»

zurück zur Übersicht

27.05.2016:

H E I B E L - T I C K E R P L U S

F I N A N Z I N F O R M A T I O N E N

- Einfach einen Tick besser -

DEUTSCHE BIBLIOTHEK : ISSN 1862-5436

11. Jahrgang - Ausgabe 21 (27.05.2016)

Erscheinungsweise: wöchentlich Freitag/Samstag

I N H A L T

| 01. | Info-Kicker: DAX-Rallye beendet Konsolidierungsphase |

| 02. | So tickt die Börse: Erwarten Sie nicht zu viel von Erwartungen zu Ifo-Erwartungen |

| | - HP und CSC bilden IT-Beratungsunternehmen |

| | - Monsanto |

| | - Bayer: Übernahme von Monsanto wegen TTIP |

| | - Wochenperformance der wichtigsten Indizes |

| 03. | Sentiment: Widersprüchliche Signale |

| | - Top Analystenziele |

| 04. | Ausblick: Innotec bricht ein trotz gutem Ergebnis |

| 05. | Depotcheck: Atwood Oceanics, Wirecard, AmTrust Financial Services, Cognizant Technology Solutions, Manz |

| | - Atwood Oceanics: Kursverdopplung zum Ausstieg nutzen |

| | - Wirecard: Reiten auf der FinTech-Welle |

| | - AmTrust Financial Services: Transparentes Versicherungsgeschäft im B2B-Bereich |

| | - Cognizant Technology Solutions: Überproportionales, lukratives Wachstum über viele Jahre |

| | - Manz: neuer Ankerinvestor |

| | - : Korrelation |

| | - Korrelationsanalyse |

| 06. | Aktie im Fokus: GameStop |

| | - GameStop: |

| | - GameStop: Einzelhändler auf der Suche nach neuen Produkten |

| 07. | Update beobachteter Werte: Südzucker-Anleihe |

| | - Südzucker-Anleihe: Gute Nerven werden belohnt |

| 08. | Übersicht HT-Portfolio |

| 09. | Disclaimer / Haftungsausschluss und Risikohinweise |

| 10. | An-/Ab-/Ummeldung |

01. Info-Kicker: DAX-Rallye beendet Konsolidierungsphase

Liebe Börsenfreunde,

was Sie von Erwartungen erwarten können und sodann aus der Differenz von Erwartungen lernen zeige ich Ihnen in Kapitel 02 anhand des Ifo-Geschäftsklimaindex. Da finde ich unseren animusX-Sentimentindex wesentlich ehrlicher, wie Sie in Kapitel 03 lesen können.

Heute gibt es Einschätzungen zu einer ganzen Reihe von Einzeltiteln. Innotec hatte ich am 25.3. bereits vorgestellt, heute folgt in Kapitel 04 ein Abgleich mit den damals aufgestellten Erwartungen - ups, nicht erschrecken, denn hier vergleichen wir Erwartungen mit der Realität :-)

Das Depot unseres Lesers ist ausgesprochen gut diversifiziert, allerdings gefallen mir einige Einzeltitel nicht sonderlich gut: Atwood Bohrinseln, FinTech Wirecard, Versicherung AmTrust, IT-Beratung Cognizant und Maschinenbauer Manz, da fehlt mir ein Dividendentitel. Im Depotcheck in Kapitel 05 lesen Sie, wie ich das Portfolio optimieren würde.

Ein Leser wies mich auf die besondere Situation von GameStop hin: Das Unternehmen verzeichnet genau wie Blockbuster vor vielen Jahren rückläufige Absätze beim Verkauf von Spiele-CDs und sucht händeringend nach neuen Geschäftsfeldern. Ich habe mir das Unternehmen näher angeschaut und bin angetan von den Versuchen, wie Sie in Kapitel 06 lesen werden.

Wie immer gibt es Updates zu unseren offenen Portfoliopositionen in Kapitel 07 sowie einen tabellarischen Überblick in Kapitel 08.

Die PDF-Version dieser Ausgabe steht Ihnen ab sofort im Archiv sowie unter dem folgenden Link zur Verfügung:

https://www.heibel-ticker.de/downloads/htp160529.pdfNun wünsche ich eine anregende Lektüre,

take share, Ihr

Börsenschreibel

Stephan Heibel

Chefredakteur und

Herausgeber des

Heibel-Ticker

02. So tickt die Börse: Erwarten Sie nicht zu viel von Erwartungen zu Ifo-Erwartungen

Na endlich, als sei ein Knoten geplatzt. Die Aktienmärkte in Deutschland und den USA sind in dieser Woche kräftig angesprungen. Mit etwas Abstand lässt sich die Bewegung einfach als Fortsetzung der Mitte Februar begonnenen Rallye sehen. Dazu müssten jedoch bald die im April erreichten 10.435 Punkte übersprungen werden. Vorerst jedoch bleibt es bei der Bestätigung der Unterstützung bei 9.800, von dessen Basis aus der DAX in dieser Woche losstürmte.

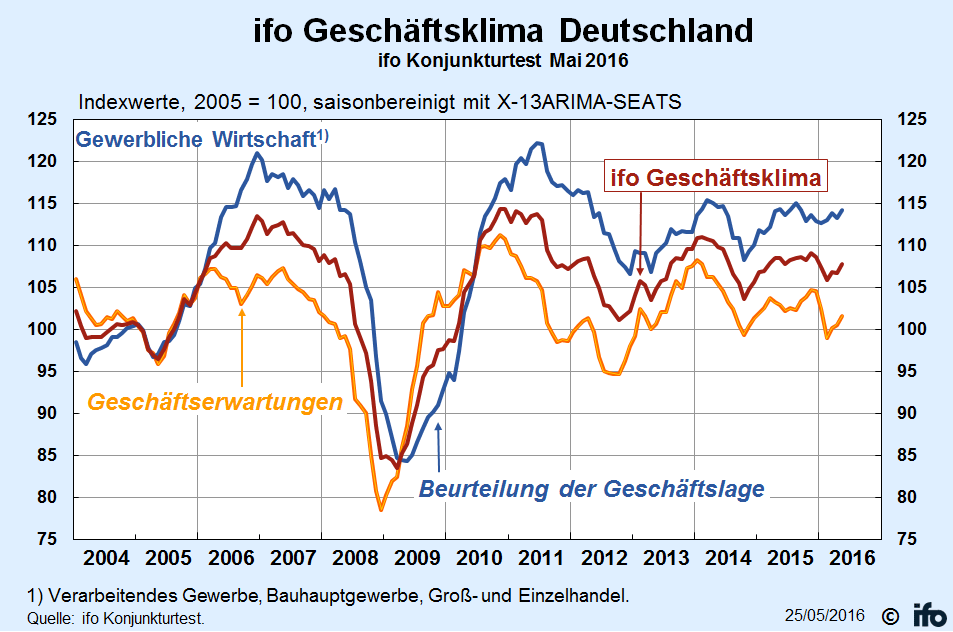

Abbildung 1: Ifo-Geschäftsklimaindex

Diese Woche wurde der Ifo-Index veröffentlicht. Die 107,7 Punkte des Index wurden freudig begrüßt und heizten die Rallye am Mittwoch weiter an. Schauen wir einmal, was der Ifo-Index ist:

Der Ifo-Index wird vom Münchener Leibniz-Institut erhoben und gilt als Frühindikator für die Konjunkturentwicklung. Unternehmensleiter werden befragt, wie sie die aktuelle Geschäftslage bewerten (gut, befriedigend, schlecht) und was sie für die kommenden sechs Monate erwarten (günstiger, gleich bleibend, ungünstiger). Aus den Antworten von durchschnittlich 7.000 Antworten wird dann eine Erwartung für die Konjunkturentwicklung berechnet: Werte über 100 deuten auf beschleunigtes Wachstum, Wert unter 100 mahnen vor Stagnation oder gar Rezession.

107,7 sind für die Geschäftserwartung ein ordentliches Ergebnis. Nur sehr selten steigt die Geschäftserwartung über 110 Punkte, zuletzt war dies 2011 der Fall.

Doch glauben Sie nicht, Anleger würden auf diesen Wert reagieren, nein. Es gibt Volkswirte, die analysieren die Erwartungen der Unternehmen und errechnen eine eigene Erwartung für die Geschäftserwartung der Unternehmen. Diese betrug diese Woche 106,8. Nun fiel der Ifo-Index für die Geschäftserwartung nicht nur gut aus, sondern besser als erwartet. Oder anders formuliert: Die Geschäftserwartung ist besser als erwartet. Irre, oder?

Für die Börse ist weniger die Geschäftserwartung wichtig, als vielmehr die Differenz zwischen der Erwartung der Erwartung und der Erwartung selbst.

Soviel zum Thema Konjunkturdaten und deren Relevanz für die Börsenentwicklung.

HP UND CSC BILDEN IT-BERATUNGSUNTERNEHMEN

Hewlett Packards CEO Meg Whitman baut den Konzern weiter um. Zunächst wurde die Hardwaresparte mit dem Druckergeschäft abgespaltet. Nun wird das IT-Beratungsgeschäft mit Computer Sciences Corp. zusammengelegt. CSC verfügt ähnlich Cognizant (siehe Kapitel 05) über ein stabiles Beratungsgeschäft. Hohe Margen und langfristige Kundenbeziehungen machen dieses Geschäft transparent und gut kalkulierbar.

Für den Aufbau eines neuen Geschäftsbereichs allerdings ist es ein Klotz am Bein. CEO Whitman möchte gerne in die Cloud, und dabei stört das Beratungsgeschäft. Und anders herum gesagt, die Beratungsschiene von HP bliebt aufgrund der strategischen Ausrichtung des Konzerns auf die Cloud hinter ihren Möglichkeiten zurück.

Gemeinsam mit CSC können nun die vielen Kundenbeziehungen von HP genutzt werden, um professionelle IT-Beratung an den Mann zu bringen und ggfls. auszubauen. Der Zusammenschluss wird insbesondere CSC helfen, die eigene Beratungsleistung auszubauen. Die Aktie von CSC ist entsprechend um 20% angesprungen.

Wer sich nun ein Investment in einer der beiden Aktien überlegt, der sollte sich besser Cognizant anschauen: Ein günstig bewertetes Unternehmen mit etabliertem Geschäft. Für CSC ist der Kurssprung nun erst einmal erfolgt, da würde ich nicht hinterher laufen. Und für HP gibt es noch viel zu tun, Withman muss erst noch beweisen, dass es eine eigene Cloud neben Amazon und Google aufbauen kann.

MONSANTO

BAYER: ÜBERNAHME VON MONSANTO WEGEN TTIP

Ist Bayer wirklich so verrückt und holt sich mit Monsanto Ärger ins Haus? Immerhin ist das in Europa führende Pflanzenschutzmittel seit Jahren umstritten. Doch ich denke, die Beweggründe hinter dieser Übernahme, sind ganz andere. In meinen Augen ebnet sich Bayer damit den Weg für TTIP, das ebenfalls umstrittene Handelsabkommen zwischen den USA und Europa. Im Rahmen von TTIP wird Monsanto weitere US-Produkte auf den europäischen Markt bringen dürfen, insbesondere bestimmtes Saatgut, das heute noch in Europa auf seine Zulassung wartet.

Damit schafft sich Bayer also nicht nur einen Wettbewerber vom Hals, sondern ebnet ihm sogar den Weg in den eigenen Markt und verdient an dessen Erfolg. Es ist vielleicht moralisch durchaus fragwürdig, doch geschäftlich gesehen agiert Bayer durchaus rational. Das Risiko vor TTIP wird dadurch minimiert.

Und sollte TTIP nicht kommen, dann ist Monsanto noch immer ein innovatives Unternehmen, dessen Produkte gut in den Bayer-Konzern passen.

Schauen wir einmal, wie sich die wichtigsten Indizes im Wochenvergleich entwickelt haben:

WOCHENPERFORMANCE DER WICHTIGSTEN INDIZES

| INDIZES | 26.5.16 | Woche Δ |

| Dow Jones | 17.821 | 1,8% |

| DAX | 10.273 | 3,6% |

| Nikkei | 16.772 | 0,2% |

| Shanghai A | 2.954 | -0,1% |

| Euro/US-Dollar | 1,12 | -0,3% |

| Euro/Yen | 122,77 | -0,7% |

| 10-Jahres-US-Anleihe | 1,84% | -0,01 |

| Umlaufrendite Dt | 0,07% | 0,00 |

| Feinunze Gold | $1.222 | -2,4% |

| Fass Brent Öl | $49,85 | 2,3% |

| Kupfer | 4.936 | 0,0% |

| Baltic Dry Shipping | 601 | -3,8% |

Der DAX stürmt nun weiter nach oben, immerhin 3,6% konnte der Index im Wochenvergleich zulegen. Doppelt so viel wie der Dow Jones (+1,8%) während die Börsen in Asien auf der Stelle traten. Grund genug, um nach den Ursachen in Europa bzw. Deutschland zu schauen.

Auf der einen Seite flaut die Flüchtlingskrise immer weiter ab. Auf der anderen Seite kommt die Brexit-Abstimmung näher, und an der Börse hat man sich an die negativen Effekte gewöhnt, es wurden Szenarien errechnet und diese sind im aktuellen Kursniveau eingepreist. Zumal sich derzeit abzeichnet, dass der Brexit nicht kommen wird.

Ein weiterer Grund könnten die guten Konjunkturdaten in Deutschland sein, siehe Ifo-Index. Die EZB macht keinerlei Anstalten, den Fuß vom Gas zu nehmen, obwohl es in Deutschland rund läuft. Was will man mehr?

Aber auch der Ölpreis liefert einen Grund für die gute Börsenstimmung, immerhin notiert das Nordseeöl knapp unter 50 USD/Fass. Ich halte an meiner Obergrenze von 50 USD/Fass fest und gehe davon aus, dass wir schon bald wieder tiefere Kurse sehen werden. Wir haben einen kleinen Nachfrageaufschwung erlebt bei gleichzeitig heftigem Kapazitätsabbau, verstärkt durch ein paar Sondereffekte (bspw. Waldbrand in Kanada). In den kommenden Wochen sollte sich die Fördermenge wieder ausweiten, was den Ölpreis wieder unter Druck setzen dürfte.

Der Euro ist gegenüber dem US-Dollar weiter zurückgefallen. Wie ein Reflex tippen meine Finger nun schon, dass dies den deutschen Exporten zugute kommt. Tatsächlich pendelt der Wechselkurs mit 1,12 USD/EUR innerhalb der von mir vor einigen Monaten aufgestellten Handelsspanne von 1,10 bis 1,15 USD/EUR. Das ist also keine positive Überraschung. Vielleicht ist die positive Börsenreaktion aber die Erleichterung darüber, dass sich der Anstieg des US-Dollars nicht weiter fortgesetzt hat.

Schauen wir einmal, wie sich die Stimmung unter den Anlegern entwickelt hat.

03. Sentiment: Widersprüchliche Signale

Anleger freuen sich mächtig über den Anstieg des DAX in der abgelaufenen Woche. Die Stimmung ist nach oben geschossen. Und die Umfrageteilnehmer möchten auch gerne wieder kaufen. Doch nur auf kurze Sicht, denn so ganz trauen sie dem Braten nun wohl doch nicht.

Anders kann ich mir das vorläufige Umfrageergebnis unserer animusX-Umfrage nicht erklären. Die Stimmung ist angesprungen und Kaufinteresse ist vorhanden, dennoch erwarten nach wie vor die meisten Anleger für den DAX in den kommenden drei Monaten eine Seitwärtsbewegung. Optimismus sieht anders aus, derzeit kann ich bestenfalls spekulatives Kaufinteresse feststellen.

Auch Joachim Goldberg verzeichnet bei der durch die Deutsche Börse durchgeführten Umfrage widersprüchliche Signale. Während institutionelle Anleger in den vergangenen Tagen auf die Käuferseite gewechselt sind, nutzen Privatanleger die gestiegenen Kurse wohl eher zum Verkauf. Entsprechend passe die Euphorie nicht zum Verhalten der Anleger und Goldberg folgert daraus, dass der Ausbruch noch nicht nachhaltig sein könnte.

Der Angst und Gier Index von CNN Money ist in den vergangenen zwei Tagen von neutral in die Nähe der Gier gesprungen. Dieser schnelle Wechsel der Anlegerstimmung deutet auf eine baldige Richtungsentscheidung. Handelt es sich also beim Ausbruch des DAX über 10.200 Punkte um ein Fehlsignal, oder um die Fortsetzung der Frühlingsrallye?

Einen wichtigen Hinweis gibt uns das American Association oder Individual Investors (AAII) - Sentiment. Dort befinden sich die Bullen seit einigen Wochen in der Minderheit, was in der Vergangenheit gut als Kontraindikator herangezogen werden konnte. Die Stimmung war nun lange genug schlecht, ein Ausbruch nach oben könnte also nachhaltig sein.

Die gleiche Aussage liefert auch die Beobachtung der US-Börsenbriefschreiber, die mit 51,85% so viele Bären haben wie selten zuvor.

Sentimentdaten

Kaufempfehlungen der Privatanleger

Bayer, Apple, Wirecard

Verkaufsempfehlungen der Privatanleger

Tiffany, SolarWorld, Sanofi

Die Sentiment-Daten wurden in Zusammenarbeit mit Sharewise

erstellt:

http://www.sharewise.com?heibelEs gibt noch Damoklesschwerter, die über der Börse schweben: Insbesondere ein Brexit hätte meines Erachtens schwerwiegende Folgen an den Finanzmärkten, da viele Anleger ihre Portfolios entsprechend umschichten würden. Doch einmal abgesehen von diesem Ereignis gibt es derzeit wenig, was die Titelseiten mit negativen Schlagzeilen bevölkert. Die Spannungen der vergangenen Monate haben sich ein wenig abgekühlt.

Mit steigenden Kursen steigt natürlich auch die Rückschlagsgefahr. Doch nach der heftigen Korrektur zum Jahresauftakt sowie nach der jüngsten Konsolidierungsphase würde ich vermuten, dass Rückschläge, selbst wenn sie durch negative Schlagzeilen verursacht werden, schon bald wieder gekauft werden.

Technisch betrachtet: Solange der DAX über 10.200 Punkten bleibt, dürfte der Ausbruch nach oben schon bald an Dynamik gewinnen.

TOP ANALYSTENZIELE

Sie wollen wissen, was die Analysten im Einzelnen für Aussagen treffen und wo sie die größten Chancen sehen? Ich habe für Sie eine Übersicht der Analysen mit den höchsten Kurszielen ausgearbeitet. Die Liste zeigt ganz einfach an, wo das aktuelle Kursziel des Analysten prozentual am meisten über dem aktuellen Kurs liegt. Die Details zu den einzelnen Empfehlungen finden Sie unter

http://www.aktien-meldungen.de/Aktienresearch/Top-Aktien

| Unternehmen | Analyse v. | Kurs | Kursziel | Upside |

| Capital Stage | 25.5 | 6,42 € | 10,60 € | 65,11% |

| Bayer AG | 23.5 | 85,50 € | 139,00 € | 62,57% |

| Tele Columbus | 24.5 | 8,53 € | 13,60 € | 59,44% |

| Daimler AG | 23.5 | 60,74 € | 95,00 € | 56,40% |

| RIB Software | 25.5 | 9,01 € | 13,75 € | 52,61% |

| Nordex AG | 24.5 | 25,62 € | 39,00 € | 52,22% |

| ADVA | 23.5 | 8,73 € | 13,00 € | 48,91% |

| freenet AG | 25.5 | 24,98 € | 37,00 € | 48,12% |

| Deutsche Bank | 25.5 | 16,17 € | 23,00 € | 42,24% |

| Dt. Lufthansa | 24.5 | 12,55 € | 17,70 € | 41,04% |

Es handelt sich um Analysen aus dieser Woche. Bitte genießen Sie diese Übersicht mit Vorsicht. Sie wissen ja, dass häufig auch ein Eigeninteresse des Analysten für eine rosa Brille sorgen kann, weshalb Analysteneinschätzungen tendenziell optimistischer ausfallen, als es die Realität anschließend erlauben würde (Sellside-Analysen). Aber die Übersicht gibt einen Eindruck darüber, wo die Erwartungen mit dem aktuellen Kurs am weitesten auseinander liegen. Wer letztlich Recht haben wird, der Analyst oder die Anleger, die den Kurs machen, ist in jedem Einzelfall individuell zu beurteilen.

04. Ausblick: Innotec bricht ein trotz gutem Ergebnis

Am 25. März hatte ich Ihnen die Aktie von Innotec als eine Spekulation auf gute Zahlen vorgestellt. Der von mir angegebene Kaufpreis von 14,75 Euro wurde in den folgenden zwei Wochen jedoch nicht erreicht, wir haben die Position daher nicht ins Portfolio aufgenommen.

Inzwischen hat Innotec Zahlen geliefert und den Jahresabschluss veröffentlicht. Am 7. April wurden Zahlen vorgelegt, die in allen Bereichen über den mehrfach nach oben geschraubten Erwartungen der Analysten lagen. Der Umsatz stieg im Jahr 2015 um 7% auf 98,3 Mio. an. Der Gewinn kletterte um 26% auf 11,2 Mio. Euro. Die Gewinnmarge lag bei 16,2% nach 14,4% im Vorjahr. Und die Dividende wurde von 0,40 auf 0,50 Euro je Aktie angehoben, 3,7% Dividendenrendite. Die Aktie von Innotec sprang in Folge der guten Zahlen auf 15,35 Euro.

Drei Wochen später, am 29. April, veröffentlichte Innotec seinen Geschäftsbericht für das Jahr 2015. Darin ist stets auch ein "Prognosebericht" enthalten. CEO Dr. Gerson Link gibt darin einen Ausblick auf die für das laufende Jahr zu erwartende Geschäftsentwicklung. Jedes Jahr spricht er von einem abgelaufenen "absoluten Rekordjahr" und stellt Umsatz und Gewinn "leicht unter dem Vorjahresniveau" in Aussicht. Daran haben sich Analysten inzwischen gewöhnt.

Dieses Jahr prognostiziert CEO Link für den operativen Gewinn (EBIT) einen "deutlichen Rückgang". Doch noch im gleichen Absatz berichtet er, dass im ersten Quartal des laufenden Jahres Umsatz und Gewinn auf Vorjahresniveau verblieben.

2015 hat Innotec eine Reihe von Investitionen getätigt, die in den kommenden Jahren zu einem Absatz- und dadurch natürlich auch Umsatzwachstum führen werden. Solche neuen Produktionsanlagen kosten heute Geld und bringen morgen mehr Umsatz. Das heißt, während die Investition als erstes getätigt werden muss und die Abschreibungen dafür sofort in der Bilanz gewinnmindernd sichtbar werden, dauert es seine Zeit, bis die Produktion läuft und Absatz und Umsatz gesteigert werden können. Der in Aussicht gestellte "deutliche Rückgang" beim Gewinn (EBIT und eben nicht EBITDA) ist aufgrund sofort wirksamen der Abschreibungen deutlich rückläufig.

Das ist ein wesentlicher Unterschied zu den in den beiden vorhergehenden Absätzen formulierten Risiken aus dem niedrigen Ölpreis, der Investitionen bei ölreichen Ländern drosseln könnte, und ähnlichen Risiken, die aufgelistet werden. Die fallen unter die allgemeinen Marktrisiken, die zu jeder Zeit gegeben sind und deren Auflisten zur Pflicht eines ordentlichen Kaufmanns gehört, jedoch von Analysten nicht weiter beachtet werden. Immerhin geht CEO Link von einem Wachstum in seiner Baubranche von 3% aus, die Baubranche wächst damit um über ein Prozent mehr als die Gesamtwirtschaft.

Mitte Juni folgt die Hauptversammlung, im Anschluss wird die Dividende ausgeschüttet. Ich betrachte das aktuelle Kursniveau unter 14,50 Euro als Kaufgelegenheit für eine solide Dividendenaktie aus dem Baubereich. Lesen Sie sich bitte meine Analyse vom 25.3.16 nochmals durch, damit Sie das Geschäftsmodell von Innotec verstehen. Ich werde die Aktie zu Kursen unter 14,50 Euro in unser Dividendenportfolio aufnehmen.

InnoTec TSS AG

WKN 540510, ISIN DE0005405104

Kurs aktuell: 14,35 EUR (Frankfurt 14:52 Uhr)

Kaufen bis 14,50 EUR

05. Depotcheck: Atwood Oceanics, Wirecard, AmTrust Financial Services, Cognizant Technology Solutions, Manz

Nur wer ein diversifiziertes Portfolio hat, wer also in seinem Depot eine gesunde Risikostreuung verwirklicht hat, wird bei plötzlichen Korrekturen wie in diesen Tagen dennoch gut schlafen können. Spekuliert wird hier im Heibel-Ticker nur mit einem kleinen Teil des Vermögens. Der Rest wird auf solide Füße gestellt.

Es folgt nun eine Analyse auf Risikostreuung von den fünf größten Aktien - Positionen eines Lesers. Dabei werde ich weniger auf die einzelnen Werte eingehen, als viel stärker auf die Branchen, in denen sie wirtschaften.

Schicken Sie mir Ihre fünf größten Aktien - Positionen an Depotcheck/at/heibel-ticker/./de. Bitte unterschreiben Sie mit Ihrem Vornamen und der Stadt, in der Sie leben. Diese Information wird dann veröffentlicht.

Guten Tag Herr Heibel,

ich lese seit Jahren den Heibel-Ticker und freue mich immer noch jede Woche auf eine neue Ausgabe. Mich würde aktuell Ihre Meinung zu meinen fünf größten Depotpositionen interessieren, da ich aktuell sehr verunsichert bin, wie es im Einzelnen mit den Unternehmen weiter geht.

1) US0500951084 Atwood Oceanics

2) DE0007472060 Wirecard

3) US0323593097 AmTrust Financial Services

4) US1924461023 Cognizant Technology Solutions

5) DE000A0JQ5U3 Manz

Vielleicht könnten Sie mir eine kurze Rückmeldung zu den einzelnen Positionen geben.

Viele Grüße, Steffen aus Landau

Antwort:

Gerne schaue ich mir Ihr Portfolio näher an. Die Mischung der verschiedenen Branchen sieht auf den ersten Blick vielversprechend aus.

Atwood Oceanics

Kursverdopplung zum Ausstieg nutzen

Fr, 27. Mai um 13:56 Uhr

Die Texaner betreiben 11 Offshore-Bohrinseln und leiden unter dem rückläufigen Ölpreis. Es wird derzeit mehr Öl auf der Welt gefördert, als verbraucht wird. Da ist es schwer für den Anbieter von Bohrinseln, hohe Mietpreise auszuhandeln. Entsprechend ist der Aktienkurs im Rahmen des Ölpreiseinsturzes der vergangenen zwei Jahre von 60 auf 5 USD eingebrochen.

Seit dem Tiefpunkt zum Jahresbeginn ist die Aktie nun wieder in Richtung 10 USD gelaufen. Immerhin eine Verdopplung, doch nicht aufgrund der rosigen Aussichten, sondern wie so häufig lediglich aufgrund der vorerst abgewendeten Katastrophe. Denn bei 1,2 Mrd. USD Jahresumsatz schiebt das Unternehmen einen Schuldenberg von 1,6 Mrd. USD vor sich her. Da gibt es zwei Möglichkeiten: Entweder die Konjunktur bleibt schwach, der Ölpreis würde sich in diesem Fall nur schwerlich erholen und somit bleiben die Mietraten für die Bohrinseln niedrig. Oder aber die Konjunktur zieht an, der Ölpreis steigt weiter an, aber auch das Zinsniveau legt kräftig zu und die 1,6 Mrd. USD Schulden werden teurer. Beides finde ich nicht besonders erfreulich.

Nach wie vor gehe ich davon aus, dass der Ölpreis die 50 USD/Fass nicht überspringen wird. Aus dieser Sicht heraus ist es meiner Ansicht nach nun ein guter Zeitpunkt, diese Position zumindest zu verkleinern oder aber ganz abzustoßen.

Wirecard

Reiten auf der FinTech-Welle

Fr, 27. Mai um 13:57 Uhr

Mein Favorit im Bereich FinTech ist PayPal, denn das Unternehmen hat höchste Sicherheitsstandards im Internet umsetzen können, von denen Wettbewerber noch weit entfernt sind. Wirecard schwimmt auf dieser Welle mit und erobert sich eine Nische, in der diese Sicherheitsanforderungen nicht ganz so hoch sind. Daher gerät Wirecard immer wieder in die Schlagzeilen, wenn Vorwürfe erhoben werden, das Geschäftsmodell begünstige die Abrechnung windiger Geschäfte. Bis heute konnte man Wirecard jedoch kein eigenes Verschulden nachweisen.

Bei 20% Wachstum ist das KGV 2017e von 19 in meinen Augen in Ordnung. Im laufenden Jahr 2016 dürfte die FinTech-Branche meiner Erwartung zufolge weiter zulegen, auch Wirecard sollte von dieser Modeerscheinung an den Finanzmärkten profitieren. Ich würde Wirecard jedoch nicht zu lange behalten, da auch der Wettbewerb langsam zunimmt, und da wird sich Wirecard bald etablierten Unternehmen wie Visa oder Mastercard stellen müssen. Bei einem KGV von 25, also einem Kurs von 48 Euro würde ich mich von der Aktie verabschieden.

AmTrust Financial Services

Transparentes Versicherungsgeschäft im B2B-Bereich

Fr, 27. Mai um 13:58 Uhr

Das Versicherungsunternehmen aus New York hat sich auf Angebote für Geschäftskunden spezialisiert. Kleine und mittelständige Unternehmen können bei AmTrust Gehaltsrisiken, ihre Immobilien sowie Mieteinnahmeausfälle und über Garantiefälle hinausgehende Gewährleistungsansprüche versichern. In der Geschäftswelt wird kalkuliert, Prämien lassen sich je nach Risiko berechnen, und der Kunde ist dankbar, wenn er ein Risiko mit einem festen Preis versehen kann.

So wachsen die Bäume nicht in den Himmel, große negative Überraschungen bleiben aber ebenfalls aus. Die Aktie entwickelt sich seit Jahren solide, lediglich die vergangenen Monate geriet die Aktie im Rahmen der allgemeinen Marktschwäche unter Druck. Für mich ist das eine Gelegenheit, hier nachzukaufen.

Das KGV 2017e ist mit 8 günstig. Die Bilanzschulden sind durch Barmittel gedeckt. Der Umsatz wächst kontinuierlich bei relativ konstanter Gewinnmarge, und aufgrund der nach wie vor bei einigen Wettbewerbern angespannten bilanzieren Situation kann AmTrust immer wieder mal eine günstige Übernahme vermelden.

Cognizant Technology Solutions

Überproportionales, lukratives Wachstum über viele Jahre

Fr, 27. Mai um 13:58 Uhr

220.000 IT-Berater sind für Cognizant weltweit unterwegs. Spezielles Knowhow hat das Unternehmen im Bereich FinTech und Healthcare, zwei Wachstumsbereiche. Cognizant hilft Unternehmen, neue Technologien zu implementieren und ist damit ein direkter Wettbewerber von IBM oder dem diese Woche angekündigten Gemeinschaftsunternehmen von HP und CSC. Das Schöne am Geschäft: Kunden buchen die IT-Berater in der Regel langfristig, da dadurch die Fixkosten gesenkt werden können und das Unternehmen sich Flexibilität erkauft.

In den kommenden fünf Jahren wird Cognizant Analysenerwartungen zufolge durchschnittlich 15% p.a. Gewinnwachstum verzeichnen. In der Bilanz schlummern 3,4 Mrd. USD Nettoliquidität. Das KGV 2017e von 16 ist vor diesem Hintergrund fair, wenn nicht sogar günstig. Wenn ich mir die Historie des Unternehmens anschaue, das bereits über viele Jahre überproportionales Wachstum in seiner Branche ausweist, halte ich das Bewertungsniveau für günstig.

Manz

neuer Ankerinvestor

Fr, 27. Mai um 13:59 Uhr

In der vergangenen Woche hat Manz verkündet, in Shanghai Electric einen neuen Ankerinvestor (19,7%) gefunden zu haben. Manz liefert den größten Teil seiner Produktionsmaschinen nach China (62%). Ohne entsprechende enge Verstrickungen kann sich Manz dort nicht festsetzen, daher ist die Kooperation in meinen Augen ein wichtiger und richtiger Schritt.

Im Rahmen dieser Kooperation wird noch ein Pflichtangebot an die Altaktionäre erwartet, das nicht besonders attraktiv ausfallen sollte. Zudem wird es eine Kapitalerhöhung geben, die den Anteil der Altaktionäre verwässern wird. Auf der anderen Seite ist die Kooperation sinnvoll und wird in den kommenden Jahren zu weiterem Wachstum führen, wenn alles glatt läuft. Ich würde auf dem aktuellen Kursniveau erst einmal weiter abwarten, bis diese Kooperation in trockenen Tüchern ist und sich erste strategische Ziele ableiten lassen. Bis dahin erwarte ich keine besondere Bewegung in der Aktie.

Korrelation

Fr, 27. Mai um 14:01 Uhr

KORRELATIONSANALYSE

| kfr. | ATW | WDI | AFSI | CTSH | M5Z |

| ATW | 1,00 | -0,04 | 0,02 | 0,51 | -0,08 |

| WDI | -0,04 | 1,00 | 0,15 | 0,08 | 0,36 |

| AFSI | 0,02 | 0,15 | 1,00 | 0,33 | 0,15 |

| CTSH | 0,51 | 0,08 | 0,33 | 1,00 | 0,18 |

| M5Z | -0,08 | 0,36 | 0,15 | 0,18 | 1,00 |

|

|

|

|

|

|

| lfr. | ATW | WDI | AFSI | CTSH | M5Z |

| ATW | 1,00 | 0,19 | 0,32 | 0,19 | 0,25 |

| WDI | 0,19 | 1,00 | 0,29 | 0,11 | -0,03 |

| AFSI | 0,32 | 0,29 | 1,00 | 0,55 | 0,21 |

| CTSH | 0,19 | 0,11 | 0,55 | 1,00 | 0,30 |

| M5Z | 0,25 | -0,03 | 0,21 | 0,30 | 1,00 |

| ATW | WDI | AFSI | CTSH | M5Z |

| Gewichtung für optimales Portfolio: |

| 6% | 19% | 25% | 25% | 25% |

| Gewichtung für minimum Risiko Portfolio: |

| 3% | 25% | 25% | 25% | 22% |

| erwartete Rendite | Volatilität | Sharpe ratio |

| Optimal | 8,2% | 27,6% | 0,22 |

| Minimum risk | 7,7% | 25,7% | 0,22 |

| ATW | WDI | AFSI | CTSH | M5Z |

| Branche | Öl | Finanz | Versicherung | IT | Masch-Bau |

| Region | USA | D | USA | USA | D |

| Typ | Spekulation | Wachstum | Value | Wachstum | Spekulation |

FAZIT:

Sie haben eine bunte Mischung an Unternehmen, Branchen und Regionen im Portfolio, das gefällt mir sehr gut. Es fehlt in meinen Augen jedoch ein Dividendentitel (schauen Sie sich mal im nächsten Kapitel GameStop an). Und da Atwood stark von dem stark schwankenden Ölpreis abhängt und Manz vom Gelingen der aktuell verkündeten Kooperation, würde ich einen dieser beiden Titel gegen einen Dividendentitel austauschen. Eine spekulative Aktie in einem Portfolio aus fünf Aktien reicht.

Ich hoffe, ich konnte die eine oder andere Anregung liefern.

06. Aktie im Fokus: GameStop

GameStop

Fr, 27. Mai um 10:12 Uhr

GAMESTOP: EINZELHÄNDLER AUF DER SUCHE NACH NEUEN PRODUKTEN

Erinnern Sie sich noch an Blockbuster, die Geschäfte, in denen Sie Video-Kassetten ausleihen konnten? Seit Amazon Prime, Maxdome und Netflix ist Blockbuster überflüssig geworden. Ein ähnliches Schicksal droht nun GameStop, doch das Unternehmen stemmt sich mit aller Gewalt gegen seinen eigenen Niedergang. Schauen wir uns das Unternehmen einmal näher an.

80% des Umsatzes von 10 Mrd. USD werden mit dem Verkauf von Spielkonsolen und Spielen auf CDs gemacht, Tendenz rückläufig. Gestern Abend wurden Quartalszahlen veröffentlich, und diesen war zu entnehmen, dass der Verkauf von CDs um 7,6% zurückgegangen ist, der Verkauf von neuen Spielkonsolen sogar um 28,8%. Schuld daran, so das Management, war die Einführung der PS4 und Xbox One vor etwas mehr als einem Jahr, was damals die Verkaufszahlen überproportional in die Höhe schießen ließ.

Immer mehr Spieler kaufen ihre Spiele online. So bietet GameStop inzwischen auch Spiele zum Herunterladen an. Doch in diesem Bereich scheint der Markt schon längstens verteilt, entsprechend dem CD-Verkauf ging auch der Umsatz mit "digitalen Produkten” sprich Spielen zum herunterladen, um 7% zurück. Schade, denn die Gewinnmarge von 86% ist gerade hier extrem attraktiv.

So besinnt sich das Management derzeit auf die eigenen Stärken. 4.516 Läden besitzt das Unternehmen in den USA, 1.434 in Europa, 415 in Australien und 333 in Kanada. Was könnte man anstelle der Spiel-CDs verkaufen? Nun, GameStop versucht es mal mit dem Verkauf gebrauchter Smartphones. Teure Geräte werden gekauft, überholt und als "fast neuwertig” verkauft. Immerhin 850 Mio. USD setzt GameStop in diesem Bereich bereits um (+41%), besonders attraktiv ist die Gewinnmarge von 61%.

Neben Spielen, Spielkonsolen und gebrauchten Smartphones hat GameStop nun noch ThinkGeek dazu, ein Geschäft mit "Sammelartikeln”. Gemeint sind damit Merchandising-Artikel zu coolen Marken, wie beispielsweise Laserschwerter und kleine BB-8 Nachttischlampen. Star Wars, Star Treck, Minecraft, Marvel und Game of Thrones wurden unter Vertrag genommen. Diese Spielzeugartikel lassen sich meines Erachtens nur schwer über das Internet verkaufen, es hilft, wenn man sie beim Kauf in der Hand halten kann.

Es werden zwar erst 500 Mio. USD in diesem Bereich umgesetzt, aber der Umsatz ist im abgelaufenen Quartal um 261% angesprungen. Auch die Gewinnmarge von 35% ist attraktiv für Artikel, die man physisch im Geschäft verkauft.

Ein Heibel-Ticker Kunde stieß mich auf diese Entwicklung. Seiner Aussage nach blieb der Umsatz insbesondere mit Star Wars Artikeln (The Force Awakens) hinter seinen Möglichkeiten zurück, weil Disney nur wenige Informationen zum neuen Film bereits vor der Premiere veröffentlichte. Die Hersteller von Star Wars Artikeln konnten also erst im Dezember 2015 beginnen, sich neue Artikel auszudenken. Der Absatz dieser Artikel dürfte also erst jetzt so richtig beginnen.

Für den kommenden Winter ist die nächste Star Wars Episode angekündigt, den Gerüchten zufolge ist für diese Episode aber nicht mit einer so großen Zahl an neuen Charakteren zu rechnen wie im vergangenen Dezember. Sprich: Die begleitenden Verkaufsartikel können heute schon entworfen werden, der Vertrieb dürfte diesmal also schneller anlaufen.

Das spielt natürlich GameStop in die Hände, die den anhaltenden Umsatzschwund im CD- und Konsolengeschäft irgendwie auffangen müssen. 700 Mio. USD Umsatzrückgang im CD- und Konsolengeschäft könnten durch 300 Mio. USD Umsatzwachstum im Bereich der Sammelartikel bei deutlich höherer Gewinnmarge aufgefangen werden. Der größte Umsatzrückgang fand im Bereich der Spielkonsolen statt, wo die Marge mit 9% am kleinsten ist. Entsprechend würde ich für den weiteren Jahresverlauf weiterhin einen rückläufigen Umsatz erwarten, der Gewinn könnte jedoch dennoch ansteigen.

Nach den Quartalszahlen von gestern Abend bricht die Aktie heute um 9% ein, Analysten sind enttäuscht von dem schwachen Ausblick des Managements. CEO Raines bemerkte dazu in der Telefonkonferenz, dass Analysten wohl überrascht seien von seiner konservativen Prognose, dabei gebe er traditionell schon immer eine sehr konservative Prognose aus. Ich halte die konservative Prognose durchaus für gerechtfertigt, da der Aufbau eines neuen Geschäftszweig immer mit besonderen Risiken behaftet ist. Doch ich denke, dass die unter der Oberfläche sichtbare positive Margenentwicklung noch nicht ausreichend von Analysten gewürdigt wird. GameStop "schrumpft” sich gesund.

Unter’m Strich rechnen Analysten mit einem Gewinnwachstum von durchschnittlich 10% p.a. in den kommenden fünf Jahren. Das KGV 2017e von GameStop liegt aber nur bei 7. Zudem wird eine Dividendenrendite von 5% geboten. Das Unternehmen hat kaum Schulden (350 Mio. USD), die zudem durch Barreserven mehr als gedeckt sind (450 Mio. USD).

GameStop CEO Paul Raines hat erkannt, dass das alte Geschäftsmodell nicht mehr funktioniert. Seit dem Börsengang vor vierzehn Jahren ist die Aktie von 10 auf 60 USD im Jahr 2007 gestiegen, heute notiert sie bei 30 USD. Seit vier Jahren wird kontinuierlich eine Dividende ausbezahlt. Das Geschäft zeichnet sich durch einen hohen freien Cashflow aus und nun ist es an CEO Raines, dieses stabile Geschäftsmodell für neue Märkte weiterzuentwickeln.

Die starke Markenorientierung von Disney spielt ihm dabei in die Hände, denn Disney verlässt sich inzwischen lieber auf Kooperationspartner, um die eigenen Marken zu Geld zu machen, und verdient lediglich an Lizenzrechten. GameStop ist bestens positioniert, um diesen Strategiewechsel Disneys zum eigenen Vorteil zu nutzen. In meinen Augen ist das KGV 2017e von 7 viel zu niedrig für diese Chance, GameStop ist daher eine Spekulation wert.

07. Update beobachteter Werte: Südzucker-Anleihe

Bitte beachten Sie auch den Kundenbereich auf meiner Internetseite unter

www.heibel-ticker.de -> Portfolio -> 10 neueste Einträge. Dort finden Sie aktuelle Charts mit meinen jeweils aktualisierten Einschätzungen.

==========

Im Wochenverlauf habe ich zu mehreren Titeln Anmerkungen im Kundenbereich der Webseiten verfasst.

Südzucker-Anleihe

Gute Nerven werden belohnt

Mi, 25. Mai um 18:05 Uhr

Mit der Veröffentlichung des endgültigen Jahresabschlusses von Südzucker wurden meine Berechnungen bestätigt. Darin finden wir auf Seite158 die für uns so wichtige Aussage "zum 29. Februar 2016 erreichte der Cashflow mit 480,4 Mio.€ 7,5% des konsolidierten Umsatzes von 6.387 Mio.€." Wir hatten diese Quote im Auge behalten, da ein Unterschreiten der 5%-Hürde eine Aussetzung der Zinszahlung für unsere Anleihe nach sich gezogen hätte.

Ich hatte das aufgrund der vorläufigen Zahlen im März bereits errechnet (ich kam auf 7,7%) und damals vorgeschlagen, unsere Position aufzustocken. Inzwischen ist die Anleihe um 4,5% angestiegen. Wer heute noch einsteigen möchte darf sich über eine Rendite von 3,1% freuen. Ich halte das für attraktiv, da ich die künftigen Zinszahlungen nunmehr als gesichert betrachte.

Das Tal der Tränen hat Südzucker erfolgreich durchschritten, ich hatte mehrfach darauf hingewiesen, dass ab 2016 bessere Zahlen zu erwarten sind. Ohne erneut in die Details zu gehen, führe ich einfach die Absicht des Unternehmens an, die Dividende zu erhöhen. Für die Hauptversammlung am 14. Juli haben Vorstand und Aufsichtsrat eine um 20% höhere Dividende vorgeschlagen als im Vorjahr.

Dividendenerhöhungen sind der verlässlichste Indikator dafür, dass es einem Unternehmen "nachhaltig" gut geht. Denn kein Vorstand möchte im Folgejahr seinen Aktionären erklären, dass er die Dividende senken muss. Damit gerät er in unnötige Erklärungsnot. Eine Dividendenerhöhung wird daher in der Regel nur dann vorgeschlagen, wenn sich das Management sicher ist, dass im nächsten Jahr zumindest das Niveau gehalten werden kann.

08. Übersicht HT-Portfolio

| Spekulation (≈20%) =11,1% | WKN | 26.5.16 | Woche Δ | Σ '16 Δ | Anteil 5x4% | ! |

| Skyworks Solutions | 857760 | 59,42 € | 3% | -19% | 2,0% | C |

| iRobot | A0F5CC | 34,25 € | 2% | 3% | 2,5% | C |

| Fitbit | A14S7U | 12,81 € | -2% | -27% | 4,3% | B |

| Silver Wheaton | A0DPA9 | 16,84 € | 1% | 18% | 2,2% | B |

|

|

|

|

|

|

|

| Wachstum (≈30%) =29,3% | WKN | 26.5.16 | Woche Δ | Σ '16 Δ | Anteil 4x7,5% | ! |

| Apple | 865985 | 88,94 € | 5% | -10% | 4,7% | A |

| SAP | 716460 | 72,62 € | 5% | -1% | 4,8% | C |

| BB Biotech | A0NFN3 | 43,82 € | 1% | -19% | 7,4% | B |

| Twitter | A1W6XZ | 12,75 € | -1% | -38% | 2,0% | C |

| Facebook | A1JWVX | 107,00 € | 2% | 9% | 5,3% | B |

| Paypal | A14R7U | 34,16 € | 2% | 2% | 5,1% | B |

|

|

|

|

|

|

|

| Dividende (≈30%) = 30,9% | WKN | 26.5.16 | Woche Δ | Σ '16 Δ | Anteil 3x10% | ! |

| Swiss Re | A1H81M | 80,00 € | 3% | -12% | 3,0% | B |

| Navigator (Portucel) | 895885 | 2,90 € | 8% | -20% | 8,8% | B |

| Disney | 855686 | 89,48 € | 1% | -9% | 4,7% | A |

| Deutsche Post | 555200 | 26,42 € | 2% | 2% | 5,6% | B |

| Hochdorf | A0MYT7 | 173,35 € | 5% | 13% | 3,5% | B |

| Leifheit | 646450 | 55,95 € | -1% | 9% | 5,3% | B |

|

|

|

|

|

|

|

| Absicherung (≈20%) =22,8% | WKN | 26.5.16 | Woche Δ | Σ '16 Δ | Anteil 3x6,7% | ! |

| Goldbarren 100 gr | 100 gr. | 3.476,00 € | -2% | 12% | 8,8% | B |

| Südzucker-Anleihe | A0E6FU | 91,70% | 1% | -1% | 7,0% | A |

| Nokia-Anleihe | A0T9L2 | 107,00% | 0% | 5% | 7,0% | B |

|

|

|

|

| Cashquote |

|

| Σ-Portfolio |

|

| 1,7% | -5,5% | 5,9% |

|

| Heibel-Ticker |

| Gewichtung | Anzahl Positionen | angestrebte Positionsgröße |

| Portfolio | Ziel | Soll | Ist | Soll | Ist |

| Spekulation | Ereignis | 20% | 11,1% | 5 | 4 | 4% |

| Wachstum | Enkelkinder | 30% | 29,3% | 4 | 6 | 7,5% |

| Dividende | Urlaub | 30% | 30,9% | 3 | 6 | 10% |

| Absicherung | Zins & Gold | 20% | 22,8% | 3 | 3 | 6,7% |

| Summe |

| 100% | 94,1% | 15 | 19 |

|

Anmerkungen:

Die dritte Spalte zeigt die Schlusskurse von Donnerstagabend.

Unter „Woche” steht die Veränderung im Vergleich zur Vorwoche.

Unter „2014” steht das Ergebnis der Position seit Jahresbeginn bzw. seit Aufnahme ins Portfolio.

Unter „Anteil” finden Sie den Anteil der jeweiligen Position am

Gesamtdepot.

Unter ! steht zur Information meine Grundtendenz:| A | – | Top-Aktie mit günstigem Kurs, |

| B | – | Kursrücksetzer zum Kaufen nutzen |

| C | – | Kurssprünge zum Verkaufen nutzen, |

| D | – | bei Gelegenheit Verkaufen, |

| E | – | Sofort Verkaufen |

Die „Gelegenheit” zum Kaufen oder Verkaufen wird sodann kurzfristig von mir per Update an Sie bekanntgegeben.

Ich habe diese Spalte „!” insbesondere für neue Kunden vorgesehen, die zu einem späteren Zeitpunkt wissen wollen, ob ich die Position noch zukaufen würde, wenn ich beispielsweise darin nicht schon voll investiert wäre. Zukaufen würde ich jeweils jedoch niemals zu Höchstkursen, sondern stets nur nach kurzfristigen Kursrückschlägen von mindestens 5-7%.

Kauffolge: Je spekulativer, desto aggressiver würde ich kaufen und verkaufen. Derzeit verwende ich die folgenden Schritte:

Value Positionen in drei Schritten aufbauen: 25%-25%-50%,

Spekulative und alternative Positionen in zwei Schritten aufbauen: 50%-50%,

Tradingpositionen ganz oder gar nicht: 100%.

Stopp Loss Limits, Verkaufslimits und ähnliche Aktionsmarken verwalte ich aktiv in meinem System und ändere ich unter der Woche mehrfach, fast täglich. Eine Veröffentlichung der entsprechenden Limits ist in der Regel nicht sinnvoll, allenfalls Stopp Loss Marken werde ich bisweilen im Text bekanntgeben.

Eine erfolgreiche Börsenwoche,

take share

Stephan Heibel

https://www.heibel-ticker.demailto:info/at/heibel-ticker/./de

09. Disclaimer / Haftungsausschluss und Risikohinweise

Wer un- oder überpersönliche Schreib- oder Redeweisen nachmacht oder verfälscht oder nachgemachte oder verfälschte un- oder überpersönliche Schreib- oder Redeweisen in Umlauf setzt, wird mit Lust-, manchmal auch mit Erkenntnisgewinn belohnt; und wenn alles gut geht, fällt davon sogar etwas für Sie ab. (frei nach Robert Gernhardt)

Wir recherchieren sorgfältig und richten uns selber nach unseren Anlageideen. Für unsere eigenen Transaktionen befolgen wir Compliance Regeln, die auf unsere eigene Initiative von der BaFin abgesegnet wurden. Dennoch müssen wir jegliche Regressansprüche ausschließen, die aus der Verwendung der Inhalte des Heibel-Tickers entstehen könnten.

Die Inhalte des Heibel-Tickers spiegeln unsere Meinung wider. Sie stellen keine Beratung, schon gar keine Anlageempfehlungen dar.

Die Börse ist ein komplexes Gebilde mit eigenen Regeln. Anlageentscheidungen sollten nur von Anlegern mit entsprechenden Kenntnissen und Erfahrungen vorgenommen werden. Anleger, die kein tiefgreifendes Know-how über die Börse besitzen, sollten unbedingt vor einer Anlageentscheidung die eigene Hausbank oder einen Vermögensverwalter konsultieren.

Die Verwendung der Inhalte dieses Heibel-Tickers erfolgt auf eigene Gefahr. Die Geldanlage an der Börse beinhaltet das Risiko enormer Verluste bis hin zum Totalverlust des eingesetzten Kapitals.

Quellen:

Kurse: Deutsche Kurse von comdirect.de, Goldbarren & Münzen von proaurum.de, US-Kurse von finance.yahoo.com. Alle Kurse sind Schlusskurse vom Donnerstag sofern nichts Gegenteiliges vermerkt ist.

Bilanzdaten: Comdirect, Yahoo! Finance sowie Geschäftsberichte der Unternehmen

Informationsquellen: dpa-AFX, Aktiencheck, Yahoo! Finance, TheStreet.com, IR-Abteilung der betreffenden Unternehmen

10. An-/Ab-/Ummeldung

Ihre eMail Adresse oder Adressdaten ändern Sie bitte mit Ihrer bestehenden eMail Adresse und Ihrem Passwort unter

https://www.heibel-ticker.deoder senden Sie uns einfach eine entsprechende eMail an:

verwaltung/at/heibel-ticker/./de