»

zurück zur Übersicht

16.02.2018:

H E I B E L - T I C K E R S T A N D A R D

F I N A N Z I N F O R M A T I O N E N

- Einfach einen Tick besser -

DEUTSCHE BIBLIOTHEK : ISSN 1862-5428

13. Jahrgang - Ausgabe 07 (16.02.2018)

Erscheinungsweise: wöchentlich Freitag/Samstag

I N H A L T

| 01. | Info-Kicker: Mensch oder Maschine? |

| 02. | So tickt die Börse: Chronologie eines unvollendeten Crashs |

| | - Der Schwanz wedelt mit dem Hund |

| | - Wochenperformance der wichtigsten Indizes |

| 03. | Sentiment: Crash? Welcher Crash? |

| | - |

| 04. | Ausblick: Schnäppchenpreise |

| 05. | Update beobachteter Werte |

| | Highlights der Telco |

| | Neueinstieg |

| | Kaufen, VIX schlägt Zinsen |

| | 90% in 7 Monaten, Teilverkauf |

| | Vorsichtig optimistisch mti vielen Ungewißheiten |

| | Gute Q-Zahlen treiben Aktie |

| | Buffet mag Apple |

| | Hälfte Verkaufen, Cash generieren |

| | HNA-Rettung in Sicht |

| | Kurzfristig unberechenbar, Verkaufen |

| 06. | Übersicht HT-Portfolio |

| 07. | Disclaimer / Haftungsausschluss und Risikohinweise |

| 08. | An-/Ab-/Ummeldung |

01. Info-Kicker: Mensch oder Maschine?

Liebe Börsenfreunde,

Mensch oder Maschine? Diese Frage wird uns in den kommenden zwei Jahren des Crack-Up Booms immer wieder beschäftigen, denn in allen Teilen der Wirtschaft wird künstliche Intelligenz ihren Platz suchen. Heute schaue ich auf die Auseinandersetzung zwischen Mensch und Maschine an den Börsen. Meine Einschätzung: der Crash ging zu schnell vorüber und für einen tragfähigen Boden brauchen wir zuvor Menschen mit Panik. Mehr dazu in Kapitel 02.

Die Stimmung ist denn auch zu schnell wieder angesprungen, insbesondere bei den Privatanlegern. Die Profis hingegen schauen wie das Kaninchen auf die Schlange, während der weltgrößte Hedgefonds eifrig deutsche Bluechips leerverkauft. Ein explosives Gemisch, dessen Ausgang ich nicht zu beurteilen vermag, wie Sie in Kapitel 03 lesen können.

Für unser Portfolio habe ich nun in Kapitel 04 eine Reihe von Schnäppchenpreisen definiert. Wenn Maschinen mit den Börsen verrückt spielen, ist es meiner Ansicht nach ratsam, sich Wunschpreise zu notieren und darauf zu warten, zu diesen Schnäppchenpreisen zum Zuge zu kommen. Es ist wie ein Sommerschlussverkauf an den Börsen, an den wir uns in einem Jahr hoffentlich voller Freude zurückerinnern werden.

Wie immer gibt es eine ganze Reihe (11 Stück!) an Updates zu unseren offenen Positionen in Kapitel 05. Dort sind noch nicht einmal die allgemeinen Updates, die ich diese Woche verfasst habe, enthalten, weil sie allen Kunden zugingen. Es bildet sich langsam aber sicher Hornhaut auf meinen Fingerspitzen.

Und in Kapitel 06 sehen Sie die aktuelle tabellarische Übersicht über unser Portfolio.

Die PDF-Version dieser Ausgabe steht Ihnen ab sofort im Archiv sowie unter dem folgenden Link zur Verfügung:

https://www.heibel-ticker.de/downloads/hts180218.pdfNun wünsche ich eine anregende Lektüre,

take share, Ihr

Börsenschreibel

Stephan Heibel

Chefredakteur und

Herausgeber des

Heibel-Ticker

02. So tickt die Börse: Chronologie eines unvollendeten Crashs

Seit zwei Wochen lese ich regelmäßig in der Finanzpresse, dass dieses oder jenes "der Grund" für den Crash sein soll, oder aber dieses oder jenes sei gerade nicht der Grund. "Den Grund" gibt es meines Erachtens nicht, die Aktienmärkte reagieren immer auf eine Vielzahl von Informationen. Es gibt dann höchstens einen Auslöser, einen Tropfen der das Fass zum Überlaufen bringt. Diesmal war es der Zinsmarkt der USA.

Bis zu einem Zinsniveau von 3% gilt die Wirkung der Geldpolitik als stimulierend. Springt der kurzfristige Leitzins darüber, spricht man von restriktiver Geldpolitik, dem Markt wird Geld entzogen. Der Leitzins betrifft aber nur sehr kurzfristige Übernachtausleihungen. Aktuell steht der US-Leitzins bei 1,25%-1,5%.

Doch der kurzfristige Leitzins beeinflusst den langfristigen Zins. Hier wählt man gerne die Rendite von 10 Jahre laufenden US-Staatsanleihen als Referenz. Ist der Leitzins niedrig und die Konjunkturerwartung rosig, dann steigen die langfristigen Zinsen. So steigt der Leitzins in der Regel erst dann an, wenn die langfristigen Zinsen ebenfalls ansteigen, und umgekehrt. Beide Zinsen, also die kurz- und die langfristigen, sollten idealerweise im Gleichschritt ansteigen, während die Konjunktur sich erholt.

Nach der Finanzkrise 2007 bis 2009 und der darauf folgenden Konjunkturerholung, der vielfach vorgeworfen wird, nur aufgrund der Geldflutung, nicht aber aufgrund von Produktivitätssteigerungen zu erfolgen, hat sich die Überzeugung am US-Finanzmarkt durchgesetzt, dass das Gleichgewicht zwischen Stimulation der Konjunktur und einer restriktiven Geldpolitik nicht mehr erst bei 3% liegt, sondern etwas darunter. Ob bei 2,8% oder 2,5%, das weiß niemand. Irgendwo da halt. Und irgendwie hat sich die Marke 2,7% in den Köpfen der Anleger festgesetzt.

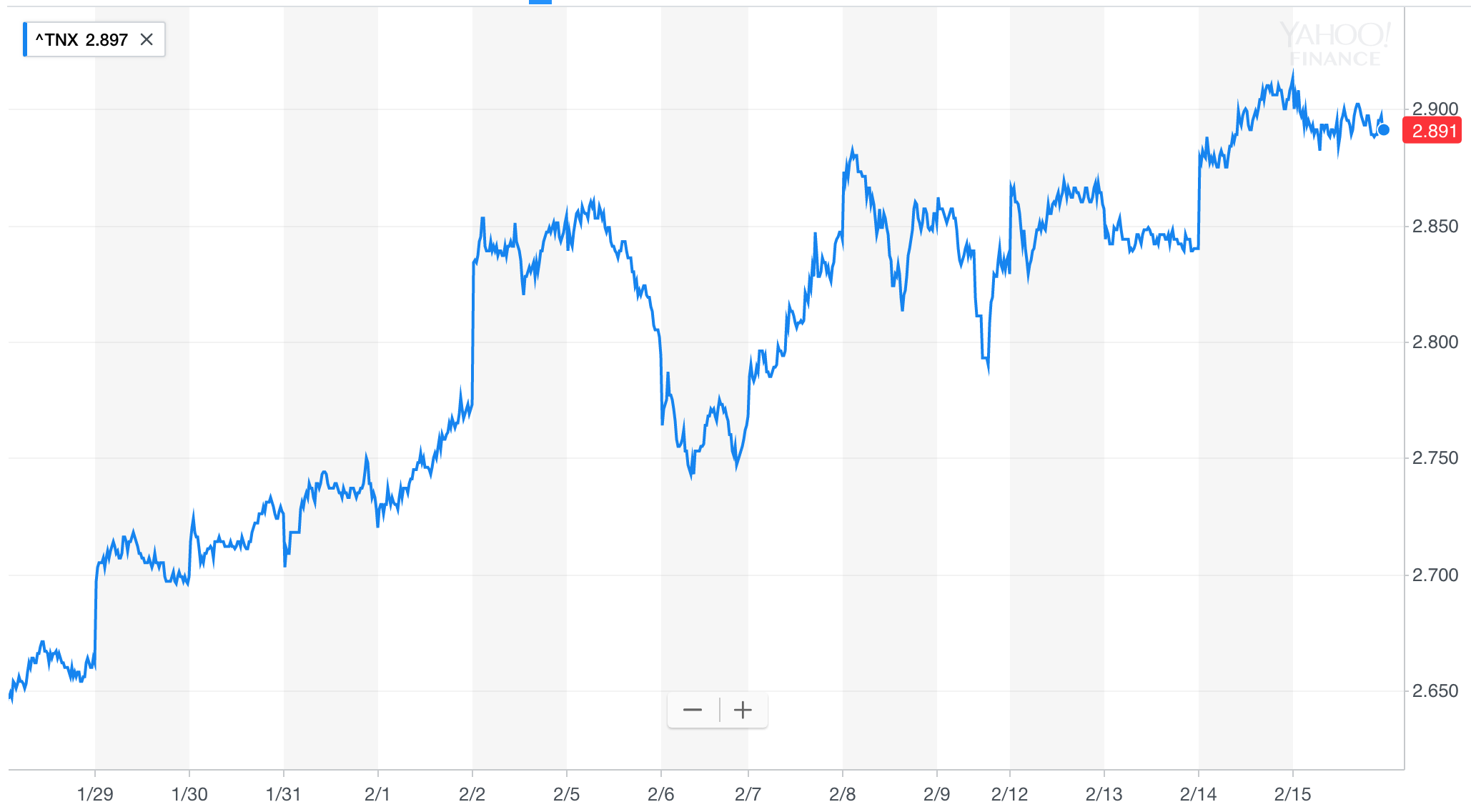

Nun ist die Rendite der 10 Jahre laufenden US-Staatsanleihen vor zwei Wochen über 2,7% gestiegen.

Abbildung 1: US-Staatsanleihe 10 Jahre

Es gab bereits eine Reihe anderer Faktoren, die eine baldige Korrektur der jüngsten Aktienmarktgewinne erwarten ließen, doch der Anstieg über 2,7% gilt nun als Auslöser, als Tropfen. Ein Ausverkauf an den Aktienmärkten begann.

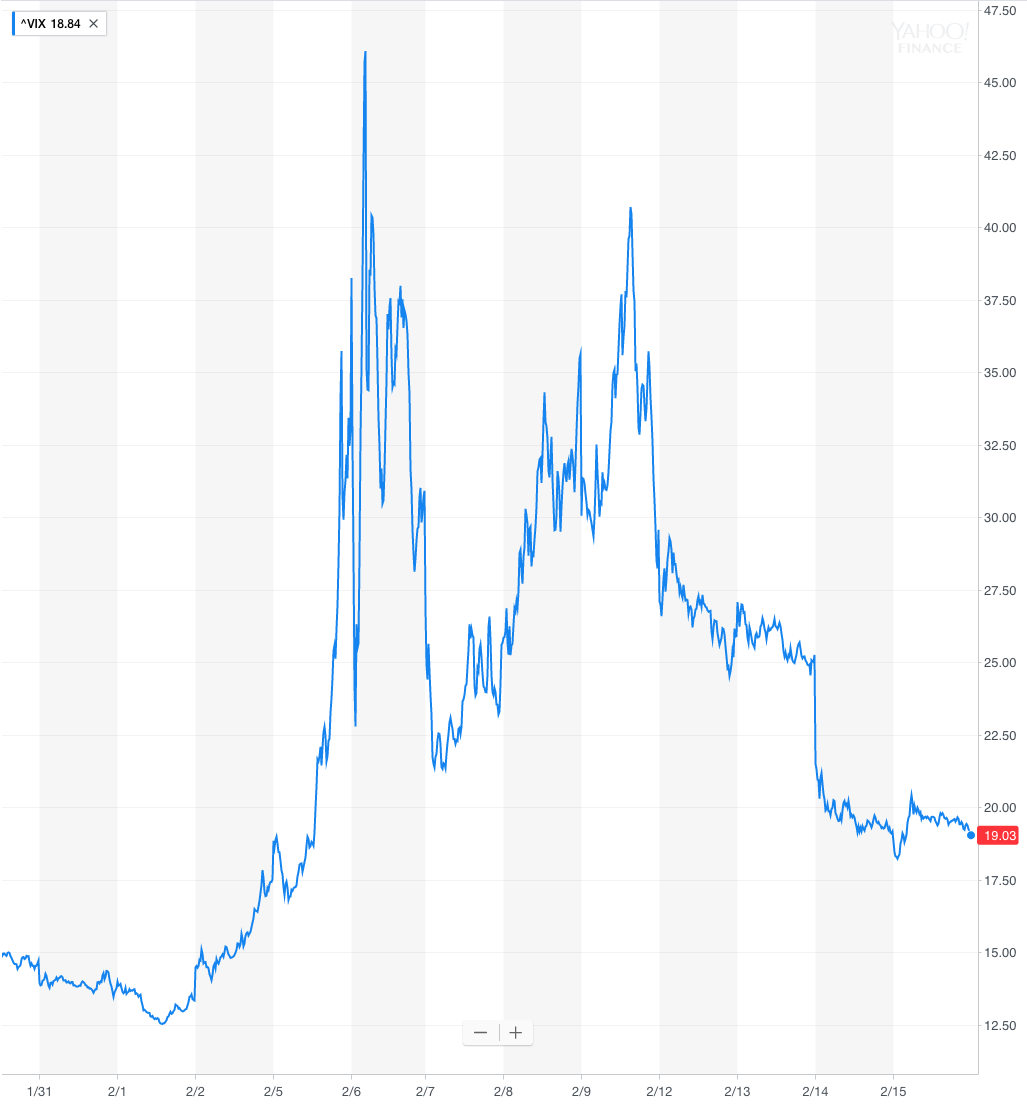

Der Ausverkauf ließ den Volatilitätsindex sprunghaft ansteigen. Nun gibt es eine ganze Reihe von institutionellen Spekulanten, die mit hohen Beträgen auf eine weiter rückläufige Volatilität gewettet haben. Zwei Tage nach dem moderaten Ausverkauf und einem ebenfalls moderaten Anstieg der Volatilität sprang die Volatilität plötzlich nachbörslich in den Himmel.

Abbildung 2: CBOE Volatilitätsindex VIX

Die über Nacht sprunghaft angestiegene Volatilität zwang die vielfach auf Kredit spekulierenden institutionellen Anleger, Sicherheiten zu beschaffen. Und als Sicherheit für auf Kredit gekaufte Finanzprodukte zählen Aktien nur zu 50%, Bargeld hingegen zu 100%. Also wurden Aktien verkauft, der Markt brach um so stärker ein.

DER SCHWANZ WEDELT MIT DEM HUND

Nicht so einfach nachvollziehbar ist, warum der VIX Montag nach US-Börsenschluss plötzlich angesprungen ist. Nun gibt es einen Whitleblower in den USA der behauptet, der VIX würde bewußt manipuliert. Seine Erklärung ist sehr einfach: Die Volatilität wird anhand der Optionsgeschäfte durch die CBOE errechnet. Sie misst die Spanne der am Markt gehandelten Optionsscheine. Steht der S&P 500 also beispielsweise bei 2.750 Punkten und es werden Calls und Puts mit Basispreisen in einer Spanne von 2.500 und 3.000 gehandelt, dann ist die Volatilität sehr klein. Werden allerdings Basispreise von 2.000 bis 3.500 aufgerufen, dann ist die Volatilität sehr groß.

Doch der Blick ins Detail verrät, dass die Chicagoer Börse CBOE nicht die ausgeführten Transaktionen zur Berechnung der Volatilität verwendet, sondern sämtliche gestellten Kauf- (Geld) und Verkaufsaufträge (Brief) - auch die Aufträge, die gar nicht ausgeführt werden, weil sich kein Transaktionspartner findet. Der anonyme Whistleblower behauptet nun, er habe beobachtet, wie vor- und nachbörslich plötzlich Orders im System erscheinen, die extrem weit im oder aus dem Geld sind, deren Basispreis also weit vom aktuellen Kurs des S&P 500 entfernt ist.

Dieses Verhalten wird von einigen Händlern bereits seit vielen Monaten moniert: Jeweils einen Tag vor Fälligkeit von Optionsscheinen wird durch dieses Verhalten die Volatilität künstlich nach oben gepusht, was auf die Optionspreisabrechnung dann einen positiven Effekt für den Verkäufer hat.

Damit haben wir nun 3 Theorien über Marktmanipulation: Zum einen die hier aufgezeigte Methode der Manipulation der Volatilität durch fiktive Aufträge, zum zweiten die drohenden Pleiten der in Volatilitäts-Finanzprodukten engagierten Spekulanten und zum dritten die Short-Attacke des weltgrößten Hedgefonds Bridgewater.

Ray Dalio, Gründer und Chef von Bridgewater, hat den ETF-Markt mit konzipiert, das wissen wir inzwischen. Die Volatilitätsprodukte sind Weiterentwicklungen der ETFs. Wer sich in dieser Welt auskennt, der kann mit relativ kleinen Beträgen eine ziemlich große Wirkung (=Marktbeeinflussung) erzielen. Wie wäre es denn mit dieser Theorie: Bridgewater hat auf fallende Kurse spekuliert, anlässlich des Übersteigens der 2,7% dann heftig geshortet und den Markt damit belastet. Sodann wurde nachbörslich der VIX durch fiktive Orders in die Höhe katapultiert, was zu Liquidationsverkäufen bei einigen institutionellen Spekulanten führte...

...nein, ich werde hier von meinem Schreibtisch aus nicht die vielschichtigen Interessen der unzähligen Marktteilnehmer durchschauen. Dieses Beispiel soll nur veranschaulichen, dass an den Aktienbörsen Teilnehmer unterwegs sind, die völlig andere Ziele verfolgen, als wir mit unserer soliden Vermögensanlage.

Denn diese Woche hat es sich erneut gezeigt, dass der VIX die Marktrichtung beeinflusst, nicht das Zinsniveau: Am Mittwoch wurden US-Konjunkturdaten veröffentlicht, die einen starken Anstieg der Inflationsrate zeigten. Infolge dieser Zahlen zog die Rendite der 10 Jahre laufenden US-Staatsanleihen weiter an und sprang gestern sogar vorübergehend über 2,9%! Ein Ausverkauf muss nun eigentlich zwangsläufig folgen, doch er blieb aus.

Warum muss ein Ausverkauf zwangsläufig folgen, wenn das Zinsniveau steigt? Nun, weil institutionelle Anleger stets einen gewissen Anteil ihres Kapitals in Aktien, und einen anderen Anteil in Anleihen investieren. Kontinuierlich wird beobachtet, wo die bessere Rendite zu erzielen ist. Wenn nun die erzielbaren Zinsen steigen, während gleichzeitig die erwartete Rendite bei Aktien konstant bleibt, dann sind Anleihen plötzlich relativ betrachtet ein wenig attraktiver geworden. es wird also ein wenig Kapital von Aktien in Anleihen umgeschichtet. Diese Umschichtung erfolgt durch Aktienverkäufe und Anleihekäufe. Wenn also das Zinsniveau bestimmte Hürden überspringt, muss der Aktienmarkt zumindest kurzfristig Belastungsanzeichen aufweisen. Doch das war diesmal nicht der Fall.

Denn am Vortag der Konjunkturdaten war der S&P 500 angestiegen. Und steigende Kurse führen derzeit dazu, dass der S&P in bekannten Bereichen pendelt und dadurch die Volatilität sich eben nicht weiter ausweitet, sondern zurückgeht. Und eine rückläufige Volatilität führt zu Entspannung bei den mit Volatilitätsprodukten spekulierenden Spielern, die keine weiteren Sicherheiten mehr herbeischaffen müssen. Der Verkaufsdruck auf den Aktien geht also weiter zurück, die Kurse können steigen.

Und so hatte am Mittwoch dieser Woche der VIX das Sagen über dem Anleihemarkt. Obwohl das Zinsniveau deutlich anstieg, stiegen auch die Aktienkurse.

Der Grund dafür: Algotrading dominiert. Ich habe keine aktuellen Zahlen gefunden aber ich meine irgendwo gelesen zu haben, dass mittlerweile über 90% des Börsenhandels durch automatisch erzeugte Aufträge erfolgt. Menschen, die sich bewußt und langfristig für ein Investment entscheiden, sind nur noch bei jeder 10 Transaktion an der Börse beteiligt.

So ist die rasant schnelle Reaktion auf Ereignisse zu erklären: Erst 5-10 Minuten nach einer Meldung können Sie davon ausgehen, dass eine Abwägung und Einordnung der Meldung durch einen Menschen erfolgte. Jegliche Kursbewegungen, die bis dahin erfolgen, erfolgen aufgrund eines zuvor ausgedachten Algorithmus. Bspw. könnte ein solcher Algorithmus so aussehen: Wenn die Inflationsrate größer 0,2%; dann kaufe Aktien von Wells Fargo, oder ähnlich.

Und solche Algorithmen gibt es derzeit zu Hauff auf den VIX. Wenn der VIX kleiner wird, kaufe diese und jene Aktien, so könnte ein Algorithmus aussehen.

Das irre daran: Wir befinden uns erst ganz am Anfang von Big Data, von der Nutzung der unerschöpflichen Datenquellen dieser Erde in Echtzeit. Der limitierende Faktor ist derzeit nicht etwa die Auswertung, denn die Logik gibt es schon lange. Das Nadelöhr sind die verfügbaren, ordentlich formatierten Daten. Mit bekannten Algorithmen werden also die wenig verfügbaren Daten ausgewertet und so kommen viele Spekulanten zu ähnlichen Ergebnissen. Die heute am Markt verwendeten Algorithmen ähneln sich.

Ein Ereignis, eine Meldung oder ähnliches, löst also bei vielen Spekulanten am Markt ähnliche Reaktionen aus. So bestimmen derzeit also vorausgedachte Algorithmen das Marktgeschehen, eine echte Reflexion von Ereignissen erfolgt - wenn überhaupt - erst später.

Ist es in einem solchen Markt überhaupt möglich, als Privatanleger erfolg zu haben?

Ja, natürlich ... aber: vielleicht eine schmerzliche Erkenntnis ist, das wir vermutlich kurzfristig keine Chance haben, die täglichen Marktschwankungen richtig einzuschätzen. Niemand konnte vorher wissen, ob die meisten Algorithmen auf die VIX-Entwicklung abgestellt waren, oder auf die Zinsentwicklung.

Doch was wir tun können ist eine längerfristige Perspektive einzunehmen: Wo dürften bestimmte Aktien in einem Jahr stehen? Warren Buffet hat diese Woche bekannt gegeben, einige Milliarden in Apple gesteckt zu haben. Buffet hat sicherlich nicht im Sinn, die Position in zwei Wochen mit Gewinn zu verticken. Nein, er ist sich sicher, dass die absehbare Geschäftsentwicklung von Apple zu einem deutlich höheren Kurs in ein oder zwei Jahren führen wird. Und da kommt ihm der aktuelle Ausverkauf gerade recht.

In Kapitel 04 werde ich heute eine ganze Reihe von Aktien untersuchen und Schnäppchenpreise definieren.

WOCHENPERFORMANCE DER WICHTIGSTEN INDIZES

| INDIZES | 15.2.18 | Woche Δ | Σ '18 Δ |

| Dow Jones | 25.155 | 5,4% | 1,3% |

| DAX | 12.346 | 0,7% | -4,4% |

| Nikkei | 21.465 | 0,4% | -5,7% |

| Shanghai A | 3.351 | -1,9% | -3,3% |

| Euro/US-Dollar | 1,25 | 2,1% | 4,3% |

| Euro/Yen | 132,73 | -0,6% | -1,7% |

| 10-Jahres-US-Anleihe | 2,89% | 0,04 | 0,47 |

| Umlaufrendite Dt | 0,55% | 0,03 | 0,27 |

| Feinunze Gold | $1.354 | 2,8% | 3,9% |

| Fass Brent Öl | $63,99 | -1,2% | -3,9% |

| Kupfer | 6.961 | -1,4% | -2,7% |

| Baltic Dry Shipping | 1.089 | -1,5% | -20,3% |

| Bitcoin | 9.921 | 25,0% | -28,6% |

Obwohl der Dow Jones um 5,4% anziehen konnte, rettete sich der DAX nur mühsam ins Plus. Die verhältnismäßig schlechte Entwicklung des DAX hält also an. Der weltgrößte Hedgefonds Bridgewater hat seine Leerpositionen in den vergangenen Tagen von 6,3 Mrd. EUR auf 6 Mrd. EUR reduziert. Daraus leite ich ab, dass Bridgewater noch mit deutlich tieferen Kursen rechnet. Ich weiß jedoch nicht, welchen Zeithorizont Bridgewater hat.

Der Euro hat gegenüber dem US-Dollar kräftig zugelegt (+2,1%). Das ist sicherlich ein weiterer Grund für die vergleichsweise schwache Performance des DAX.

Schauen wir nun einmal, wie sich das Sentiment entwickelt hat.

03. Sentiment: Crash? Welcher Crash?

Ha, schreien die Anleger, der Crash ist überstanden! Kaum hat der DAX zum zweiten Mal sein Korrekturtief getestet, denn Mittwoch dieser Woche war der deutsche Leitindex kurzzeitig unter 12.100 Punkte gerutscht, da stürmen Anleger schon wieder das Parkett und sammeln ihre Lieblingsaktien ein.

Denn während vor einer Woche noch 58% unserer Umfrageteilnehmer in der aktuellen DAX-Bewegung einen Abwärtsimpuls sahen, sind es nun nur noch 20% (-38%). Die Angst ist zu einem großen Teil in eine neutrale Stimmung übergegangen, denn nun gehen 36% (+26%) von einer Seitwärtsbewegung aus. Doch 22% (+19%) sehen bereits die Wiederaufnahme der Rallye. So heftig der Stimmungseinbruch vor zwei Wochen auch gewesen sein mag, so schnell wurde die depressive Stimmung nun wieder abgeschüttelt. Mit einem Wert von 0,3 ist die Stimmung neutral.

Und mehr oder weniger haben fast alle diese Entwicklung erwartet, behaupten sie zumindest nun nachträglich: 49% (+31%) haben die DAX-Entwicklung so zum größten Teil erwartet, weitere 10% (+3%) wollen sogar darauf spekuliert haben. Hingegen sehen 29% (+10%) ihre Erwartungen kaum erfüllt. Nur noch 12% (-44%) wurden in dieser Woche noch auf dem falschen Fuß erwischt. Damit ist die Verunsicherung der Vorwoche verflogen.

Während sich die Stimmung der Anleger aufhellt, schwindet der Zukunftsoptimismus. Nur noch 34% (-3%) erwarten für den DAX in drei Monaten steigende Kurse, 12% (+5%) gehen von einer Topbildung aus. Hingegen fürchten nun 18% (+5%) einen Abwärtsimpuls. Eine Seitwärtsbewegung erwarten fast unverändert 29% (-1%). Der Zukunftsoptimismus ist damit im moderat positiven Bereich.

Anleger werden vorsichtig: Nur noch 29% (-4%) wollen in den kommenden zwei Wochen Aktien zukaufen, hingegen wollen 14% (+2%) Aktien verkaufen. Mit 57% (+2%) wollen die meisten erst einmal abwarten.

Das Euwax-Sentiment notiert mit 9,88 Punkten nahe am höchsten Stand der vergangenen 12 Monate. Privatanleger spekulieren über die Euwax sehr stark auf steigende Kurse, und mit Ausnahme von Ende Januar notiert das Euwax-Sentiment nun schon seit drei Monaten auf einem erstaunlich bullischen Niveau. Je länger, desto gefährlicher, denn desto mehr Anleger sind falsch positioniert, wenn die Kurse fallen.

Institutionelle Anleger, die sich über die Eurex absichern, haben ihre Put-Absicherungspositionen auf das höchste Niveau der vergangenen 12 Monate geschraubt. Da haben wir einen krassen Gegensatz im Verhalten der institutionellen Anleger zu Privatanlegern hier in Deutschland: Während die Privaten von steigenden Kursen ausgehen, sichern sich Institutionelle gegen einen Crash ab.

Der technische Angst und Gier Index des S&P 500 notiert bei 15% und zeigt damit weiterhin extreme Angst an, was technisch kurzfristig steigende Kurse unterstützt. Institutionelle US-Anleger haben ihre Investitionsquote um 10% auf 65% gesenkt. Auch in den USA werden die Profis also vorsichtiger. US-Privatanleger hingegen zeigen mit einem Bulle/Bär Index von +27% genau wie ihre deutschen Kollegen großen Optimismus.

Sentimentdaten

Kaufempfehlungen der Privatanleger

Goldcorp, Siemens, BigBen Interactive, Panasonic, Alphabet, iRobot

Verkaufsempfehlungen der Privatanleger

Deutsche Bank, Thyssenkrupp, Linde, E.ON, Plug Power, SMA Solar

Die Sentiment-Daten wurden in Zusammenarbeit mit Sharewise

erstellt:

http://www.sharewise.com?heibel

Die Panik, die eigentlich für eine Boden Bildung im Rahmen einer Korrektur erforderlich ist, habe ich noch nicht gesehen. Vielmehr haben automatische Handelssysteme die Aktienindizes in kürzester Zeit ausverkauft und dadurch das im Vorfeld gewünschte Korrekturmaß von 10-11% genau erreicht. Wenn's jetzt wieder direkt in Richtung neuer Hochs ginge, dann hätten wir die erste Korrektur erlebt, die völlig an den Menschen vorbei lief.

Ich habe den Eindruck, dass die Profis so etwas ahnen. Privatanleger, die seit vielen Monaten das Wort "Korrektur" gar nicht mehr verwenden mussten, wollen auch diesmal möglichst schnell wieder zur Tagesordnung übergehen. Doch ein gewisses Unbehagen ist auch bei den Privaten zu erkennen, anders kann ich den rückläufigen Zukunftsoptimismus nicht interpretieren. Das könnte dazu führen, dass eine Rallye im DAX, so sie denn kommt, sehr früh zu Gewinnmitnahmen bei den Privaten führt, und das würde den Lauf in Richtung neuer Allzeithochs verhindern.

Bei den Profis hat auch die Konsequenz, mit der der weltgrößte Hedgefonds seine Leerpositionen ausbaut, zu Verunsicherung geführt. Und wenn wir nun die Erholung an den US-Börsen betrachten, die den Dow Jones bspw. um 5,4% nach oben geführt hat, dann fällt auf, dass diese Erholung an Deutschland weitgehend vorbei gegangen ist. Das Wochenplus im DAX stand gestern Abend bei 0,7%.

Für mich sieht das nicht danach aus, dass der DAX schon bald wie eine Sprungfeder diesen Rückstand aufholen wird, sondern eher danach, dass der Dow Jones, wenn er denn seine jüngste Erholung um 5,4% konsolidiert, auch wieder den DAX mit nach unten ziehen wird.

Spekulationen auf die eine oder andere DAX-Bewegung sind in meinen Augen daher derzeit ziemlich unsinnig. Besser ist es, sich unsere Unternehmen anzuschauen, sie zu bewerten und Abstauberlimits zu definieren, über die wir uns in 6 oder 12 Monaten freuen, wenn wir auf diese Korrektur zurückblicken. Ich werde im folgenden Kapitel ein paar Abstauberlimits ermitteln.

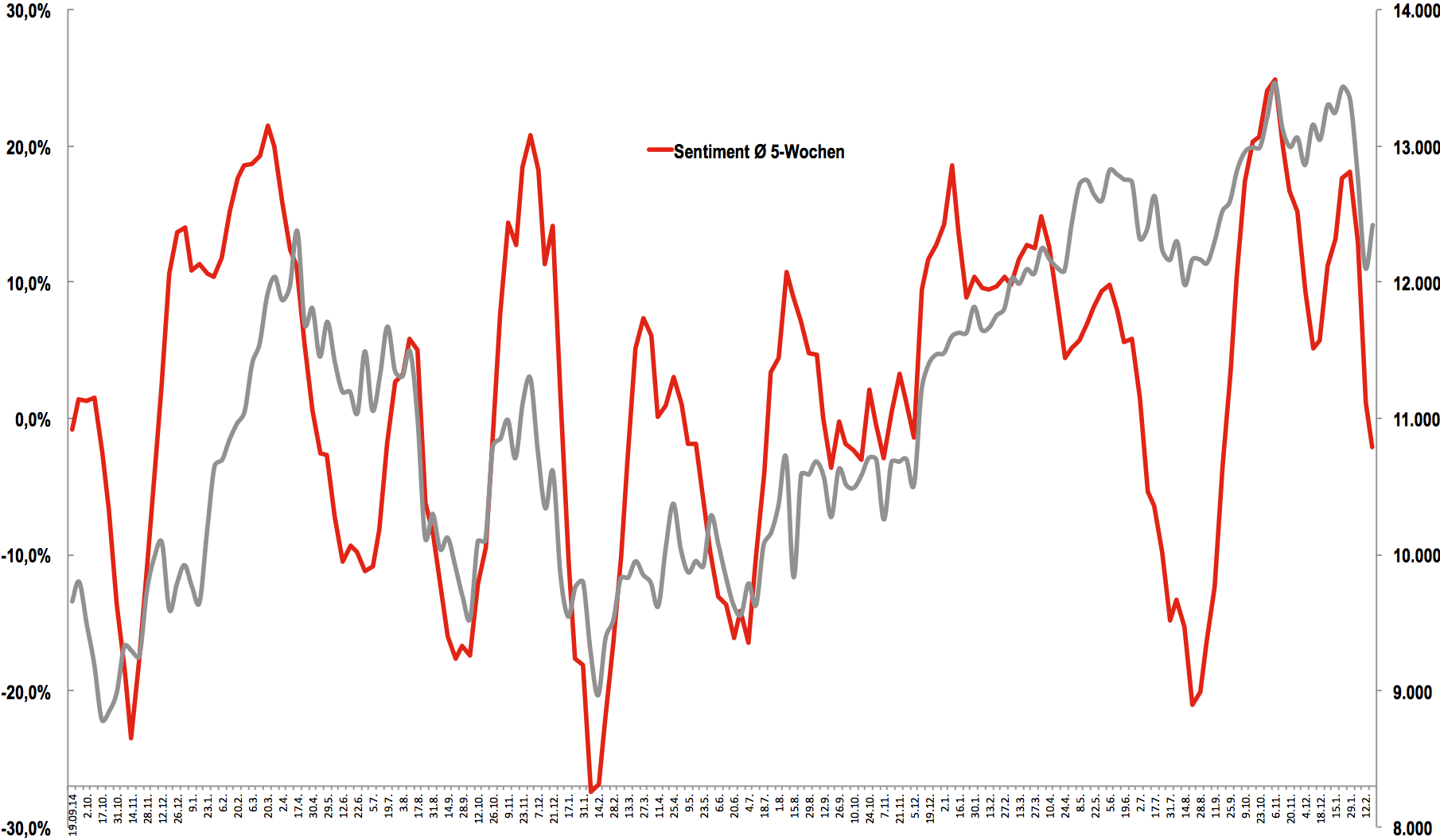

Zur Vervollständigung hier noch der 5-Wochendurchschnitt des Sentiments: Die gute Laune ist schnell verflogen, doch von Panik sind wir noch weit entfernt.

Abbildung 3: 5-Wochendurchschnitt Sentiment

04. Ausblick: Schnäppchenpreise

Der Ausblick bleibt den zahlenden Abonnenten des Heibel-Ticker PLUS vorbehalten. Bitte haben Sie Verständnis dafür, aber ohne eine kleine Einnahmequelle kann ich diesen Dienst nicht aufrecht erhalten.

Hier im Heibel-Ticker Standard erhalten Sie überwiegend vergangenheitsbezogene Erklärungen von mir. Detaillierte Analysen und Einschätzungen über die künftige Börsenentwicklung gibt es nur im kostenpflichtigen Heibel-Ticker PLUS. Das Angebot für die zahlenden Abonnenten des Heibel-Ticker PLUS baue ich kontinuierlich weiter aus und komme dabei insbesondere den Wünschen meiner Kunden nach. Inzwischen bietet das Heibel-Ticker PLUS Abonnement folgende Zusätze:

INTERNET: Kundenbereich

- täglich aktuelle Einschätzungen zu den Meldungen, die unsere offenen Positionen betreffen

- einen Chart für jede offene Position, um die Kurssituation schneller zu erfassen

- die Möglichkeit, nur die 10 neuesten Kommentare zu den offenen Positionen anzeigen zu lassen.

- Sie können sich aus den empfohlenen Werten Ihr eigenes Musterportfolio zusammenstellen, um gezielter und schneller die für Sie relevanten Neuigkeiten zu sehen.

Weiterhin erhalten meine Kunden eine übersichtliche Tabelle über alle offenen Positionen mit der jeweiligen Wochenperformance sowie Performance seit Empfehlung und mit einer Übersicht über die anstehenden Aktivitäten wie Stopp Loss nachziehen oder verkaufen bzw. kaufen.

Für die besonders aktiven Anleger unter Ihnen biete ich an, die unterwöchigen Updates direkt per E-Mail an Sie zu senden und ich benachrichtige Sie im Falle von Aktionsempfehlungen (Kauf oder Verkauf) direkt per SMS auf Ihr Handy. Dabei handelt es sich um einen Zusatzdienst (Express!), den ich mit 6,25 € pro Monat berechne. Keine Angst, sämtliche Updates befinden sich natürlich dann auch nochmals in der Freitagsausgabe für die normalen PLUS-Kunden.

Den Reaktionen meiner Kunden entnehme ich, dass der Heibel-Ticker PLUS die Bedürfnisse von Anlegern gezielt und verständlich sowie fundiert und erfolgreich befriedigt. Schauen Sie sich das neue Angebot einmal mit einem Schnupperangebot (6 Wochen zu 20 €) an. Es würde mich freuen, wenn ich Sie als neuen Abonnenten gewinnen kann.

Für eine Jahresgebühr von 150 Euro erhalten Sie ein Jahresabonnement sowie einen Vorzugspreis für sämtliche Sonderanalysen, die in unregelmäßigen Abständen veröffentlicht werden. Viele Sonderanalysen stelle ich den Heibel-Ticker PLUS Kunden sogar kostenfrei zur Verfügung.

Falls Ihnen ein Jahr zu lang erscheint, dann können Sie den Heibel-Ticker PLUS auch zunächst für ein halbes- oder viertel Jahr bestellen. Oder bestellen Sie einfach das Schnupperabo zu 20 € für 6 Wochen.

Geben Sie bitte den folgenden Link in Ihren Browser ein und bestellen Sie unter

https://www.heibel-ticker.de/customer/new

05. Update beobachteter Werte

Bitte beachten Sie auch den Kundenbereich auf meiner Internetseite unter

www.heibel-ticker.de. Dort finden Sie aktuelle Charts mit meinen jeweils aktualisierten Einschätzungen.

Dieses Kapitel bleibt den Heibel-Ticker PLUS-Abonnenten vorbehalten.

In Deutschland gibt es kaum einen anderen, der die Hintergründe der Aktienmärkte so messerscharf von dem täglichen Medienrummel trennen kann, wie der Autor des Heibel-Tickers Stephan Heibel.

Von seinen Fähigkeiten, komplizierte Zusammenhänge verständlich darzustellen, können Sie sich mit diesem Heibel-Ticker Standard überzeugen. Wenn Sie allerdings seine Schlussfolgerungen und Empfehlungen erfahren möchten, dann sollten Sie sich einmal um den Heibel-Ticker PLUS kümmern.

Für eine Jahresgebühr von 150 Euro erhalten Sie ein Jahresabonnement sowie einen Vorzugspreis auf sämtliche Sonderanalysen, die in unregelmäßigen Abständen veröffentlicht werden. Viele Sonderanalysen stellen wir den Heibel-Ticker PLUS Kunden sogar kostenfrei zur Verfügung.

Falls Ihnen ein Jahr zu lang erscheint, dann können Sie den Heibel-Ticker PLUS auch zunächst für ein halbes- oder viertel Jahr bestellen. Oder bestellen Sie einfach das Schnupperabo zu 20 € für 6 Wochen.

Geben Sie bitte den folgenden Link in Ihren Browser ein und bestellen Sie unter

https://www.heibel-ticker.de/customer/new

06. Übersicht HT-Portfolio

Bitte beachten Sie auch den Kundenbereich auf meiner Internetseite unter

www.heibel-ticker.de. Dort finden Sie aktuelle Charts mit meinen jeweils aktualisierten Einschätzungen.

==========

Im Wochenverlauf habe ich zu mehreren Titeln Anmerkungen im Kundenbereich der Webseiten verfasst.

Die tabellarische Übersicht bleibt den zahlenden Abonnenten des Heibel-Ticker PLUS vorbehalten.

Die dritte Spalte zeigt die Schlusskurse von Donnerstagabend. Unter „Woche“ steht die Veränderung im Vergleich zur Vorwoche. Unter „2014“ steht das Ergebnis der Position seit Jahresbeginn bzw. seit Aufnahme ins Portfolio. Unter „Anteil“ finden Sie den Anteil der jeweiligen Position am Gesamtdepot.

Unter ! steht zur Information meine Grundtendenz:

| K | – | bei Gelegenheit Kaufen, |

| NK | – | Nachkaufen |

| H | – | Halten, |

| V | – | bei Gelegenheit Verkaufen, |

| TV | – | Teilverkauf, also nicht die ganze Position |

| VL | – | Verkaufslimit, bei überschreiten eines bestimmten Kurses sollte verkauft werden |

| SL | – | Stopp Loss, bei Unterschreiten eines bestimmten Kurses sollte verkauft werden |

| TS | – | Trailing Stopp, wie SL, nur dass das Limit kontinuierlich nachgezogen wird |

Die „Gelegenheit“ zum Kaufen oder Verkaufen wird sodann kurzfristig von mir per Update an Sie bekanntgegeben.

Ich habe diese Spalte „!" insbesondere für neue Kunden vorgesehen, die zu einem späteren Zeitpunkt wissen wollen, ob ich die Position noch zukaufen würde, wenn ich beispielsweise darin nicht schon voll investiert wäre. Zukaufen würde ich jeweils jedoch niemals zu Höchstkursen, sondern stets nur nach kurzfristigen Kursrückschlägen von mindestens 5-7%.

Kauffolge: Je spekulativer, desto aggressiver würde ich kaufen und verkaufen. Derzeit verwende ich die folgenden Schritte:

Value Positionen in drei Schritten aufbauen: 25%-25%-50%,

Spekulative und alternative Positionen in zwei Schrittenaufbauen: 50%-50%,

Tradingpositionen ganz oder gar nicht: 100%.

Stopp Loss Limits, Verkaufslimits und ähnliche Aktionsmarken verwalte ich aktiv in meinem System und ändere ich unter der Woche mehrfach, fast täglich. Eine Veröffentlichung der entsprechenden Limits ist in der Regel nicht sinnvoll, allenfalls Stopp Loss Marken werde ich bisweilen im Text bekanntgeben.

Bitte haben Sie Verständnis dafür, aber ohne eine kleine Einnahmequelle kann ich diesen Dienst nicht aufrecht erhalten.

***************** WERBUNG ***************

In Deutschland gibt es kaum einen anderen, der die Hintergründe der Aktienmärkte so messerscharf von dem täglichen Medienrummel trennen kann, wie der Autor des Heibel-Tickers Stephan Heibel.

Von seinen Fähigkeiten, komplizierte Zusammenhänge verständlich darzustellen, können Sie sich mit diesem Heibel-Ticker Standard überzeugen. Wenn Sie allerdings seine Schlussfolgerungen und Empfehlungen erfahren möchten, dann sollten Sie sich einmal um den Heibel-Ticker PLUS kümmern.

Für eine Jahresgebühr von 150 Euro erhalten Sie ein Jahresabonnement sowie einen Vorzugspreis auf sämtliche Sonderanalysen, die in unregelmäßigen Abständen veröffentlicht werden. Viele Sonderanalysen stellen wir den Heibel-Ticker PLUS Kunden sogar kostenfrei zur Verfügung.

Falls Ihnen ein Jahr zu lang erscheint, dann können Sie den Heibel-Ticker PLUS auch zunächst für ein halbes- oder viertel Jahr bestellen. Oder bestellen Sie einfach das Schnupperabo zu 20 € für 6 Wochen.

Geben Sie bitte den folgenden Link in Ihren Browser ein und bestellen Sie unter

https://www.heibel-ticker.de/bestellung.php************** ENDE WERBUNG ***************

Eine erfolgreiche Börsenwoche,

take share

Stephan Heibel

www.heibel-ticker.demailto:info/at/heibel-ticker/./de

07. Disclaimer / Haftungsausschluss und Risikohinweise

Wer un- oder überpersönliche Schreib- oder Redeweisen nachmacht oder verfälscht oder nachgemachte oder verfälschte un- oder überpersönliche Schreib- oder Redeweisen in Umlauf setzt, wird mit Lust-, manchmal auch mit Erkenntnisgewinn belohnt; und wenn alles gut geht, fällt davon sogar etwas für Sie ab. (frei nach Robert Gernhardt)

Wir recherchieren sorgfältig und richten uns selber nach unseren Anlageideen. Für unsere eigenen Transaktionen befolgen wir Compliance Regeln, die auf unsere eigene Initiative von der BaFin abgesegnet wurden. Dennoch müssen wir jegliche Regressansprüche ausschließen, die aus der Verwendung der Inhalte des Heibel-Tickers entstehen könnten.

Die Inhalte des Heibel-Tickers spiegeln unsere Meinung wider. Sie stellen keine Beratung, schon gar keine Anlageempfehlungen dar.

Die Börse ist ein komplexes Gebilde mit eigenen Regeln. Anlageentscheidungen sollten nur von Anlegern mit entsprechenden Kenntnissen und Erfahrungen vorgenommen werden. Anleger, die kein tiefgreifendes Know-how über die Börse besitzen, sollten unbedingt vor einer Anlageentscheidung die eigene Hausbank oder einen Vermögensverwalter konsultieren.

Die Verwendung der Inhalte dieses Heibel-Tickers erfolgt auf eigene Gefahr. Die Geldanlage an der Börse beinhaltet das Risiko enormer Verluste bis hin zum Totalverlust des eingesetzten Kapitals.

Quellen:

Kurse: Deutsche Kurse von comdirect.de, Goldbarren & Münzen von proaurum.de, US-Kurse von finance.yahoo.com. Alle Kurse sind Schlusskurse vom Donnerstag sofern nichts Gegenteiliges vermerkt ist.

Bilanzdaten: Comdirect, Yahoo! Finance sowie Geschäftsberichte der Unternehmen

Informationsquellen: dpa-AFX, Aktiencheck, Yahoo! Finance, TheStreet.com, IR-Abteilung der betreffenden Unternehmen

08. An-/Ab-/Ummeldung

Wenn Sie sich von diesem Dienst abmelden möchten, dann gehen Sie bitte auf die Seite

https://www.heibel-ticker.de und „stornieren“ Sie Ihre E-Mail Adresse im rechten Bereich „Newsletter Abo“.

Sie können sich über diese Seite gerne jederzeit wieder anmelden.

Sollte sich Ihre E-Mail Adresse geändert haben, so stornieren Sie bitte zunächst die alte Adresse und melden sich anschließend mit der neuen E-Mail Adresse wieder an.

Gerne können Sie den Heibel-Ticker Ihren Freunden empfehlen. Sie können den Heibel-Ticker STANDARD beliebig weiterleiten. Wenn Sie Inhalte davon auf anderen Internetseiten verwenden möchten, bitten wir um eine korrekte Quellenangabe sowie um eine kurze Information darüber.