»

zurück zur Übersicht

19.10.2018:

H E I B E L - T I C K E R P L U S

F I N A N Z I N F O R M A T I O N E N

- Einfach einen Tick besser -

DEUTSCHE BIBLIOTHEK : ISSN 1862-5436

13. Jahrgang - Ausgabe 42 (19.10.2018)

Erscheinungsweise: wöchentlich Freitag/Samstag

I N H A L T

| 01. | Info-Kicker: Ausverkauf setzt sich fort |

| 02. | So tickt die Börse: Fed-Chef Jay Powell hält Schlüssel zur Beendigung der Korrektur |

| | - Wochenperformance der wichtigsten Indizes |

| 03. | Sentiment: Anleger arrangieren sich nur langsam mit neuer Normalität der Korrekturphase |

| | - |

| 04. | Ausblick: Kaufliste für die laufende Korrekturphase |

| 05. | Update beobachteter Werte: Freenet, Cameco |

| | - Freenet: Das Ceconomy-Desaster |

| | - Cameco: Verkaufen über 10,20 EUR, Spekulation schließen |

| 06. | Übersicht HT-Portfolio |

| 07. | Disclaimer / Haftungsausschluss und Risikohinweise |

| 08. | An-/Ab-/Ummeldung |

01. Info-Kicker: Ausverkauf setzt sich fort

Liebe Börsenfreunde,

Der Ausverkauf geht weiter. Nach der erwarteten Zwischenerholung dieser Woche haben die Aktienmärkte wieder den Rückwärtsgang eingelegt. Im heutigen Kapitel 02 diskutiere ich, was für diese schlechte Marktverfassung verantwortlich ist und wer den Schlüssel zum Beenden der Korrektur in der Hand hält.

In Kapitel 03 blicken wir auf die Entwicklung der Stimmung unter den Anlegern. Die Panik der Vorwoche ist zurückgegangen, für einen tragfähigen Boden war das zu wenig.

Eine Einkaufsliste, die Sie je nach Geschmack und individueller Situation nutzen können, gebe ich Ihnen in Kapitel 04 an die Hand. Es gilt generell: Bitte nur schrittweise kaufen, denn wir befinden uns weiterhin in einer Korrekturphase, auch wenn die Kurse im Vergleich zu den letzten Monaten schon günstig aussehen. Halten Sie weiterhin noch Pulver trocken, das ist besser für die Nerven.

wie immer gibt es einige Updates zu unseren offenen Positionen in Kapitel 05 sowie eine tabellarische Übersicht in Kapitel 06.

Die PDF-Version dieser Ausgabe steht Ihnen ab sofort im Archiv sowie unter dem folgenden Link zur Verfügung:

https://www.heibel-ticker.de/downloads/htp181021.pdfNun wünsche ich eine anregende Lektüre,

take share, Ihr

Börsenschreibel

Stephan Heibel

Chefredakteur und

Herausgeber des

Heibel-Ticker

02. So tickt die Börse: Fed-Chef Jay Powell hält Schlüssel zur Beendigung der Korrektur

Wie erwartet hat der DAX eine kräftige Gegenbewegung bis 11.800 Punkte vollzogen, bevor gestern wieder der Rückwärtsgang eingelegt wurde.

US-Notenbankchef Jay Powell hält den Schlüssel zur Beendigung dieser Korrektur in der Hand. Statt wie seine Vorgängerin Janet Yellen von Zinsentscheid zu Zinsentscheid die Datenlage neu zu beurteilen, hat er sich heute schon dogmatisch auf weitere vier Zinsschritte, einen im Dezember und drei im kommenden Jahr, festgelegt.

Donald Trump hat ihn dafür heftig kritisiert und so befindet sich Jay Powell nun in der Zwickmühle: Wenn er einen Fehler eingesteht, zeigt er sich als abhängig von Donald Trump. Bleibt er hingegen bei seiner Aussage, um seine Unabhängigkeit zu demonstrieren, werden die Märkte ein neues, tieferes Bewertungsniveau aufsuchen. Die Märkte "preisen" die veränderte Situation derzeit ein.

Anders als in Europa, wo sich unsere Notenbank ausschließlich um die Geldwertstabilität zu kümmern hat, hat die US-Notenbank ein doppeltes Mandat: Geldwertstabilität als auch Arbeitsmarkt. Die Fed soll dafür sorgen, dass möglichst alle Amerikaner einen Job finden.

Derzeit haben wir in den USA eine Arbeitslosenquote, die man nur in Zeiten der "Vollbeschäftigung" sieht. Ziel erfüllt, denkt sich Jay Powell, und dreht an der Zinsschraube, um eine durch steigende Löhne losgetretene Inflation frühzeitig zu vermeiden. Doch ich halte das für das falsche Argument, denn auch in den USA, genau wie in Europa, haben die Löhne in den vergangenen Jahrzehnten nicht mit der Wirtschaft mitgehalten. Genau jetzt, wo Vollbeschäftigung herrscht, gibt es die Chance, diese Löhne etwas deutlicher zu steigern, als das in den vergangenen zwei bis drei Jahrzehnten der Fall war. Powell tritt also in meinen Augen zu früh auf die Bremse.

Zum Ende ihrer Amtszeit hat Janet Yellen noch betont, dass man der Konjunktur gerne etwas mehr Spielraum auch nach oben geben werde, also selbst eine Inflationsrate von deutlich über 2%, beispielsweise 3% oder 3,5%, für eine gewisse Zeitspanne noch nicht als Bedrohung sehen werde, weil erst ein Überschießen als Korrektur zur Finanzkrise und anschließenden Depression das Gleichgewicht wieder herstellen würde. Diese Sichtweise ist mit Jay Powell verloren gegangen.

Diese Haltung führt nun zu einem starken US-Dollar, weil Kapital in die USA strömt, wo die Wirtschaft nach Aussage Powells so stark boomt, dass deutlich höhere Zinsen möglich und nötig seien. Auch der Ölpreis ist zu hoch, weil die Politik einige Ölförderländer vom Markt geworfen hat. Für ein Ende der Korrektur brauchen wir also aus Sicht der USA:

- Relativierung der dogmatischen Aussage durch Jay Powell

- Fallender Ölpreis

- Fallender US-Dollar

- Sinkende langfristige Zinsen

Zumindest beim Ölpreis haben die Saudis nun für Entspannung gesorgt, wie ich heute früh in einem Update zum Fall Khashoggi erklärt habe.

In Europa geht es derweil drunter und drüber: In Deutschland bröselt die Regierungsmehrheit dahin. Italien spielt mit dem Feuer, so auch Großbritannien. Und aus Brüssel werden blaue Briefe nach dogmatischen Kriterien verschickt. Im Einzelnen:

Die Bayern-Wahl hat die Regierungsmehrheit geschwächt. Die anstehende Hessen-Wahl könnte diesen Trend fortführen. Wir laufen auf italienische Verhältnisse zu. Vielleicht ist das gar nicht so übel, denn vielleicht kommen dann mal wieder ein paar frische Ideen in die Politik. Doch für die Finanzmärkte ist jede Ungewissheit erstmal negativ, und das sehen wir in diesen Tagen im DAX.

Italien möchte die Neuverschuldung um 2,4% steigern, statt wie bislang vereinbart nur um 0,8%. Italien möchte damit sowohl die Sozialausgaben steigern, aber auch strukturelle Reformen im Sinne der Wirtschaftlichkeit durchführen. Italien sieht sich schärfster Kritik aus Brüssel gegenüber, die Wortwahl könnte kaum noch drakonischer werden. Doch zurückgewiesen wurde der Budgetentwurf nicht (das könnte Brüssel nämlich), nicht einmal Nachbesserungen werden eingefordert. Stattdessen fliegt Merkel nach Rom und lässt sich das Ganze erklären. Ich habe den Eindruck, dass die Italiener damit durchkommen.

Das Resultat wird sein, dass die Italiener ihre Schulden erst später zurückzahlen. Am Finanzmarkt ist man sich inzwischen sicher, dass die Schulden Griechenlands als auch Italiens irgendwann einmal gestrichen, sprich auf die anderen EU-Länder umgelegt werden. Deutschland würde dann den Löwenanteil davon tragen.

Beim Brexit sollte es diese Woche zum Showdown kommen, doch der blieb aus. Die Zeit ist jetzt schon zu knapp für vernünftige Lösungen. Doch der Showdown wurde auf Dezember verschoben. Theresa May kann in England die Forderungen der EU nicht durchsetzen. Die EU kann nicht Sonderrechte für einen Abtrünnigen schaffen.

Mal sehen, wie dieses Theater weitergeht. Ich betrachte die Entwicklungen um den Brexit herum relativ entspannt, weil die Auswirkungen der Entscheidung bereits eingetreten sind: Viele Unternehmen verlegen ihre Geschäftsstellen von England nach Kontinentaleuropa.

Soweit ein kleiner Rundumschlag. Schauen wir mal, wie sich die wichtigsten Indizes im Wochenvergleich entwickelt haben:

WOCHENPERFORMANCE DER WICHTIGSTEN INDIZES

| INDIZES | 18.10.18 | Woche Δ | Σ '18 Δ |

| Dow Jones | 25.371 | 1,3% | 2,2% |

| DAX | 11.589 | 0,4% | -10,3% |

| Nikkei | 22.658 | 0,3% | -0,5% |

| Shanghai A | 2.604 | -3,8% | -24,8% |

| Euro/US-Dollar | 1,15 | -0,7% | -4,2% |

| Euro/Yen | 128,80 | -0,9% | -4,6% |

| 10-Jahres-US-Anleihe | 3,17% | 0,01 | 0,75 |

| Umlaufrendite Dt | 0,31% | -0,03 | 0,03 |

| Feinunze Gold | $1.229 | 0,8% | -5,7% |

| Fass Brent Öl | $79,48 | -2,1% | 19,4% |

| Kupfer | 6.248 | 1,5% | -12,7% |

| Baltic Dry Shipping | 1.565 | 3,3% | 14,6% |

| Bitcoin | 6.449 | 3,7% | -53,6% |

Zwischenzeitlich war der DAX mal um 3% angesprungen, doch dieser Zwischengewinn wurde anschließend wieder abgegeben, so dass am Ende der Woche ein mageres +0,4% steht. Die Gegenbewegung im Dow Jones war stärker und dort sind trotz ebenfalls anschließendem Rückwärtsgang +1,3% an Gewinn übrig geblieben. In China war von der Gegenbewegung nicht viel zu sehen (-3,8%). Die USA setzen sich auch in dieser Marktphase weiter von den anderen Industrieländern ab.

Wechselkurs und Renditenniveau sind vor dem Hintergrund der heftigen Aktienmarktbewegungen relativ stabil.

Der Goldpreis zieht weiter an und zeigt weiterhin seine Funktion als Krisenwährung. Kupfer und der Baltic Dry Verschiffungsindex haben einen Teil ihrer Verluste der Vorwoche zurückgewonnen. Und auch der Bitcoin hat sich nach einem ersten Schock im Ausverkauf nun stabilisiert.

Schauen wir nun einmal, wie sich die Anlegerstimmung entwickelt hat.

03. Sentiment: Anleger arrangieren sich nur langsam mit neuer Normalität der Korrekturphase

Die Gegenbewegung an den Aktienmärkten war heftig, aber nicht nachhaltig. Heute geht's schon wieder bergab. Genau das hatten wir aus der Sentiment-Umfrage vor einer Woche abgeleitet. Heute gehen wir der Frage nach, ob wir uns auf neue Tiefs einrichten müssen, oder ob wir das Schlimmste bereits in der vergangenen Woche gesehen haben.

Mit 58% (-6%) sehen noch immer die meisten Anleger in der aktuellen Marktphase einen Abwärtsimpuls. Vereinzelt hat man sich an das nun erreichte Niveau bereits gewöhnt und betrachtet die Entwicklung als Seitwärtsbewegung (+7% auf 17%). Weitere 19% (-1%) sehen in der aktuellen DAX-Entwicklung eine Bodenbildung. Die Stimmung ist weiterhin extrem niedergeschlagen, wenngleich der Extremwert der Vorwoche ein wenig zurückgegangen ist.

Nur noch 7% (-1%) haben auf die starke Schwankung dieser Börsenwoche spekuliert, aber immerhin 32% (+11%) haben so etwas zum größten Teil erwartet. Kaum erfüllt sehen nun 35% (+18%) ihre Erwartungen der Vorwoche und nur noch 26% (-27%) wurden auf dem falschen Fuß erwischt. Auch die extrem starke Verunsicherung unter den Anlegern, die vor einer Woche herrschte, ist ein wenig zurückgegangen, notiert aber weiterhin auf einem extremen Niveau.

Für den DAX in drei Monaten erwarten mit 33% (-1%) die meisten Umfrageteilnehmer steigende Kurse. Doch 24% (+2%) gehen von einer anhaltenden Korrekturphase an den Aktienmärkten aus, weitere 15% (+2%) erwarten eine anhaltende Bodenbildung. Nur noch 22% (-6%) erwarten für den DAX auf dem aktuellen Niveau eine Seitwärtsbewegung. Der Zukunftsoptimismus ist ein wenig eingetrübt.

Entsprechend wollen nun nur noch 20% (-10%) in den kommenden zwei Wochen Aktien zukaufen, 17% (+2%) hingegen wollen ihre Positionen verkleinern. Mit 63% (+7%) ist das Lager derer, die vorerst abwarten wollen, wieder auf die gewohnte Größe angeschwollen.

Das Euwax-Sentiment der Privatanleger ist auf 5,3 gesprungen und zeigt somit eine moderat bullische Positionierung an. Profis, die sich über die Eurex absichern, sind ebenfalls auf die Long-Seite gewechselt. Mit einem Put/Call-Verhältnis von 1,3 sind die Profis stärker in Calls investiert als durchschnittlich während der vergangenen 12 Monate.

In den USA sieht es ganz anders aus, dort ist das Put/Call-Verhältnis der CBOE stark angesprungen, zeigt also starke Absicherungskäufe der Anleger an. Dort rechnet man offensichtlich mit einer längeren Korrektur und möchte die bislang erzielten Jahresgewinne nicht abgeben.

Vor einer Woche war die Investitionsquote der US-Fondsmanager um 30%punkte auf nur noch 53% eingebrochen. Einige Hedgefonds ermöglichen es ihren Investoren nur einmal im Jahr, Geld aus dem geschlossenen Hedgefonds abzuziehen, und der Zeitpunkt ist im Oktober. Vielleicht spielte auch dieser Umstand eine verstärkende Rolle beim Ausverkauf vor 10 Tagen. Diese Woche ist die Investitionsquote auf 68% angestiegen, befindet sich also auf dem Weg zur Normalisierung.

Vorsicht bei der Interpretation dieser Ziffer: Eine "Normalisierung" der Investitionsquote kann auch dadurch erfolgen, dass Anleger ihr Kapital abziehen, den Fonds also das Cash weggenommen wird und somit der Anteil des investierten Kapitals am Gesamtwert des Fonds steigt.

Die Bulle/Bär-Quote der US-Privatanleger ist auf -1% gefallen, zeigt aber weiterhin eine relativ neutrale Verfassung der Privatanleger an.

Der technische Angst und Gier Index des S&P 500 zeigt mit 12% weiterhin extreme Angst an. Vor einer Woche stand dieser Tacho bei nur 5%. Alles unter 25% wird als extreme Angst interpretiert.

Das Bild spiegelt auch der Short Range Oscillator des S&P 500 wider: Mit einem Wert von -7,5 wurde am vergangenen Wochenende eine extrem überverkaufte Situation am Aktienmarkt angezeigt. Werte außerhalb der Bandbreite von +/-4 gelten als Extremwerte, die eine Gegenbewegung am Markt nach sich ziehen. Ich bin gespannt, was dieser Indikator an diesem Wochenende zeigt.

Interpretation

Irgendwie fällt es mir schwer zu glauben, dass es das schon gewesen sein soll mit der Korrektur. Zwar macht sich der DAX heute nochmals auf in Richtung der niedrigen 11.500 und könnte somit sein Tief der Vorwoche nochmals "testen". Doch es hat für mich den Anschein, als seien die meisten Anleger inzwischen darauf vorbereitet.

Da wir jedoch mit dem Unterschreiten der 11.800 Punkte in einer ausgewachsenen Korrekturphase des Marktes sind, wäre eine so schulbuchartige Korrektur für meinen Geschmack zu einfach. Solche Korrekturen enden eigentlich erst dann, wenn die Panik im Markt viel größer ist, als wir es in der vergangenen Woche gesehen haben. Panikverkäufe müssen diejenigen Anleger aus dem Markt schwemmen, die spekulativ engagiert und nicht von der fundamental gesunden Verfassung ihres Unternehmens überzeugt sind. So ein panikartiger Ausverkauf kann sehr schnell vonstatten gehen.

Typischerweise sieht ein panikartiger Ausverkauf wie folgt aus: Nach einigen Tagen des nervenzehrenden Auf und Ab mit fallenden Tiefs eröffnet die Börse eines Morgens dick im Rot und rauscht von dort aus weiter in die Tiefe. Unlimitierte Verkäufe beschleunigen den Ausverkauf, bis irgendwann das Volumen abebbt und keine weiteren Verkaufsorders mehr in den Markt gegeben werden. Die Kursverluste enden also dann, wenn keine neuen Verkaufsorders mehr in den Markt gegeben werden, nicht aber wenn schon frühzeitig mit Kauforders ein Abwärtstrend abgefangen wird.

Die ersten Kursgewinne erfolgen dann bei extrem niedrigem Handelsvolumen und erst später erfolgen vorsichtige erste Käufe von langfristig orientierten Anlegern. Das Volumen nimmt erst dann wieder zu, wenn der DAX deutlich höher steht.

Aus diesem typischen Drehbuch für das Ende einer Korrektur können Sie auch ablesen, warum es den wenigsten gelingt, im absoluten Tief einzukaufen: Da gibt es nichts, was auf das Tief hinweist, außer dass die Frequenz der Verkaufsorders, die in den Markt geschoben werden, abnimmt. Bis man das registriert hat, steht der DAX schon deutlich höher und fortan laufen alle den Kursen hinterher.

Daraus können Sie für sich gerne ableiten, dass es für langfristig orientierte Anleger schon heute soweit ist, sukzessive attraktive Aktien einzusammeln. Wenn die Wahrscheinlichkeit ohnehin gering ist, das Tief zu treffen, dann können Sie sich die Aktien, von denen Sie Ende des Jahres deutlich höhere Kurse erwarten, heute schon kaufen. Behalten Sie aber ausreichend Cash, um im Falle einer länger andauernden Korrektur noch nachkaufen zu können.

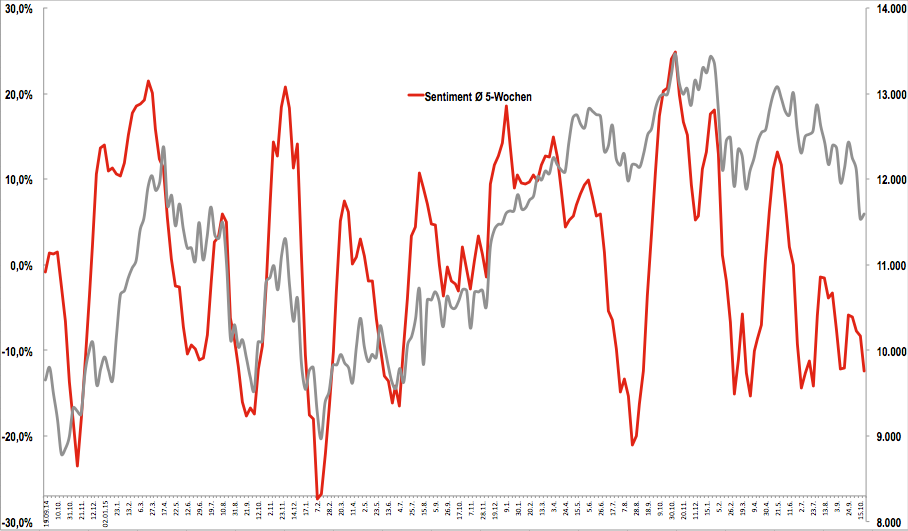

Abbildung 1: DAX Sentiment 5-Wochendurchschnitt

Zurück zum Sentiment: der 5-Wochendurchschnitt des Sentiments ist zwar schon niedrig, hat aber noch kein Extrem erreicht. Da geht also noch was.

Während sich in den USA institutionelle Anleger inzwischen gegen weiter fallende Kurse abgesichert haben, spekuliert man hier in Deutschland auf eine baldige Rückkehr zur Rallye. Ich halte daher die Verfassung im DAX für gefährlicher als im Dow Jones. Fallende Kurse würden Anleger hierzulande unvorbereitet treffen, Panik wäre hier ziemlich leicht zu erzeugen.

Es lohnt sich also, weiterhin vorsichtig zu sein. Zu aktuellen Kursen würde ich langfristige Positionen langsam (schrittweise) aufbauen. Für kurzfristige Spekulationen auf steigende Kurse würde ich auf einen heftigeren Ausverkauf warten.

04. Ausblick: Kaufliste für die laufende Korrekturphase

Eigentlich sollten wir dankbar sein: Vor einer erwarteten fulminanten Jahresendrallye an den Aktienmärkten bekommen wir derzeit nochmal günstige Kaufkurse geboten. Warum also nicht einfach jetzt ordentlich einkaufen?

Weil eine Korrektur länger dauern und tiefer gehen kann, als wir das derzeit erwarten.

Aber wenn wir uns doch in einer Korrekturphase befinden, warum dann nicht einfach alles verkaufen?

Weil wir sicherlich nicht im Augenblick des panikartigen Ausverkaufs alles zurückkaufen werden. Lieber also mit halber Kraft und halbem Risiko diese Marktphase durchstehen, kleine Käufe und Verkäufe am Ende von entsprechenden Kursbewegungen vornehmen und warten, bis der DAX wieder über 11.800 Punkte gestiegen ist, bis wir wieder voll einsteigen...

...oder darauf hoffen, dass Jay Powell irgendwann seine dogmatische Ankündigung der vier Zinsschritte relativiert. Aber mit "Hoffen" kann man an der Börse kein Geld verdienen.

Schauen wir uns die Aktienmärkte heute einmal durch die Brille eines Langfristanlegers an, der sich über die günstigen Kurse zum Aufbau von Positionen in Blue Chips freut.

SAP beispielsweise ist unter 95 euro gefallen. Europas größtes Softwarehaus hat das Geschäftsmodell auf ein Cloud-Abomodell umgestellt und profitiert von der dadurch gestiegenen Kalkulierbarkeit des künftigen Geschäfts durch steigende Bewertungskennziffern. Jedes mal, wenn Quartalszahlen veröffentlicht werden, rechnen Analysten mit spitzem Bleistift vor, dass die unterproportional steigenden Gewinne im Vergleich zu früher nicht das hohe Bewertungsniveau rechtfertigen, der Kurs bricht ein. Anschließend freuen sich diejenigen Anleger, die wissen, dass ein Cloud-Abomodell nicht mit dem früheren Lizenzgeschäft von SAP vergleichbar ist und kaufen wieder ein.

SAP ist in meinen Augen derzeit das attraktivste Unternehmen im DAX. Für einen Platz im Heibel-Ticker Portfolio reicht es leider nicht, weil ich bei diesem Thema lieber auf US-Aktien zugreife.

Die Deutsche Lufthansa ist im laufenden Jahr von 30 auf nunmehr unter 18 Euro gefallen. Das Chaos seit der Air Berlin Pleite ist bei Lufthansa kaum noch zu überbieten, doch der Konzern arbeitet daran, das Chaos zu beseitigen. Gerade heute ist die Aktie mit 7% im Minus und das obwohl der Ölpreis stark abrutscht und dadurch die Betriebskosten der Lufthansa senkt. Spritkosten sind einer der größten Einflussfaktoren für den Gewinn der Lufthansa. Mit einer Dividendenrendite von 4,2% ist die Lufthansa auf dem jetzt erreichten Niveau in meinen Augen wieder sehr attraktiv. Ich würde aber Pulver trocken halten, um ggfls. noch um 15 Euro nachlegen zu können.

Paypal ist von 80 auf 65 Euro eingebrochen, aktuell hat sich die Aktie schon wieder auf 72 Euro erholt. Paypal hat gestern Abend gute Q-Zahlen vorgelegt: Das Zahlungsvolumen, das über Paypal abgewickelt wurde, stieg um 24% auf 143 Mrd. USD, daraus kassierte Paypal mit 3,7 Mrd. USD um 14% mehr als vor einem Jahr. Unterm Strich blieb ein Gewinn von 694 Mio. USD übrig, 24% mehr als vor einem Jahr. Das KGV 2019e von 29 ist für diesen Bluechip in meinen Augen zu niedrig.

Wer Chemie sucht, der kann sich BASF anschauen, die mit 4,4% Dividendenrendite und einem KGV 2019e von 10 in meinen Augen günstig bewertet sind. BASF hat sich auf die Chemie konzentriert und profitiert durch günstige Übernahmen aus der Monsanto-Übernahme durch Bayer.

In der Automobilbranche hat sich Aumann meiner Analyse zufolge am besten auf die anstehende Elektrifizierung vorbereitet. Die Aktie erhalten Sie heute wieder zum IPO-Preis von vor anderthalb Jahren. Seit Herbst 2017 hat die Aktie sich halbiert, inzwischen werden 20% Wachstum mit einem KGV 2019e von nur noch 27 bewertet.

Den Semi Halbleiterbereich würde ich derzeit noch meiden, zu stark sind deren Verflechtungen nach China. Das gilt für Skyworks, NXP Micro und auch Cypress und Micron. AMD und Nvidia als Graphikkartenhersteller haben eine Revolution angestoßen, die im High-Endbereich bereits Einzug erhalten hat, aber nun vielleicht noch eine Weile benötigt, bis sie für den Massenmarkt bereit ist: Die neuen Graphikkarten können viel mehr, als Spieleentwickler heute an Performance für ihre Spiele abrufen.

Wir haben mit Weibo eine chinesische Aktie. Sollte eine Einigung zwischen Xi und Trump absehbar sein, würde Schmier noch Baidu, Alibaba und Tencent anschauen, denn das sind die drei Aktien, in denen am meisten spekuliert wird.

Für die Zeit nach dieser Korrektur habe ich einige Cloud-Unternehmen im Blick: Adobe Systems, Red Hat, Salesforce, ServiceNow, Sprung und Workday als etablierte Cloud-Monopolisten in ihren jeweiligen Bereichen. Atlassen, HubSpot, New Relief, Oktave und Vemvo als junge Wilde, die mit noch jungen Produkten erst einen Markt entwickeln müssen.

05. Update beobachteter Werte: Freenet, Cameco

Bitte beachten Sie auch den Kundenbereich auf meiner Internetseite unter

www.heibel-ticker.de -> Portfolio -> 10 neueste Einträge. Dort finden Sie aktuelle Charts mit meinen jeweils aktualisierten Einschätzungen.

==========

Im Wochenverlauf habe ich zu mehreren Titeln Anmerkungen im Kundenbereich der Webseiten verfasst.

Freenet

Das Ceconomy-Desaster

Do, 18. Oktober um 18:11 Uhr

Wer nicht mit der Zeit geht, der geht mit der Zeit. Sears Holding, einst einer der größten Einzelhändler in den USA, hat letzte Woche Insolvenz angemeldet. Nach jahrelangen Restrukturierungen Muss das Management das Handtuch werfen, denn gegen den Onlinehändler Amazon kommt der Offline-Händler einfach nicht an.

Auch Ceconomy, Mutter von Media Markt und Saturn, kämpft gegen die Übermacht im Internet. Mit in meinen Augen komplizierten Angeboten soll der eigene Online-Handel angetrieben werden. Seit der Abspaltung von Metro sollte Ceconomy für diese Entwicklung flexibler und agiler aufgestellt sein, doch im laufenden Jahr gab es drei Prognosesenkungen. Die Aktie ist eingebrochen.

Wie aus heiterem Himmel beteiligte sich Freenet im Juli an Ceconomy. Damals stand die Aktie bereits nur noch bei 7,50 Euro, Freenet CEO Vilanek zahle 8,50 Euro je Aktie für einen Anteil von 9,1% an Ceconomy. In der Regel bekommen neue Ankeraktionäre oder strategische Partner einen günstigeren Kurs, als den aktuellen Börsenkurs. Lediglich bei jungen Wachstumsfirmen wird häufig ein Aufpreis gezahlt Warum Vilanek für Ceconomy im Überlebenskamp einen so drastischen Aufpreis zahle, wird wohl sein Geheimnis bleiben.

Es hat den Anschein, dass nicht einmal sein eigener Finanzchef, CFO Joachim Preisig, der seit 2001 für Freenet arbeitet, diesen Überraschungscoup verstanden hat, denn vor zwei Wochen gab Preisig seinen vorzeitigen Ausstieg "im beiderseitigen Einverständnis" zum Jahresende bekannt.

Nach Gewinnwarnungen im Juni und anschließend im September hat Ceconomy nun auch noch am 9. Oktober eine erneute Gewinnwarnung herausgegeben. Vilanek tobt, aus seinen 290 Mio. Euro sind zwischenzeitlich nur noch 150 Mio. Euro übrig. 140 Mio. Euro Buchwert sind vom Winde verweht. Das ist für ein Unternehmen wie Freenet, das einen Jahresgewinn (EBITDA) von 450 Mio. Euro ansteuert, ein gehöriger Tiefschlag.

Vilanek ist nicht alleine, der gesamte Aufsichtsrat von Ceconomy traf sich am vergangenen Wochenende und feuerte das Management: CEO Pieter Haas wurde gefeuert und CFO Mark Frese muss einen Übergang zu einem noch zu findenden Nachfolger sicherstellen.

Unsere Freenet-Position notiert nach zwei Nachkäufen mit 21% im Minus. Habe ich auf die falschen Zahlen geachtet? Ist mir entgangen, wie fragil die Kooperation zwischen Freenet und Ceconomy ist? Freenet verkauft einen Großteil seiner Nischenprodukte im Mobilfunkmarkt über das Ladennetz von Media Markt und Saturn. Ist das Modell ein Auslaufmodell?

Nun, ganz offensichtlich gibt es große Probleme mit dem Ladenvertrieb, wie wir an Ceconomy sehen. Ich denke, dass der Markt für die Nischenprodukte von Freenet auch in Zukunft vorhanden ist, doch wenn alle Stricke reißen, muss Freenet sich neue Vertriebskanäle aufbauen. Und das ist teuer.

Im Frühjahr 2019 möchte Freenet eigentlich rund 217 Mio. Euro an Dividende ausschütten. Da die Dividende aus dem Cashflow finanziert wird (ca. 350 Mio. Euro), gibt es keinen Grund, an der Ausschüttung zu zweifeln. Dennoch wird eine Abschreibung von ggfls. 140 Mio. Euro ein Loch in der Bilanz hinterlassen, das irgendwie ausgeglichen werden muss. Da könnte es eine Managemententscheidung geben, dass zum Löcherstopfen ein Teil des Cashflows herangezogen wird...? Das wäre insbesondere dann der Fall, wenn Freenet erkennen sollte, dass nicht nur die 140 Mio. Euro vom Winde verweht wurden, sondern nun auch noch neue Vertriebskanäle aufgebaut werden müssen (= weitere Investitionen).

Alles in allem: Ein Desaster!

Seit dem Tief der Freenet Aktie bei 18,75 Euro zum Wochenende hat sich der Kurs um 8% erholt. Auch bei Ceconomy scheint nun nach dem Rauswurf langsam wieder Hoffnung aufzukommen. Ich warte mal ab, wie weit die Erholung noch läuft. Grundsätzlich gilt insbesondere der vorzeitige Abgang des Freenet-CFO Preisig für mich als Warnsignal. Steckt er hinter dem desaströsen Investment in Ceconomy oder schmeißt er aus Protest gegen seinen Chef Vilanek hin? Beides lässt mich für die Zukunft vorsichtig sein.

Cameco

Verkaufen über 10,20 EUR, Spekulation schließen

Fr, 19. Oktober um 12:39 Uhr

Ich würde Cameco heute zu Kursen über 10,20 EUR verkaufen und diese Spekulation schließen.

Die positive Meldung im Steuerstreit hat die Aktie Ende September um 18% nach oben gehievt. Den Ausverkauf der vergangenen zwei Wochen hat Cameco fast unbeschadet überstanden. Ich kann mir gut vorstellen, dass die Aktie im Rahmen des noch laufenden Ausverkaufs ihre September-Gewinne zwischenzeitlich nochmals abgibt. Langfristig ist Cameco viel zu günstig bewertet, doch ich habe Cameco als Spekulation bereits viel länger im Portfolio als ursprünglich beabsichtigt.

Gestern ist der Ölpreis eingebrochen. Im Wochenvergleich hat das Öl 2,1% verloren. Einen Grund dafür gibt es nicht. Gerüchten zufolge jedoch sollen die Saudis den Markt mit Öl fluten. Es wird ein Zusammenhang mit dem vermuteten Mord an Khashoggi in der Saudischen Botschaft der Türkei hergestellt: Die Spur führt zum Kronprinzen Saudi Arabiens, der eigentlich bestens mit US-Präsident Trump befreundet ist. Der vermutete Mord an Khashoggi belastet diese Beziehung, doch Trump stellt sich bislang noch hinter den Kronprinzen. Damit das auch so bleibt, könnte Saudi Arabien nun einem Wunsch Trumps nachkommen und durch eine höhere Ölproduktion den Ölpreis drücken.

Ölhändler werden zitiert mit den Worten: "Wir haben keine Ahnung, von wo dieses plötzlich so große Ölangebot am Markt kommt." Es ist aber bekannt, dass nur Saudi Arabien die Möglichkeit zu einer so plötzlichen und großen Produktionsteigerung hat.

Nun, ich möchte mich an diesen Spekulationen nicht beteiligen, aber ich sehe, dass der Ölpreis sinkt. Und ein sinkender Ölpreis ist im zweiten Schritt stets nachteilig für andere Energiequellen, so auch für Atomenergie. Und so ist es nur eine Frage der Zeit, bis auch Cameco vom fallenden Ölpreis ergriffen wird. Dem möchte ich zuvorkommen und löse diese Spekulation daher zu Kursen über 10,20 EUR auf.

Bitte nur limitierte Orders aufgeben, denn Cameco wird in Deutschland nicht besonders stark gehandelt.

06. Übersicht HT-Portfolio

| Spekulation (≈10%) =2,1% | WKN | 18.10.18 | Woche Δ | Σ '18 Δ | Anteil 5x2% | ! |

| Cameco | 882017 | 10,25 € | 2% | 30% | 2,1% | C |

| Amazon | 906866 | 1.560,26 € | 1% | 2% | 0,0% | A |

|

|

|

|

|

|

|

| En Vogue (≈15%) =6,9% | WKN | 18.10.18 | Woche Δ | Σ '18 Δ | Anteil 5x3% | ! |

| Bank of America | 858388 | 24,61 € | -1% | 1% | 1,5% | C |

| Weibo | A110V7 | 51,90 € | 10% | -46% | 1,4% | C |

| Deutsche Bank | 514000 | 9,60 € | 1% | -34% | 4,0% | C |

|

|

|

|

|

|

|

| Wachstum (≈30%) =21,8% | WKN | 18.10.18 | Woche Δ | Σ '18 Δ | Anteil 4x7,5% | ! |

| Apple | 865985 | 188,71 € | 1% | 38% | 3,5% | C |

| Facebook | A1JWVX | 135,23 € | 2% | -9% | 7,3% | B |

| BB Biotech | A0NFN3 | 61,35 € | 7% | 10% | 7,4% | C |

| Zalando | A1CX3T | 33,65 € | 5% | -9% | 3,6% | A |

|

|

|

|

|

|

|

| Dividende (≈25%) = 36,2% | WKN | 18.10.18 | Woche Δ | Σ '18 Δ | Anteil 3x8% | ! |

| Innotec | 540510 | 13,00 € | -2% | -21% | 7,6% | B |

| Freenet | A0Z2ZZ | 20,28 € | 7% | -21% | 7,6% | C |

| Bet-at-Home | A0DNAY | 51,25 € | 12% | -26% | 12,7% | B |

| Deutsche Post | 555200 | 28,93 € | 3% | -7% | 8,2% | B |

|

|

|

|

|

|

|

| Absicherung (≈20%) =23,1% | WKN | 18.10.18 | Woche Δ | Σ '18 Δ | Anteil 3x6,7% | ! |

| Goldbarren 100 gr | 100 gr. | 3.416,00 € | 2% | -1% | 6,7% | A |

| Südzucker-Anleihe | A0E6FU | 89,80% | 2% | -7% | 9,7% | A |

| Nokia-Anleihe | A0T9L2 | 105,77% | 0% | -4% | 6,7% | C |

|

|

|

|

| Cashquote |

|

| Σ-Portfolio |

|

| 4% | -3% | 9,9% |

|

| Heibel-Ticker |

| Gewichtung | Anzahl Positionen | angestrebte Positionsgröße |

| Portfolio | Ziel | Soll | Ist | Soll | Ist |

| Spekulation | Ereignis | 10% | 2,1% | 5 | 1 | 2% |

| Zyklisch | Trump | 15% | 6,9% | 5 | 3 | 3% |

| Wachstum | Enkelkinder | 30% | 21,8% | 4 | 4 | 7,5% |

| Dividende | Urlaub | 25% | 36,2% | 3 | 4 | 8% |

| Absicherung | Zins & Gold | 20% | 23,1% | 3 | 3 | 6,7% |

| Summe |

| 100% | 90,1% | 20 | 15 |

|

Anmerkungen:

- Die Überschrift über jedem Portfoliobereich in der jeweiligen ersten Spalte (bspw. Absicherung (≈20%) =21,8%) bedeutet: Der beabsichtigte Anteil dieses Portfoliobereichs am Gesamtportfolio beträgt ungefähr 20%. Aktuell beträgt der Anteil 21,8%.

- Die dritte Spalte zeigt die Schlusskurse von Donnerstagabend.

- Unter „Woche” steht die Veränderung im Vergleich zur Vorwoche.

- Unter „Σ 'XX Δ” steht das Ergebnis der Position seit Jahresbeginn bzw. seit Aufnahme ins Portfolio.

- Unter „Anteil” finden Sie den Anteil der jeweiligen Position am Gesamtdepot.

Unter ! steht zur Information meine Grundtendenz:| A | – | Top-Aktie mit günstigem Kurs, |

| B | – | Kursrücksetzer zum Kaufen nutzen |

| C | – | Kurssprünge zum Verkaufen nutzen, |

| D | – | bei Gelegenheit Verkaufen, |

| E | – | Sofort Verkaufen |

Die „Gelegenheit” zum Kaufen oder Verkaufen wird sodann kurzfristig von mir per Update an Sie bekanntgegeben.

Ich habe diese Spalte „!” insbesondere für neue Kunden vorgesehen, die zu einem späteren Zeitpunkt wissen wollen, ob ich die Position noch zukaufen würde, wenn ich beispielsweise darin nicht schon voll investiert wäre. Zukaufen würde ich jeweils jedoch niemals zu Höchstkursen, sondern stets nur nach kurzfristigen Kursrückschlägen von mindestens 5-7%.

Kauffolge: Je spekulativer, desto aggressiver würde ich kaufen und verkaufen. Derzeit verwende ich die folgenden Schritte:

- Dividenden- & Wachstumspositionen in drei Schritten aufbauen: 25%-25%-50%,

- Zyklische Positionen in zwei Schritten aufbauen: 50%-50%,

- Spekulative Positionen ganz oder gar nicht: 100%.

Stopp Loss Limits, Verkaufslimits und ähnliche Aktionsmarken verwalte ich aktiv in meinem System und ändere ich unter der Woche mehrfach, fast täglich. Eine Veröffentlichung der entsprechenden Limits ist in der Regel nicht sinnvoll, allenfalls Stopp Loss Marken für unseren Spekulationen werde ich bisweilen im Text bekanntgeben.

Eine erfolgreiche Börsenwoche,

take share

Stephan Heibel

https://www.heibel-ticker.demailto:info/at/heibel-ticker/./de

07. Disclaimer / Haftungsausschluss und Risikohinweise

Wer un- oder überpersönliche Schreib- oder Redeweisen nachmacht oder verfälscht oder nachgemachte oder verfälschte un- oder überpersönliche Schreib- oder Redeweisen in Umlauf setzt, wird mit Lust-, manchmal auch mit Erkenntnisgewinn belohnt; und wenn alles gut geht, fällt davon sogar etwas für Sie ab. (frei nach Robert Gernhardt)

Wir recherchieren sorgfältig und richten uns selber nach unseren Anlageideen. Für unsere eigenen Transaktionen befolgen wir Compliance Regeln, die auf unsere eigene Initiative von der BaFin abgesegnet wurden. Dennoch müssen wir jegliche Regressansprüche ausschließen, die aus der Verwendung der Inhalte des Heibel-Tickers entstehen könnten.

Die Inhalte des Heibel-Tickers spiegeln unsere Meinung wider. Sie stellen keine Beratung, schon gar keine Anlageempfehlungen dar.

Die Börse ist ein komplexes Gebilde mit eigenen Regeln. Anlageentscheidungen sollten nur von Anlegern mit entsprechenden Kenntnissen und Erfahrungen vorgenommen werden. Anleger, die kein tiefgreifendes Know-how über die Börse besitzen, sollten unbedingt vor einer Anlageentscheidung die eigene Hausbank oder einen Vermögensverwalter konsultieren.

Die Verwendung der Inhalte dieses Heibel-Tickers erfolgt auf eigene Gefahr. Die Geldanlage an der Börse beinhaltet das Risiko enormer Verluste bis hin zum Totalverlust des eingesetzten Kapitals.

Quellen:

Kurse: Deutsche Kurse von comdirect.de, Goldbarren & Münzen von proaurum.de, US-Kurse von finance.yahoo.com. Alle Kurse sind Schlusskurse vom Donnerstag sofern nichts Gegenteiliges vermerkt ist.

Bilanzdaten: Comdirect, Yahoo! Finance sowie Geschäftsberichte der Unternehmen

Informationsquellen: dpa-AFX, Aktiencheck, Yahoo! Finance, TheStreet.com, IR-Abteilung der betreffenden Unternehmen

08. An-/Ab-/Ummeldung

Ihre eMail Adresse oder Adressdaten ändern Sie bitte mit Ihrer bestehenden eMail Adresse und Ihrem Passwort unter

https://www.heibel-ticker.deoder senden Sie uns einfach eine entsprechende eMail an:

verwaltung/at/heibel-ticker/./de