»

zurück zur Übersicht

23.08.2019:

H E I B E L - T I C K E R P L U S

F I N A N Z I N F O R M A T I O N E N

- Einfach einen Tick besser -

DEUTSCHE BIBLIOTHEK : ISSN 1862-5436

14. Jahrgang - Ausgabe 34 (23.08.2019)

Erscheinungsweise: wöchentlich Freitag/Samstag

I N H A L T

| 01. | Info-Kicker: Eindrücke von diversen Vorstandsinterviews |

| 02. | So tickt die Börse: Hawesko - solides Dividendenunternehmen ohne Wachstum |

| | - Hawesko - attraktive Dividendenaktie |

| | - Wochenperformance der wichtigsten Indizes |

| 03. | Ausblick: Dieselnachrüstung, Online-Spiele und Bauchladen |

| | - Baumot: Die Nachrüstlösung für Euro 5 Diesel |

| | - Bet-at-Home: Dividendentitel in unruhigen Gewässern |

| | - Nynomic: Ausgebombt oder verzettelt |

| | - Marktausblick |

| 04. | Update beobachteter Werte: Wacker Neuson, FinTech Group |

| | - Wacker Neuson: 50 Mrd. EUR Konjunkturprogramm |

| | - FinTech Group: Stopp Loss nachziehen |

| 05. | Übersicht HT-Portfolio |

| 06. | Disclaimer / Haftungsausschluss und Risikohinweise |

| 07. | An-/Ab-/Ummeldung |

01. Info-Kicker: Eindrücke von diversen Vorstandsinterviews

Liebe Börsenfreunde,

Gestern war ich auf dem Hamburger Investoren Tag (HIT) und hatte die Möglichkeit, mit einer ganzen Reihe von Vorständen ein persönliches Gespräch zu führen.

Von Hawesko, Europas größtem Weinhändler und Muttergesellschaft von Jaques Weindepot, konnte ich CFO Raimund Hackenberg sprechen. In Kapitel 02 gebe ich Ihnen meine wichtigsten Eindrücke von dem Gespräch wieder.

Im Ausblick, heute schon in Kapitel 03, Berichte ich Ihnen dann von meinen Gesprächen mit weiteren Unternehmen: Nynomic CEO Maik Müller und CFO Fabian Peters erklärten mir die überraschende Übernahme eines finnischen Wettbewerbers. Das sei von Anlegern nicht so positiv aufgenommen worden, wie man sich das gewünscht hätte. Zudem laufe die Kooperation mit Bosch Siemens in Sachen Sensoren für schmutzige Wäsche in Waschmaschinen langsamer an als geplant. Doch Besserung im zweiten Halbjahr sei in Sicht.

Bet-at-Home CEO Franz Ömer erklärte mir, warum ihm 30 Mio. Bargeld in der Bilanz zum Geschäftsbetrieb ausreichen. Daher werde die Dividende (aktuell 11%) weiterhin so hoch bleiben, bis die Barreserven entsprechend abgeschmolzen seien. Geplant sei sogar, das Geschäft bis dahin so weit zu entwickeln, dass bis dahin die hohe Dividende aus dem Cashflow bestritten werden kann, doch dazu dürfe sich das regulatorische Umfeld nicht gegen ihn stellen.

Baumot hat vor wenigen Tagen als erster Dieselnachrüster die Zulassung für die entwickelte Lösung erhalten, mit der Euro 5 Dieselfahrzeuge 88-98% des Schadstoffausstoßes (NOx) reduzieren können. Die Finanzierung der Nachrüstung werde bei Daimler und VW sei zu einem großen Teil vom Konzern übernommen. Der Marktausblick lässt das Wasser im Mund zusammenlaufen, doch ganz ohne Risiko ist das nicht.

Die Einzelheiten lesen Sie heute in Kapitel 03. Das Sentiment-Kapitel fällt heute aus, da ein Geschäftspartner aufgrund einer Systemumstellung leider keine Daten liefern kann. Ich hoffe, dass wir da schnellstmöglich die Lösung finden.

Wie immer gibt es eine Reihe von Updates, so auch ein Update zur Flatex. Ich habe mit CFO von FinLab gesprochen, einem der Großaktionäre von Flatex, und ihn gefragt, wie er zu dem angestoßenen Verkaufsprozess steht.

Die PDF-Version dieser Ausgabe steht Ihnen ab sofort im Archiv sowie unter dem folgenden Link zur Verfügung:

https://www.heibel-ticker.de/downloads/htp190825.pdfNun wünsche ich eine anregende Lektüre,

take share, Ihr

Börsenschreibel

Stephan Heibel

Chefredakteur und

Herausgeber des

Heibel-Ticker

02. So tickt die Börse: Hawesko - solides Dividendenunternehmen ohne Wachstum

In der abgelaufenen Woche gab es wenige Ereignisse auf der geopolitischen Ebene, der DAX hat sich in dieser Woche erholt. Ich lese daraus ab, dass mit einem Feuerwerk von Negativ-Meldungen Druck auf den Aktienmarkt ausgeübt wurde, ohne dieses Negativ-Feuerwerk stellen Anleger jedoch fest, dass es viele Unternehmen gibt, deren Aktien inzwischen eilig sind.

HAWESKO - ATTRAKTIVE DIVIDENDENAKTIE

Wir hatten Hawesko lange in unserem Portfolio: Ein solider Dividendenbringer ohne übersteigerte Wachstumsambitionen. Irgendwann wurde mir die Aktie zu langweilig und wir haben sie verkauft. Seither hat die Aktie ein Drittel ihres Wertes verloren und mich interessiert, woran das gelegen hat. Ich hatte gestern Gelegenheit, CFO Raimund Hackenberg zu sprechen. "1-on-1" heißt das in der Finanzbranche: Ein persönliches Gespräch.

Hawesko ist der größte Weinhändler Europas. Das Geschäft der Hanseaten untergliedert sich in drei Bereiche: Jaques Weindepot, B2B Weine für die Gastronomie und B2C Weine für Privatkunden über die Online-Plattformen. Bislang wurden die drei Geschäftsbereiche von Landesfürsten verwaltet, vor wenigen Wochen erfolgte eine Umstrukturierung im Vorstand, um die drei Fürstentümer zusammenwachsen zu lassen. Es gibt nun inhaltlich übergreifende Aufgaben, wie zum Beispiel den Aufbau eines Zentrallagers für alle drei Geschäftsbereiche in Worms.

Der Geschäftsverlauf unterliegt nur geringen Schwankungen, der Umsatz wächst mit etwa 2-3%. In Zeiten schwacher Konjunktur gehen die Menschen seltener Essen und bestellen billigere Weine im Restaurant, gleichzeitig kaufen sie aber mehr Wein für zu Hause. So kann Hawesko als nicht-zyklisch betrachtet werden.

Die Gründe für den Kursverfall waren im Gespräch mit Hackenberg schnell gefunden: Ein Großinvestor trennt sich von seinen Anteilen und tut dies, sehr zum Ärgernis des CFOs, ziemlich schnell und somit nur mit geringer Rücksicht auf den dadurch verursachten Druck auf der Aktie.

Auch der Grund für den Verkauf ist schnell gefunden: Hawesko hat kürzlich Wein & Co. gekauft, ein österreichischer Weinhändler. Das Unternehmen ist defizitär und Hawesko muss zunächst kräftig investieren, um deren Geschäft profitabel zu machen sowie sodann auch noch in den Hawesko-Konzern zu integrieren. Warum hat Hawesko einen strauchelnden Wettbewerber übernommen? Nun, der Preis war letztlich einfach zu günstig, sagt Hackenberg. Viel wichtiger aber sei, dass das Unternehmen gut zu Hawesko passe.

Anleger haben also die Übernahme von Wein & Co. nicht gemocht und sich daher in Windeseile von den Aktien getrennt. Nachvollziehbar. Nun müssen wir uns eine Meinung bilden, ob die Anleger, die verkauft haben, recht haben: wird Wein & Co. zu einem Fass ohne Boden für Hawesko, oder gelingt es dem Konzern, das Geschäft profitabel zu integrieren?

Hawesko besteht aus 18 verschiedenen Weinhändlern. Übernahme und Integration gehört sozusagen zur DNA des Konzern. Ich gebe dem Vorhaben gute Chancen.

Natürlich hatte ich noch weiterführende Fragen: Warum wird Hawesko nicht das, was Zalando für Schuhe ist, was Zooplus für Tierfutter ist? Der Markt der Weinhändler in Europa ist extrem zersplittert. Mit einem guten Online-Konzept und einer etwas aggressiveren Investitionspolitik könnte Hawesko auf Einkaufstour gehen und den Markt konsolidieren, wie man so schön sagt.

Nein, sagt Hackenberg, wir investieren nicht mehr als wir haben und wir zahlen stets eine Dividende. Unsere Eigentümer bevorzugen eine solide Unternehmenspolitik und wollen Risiken vermeiden.

Detlev Meyer, Textilmilliardär mit Marken wie Cecil, Street One und heute noch Eigentümer des Pius Weinlokals in meiner Nachbarschaft und auf Sylt, hält seit 5 Jahren 72% am Hanseatischen Wein und Sekt Kontor Hawesko. Er schätzt die Dividendenkontinuität und scheut Risiken, wie sie von Zooplus und Zalando eingegangen werden: Wird es den Unternehmen jemals gelingen, ohne massive Investitionen die Gewinnmarge nach oben zu schrauben oder zumindest zu halten?

Somit sind wir bei meiner Gesamteinschätzung: Ein KGV von 15 bei 2-3% Umsatzwachstum ist sportlich, wird allerdings durch die Dividendenrendite von 3,9% gut unterstützt. Das Management macht auf mich einen besonnenen Eindruck, Investitionen werden kontrolliert durchgeführt, der Tanker steuert in die richtige Richtung. Ein Zentrallager beinhaltet für die Zukunft viele Vorteile für Hawesko, wenn es um die Ausweitung des Sortiments über die drei Geschäftsbereiche hinweg geht. Über die vielen Weinhändler hat Hawesko Zugang zu vielen Weinregionen Europas.

Eine nicht-zyklische Aktie wird in Zeiten, in denen das Rezession-Schreckensgespenst an die Börsenwand gemalt wird, gerne als sicherer Hafen genutzt. Bislang war davon noch nichts zu sehen, könnte aber bald kommen.

Für unser Heibel-Ticker Portfolio kommt Hawesko dennoch nicht in Frage: Ich habe es mir zur Bedingung gemacht, dass Unternehmen in unserem Portfolio stets Wachstum ausweisen müssen, selbst wenn es Dividendenpositionen sind. Unternehmen ohne Wachstum, und 2-3% sind gerade mal ein magerer Inflationsausgleich, müssen enger mit Investitionen kalkulieren und unterliegen daher auch schnell mal heftigen Kursschwankungen, wenn mal was nicht sofort optimal läuft.

Wer allerdings eine langfristig solide Aktie mit attraktiver Dividendenrendite sucht, der erhält derzeit bei Hawesko einen attraktiven Einstiegspreis.

Schauen wir mal, wie sich die wichtigsten Indikatoren im Wochenvergleich entwickelt haben.

WOCHENPERFORMANCE DER WICHTIGSTEN INDIZES

| INDIZES | 22.8.19 | Woche Δ | Σ '19 Δ |

| Dow Jones | 25.734 | -0,4% | 11,6% |

| DAX | 11.612 | 0,4% | 10,0% |

| Nikkei | 20.711 | 1,4% | 3,5% |

| Shanghai A | 3.035 | 2,6% | 16,2% |

| Euro/US-Dollar | 1,11 | 0,4% | -2,6% |

| Euro/Yen | 117,36 | -0,5% | -7,0% |

| 10-Jahres-US-Anleihe | 1,51% | -0,06 | -1,22 |

| Umlaufrendite Dt | -0,62% | 0,09 | -0,72 |

| Feinunze Gold | $1.527 | 1,1% | 19,2% |

| Fass Brent Öl | $58,86 | 0,2% | 12,7% |

| Kupfer | 5.696 | -0,6% | -5,3% |

| Baltic Dry Shipping | 2.118 | 3,5% | 66,6% |

| Bitcoin | 10.149 | -1,1% | 158,8% |

03. Ausblick: Dieselnachrüstung, Online-Spiele und Bauchladen

Wie weiter oben angekündigt stelle ich Ihnen hier ungefiltert meine Eindrücke aus den 1-On-1 Gesprächen vom gestrigen Hamburger Investoren Tag HIT vor. Die meisten von Ihnen kennen mich nun schon lange: Ich bin ein begeisterungsfähiger Mensch. Nach den Gesprächen würde ich Ihnen am liebsten alle Unternehmen empfehlen, mit denen ich gesprochen habe. Die Erfahrung zeigt aber, dass ich damit falsch liegen werde.

Ich wollte Ihnen heute aber alle Infos zukommen lassen, damit Sie sich ein eigenes Bild machen können. In den kommenden Tagen und Wochen werde ich an meinem Bild feilen :-).

BAUMOT: DIE NACHRÜSTLÖSUNG FÜR EURO 5 DIESEL

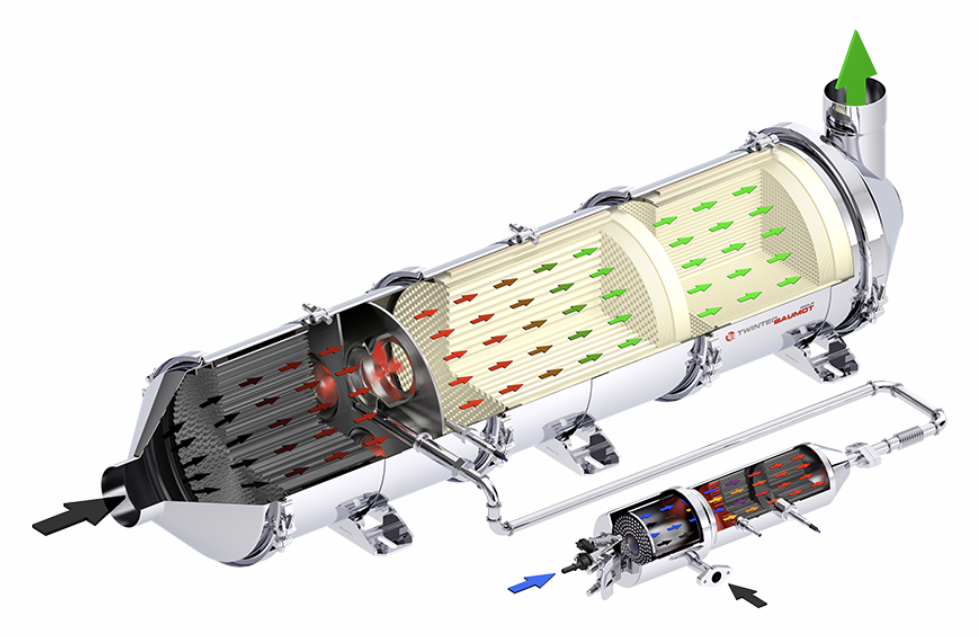

Abbildung 1: Baumot NOx-Nachbehandlung

Da ist die Lösung: 3.300€ für das Nachrüsten einer Diesel-Reinigungsanlage. Daimler beispielsweise übernimmt im Falle einer Nachrüstung bis zu 3.000€ der Kosten.

Baumot ist eines von vier Unternehmen, die sich mit diesem Thema befassen. Grundsätzlich ist das Thema nicht neu: Schon der Euro 4 Diesel muss in vielen Ländern um Rußpartikelfilter ergänzt werden. UK, Italien, Tschechien und Israel unterhalten bereits kostenintensive Programme, um insbesondere Nutzfahrzeuge wie Busse nachzurüsten.

Während Ruß durch einen einfachen, mechanischen Filter herausgefiltert werden kann, brauchen wir für die Stickoxide NOx eine etwas aufwändigere Lösung: Unter Zufügen von 2 Liter AdBlue auf 1.000 gefahrenen Kilometern kann man den NOx-Ausstoß je nach Fahrzeug um 88-98% reduzieren. Allerdings muss AdBlue erhitzt werden, damit es in den gasförmigen Zustand übertritt und das Nix bindet. Das steigert den Spritverbrauch um ca. 5%.

Im Januar hat das Verkehrsministerium die erforderliche Spezifikation für entsprechende Filtersysteme ausgegeben. Vor wenigen Wochen hat Baumot ein entsprechendes System für einen VW Passat vorgestellt und eine Betriebserlaubnis durch das Kraftfahrtbundesamt erhalten. In den kommenden Tagen ist mit der ersten Zulassung eines entsprechend aufgerüsteten Passats zu rechnen, die Politik habe sich schon angemeldet um bei diesem Termin Präsenz zu zeigen.

Autohersteller haben kein Interesse an dieser Technologie: Sie wird irgendwo in den Auspuff eingefügt und hat nichts mit den Innovationen zu tun, die zum Diesel Euro 6C oder neuere Methoden führen. Die Altlastenbeseitigung überlässt man nach Aussage des Managements lieber anderen. Dabei seien die Autohersteller sogar hilfsbereit, denn sie ermöglichen teilweise den Zugang zu den eigenen OEMs (Originalzulieferer), die eigentlich nicht mit Dritten kooperieren dürfen.

Ich hatte die Gelegenheit, mit Vorstand Stefan Beinkämpen zu sprechen. Beinkämpen ist Produktvorstand, also mit den technischen Details der Lösung bestens vertraut. Er rechnet mir vor, wie groß das Potential für die Diesel-Nachrüstung ist: von den 46,47 Mio. PKWs in Deutschland, die bis 2017 gebaut wurden, sind ca. 33% Diesel = 15,33 Mio. Davon sind wiederum 39,3% mit einem Euro 5 Diesel ausgestattet = 6,05 Mio. Gerade die Euro 5 Diesel lassen sich um eine Nachbehandlung nachrüsten, weil Euro 4 Diesel vermutlich bereits zu alt sind, um das wirtschaftlich machen zu können. Sprich: Bei den älteren Fahrzeugen ist der Wert des Autos inzwischen zu gering, um eine Nachrüstung zu rechtfertigen.

Derzeit gibt es bereits 15 Fahrverbote in deutschen Städten. Während vor einem Jahr in 45 Städten die zulässigen Schadstoffwerte überschritten wurden, sind es in diesem Jahr schon 56 Städte. Da die maximale Schadstoffbelastung europaweit festgeschrieben ist, müssen sich Städte etwas ausdenken. Beinkämpen rechnet daher mit weiteren Fahrverboten in der kommenden Zeit.

Derzeit wohnen rund 22% der Dieselbesitzer im Umkreis von weniger als 8 km von einem Fahrverbot entfernt = 1,33 Mio. Wenn wir das Umland etwas großzügiger einrechnen, kommt er auf 3,46 Mio. Dieselfahrzeugbesitzer, die sich über eine Nachrüstung Gedanken machen müssen.

Rußpartikelfilter haben vor zehn Jahren etwa 40% aller Dieselbesitzer nachgerüstet. Wenn wir diesen Erfahrungswert auf die Nachrüstlösung für den Euro 5 Diesel anwenden, ergeben sich mit der hier aufgelisteten Rechnung 1,38 Mio. Dieselfahrzeuge, die gegebenenfalls nachgerüstet werden. Bei 3.300 Euro pro System kommen wir auf ein "Umsatzpotential" von 4,5 Mrd. Euro. Wenn sich Baumot 10% davon sichern kann, könnte das Unternehmen 450 Mio. Euro verteilt auf ca. 5 Jahre umsetzen, also 90 Mio. Euro p.a.

2018 setzte Baumot 6 Mio. Euro um, im laufenden Jahr geht man von einem Anstieg auf 20 Mio. Euro aus. Da ist aber das PKW-Geschäft noch gar nicht enthalten, sondern das Wachstum kommt allein aus dem Bereich Busse und LKWs, die mit Rußpartikelfiltern nachgerüstet werden. Erst 2020 soll das PKW-Geschäft sprunghaft anlaufen und mit einem Anteil von 30 Mio. Euro dem Konzernumsatz auf insgesamt 50 Mio. Euro hieven.

Derzeit ist Baumot 43 Mio. Euro wert und schreibt Verluste. 70 Mitarbeiter haben im Jahr 2018 9,5 Mio. Euro verbrannt. Mehr Verlust als Umsatz! Seit 2014 gab es kein einziges Jahr, in dem das Unternehmen Gewinn ausweisen konnte. entsprechend ist die Aktie, die 2007 noch bei 50 Euro stand, der Nulllinie gefährlich nah. Und genau hier liegt der Haken: Für ein Investment brauchen wir ein funktionierendes Geschäftsmodell. Das Geschäftsmodell mit Rußpartikelfiltern hat nicht funktioniert. Der Name Twintec, unter dem das Geschäft bis 2017 lief, ist verbrannt. Nun wettet Baumot auf die neue Diesel-Problematik NOx: Die Nachbehandlung soll dem Konzern gute Geschäfte liefern.

Der Gesetzgeber hat Autobauer aufgefordert, freiwillig das Nachrüsten zu unterstützen und sowohl Daimler als auch VW haben entsprechend reagiert. Bei BMW ziert man sich noch. Es wäre eine Investition in das eigene Auto, um den Wiederverkaufswert zu sichern und für viele auch, um überhaupt in Innenstädten fahren zu dürfen. Das "Potential" macht wirklich den Mund wässerig, aber mit dem "Potential" ist das so eine Sache: Man kann sich nichts dafür kaufen. Baumot ist damit eine heiße Spekulation.

Mit einer Marktkapitalisierung von 46 Mio. Euro ist Baumot ohnehin zu klein, um in unser Heibel-Ticker Portfolio Eingang zu finden: Erst ab 100 Mio. Marktkapitalisierung fasse ich solche Unternehmen an, damit wir nicht die Kurse von kleinen Unternehmen bewegen. Daher überlasse ich es Ihnen zu entscheiden, ob Sie Baumot für eine kleine Spekulation halten, oder lieber die Finger davon lassen.

BET-AT-HOME: DIVIDENDENTITEL IN UNRUHIGEN GEWÄSSERN

Ich konnte gestern auch eine halbe Stunden mit Franz Ömer sprechen, CEO von Bet-at-Home. Wir haben Bet-at-Home ja Mitte Juli verkauft, da unser Stopp Loss bei 50,50 Euro unterschritten wurde. Das war nun gleichzeitig auch der vorläufige Tiefstkurs, leider. Nach der Dividendenausschüttung im Frühjahr war die Aktie von Bet-at-Home ausverkauft worden, der Kurs fiel von 75 auf 50 Euro, aktuell notiert die Aktie bei 53,55 Euro.

Alle zwei Jahre investiert Bet-at-Home im Rahmen der Fußball-WM oder -EM überproportional in das Marketing. Anleger laufen verschreckt davon und nur mit der Zeit kommen sie langsam zurück. Nach den hohen WM-Ausgaben vor einem Jahr führen niedrige Marketingkosten im laufenden Jahr zu einem ordentlichen Gewinnsprung. Doch irgendwie kommt die Aktie in diesem Jahr nicht wirklich zurück, die Dividendenrendite steht inzwischen bei unglaublichen 11%. Etwas, das "unglaublich" ist, gibt es an der Börse nicht: Die Dividendenrendite ist nicht nachhaltig, sagen viele Anleger.

Tatsächlich wird ein Teil der hohen Dividende aus der Bilanz ausgeschüttet, wird also nicht vom Jahresgewinn gedeckt. Die Barreserven schrumpfen entsprechend, Ende 2018 waren noch 70 Mio. Euro in der Bilanz. Franz Ömer wird nicht müde darauf hinzuweisen, dass ihm 30 Mio. Euro Barreserven zum Geschäftsbetrieb voll ausreichen würden. Er werde so lange eine attraktive Dividende ausschütten, bis das Barpolster entsprechend abgeschmolzen ist. Und ob er danach die Dividende auf dem hohen Niveau werde halten können, weiß er noch nicht: Der Geschäftsplan sehe das vor, doch der Spielemarkt sei durch regulatorische Risiken unberechenbar.

Und das ist der Knackpunkt: Bet-at-Homes größter Markt, Polen, hat vor anderthalb Jahren private Glücksspielbetreiber ausgeschlossen. Es gibt zwar ein EU-Gesetz, das die Liberalisierung europaweit vorschreibt und Schluss macht mit Staatsmonopolen, doch die Umsetzung dieses Gesetzes braucht offensichtlich Zeit und wird von einzelnen Regierungen so lange wie möglich vereitelt, damit die lukrativen Einnahmen aus staatlichen Lotterien noch so lange wie möglich sprudeln.

Der Verlust des Polengeschäfts ist in der Geschäftsentwicklung von Bet-at-Home kaum zu sehen: Marketingbudgets wurden flugs auf Deutschland umgeswitcht, Sponsoringverträge mit Fußballmannschaften in Polen konnten aufgrund entsprechender Klauseln über Nacht beendet werden. In diesem Jahr erfolgt das Wachstum auf Basis der im Vorjahr bereits um Polen bereinigten Umsätze, was zu höheren Wachstumsraten führt als im Vorjahr: Q2-Umsatz +6,7%. Aufgrund von niedrigeren Steuern und dem Wegfall des WM-Marketings sprang der Gewinn (EBITDA) im ersten Halbjahr um 94% auf 21,3 Mio. Euro an.

In der Jahresprognose spricht Ömer von einem Jahresgewinn von 29-33 Mio. Euro. Eigentlich müsse er eine ad hoc rausgeben und die Ergebnisprognose anheben, meint Ömer im Gespräch, aber die regulatorischen Rahmenbedingungen seien so ungewiss, dass er sich nicht zu diesem Schritt durchringen könne. Im Januar werden in Deutschland wieder Spielelizenzen vergeben: Zuletzt 2012 wurde das getan, damals wurde im Anschluss ewig über das Vergabeverfahren geklagt, so dass er auch dieses Mal mit Störfeuer durch rechtliche Auseinandersetzungen rechne.

Hmmm, aber so ganz überzeugt hat mich seine konservative Betrachtung nicht. Für 2019 läuft es gut und die Vergabe im Jahr 2020 wird daran rückwirkend nichts mehr ändern können, oder? Ich halte daher seinen derzeitigen Ausblick für extrem konservativ. Entweder es passiert noch ein Unglück, oder aber Bet-at-Home wird dieses Jahr deutlich bessere Zahlen ausweisen als erwartet. Es dürfte folglich mal wieder so laufen, wie in den Vorjahren: Je mehr wir uns dem Dividendentermin nähern, desto stärker wird die Aktie zulegen. Ömer hat gezeigt, dass er flexibel genug ist, um Störfeuer an anderer Stelle auszugleichen. Ein Jahr ohne Störfeuer und ohne WM- oder EM-Marketing dürfte ein herausragendes Jahr werden.

Ich habe daher Bet-at-Home wieder in der Beobachtung und würde die Aktie kaufen, wenn sie nochmals zurück kommt.

NYNOMIC: AUSGEBOMBT ODER VERZETTELT

Ich weiß es nicht: Nynomic macht auf mich den Eindruck einer Ingenieursschmiede, für die keine noch so komplexe Spezialanwendung zu schwer ist. Doch bei den vielen individuellen Lösungen bleibt die Marge auf der Strecke.

Ich hatte die Gelegenheit, mit CEO Maik Müller sowie CFO Fabian Peters zu sprechen. Nynomic sei im Rahmen der Marktschwäche unter die Räder gekommen, dabei war der Bezug zur Halbleiterbranche wohl toxisch: Nynomic liefert Messinstrumente für die LED-Produktion, für Displays und Schaltkreise. Wenn die Halbleiterindustrie nicht investiert, werden keine Nynomic-Komponenten bestellt. Die Aktie ist von 25 auf 15 Euro eingebrochen.

Dann ist da noch die Insolvenz der LemnaTec: der Wettbewerber musste aufgrund einer Auftragsverschiebung Insolvenz anmelden, Nynomic sei, so versicherten mir die beiden Vorstände, zu einem Schnäppchenpreis an das Unternehmen gekommen und es passe wunderbar in das Abgebotsportfolio.

Es ist natürlich niemals schön, wenn in der Branche Wettbewerber mit dem Bauch nach oben schwimmen. Ich helfe mir, indem ich Nynomic aufgrund der engen Kontakte zum Maschinenbau auch als Maschinenbauunternehmen sehe, obwohl es eher eine Ingeniersschmiede ist. Aus Börsensicht hängt das Unternehmen stark vom Maschinenbau ab.

Und Maschinenbauer haben mit sehr starken Zyklen zu leben: Aufschwünge führen häufig zu Kursvervielfachungen, Flautezeiten führen viele Unternehmen jedoch an den Rand der Insolvenz. Nynomic hat sich in den vergangenen Jahren konsequent umstrukturiert und kann derzeit sogar in der Flautephase sowohl Wachstum, als auch Gewinn ausweisen. Das niedrige KGV 2020e von 11 ist in meinen Augen ein Zeichen dafür, dass viel Pessimismus bereits in der Aktie eingepreist ist.

Doch ich habe aus meinen Erlebnissen mit Aixtron, Meyer Burger, Manz, ... noch lebhaft vor Augen, dass günstige Aktien durchaus noch viel günstiger werden können. Die Messtechnik von Nynomic wird in der Medizintechnik eingesetzt, in der Chemie, der Pharmazie und Biotechnologie. Zudem gibt es Lösungen für die Landwirtschaft und Umwelttechnik bis hin eben zur Halbleiterindustrie. Spektralanalyse heißt das Zauberwort, anhand der Farben und Formen erkennt Nynomic die Qualität der Produkte. Über künstliche Intelligenz (Schlagworte wie AI und Machine Learning fielen) werden die Bilddaten ausgewertet. Natürlich über die Cloud überall verfügbar.

Ein neues Produkt wurde entwickelt: Gemeinsam mit Bosch Siemens wird ein Sensor in Waschmaschinen verbaut, der Flecken auf Stoffen erkennen soll und damit die optimale Waschdauer steuert. Die Waschmaschinen sollen zunächst in China angeboten werden, das Projekt läuft und Nynomic ist in der Vorbereitung der Produktion von 10.000 solcher Sensoren. Endlich, dachte ich, endlich ein Standardprodukt, dass "skalierbare" ist. Aber wir befinden uns hier in einem frühen Stadium, es ist bislang erstmal ein Testballon. Natürlich kann sich Nynomic vorstellen, auch mal Sensoren für Smartphones anzubieten, doch dazu müssten die Sensoren noch deutlich kleiner werden.

Ein anderes Produkt von Nynomic ist ein Gewächsschrank: In dem Schrank wird der Wachsvorgang der Pflanze genau verfolgt und ausgewertet. Der Schrank, nicht größer als ein Kühlschrank, könnte in Privathaushalten Eingang finden. schöne Idee, aber auch noch ein frühes Teststadium.

Ideen gibt es genug, doch ähnlich wie bei Baumot muss sich auch hier erst zeigen, ob das erste "Serienprodukt" des Unternehmens auch fliegen kann. Ein Investment ist also durchaus erfolgsvorsprechend, aber mit hohem Risiko behaftet. Was mich allerdings zuversichtlich stimmt, ist die solide Geschäftsentwicklung des Basisgeschäfts und der Umstand, dass das Management sehr viel Wert auf Verlässlichkeit legt: Man wolle unter keinen Umständen irgendwelche ausgegebenen Prognosen verfehlen.

MARKTAUSBLICK

Soeben hat US-Notenbankchef Jay Powell seine mit Spannung erwartete Rede in Jackson, Wyoming, gehalten und darin von weiteren Anzeichen einer globalen Verlangsamung des Wachstums gesprochen. Damit rechnen nun alle Volkswirte mit einem Zinsschritt im Rahmen der nächsten Fed-Sitzung am 18. September. Sie haben vielleicht auch gehört, dass Donald Trump eine Zinssenkung von 1% fordert, Trump wird also mit den nun in Aussicht gestellten 0,25% nicht zufrieden sein. Dennoch bewegt sich Powell in die "richtige" Richtung, und das wird nun von den Aktienmärkten honoriert.

Gleichzeitig kam heute früh jedoch aus China die Information, dass man dort Strafzölle in Höhe von 5-10% auf US-Produkte wie Öl, Soja und Autos im Volumen von 75 Mrd. USD plane. Wir erinnern uns: Zum 1. September werden Strafzölle seitens der USA auf chinesische Waren mit einem Volumen von 300 Mrd. USD gelegt, Weihnachtsgeschenke sind jedoch bis Mitte Dezember ausgenommen. Das ist nun die nächste Runde des Handelsstreits, die wir jedoch so auch erwartet haben.

Wird also die heutige Bemerkung von Powell ausreichen, um eine nachhaltige Rallye an den Aktienmärkten zu starten? Ich weiß es nicht, ich habe da so meine Zweifel.

In Europa bereitet sich die EZB auf eine neue Runde des quantitative Easing, also der Geldflutung, vor: Es werde eine Kombination von Anleihekäufen und Zinsschritten sein, um Investitionen in Europa anzukurbeln, so ist in der Finanzpresse zu lesen.

Hmm, ich bleibe bei meiner vorsichtigen Haltung: Mag sein, dass wir uns bereits in der Bodenbildung nach dem jüngsten Ausverkauf befinden, doch ich rechne nicht damit, dass uns die Kurse weglaufen. Im Gegenteil, ich gehe davon aus, dass wir noch einiges an Turbulenzen vor uns haben.

04. Update beobachteter Werte: Wacker Neuson, FinTech Group

Bitte beachten Sie auch den Kundenbereich auf meiner Internetseite unter

www.heibel-ticker.de -> Portfolio -> 10 neueste Einträge. Dort finden Sie aktuelle Charts mit meinen jeweils aktualisierten Einschätzungen.

==========

Im Wochenverlauf habe ich zu mehreren Titeln Anmerkungen im Kundenbereich der Webseiten verfasst.

Wacker Neuson

50 Mrd. EUR Konjunkturprogramm

Fr, 23. August um 17:22 Uhr

Wenn unangenehme Wahrheiten verbreitet werden müssen, dann bedient man sich in der Politik eines bekannten Verhaltensmusters: Man streitet alles solange ab, bis es alternativlos ist, und gibt sich dann als Opfer.

Ende letzter Woche beteuern Finanzminister Olaf Scholz und Kanzlerin Angela Merkel, Investitionen in Klima sowie im Falle einer Wirtschaftsflaute trotz Abbau des Solid ohne neue Schulden leisten zu können. Die schwarze Null steht, war die Botschaft.

Noch am 18. Juli hatte Olaf Scholz ausführlich dargelegt, wie gut es der deutschen Wirtschaft ginge: Vollbeschäftigung, Arbeitskräftemangel und mehr Investitionsvorhaben als Möglichkeiten, diese umzusetzen. Das sei keine Situation, in der man mit konjunkturellen Maßnahmen reagieren müsse, wies Scholz entsprechende Fragen nach einem Konjunkturpaket zurück.

Anfang dieser Woche jedoch, am 19. August, wurde durch Bloomberg bekannt gemacht, dass man in Scholz' Ministerium an einem 50 Mrd. Euro Konjunkturpaket "für den Notfall" arbeite. Ein derartiges Paket stünde kurzfristig nicht bevor, beeilte sich Scholz, die Aktivitäten herunterzuspielen.

4,5% Dividendenrendite für ein KGV von 8, volle Auftragsbücher nach der weltgrößten Baumesse Bauma und ein Kurseinbruch um 40% in den vergangenen vier Monaten aufgrund von vermeintlich enttäuschenden Q-Zahlen. Doch in Wirklichkeit hat Wacker Neuson die Produktion zur Belieferung der neuen Aufträge hochgefahren, einiges an Vorprodukten bereits zwischengelagert, was in der zweiten Jahreshälfte zur Auslieferung kommen soll. Das hat Spuren in der Bilanz hinterlassen, die auf den ersten Blick den Eindruck vermitteln können, dass die Produkte nicht mehr abgenommen werden, Rezessionsangst macht sich bei Anlegern breit. Doch Wacker Neuson produziert kleine Baumaschinen, die vorwiegen bei Instandsetzungen von Straßen und Brücken eingesetzt werden, also von einem Konjunkturpaket deutlich profitieren würden.

Für die aktuelle Börsensituation ist das eine ziemlich gute Spekulation, finde ich: Kein China-Engagement, nicht konjunkturabhängig ... im Gegenteil, im Falle eines Konjunkturpaketes sogar antizyklisch. Die günstige Bewertung und attraktive Dividende dürften meines Erachtens den Kurs auf dem aktuellen Niveau unterstützen. Ich warte entspannt auf das Konjunkturpaket von Olaf Scholz.

Ideologischer Nachtrag: Nicht dass Sie glauben, ich fände das Konjunkturpaket toll. Es handelt sich in der Regel um das Eingeständnis der Politik, strukturelle Versäumnisse zugelassen zu haben. Aber ich nehme lieber den Spatz in der Hand als die Taube auf dem Dach ;-).

FinTech Group

Stopp Loss nachziehen

Fr, 23. August um 17:24 Uhr

Ich habe gestern die Gelegenheit gehabt, Juan Rodriguez für eine halbe Stunde lang unter vier Augen zu sprechen. Rodriguez ist CFO der FinLab AG. Die FinLab AG ist ein kleines Unternehmen, das sich mit Investitionen in junge FinTech-Unternehmen beschäftigt. Einer von vier Geschäftszweigen ist die Beteiligung an FinTech-Unternehmen. Die derzeit größte Beteiligung hält FinLab über die Tochtergesellschaft Heliad (45%) an unserer FinTech Group. Rodriguez ist auch CFO von Heliad, Entscheidungen über Beteiligungen trifft er auf dem kurzen Dienstweg mit seinem Vorstandskollegen Stefan Schütze.

Aus der Sicht der FinTech Group ist die FinLab einer der Großaktionäre mit einem Anteil von 10% neben Bernd Förtsch (23%) und der Österreichischen Post (6%).

Nun sucht FinTech Group CEO Frank Niehage mit Hilfe der M&A-Spezialisten von Lazard einen Käufer für seinen Online-Broker Flatex oder auch für das gesamte Unternehmen. Wir haben schon vernommen, dass die Österreichische Post zumindest ihren Einstandskurs von 28,50 Euro zurück haben möchte. Diese Info, gepaart mit der Info, dass es eine lange Liste von Kauf-Interessenten gibt, haben die Aktie der FinTech Group, seit heute übrigens offiziell unter dem Namen Flatex geführt, in den vergangenen zwei Monaten von 16 auf 28,50 Euro katapultiert.

Ich habe Rodriguez gefragt, ob und zu welchem Preis er denn verkaufen würde. Er sagte mir, er habe sich noch gar keine Gedanken über einen möglichen Verkauf gemacht, freue sich aber immer, wenn er eine Position mit großem Gewinn verkaufen kann. Als Preis könnte er sich 30 Euro vorstellen, weil man mit runden Zahlen besser rechnen könne. Außerdem bezog er sich auf einen Artikel von der WELT, in der ein potentieller Verkaufspreis von 35 Euro genannt wurde.

Damit haben wir nun eine Spanne von 28,50 bis 35 Euro. Nun habe ich den Eindruck, dass dieser Verkaufsprozess aktiv von Flatex betrieben wird, also potentielle Berechnungen im Sinne von Flatex erstellt werden. Es sähe anders aus, wenn ein potentieller Käufer Berechnungen anstellt, denn dessen Berechnungen wären interessengesteuert eher zu niedrig, oder? Es ist also ungewiss, ob es der Flatex gelingen wird, einen Verkaufspreis in der Nähe der 35 Euro zu erzielen. Das hängt sicherlich dann auch vom Verkaufsprozess ab: Sobald zwei Interessenten über den Preis die Oberhand gewinnen wollen, geht's natürlich nach oben. Doch ob das geschehen wird, kann ich nicht absehen.

Wir haben in kürzester zeit bereits zum zweiten Mal einen ordentlichen Gewinn mit Flatex erzielt. Ich würde daher den Stopp Loss nun auf 26 Euro nachziehen und die Position verkaufen, sobald sich der Kurs in die Nähe der 30 Euro bewegt. Den großen Kurssprung haben wir mitgenommen, nun sollten wir uns mit den letzten Prozenten nicht zu lange aufhalten :-).

05. Übersicht HT-Portfolio

| Spekulation (≈10%) =2% | WKN | 22.8.19 | Woche Δ | Σ '19 Δ | Anteil 5x2% | ! |

| Wacker Neuson | WACK01 | 15,85 € | 8% | 4% | 2,0% | A |

|

|

|

|

|

|

|

| Wachstum (≈30%) =23,3% | WKN | 22.8.19 | Woche Δ | Σ '19 Δ | Anteil 4x7,5% | ! |

| BB Biotech | A0NFN3 | 57,80 € | 1% | 1% | 7,3% | B |

| Nvidia | 918422 | 146,84 € | 3% | 14% | 3,6% | B |

| FinTech Group | FTG111 | 26,80 € | -3% | 43% | 4,4% | B |

| Zuora | A2JHJJ | 12,92 € | 5% | -23% | 8,0% | A |

|

|

|

|

|

|

|

| Dividende (≈25%) = 24,6% | WKN | 22.8.19 | Woche Δ | Σ '19 Δ | Anteil 3x8% | ! |

| Innotec | 540510 | 9,80 € | -4% | -2% | 5,7% | C |

| Freenet | A0Z2ZZ | 17,13 € | -2% | 1% | 7,7% | A |

| Bet-at-Home | A0DNAY | 53,20 € | 1% | 10% | 0,0% | B |

| Deutsche Post | 555200 | 28,89 € | 1% | 13% | 7,1% | B |

| Deutsche Telekom | 555750 | 14,77 € | -1% | 1% | 4,0% | A |

|

|

|

|

|

|

|

| Absicherung (≈20%) =22% | WKN | 22.8.19 | Woche Δ | Σ '19 Δ | Anteil 3x7% | ! |

| Goldbarren 100 gr | 100 gr. | 4.279,00 € | -2% | 20% | 8,3% | A |

| Südzucker-Anleihe | A0E6FU | 73,45% | 0% | -4% | 6,6% | A |

| Nokia-Anleihe | A0T9L2 | 114,00% | 2% | 13% | 7,1% | B |

|

|

|

|

| Cashquote |

|

| Σ-Portfolio Ergebnis seit 2018 |

|

| 0% | -3% | 28,0% |

|

| Ergebnis seit 2019 |

|

|

| 13,6% |

|

|

| Heibel-Ticker |

| Gewichtung | Anzahl Positionen | angestrebte Positionsgröße |

| Portfolio | Ziel | Soll | Ist | Soll | Ist |

| Spekulation | Ereignis | 10% | 2% | 5 | 1 | 2% |

| Wachstum | Enkelkinder | 30% | 23,3% | 4 | 4 | 7,5% |

| Dividende | Urlaub | 25% | 24,6% | 3 | 4 | 8% |

| Absicherung | Zins & Gold | 20% | 22% | 3 | 3 | 6,7% |

| Summe |

| 85% | 72,0% | 15 | 12 |

|

Anmerkungen:

- Die Überschrift über jedem Portfoliobereich in der jeweiligen ersten Spalte (bspw. Absicherung (≈20%) =21,8%) bedeutet: Der beabsichtigte Anteil dieses Portfoliobereichs am Gesamtportfolio beträgt ungefähr 20%. Aktuell beträgt der Anteil 21,8%.

- Die dritte Spalte zeigt die Schlusskurse von Donnerstagabend.

- Unter „Woche” steht die Veränderung im Vergleich zur Vorwoche.

- Unter „Σ 'XX Δ” steht das Ergebnis der Position seit Jahresbeginn bzw. seit Aufnahme ins Portfolio.

- Unter „Anteil” finden Sie den Anteil der jeweiligen Position am Gesamtdepot.

Unter ! steht zur Information meine Grundtendenz:| A | – | Top-Aktie mit günstigem Kurs, |

| B | – | Kursrücksetzer zum Kaufen nutzen |

| C | – | Kurssprünge zum Verkaufen nutzen, |

| D | – | bei Gelegenheit Verkaufen, |

| E | – | Sofort Verkaufen |

Die „Gelegenheit” zum Kaufen oder Verkaufen wird sodann kurzfristig von mir per Update an Sie bekanntgegeben.

Ich habe diese Spalte „!” insbesondere für neue Kunden vorgesehen, die zu einem späteren Zeitpunkt wissen wollen, ob ich die Position noch zukaufen würde, wenn ich beispielsweise darin nicht schon voll investiert wäre. Zukaufen würde ich jeweils jedoch niemals zu Höchstkursen, sondern stets nur nach kurzfristigen Kursrückschlägen von mindestens 5-7%.

Kauffolge: Je spekulativer, desto aggressiver würde ich kaufen und verkaufen. Derzeit verwende ich die folgenden Schritte:

- Dividenden- & Wachstumspositionen in drei Schritten aufbauen: 25%-25%-50%,

- Zyklische Positionen in zwei Schritten aufbauen: 50%-50%,

- Spekulative Positionen ganz oder gar nicht: 100%.

Stopp Loss Limits, Verkaufslimits und ähnliche Aktionsmarken verwalte ich aktiv in meinem System und ändere ich unter der Woche mehrfach, fast täglich. Eine Veröffentlichung der entsprechenden Limits ist in der Regel nicht sinnvoll, allenfalls Stopp Loss Marken für unseren Spekulationen werde ich bisweilen im Text bekanntgeben.

Eine erfolgreiche Börsenwoche,

take share

Stephan Heibel

https://www.heibel-ticker.demailto:info/at/heibel-ticker/./de

06. Disclaimer / Haftungsausschluss und Risikohinweise

Wer un- oder überpersönliche Schreib- oder Redeweisen nachmacht oder verfälscht oder nachgemachte oder verfälschte un- oder überpersönliche Schreib- oder Redeweisen in Umlauf setzt, wird mit Lust-, manchmal auch mit Erkenntnisgewinn belohnt; und wenn alles gut geht, fällt davon sogar etwas für Sie ab. (frei nach Robert Gernhardt)

Wir recherchieren sorgfältig und richten uns selber nach unseren Anlageideen. Für unsere eigenen Transaktionen befolgen wir Compliance Regeln, die auf unsere eigene Initiative von der BaFin abgesegnet wurden. Dennoch müssen wir jegliche Regressansprüche ausschließen, die aus der Verwendung der Inhalte des Heibel-Tickers entstehen könnten.

Die Inhalte des Heibel-Tickers spiegeln unsere Meinung wider. Sie stellen keine Beratung, schon gar keine Anlageempfehlungen dar.

Die Börse ist ein komplexes Gebilde mit eigenen Regeln. Anlageentscheidungen sollten nur von Anlegern mit entsprechenden Kenntnissen und Erfahrungen vorgenommen werden. Anleger, die kein tiefgreifendes Know-how über die Börse besitzen, sollten unbedingt vor einer Anlageentscheidung die eigene Hausbank oder einen Vermögensverwalter konsultieren.

Die Verwendung der Inhalte dieses Heibel-Tickers erfolgt auf eigene Gefahr. Die Geldanlage an der Börse beinhaltet das Risiko enormer Verluste bis hin zum Totalverlust des eingesetzten Kapitals.

Quellen:

Kurse: Deutsche Kurse von comdirect.de, Goldbarren & Münzen von proaurum.de, US-Kurse von finance.yahoo.com. Alle Kurse sind Schlusskurse vom Donnerstag sofern nichts Gegenteiliges vermerkt ist.

Bilanzdaten: Comdirect, Yahoo! Finance sowie Geschäftsberichte der Unternehmen

Informationsquellen: dpa-AFX, Aktiencheck, Yahoo! Finance, TheStreet.com, IR-Abteilung der betreffenden Unternehmen

07. An-/Ab-/Ummeldung

Ihre eMail Adresse oder Adressdaten ändern Sie bitte mit Ihrer bestehenden eMail Adresse und Ihrem Passwort unter

https://www.heibel-ticker.deoder senden Sie uns einfach eine entsprechende eMail an:

verwaltung/at/heibel-ticker/./de