»

zurück zur Übersicht

19.02.2021:

H E I B E L - T I C K E R P L U S

F I N A N Z I N F O R M A T I O N E N

- Einfach einen Tick besser -

DEUTSCHE BIBLIOTHEK : ISSN 1862-5436

16. Jahrgang - Ausgabe 07 (19.02.2021)

Erscheinungsweise: wöchentlich Freitag/Samstag

Die PDF-Version dieser Ausgabe steht Ihnen ab sofort im Archiv sowie unter dem folgenden Link zur Verfügung:

https://www.heibel-ticker.de/downloads/htp210221.pdfI N H A L T

01. Info-Kicker: Marktkonsolidierung auf extrem hohen Niveau

Liebe Börsenfreunde,

**** Videokonferenz: So baue ich mein Portfolio auf****

Montag um 12 Uhr gibt es die nächste Videokonferenz. Ich komme Ihrem innigsten Wunsch nach: Ich zeige Ihnen meine Quellen, die besten Webseiten und Links, die ich für meine Recherche verwende.

Den Teilnahmelink für diese vierte Videokonferenz finden Sie wie immer am Anfang des Kapitels 04.

Die beiden ersten Videokonferenzen können Sie sich noch unter den folgenden Links auf YouTube anschauen:

Reddit's WallStreetBets schießen Gamestop zum MondOnboarding Heibel-TickerDas dritte Video ging konkret auf unser Heibel-Ticker Portfolio ein. Daher haben Sie bitte Verständnis dafür, dass ich dieses Video nicht der Allgemeinheit zugänglich mache... dafür aber...

**** ENDE Videokonferenz ****

**** Podcast ****

...diesen Podcast:

Thomas Vittores Börsen Talk mit Stephan HeibelDer Wiener Trader Thomas Vittner hat sich eine halbe Stunde mit mir über die Börse und meinen Anlageansatz unterhalten. Ich fand es toll, dass mir jemand vom Fach Fragen zu meinem Heibel-Ticker stellt. Thomas setzt als Trader andere Schwerpunkte als ich, doch uns eint das Interesse an den Mechanismen der Aktienmärkte, die Unternehmen und auch den Umgang mit unseren Kunden. Hören Sie mal rein.

****

So, nun aber zur heutigen Ausgabe: Mich treibt noch immer die Gamestop-Geschichte um: Wie konnte es mehr Leerpositionen geben, als überhaupt Aktien existieren? Und wie konnten institutionelle Anleger Gamestop zu 140% besitzen? Irgendwas ist das mächtig schief gelaufen. War das einmalig, oder kann das jederzeit erneut geschehen? In Kapitel 02 bin ich der Sache nachgegangen und komme zu dem Schluss: Für eine Entwarnung ist es zu früh.

Das Sentiment hat eine sensationell pessimistische Entwicklung erfahren. Hatte ich vor einer Woche noch gewarnt, dass uns das Sicherheitsnetz fehlte, so konnte der DAX durch eine Woche "Konsolidierung" auf hohem Niveau nun wieder eine gesunde Verfassung zurück erlangen. Mehr dazu in Kapitel 03.

Das heutige Kapitel 04 enthält natürlich den Link für die Videokonferenz am kommenden Montag um 12 Uhr, aber nicht viel mehr: Alles, was ich zu sagen habe, finden Sie in den Updates zu Wheaton Precious Metal (Zinsentwicklung, Goldpreis), zu Barrick Gold und zu Airbus. Die Updates lesen Sie in Kapitel 05.

Außerdem gibt es heute in Kapitel 06 wieder eine Flut von Leserfragen, die ich beantwortet habe. Darunter sind Fragen zur Performance des Heibel-Ticker Portfolios in der Vergangenheit, weitere Diskussionen über die Zinsmärkte, Fragen zu heißen Aktien wie Routemaster Capital (ein SPAC), FinTech The Naga und Finvolution, q.beyond (ehemals QSC), Baader Bank, Pfizer, Quantafuel, Ciena und Meyer Burger. Auch das in meinen Augen sehr gute Portfolio eines 30-jährigen Anlegers bespreche ich und gebe dabei Hinweise auf unterschiedliche Ansätze in Abhängigkeit Ihres Alters. Puh, viele sehr gute Fragen, die Ihnen helfen werden, Börseninformationen besser einzuordnen und eigenverantwortliche Entscheidungen zu treffen... hoffe ich :-).

Kapitel 07 enthält die tabellarische Übersicht über den aktuellen Stand unseres Portfolios.

Nun wünsche ich eine anregende Lektüre,

take share, Ihr

Börsenschreibel

Stephan Heibel

Chefredakteur und

Herausgeber des

Heibel-Ticker

02. So tickt die Börse: Antiquierte Finanzsysteme werden von den Massen ausgehebelt

Ich habe das Gefühl, dass die Gamestop-Geschichte so etwas wie einen Gezeitenwechsel eingeläutet hat. Die meisten Marktteilnehmer, Broker, Analysten, Finanzmarktexperten und Journalisten, die ich spreche, sind davon überzeugt, dass sich so etwas wie Gamestop nicht wiederholen kann. Und damit ist die Sache für sie gegessen.

Auch ich denke nicht, dass wir einen Short Squeeze, wie wir ihn bei Gamestop sahen, so bald wieder erleben werden. Aber dennoch habe ich das Gefühl, dass sich seither die Finanzmärkte verändert haben. Um zu verstehen, was das genau bedeutet, bin ich nochmals ein wenig tiefer in die Sache eingestiegen.

Es wird behauptet, dass es sich um eine Sondersituation bei Gamestop handelte, schließlich waren ja mehr als 100% der Aktien leerverkauft. Ich habe dagegen gehalten, dass nackte Leerverkäufe, also Leerverkäufe ohne entsprechende Aktien im Hintergrund, verboten sind. Daher können nicht mehr als 100% der Aktien leerverkauft sein.

In der Finanzpresse wird nun dargestellt, dass sich so ein Fall wie bei Gamestop kaum wiederholen lässt, weil durch besondere Umstände eben mehr Aktien leerverkauft wurden als verfügbar waren. Entsprechend konnten sich diese Leerverkäufer bei steigendem Aktienkurs gar nicht eindecken: Die Nachfrage war größer als die überhaupt verfügbaren Aktien. Doch bei genauem Hinschauen stimmt das nicht.

Wir müssen uns die Zahlen, die gemeldet wurden, anschauen. Zum einen wurde gemeldet, dass bspw. Mitte Januar 114% der Aktien leerverkauft waren. Hier lohnt der genaue Blick: 114% der im Free Float befindlichen Aktien (Streubesitz) waren leerverkauft. Gamestop hat 69,75 Mio. Aktien ausstehen, davon befinden sich jedoch nur 45 Mio. im Streubesitz. Entsprechend waren also 51,3 Mio. Aktien leerverkauft und somit nicht mehr als existieren.

Nun gab es eine weitere Meldung: Zwischenzeitlich hätten institutionelle Investoren 142% der Anteile von Gamestop in Besitz gehabt. Es gab also mehr Anteile bei Anteilseignern als überhaupt an Anteilen existierte. Auch dafür gibt es eine ziemlich einfache Erklärung:

Eine Aktie kann also leerverkauft werden. Der Käufer, der die Aktie vom Leerverkäufer kauf, kann auch diese Position erneut verleihen und für weitere Leerverkäufer freigeben. Und so weiter. Aus dieser Kette folgt, dass eine Aktie mehrfach leerverkauft werden kann und somit am Ende die Summe aller leerverkauften Aktien über 100% der im Streubesitz befindlichen, sogar der ausstehenden Aktien betragen kann.

Auf der anderen Seite gibt es aber dann auch über 100% an Anteilen, die bei Aktionären im Depot liegen. Denn jeder Leerverkäufer muss ja einen Verleiher im Rücken haben.

Somit ist die Erklärung, dass der Shortsqueeze bei Gamestop deswegen so stark war, weil mehr Aktien leerverkauft als verfügbar waren, falsch. Es sind ja in dieser Situation dann auch mehr als 100% der ausstehenden Aktien verfügbar.

Das Problem, das wir bei Gamestop hatten war, dass die Käufer der Aktien KEINE institutionellen Anleger waren. Es waren Privatanleger, die als Masse am Markt auftrat und die Aktien ins eigene Depot legte. Und Privatanleger verleihen ihre Aktien typischerweise NICHT. Privatanleger sogen also die durch Leerverkäufer in den Markt gegebenen Papiere auf und legten sie beiseite. Diese Papiere waren dann für das oben dargestellte Kettenspiel nicht mehr verfügbar, sie konnten nicht erneut leerverkauft werden.

Leerverkäufer, die also den Kurs durch weitere Leerverkäufe drücken wollten, fanden keine Papiere mehr, die verliehen wurden. Es hat gereicht, dass die Masse der Privatanleger die im Streubesitz befindlichen Aktien aufgekauft und nicht weiter verliehen hat. Während institutionelle Anleger noch so häufig untereinander die oben dargestellte Kette wiederholten, wurden immer mehr Aktien durch Privatanleger aus dem Markt genommen.

Um dieses Spiel zu beenden, hat Robinhood irgendwann das Kaufen der Aktie von Gamestop untersagt. Nur noch Verkäufe waren für einige Stunden für Privatanleger möglich. Das wirft die berechtigte Frage auf, wer als Vertragspartner der Verkäufe parat stand: Hedgefonds, die ihre ausgeuferten Leerpositionen eindecken mussten.

Okay, das Ganze ist doch ziemlich komplex. Glauben Sie, dass so etwas von Privatanlegern losgetreten werden kann? Ich bleibe bei meiner Einschätzung, dass die Masse erst zu einem fortgeschrittenen Stadium dieser Geschichte mobilisiert wurde. Und wer unbedingt einen Bösewicht der Finanzbranche benötigt: Robinhood hat den zu diesem Zeitpunkt überschuldeten Hedgefonds geholfen, Schlimmeres zu verhindern.

In meinen Augen ist das ganze System antiquiert. Die Finanzbranche hat seit der Finanzkrise kein Geld mehr für Investitionen gehabt. Es ist in meinen Augen nicht mehr zeitgemäß, dass zwischen Kauf einer Aktie und dessen Lieferung unter den Banken zwei Tage veranschlagt werden. Ein Zeitraum, in dem doppelte Bestände existieren. Auch die Leerpositionen sowie die sich durch die Kettengeschäfte erhöhenden Anteilsbestände sollten in der heutigen Zeit eigentlich in Echtzeit gegeneinander aufgerechnet werden.

Doch an solchen Innovationen haben die Banken kein Interesse. Den meisten fehlt das Investitionskapital, andere wollen die guten alten Zeiten nicht beenden. Cum-Ex war beispielsweise auf dem Umstand aufgebaut, dass zwischen Kauf und Lieferung Zeit vergeht, in der dann vermeintlich gezahlte Kapitalertragssteuern auf Dividenden vom Staat zurückgeholt wurden, obwohl die Aktien nur einem Leerverkäufer abgekauft, jedoch noch nicht geliefert wurden.

Die Geschichte wird wohl dazu führen, dass Foren künftig Nachrichten filtern müssen, die Aktienpushing betreiben. Ein weiteres Mal werden Freiheiten beschnitten, weil die Politik das System zu schlecht versteht, um es zu reparieren.

Wir lernen daraus: Die Besonderheit an der Gamestop-Situation war nicht die zu große Leerposition im Markt, sondern die Geschwindigkeit, mit der die Massen den Leerverkäufern das Wasser abgruben. Und das kann sich meines Erachtens durchaus wiederholen.

IMPFFORTSCHRITT BESSER ALS ERWARTET

Ich habe diese Woche eine ganze Reihe von Informationen erhalten, die eigentlich Mut machen sollten. Zwar wurde der Impfstart in Europa verdaddelt. Aber bei den leuchtenden Vorbildern Russland und China sieht es nicht so viel besser aus:

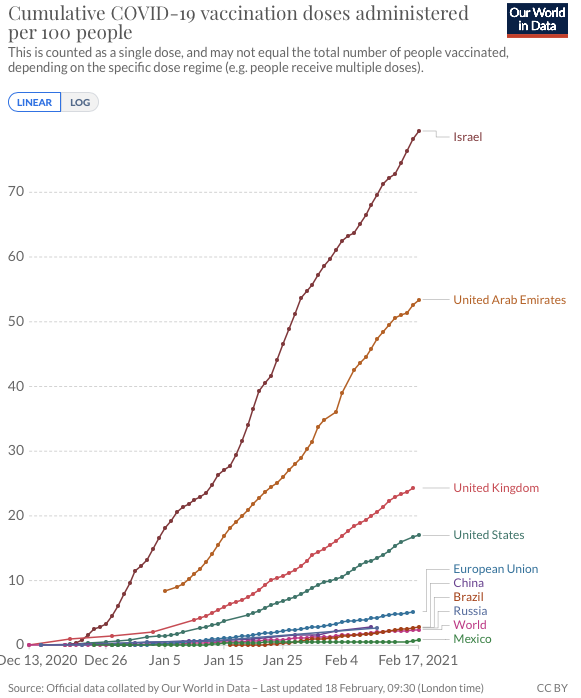

Abbildung 1: Entwicklung der Impfungen im Ländervergleich

Quelle:

COVID-19 Vaccinations "Our World in Data"Israel hat gerade einmal 8,8 Mio. Einwohner, also fast nur ein Zehntel von uns. Ich weiß nicht wie, aber irgendwie haben sie einen guten Deal mit den Pharma-Konzernen ausgehandelt, der aufgrund der kleinen Größe Israels international nicht für Unmut sorgte. Ähnliches gilt für die Vereinigten Arabischen Emirate (9,6 Mio. Einwohner).

Dann jedoch kommt schon Großbritannien, gefolgt von dem großen Land USA. Das Programm Warp Speed von ex-Präsident Trump hat offensichtlich funktioniert.

Und danach folgt schon Europa. Es wird gemessen, wieviel Prozent der Gesamtbevölkerung bereits geimpft wurden. China und Russland, die frühzeitig die Impfung ihrer Bevölkerung mit eigenen Impfstoffen begonnen haben, sind noch nicht so weit wie wir.

Auch bezüglich der zunächst vernichtenden Kritik gegenüber dem Impfstoff von Astra Zeneca gibt es inzwischen detailliertere Informationen: Impfreaktionen seien nach der ersten Reaktion heftiger, nach der zweiten Impfung dann jedoch weniger heftig. Die Wirksamkeit sei gut genug, um der Pandemie ein Ende zu setzen. Ich will mich inhaltlich gar nicht einmischen, möchte als Börsenbriefautor jedoch feststellen, dass die negativen Meldungen offensichtlich relativierter sind.

WOCHENVERLIERER GESUNDHEITSSEKTOR

Entsprechend dieser Entwicklung wird die Bedrohung durch Corona zwar als akut, nicht jedoch als bleibend wahrgenommen. Aktien des Gesundheitssektors waren daher diese Woche unbeliebt (-2,7%). Stattdessen wurden Zykliker wie bspw. Rohstoffaktien (+0,8%) gekauft. Am heutigen Freitag stechen Industrieaktien positiv hervor (+2,4%, das bislang angelaufene Wochenminus wurde heute aufgeholt).

Ansonsten zeigt der Blick über meine

DAX-160-Tabelle ein durchaus differenziertes Bild. Einzelmeldungen, Quartalszahlen bewegen die Kurse. Das ist gesund, denn Anleger können sich somit auf die Unternehmen konzentrieren.

Schauen wir mal, wie sich die wichtigsten Indizes im Wochenvergleich entwickelt haben:

WOCHENPERFORMANCE DER WICHTIGSTEN INDIZES

| INDIZES | 18.2.21 | Woche Δ | Σ '21 Δ |

| Dow Jones | 31.623 | 0,7% | 3,7% |

| DAX | 13.993 | -0,4% | 2,0% |

| Nikkei | 30.018 | 1,7% | 9,4% |

| Shanghai A | 3.875 | 1,1% | 8,3% |

| Euro/US-Dollar | 1,21 | 0,1% | -1,3% |

| Euro/Yen | 128,13 | 0,7% | 1,1% |

| 10-Jahres-US-Anleihe | 1,34% | 0,15 | 0,41 |

| Umlaufrendite Dt | -0,37% | 0,12 | 0,19 |

| Feinunze Gold | $1.784 | -2,0% | -5,3% |

| Fass Brent Öl | $63,22 | 1,0% | 23,0% |

| Kupfer | 8.413 | 1,6% | 7,3% |

| Baltic Dry Shipping | 1.770 | 34,8% | 29,6% |

| Bitcoin | 54.335 | 13,7% | 93,0% |

Die Aktienmärkte in Japan und China stürmen weiter nach oben. Das gibt uns einen Ausblick darauf, was wir erwarten können, wenn wir Corona erst wieder im Griff haben.

Der Bitcoin läuft weiter. Beim Bitcoin haben Sie nicht die Gefahr, dass Sie einen gekauften Bitcoin erst zwei Tage später geliefert bekommen. Die Systemkritik zeigt sich nach wie vor in meinen Augen in einem steigenden Bitcoin-Kurs.

Schauen wir uns nun einmal die Entwicklung der Anlegerstimmung an.

03. Sentiment: Bullisch: Niedergeschlagenheit trotz hohem Aktienmarktniveau

Mit einem Wochenminus von 0,4% lief der DAX schlechter als seine internationalen Kollegen. An der Wirtschaft kann's nicht gelegen haben: Die ZEW Konjunkturerwartung fiel deutlich positiver aus als im Vorfeld erwartet. Auch der Einkaufsmanagerindex konnte positiv überraschen.

Irgendwie schafft es der DAX nicht, nach oben auszubrechen. Dabei gibt es genügend positive Erwartungen: TUI (+13%) erwartet, dass die Menschen schon diesen Sommer wieder kräftig reisen, wenngleich sie wohl nur sehr kurzfristig buchen werden. Akasol (+18%) springt aufgrund von Übernahmegerüchten kräftig an. Aurubis (+8%) profitiert vom positiven Konjunkturausblick.

Anleger haben die Wochenentwicklung jedoch negativ wahrgenommen. Das Anlegersentiment ist von +2,1 auf -0,6 gefallen. Niedergeschlagenheit macht sich breit, gepaart mit Verunsicherung, wie unsere zweite Frage ergibt: Die Selbstzufriedenheit ist von +1,0 auf -1,6 gesunken.

Fast schon trotzig wirkt da der Zukunftsoptimismus mit einem Wert von +2,5 (Vorwoche 3,0). Doch dem Optimismus folgen keine Taten, denn die Investitionsbereitschaft ist mit 0,2 auf dem niedrigsten Stand seit einem halben Jahr.

Das Euwax-Sentiment der Privatanleger ist ebenfalls zurück gegangen. Mit einem Wert von +0,3 zeigt sich jedoch noch immer ein wenig Optimismus hinsichtlich der Positionierung für die kommende Aktienmarktbewegung.

Das Put/Call-Verhältnis der CBOE ist weiter abgerutscht und zeigt, dass sich US-Anleger verstärkt gegen fallende Kurse absichern. Dieser Pessimismus wirkt in den USA wie eine Unterstützung der Rallye. Denn je stärker Anleger für fallende Kurse positioniert sind, desto eher geraten sie unter Kaufzwang, wenn die Kurse steigen.

US-Fondsanleger haben ihre Investitionsquote auf 108% belassen und spiegeln damit ebenfalls den großen Optimismus wieder, der in den USA derzeit zu finden ist.

Und so zeigt sich dieser Optimismus auch bei den US-Privatanlegern, die mit einer Bullenquote von 21% einen starken Überhang der Optimisten aufweisen.

Interpretation

Ich führe den deutlichen Stimmungsunterschied zwischen deutschen und US-Anlegern auf die Impfsituation zurück. Auch in den USA gibt es Probleme bei der Impfstoffverteilung, doch es ist die Logistik, die drüben teilweise überfordert ist. Das kann behoben werden und täglich treffen Meldungen ein, was zur Beschleunigung der Impfungen weiter unternommen wird.

Bei uns hingegen scheint sich nichts zu bewegen, wenn wir die Tagespresse aufschlagen: Zwei Impfstoffe sind für uns nicht verfügbar und der dritte wird kritisiert. Kein Wunder, dass die Verunsicherung groß ist.

Aber es ist eine Situation, die positive Überraschungen zulässt. Und Aktienmarktentwicklungen werden von Überraschungen bestimmt. Alles, was bekannt ist, ist eingepreist - so die Theorie. Größere Kursbewegungen erfolgen immer dann, wenn ein überraschendes Ereignis eintritt. Und wenn die Stimmung ohnehin bereits am Boden ist, kann es kaum mehr eine negative Überraschung geben. Alle negativen Meldungen werden irgendwann mit einem müden Gähnen aufgenommen.

In dieser Situation könnte eine positive Meldung für einen Kurssprung sorgen. Sollte beispielsweise der Astra Zeneca Impfstoff bei gezielter Anwendung ähnlich gut wirken wie die mRNA-Impfstoffe, dann könnten wir in Deutschland große Fortschritte in Richtung Herdenimmunität machen.

Oder die Lieferverzögerungen bei den beiden mRNA-Impfstoffen könnten sich irgendwann lösen. Oder, oder, ...

Vor einer Woche habe ich noch davor gewarnt, dass wir ohne Netz und doppelten Boden turnen. Doch das Sicherheitsnetz ist diese Woche wieder eingezogen worden. Der Aktienmarkt hat auf hohem Niveau "konsolidiert", ist also seitwärts bis leicht abwärts gelaufen. Schon diese Konsolidierung hat ausgereicht, um die Partylaune restlos zu beenden.

Die Niedergeschlagenheit ist so stark, dass sich kaum jemand traut, Aktien einzukaufen. Doch ich wüsste nicht, aus welcher Richtung in dieser Stimmungslage ein heftiger Ausverkauf losgetreten werden könnte.

Somit haben wir derzeit eine Situation, in der es Mut erfordert, auf dem aktuellen Kursniveau einzusteigen. Doch dieser Mut könnte belohnt werden, wenn sich die Impfsituation in den kommenden Tagen und Wochen verbessert.

Der Umstand, dass wir eine so große Niedergeschlagenheit messen, obwohl der DAX nur 1% unter seinem Allzeithoch notiert, ist schon irre. In meinen Augen das Ergebnis der Liquiditätsflutung und Konjunkturhilfen wegen Corona.

04. Ausblick: Nicht zu defensiv sein

**** VIDEOKONFERENZ EINLADUNG MONTAG 12 UHR ****

Stephan Heibel lädt Sie zu einem geplanten Zoom-Meeting ein.

Thema: Zoom meeting invitation - Wichtige Links für Ihre Recherche

Uhrzeit: 22.Feb..2021 12:00 PM Amsterdam, Berlin, Rom, Stockholm, Wien

Zoom-Meeting beitreten

https://zoom.us/j/96240505908?pwd=d0k3WjRjUUxpTnJvZzdOeTUraU95dz09

Meeting-ID: 962 4050 5908

Kenncode: 104096

**** ENDE VIDEOKONFERENZ EINLADUNG ****

Puh, ich muss zugeben, der "Onboarding Februar" ist ziemlich beanspruchend. Insbesondere die vielen Fragen und berechtigten Hinweise/ Verbesserungsvorschläge sind arbeitsintensiv, aber lohnend. Daher an dieser Stelle schon einmal ein herzliches Dankeschön für die qualitativ hochwertigen Rückmeldungen, die wohlmeinenden Vorschläge und die vielen netten Worte, die ich in diesen Wochen von Ihnen zugeschickt bekomme.

Im Kapitel 03 haben Sie es gelesen: Die Korrektur, die ich mir eigentlich bis auf einen DAX-Wert von 13.500 Punkten erhoffte, scheint sich bereits dem Ende zu nähern. Daher haben wir heute zwei Werte eingesammelt /(Linde & Skyworks), wie im Update von heute Vormittag geschrieben.

Daher werde ich in der kommenden Woche, natürlich je nach Entwicklung, eher früher zum Kauf weiterer Positionen aufrufen als bislang. Grundsätzlich hatte ich mir auch den Februar als Konsolidierungsmonat ausgemalt. Dass die Konsolidierung auf einem so hohen Niveau bereits eine so dramatische Verschlechterung der Anlegerstimmung erzielen würde, hat mich überrascht. Aber sei's drum: Das Ganze spricht letztlich für die Marktverfassung, die offensichtlich noch bullischer ist, als ich Optimist das ohnehin schon erwartet hatte.

Die alten Hasen unter Ihnen kennen das: Wenn ich an dieser Stelle nichts zu sagen habe, dann bleibt dieses Kapitel kurz. Viele aktuelle Themen wurden bereits in den Updates sowie im Rahmen einiger Leserfragen behandelt. Mehr fällt mir aktuell nicht ein.

Wir sehen uns also am Montag um 12 Uhr.

05. Update beobachteter Werte: Wheaton Precious Metals, Barrick Gold, Airbus

Bitte beachten Sie auch den Kundenbereich auf meiner Internetseite unter

www.heibel-ticker.de -> Portfolio -> 10 neueste Einträge. Dort finden Sie aktuelle Charts mit meinen jeweils aktualisierten Einschätzungen.

==========

Im Wochenverlauf habe ich zu mehreren Titeln Anmerkungen im Kundenbereich der Webseiten verfasst.

Wheaton Precious Metals

Zinsanstieg führt zu Goldverkauf: Ins überschaubare Risiko gehen und Nachkaufen

Mi, 17. Februar um 18:58 Uhr

In den vergangenen Wochen habe ich keine Gelegenheit ausgelassen, Ihnen meine bullische Grundstimmung bezüglich des Goldes mitzuteilen. Jetzt kommt es zur Nagelprobe!

"Eigentlich" (scheußliches Wort) spricht alles für einen steigenden Goldpreis, wenn nicht ... die Zinsentwicklung dagegen spräche. Am Zinsmarkt erleben wir derzeit "vielleicht" (scheußliches Wort) eine Zeitenwende, auf die wir seit 30 Jahren warten. Seit 30 Jahren!

Seit Alan Greenspan 1987 zum US-Notenbankchef Fed wurde, hat die Fed jede Krise mit Liquiditätsflutung beantwortet: Zunächst konnten die Zinsen immer wieder und immer tiefer gesenkt werden, inzwischen greifen die Notenbanken direkt in die Märkte ein und kaufen Zinspapiere (inzwischen sogar Unternehmensanleihen). Im Kielwasser der US-Notenbanken waren alle anderen Notenbanken gezwungen, dieses Spiel mitzuspielen, sonst hätte eine sehr stark aufwertende heimische Währung gegenüber dem US-Dollar zu starken Wettbewerbsnachteilen geführt.

So haben wir nun seit einiger Zeit am kurzen Ende negative Zinsen. "Am kurzen Ende" heißt: Kurz laufende Anleihen, also mit Laufzeiten von Tagen, Wochen, Monaten oder wenigen Jahren. "Am langen Ende" sind die Anleihen, die bspw. noch 10 oder 30 Jahre laufen. Dort ist das Zinsniveau nicht unmittelbar durch die Notenbanken beeinflussbar. Dort, also am langen Ende, spiegelt sich noch ein kleines bisschen die Erwartungshaltung der Anleger im Preisniveau wider.

In den USA wurden ausreichend Impfstoffe bestellt. In den ersten Tagen seiner Amtszeit möchte US-Präsident Joe Biden 100 Mio. Impfungen durchführen. Gestern twitterte er, dass dieses Ziel aller Voraussicht nach übererfüllt werde. Und bis April, spätestens Mai, soll jeder US-Amerikaner ein Impfangebot erhalten. Und für die Konjunktur ist derzeit ein Paket im Volumen von 1,9 Billionen USD auf dem Weg.

Da springt die Konjunkturerwartung in den USA vor Freude an die Decke :-). Und dies zeigt sich in einem steigenden Zins "am langen Ende".

Abbildung 1: Zinsentwicklung in den USA "am langen Ende" 10 Jahre laufende Anleihe

Seit 1987 haben wir dadurch nun erstmals die Möglichkeit, eine Bodenbildung am Zinsmarkt abzuschließen - wie die Charttechniker sagen. Nachdem der Zins nun einige Monate seitwärts lief, könnte ein nun folgender Anstieg dazu führen, dass die 30-Jahre alte Abwärtsbewegung nach oben verlassen wird. Das wäre dann die Zinswende, die zugleich gefürchtet und ersehnt ist.

Ersehnt, weil es ein Zeichen dafür wäre, dass der freie Markt über eine freie Zinsbildung gesunden könnte. Gefürchtet, weil steigende Zinsen die Finanzierungskosten der weltweit hohen Schulden steigern und somit die Zinslast für Staaten, Unternehmen und Private anheben würde. "Das können wir uns nicht leisten", lautet der Konsens der Volkswirte und Politiker. Wir dürfen gespannt sein, wie sich das Zinsniveau bei den unterschiedlichen Laufzeiten in den kommenden Monaten entwickelt. Ich hatte in meinem Jahresausblick darauf hingewiesen, dass steigende Zinsen so etwas wie einen Schwarzen Schwan im Jahr 2021 darstellen würden.

Wenn nun aber die Zinsen steigen, dann bekommt das Gold Konkurrenz. Während Vermögen, das in Gold geparkt ist, keine Zinsen abwirft, gibt es künftig für Anleihen wieder ein paar Prozente. Diese paar Prozente ziehen sofort einige Goldanleger an: Wer Gold als unnötiges, schwer transportierbares und teuer zu deponierendes Gut sieht, der verkauft in diesen Tagen sein Gold und schichtet in Anleihen um. Dieser Schwenk führt dazu, dass der Goldpreis unter Druck ist.

Abbildung 2: Goldpreisentwicklung der vergangenen 10 Jahre: 1.800 US$/Oz wird von Widerstand (2011) zu Unterstützung (2021)

Der Goldpreis war 2011 an der Marke 1.800 USD/Unze gescheitert. Es folgte eine 9-Jahre andauernde "Konsolidierung". Nun dient die 1.800 USD/Unze als wichtige Unterstützung, die nicht nachhaltig unterschritten werden sollte. Damit sind wir bei der Gretchenfrage: Wird die Unterstützung halten oder nicht?

Um ehrlich zu sein: Ich weiß es nicht.

Aber: Die Entscheidung steht kurz bevor ... nicht notwendigerweise auf der Zeitachse, aber bestimmt auf der Preisachse. Wenn wir jetzt also nochmals Wheaton Precious nachkaufen, dann haben wir die Chance, dass die Unterstützung hält und wir schon bald wieder in Richtung 2.000 laufen. Das wären 200 Punkte nach oben, ohne dass etwas Besonderes passieren muss. Nach unten hingegen würde ich lediglich 100 Punkte Spielraum sehen, denn wenn der Goldpreis unter 1.700 USD/Unze rutscht, wäre das für mich das Signal, dass der Goldpreis eine deutlichere Korrektur vor sich hat: 1.400 USD/Unze kommen da ins Blickfeld.

So, von Zinsen über den Goldpreis nun endlich zu Wheaton Precious:

Vor ein paar Tagen hat das Unternehmen Zahlen für das Q4 veröffentlicht. Berichtet wird stets die Menge der produzierten "Goldäquivalente Unzen" (GEOs - Gold Equivalent Ounces): Silber und andere Edelmetalle, die im Unternehmensportfolio sind, werden in Gold-Äquivalente umgerechnet. Mit einer Produktionsmenge von 672.619 GEOs wurde das Unternehmensziel erreicht. Coronabedingt gab es teils heftige Produktionsprobleme in einzelnen Minen, andernfalls wäre deutlich mehr produziert worden.

Sie erinnern sich: Wheaton Precious produziert ja nicht selber, sondern erhält einen vorab festgelegten Anteil der Produktion von unter Lizenz befindlichen Minenbetreibern. Das Gold ist die Rückzahlung für einen Kredit, den Wheaton dem Minenbetreiber gegeben hat. Die Menge der Rückzahlung ist fixiert, der Zeitraum ist jedoch flexibel: Wenn weniger produziert wird, wird auch weniger zurückgezahlt. Es dauert dann länger, bis der Kredit abbezahlt ist.

Meistens wird dadurch ein kleines Sicherheitsnetz für Wheaton Precious eingezogen: Wenn weniger Gold produziert wird, wie nun bspw. durch Corona, dann steigt der Goldpreis und mit dem wenigen Gold wird dann ein höherer Gewinn erzielt. 2020 wurden 5% weniger GEOs produziert, dennoch sprang der Umsatz gegenüber dem Vorjahr um 30% an. Der Gewinnanstieg im abgelaufenen Jahr beträgt sogar schlappe 100%!

Doch das ist alles ein alter Hut. Da sich die Umsatz- und Gewinnentwicklung bei Wheaton Precious sehr gut anhand der Goldpreisentwicklung abschätzen lässt, war die Aktie bereits von ihrem Tief im Coronacrash bei 16 Euro bis zum Spätsommer auf 50 Euro hochgeschossen. Seither folgte eine "Konsolidierung", aktuell notiert die Aktie bei 32 Euro.

Für die kommenden Jahre geht Wheaton Precious von einem Produktionswachstum von 5-7% p.a. aus. Wenn der Goldpreis auf dem aktuell hohen Niveau, also über 1.800 USD/Unze bleibt, dann geht das Unternehmen weiterhin von einem überproportionalen Gewinnwachstum aus, Analysten rechnen mit 35% p.a.

Für ein Unternehmen mit einem Kurs/Gewinn-Verhältnis von 25 ist das klasse. Die Aktie wird nach oben schießen, wenn ... der Goldpreis nicht unter 1.800 USD/Unze rutscht. Doch genau das ist derzeit die Gefahr und deswegen ist die Aktie von Wheaton Precious so stark unter Druck.

Ich würde sagen: CEO Randy Smallwood (übersetzt: geiles Kleinholz) hat getan, was er tun konnte: Gute Lizenzverträge, neue Minen unter Vertrag genommen und die Finanzstruktur optimiert. Am Goldpreis kann er jedoch wenig machen und gerade der Goldpreis ist nun maßgeblich für Erfolg oder Misserfolg.

Für uns heißt das: Wir können jetzt unsere Position aufstocken und danach den Goldpreis beobachten. Sackt der Goldpreis nachhaltig unter seine Unterstützung, dann würde ich in den sauren Apfel beißen und unsere Position deutlich verkleinern. Hält die Unterstützung, dann nehmen wir die zu erwartende Gegenbewegung voll mit.

Zu Kursen unter 32 EUR würde ich unsere Position entsprechend von aktuell 6,1% Portfolioanteil auf 10% aufstocken. Damit haben wir wieder eine "Überposition", also eine größere Position als langfristig beabsichtigt. Doch ich würde dieses Risiko angesichts meiner bullischen Grundstimmung eingehen.

Wie immer: Bitte kaufen Sie nicht unlimitiert, sondern beachten Sie das Limit von 32 EUR. In den vergangenen Wochen sind alle von mir ausgegebenen Limits zum Zuge gekommen, wenn auch mitunter erst nach ein paar Tagen. Doch eine alte Kaufmannsweisheit besagt: Im Einkauf steckt der Profit :-).

Barrick Gold

Jetzt hat der Stopp Loss gezogen

Do, 18. Februar um 16:06 Uhr

Vor zwei Wochen war die Aktie schon einmal kurzzeitig unter unserem Stop Loss bei 17,75 EUR - allerdings nur auf einer Handelsplattform und somit waren Kunden nur vereinzelt betroffen. Ich hatte damals gesagt, dass ich die Position im Zweifel zurückkaufen würde.

Gestern ist der Kurs nun nachhaltig, also auf allen Handelsplattformen (an allen deutschen Börsen) und auch auf Schlusskursbasis unter 17,75 EUR gerutscht, unsere Position wurde damit ausgestoppt.

Heute hat Barrick Gold Q-Zahlen veröffentlicht, die der Aktie schon wieder Auftrieb geben. Doch mit aktuell 17,50 EUR notiert die Aktie noch immer unter unserem Stop Loss. Sollen wir die Position also erneut wieder aufnehmen? Oder bleiben wir jetzt draußen?

Ich habe gestern bereits im Update zu Wheaton Precious vom Unterschied des Lizenzgebers Wheaton zum Goldminenbetreiber Barrick Gold geschrieben: Der Betreiber der Goldmine muss etwaige Sonderbelastungen tragen, wenn sich die Dinge nicht so entwickeln, wie er sich das wünscht. Corona hat sich niemand gewünscht.

So wurden teure Investitionen erforderlich, um die Sicherheit in den Minen auf die Corona-Pandemie anzupassen. Immer wieder mussten Minen zeitweilig geschlossen werden oder mussten den Betrieb drosseln. Die Fixkosten laufen für den Minenbetreiber in solchen Zeiten jedoch weiter.

So ging die Menge des geförderten Goldes bei Barrick im Q4 um 16% im Vergleich zum Vorjahresquartal Q4 2019 zurück. Aufgrund des im gleichen Zeitraum angestiegenen durchschnittlichen Verkaufspreises für die Unze Gold von 1.483 USD auf 1.926 USD sprang der Umsatz jedoch um 14% an. Umsatz macht Arbeit, Gewinn macht Spaß: Vom Umsatz ging einiges an Investitionen in die Sicherheit ab, so dass unterm Strich ein Gewinnrückgang von 50% auf nur noch 0,39 USD/Aktie übrig blieb.

Die Aufwendungen im Jahr 2020 waren einmalig, so sehen es zumindest die Analysten. Entsprechend wird für das laufende Jahr 2021 ein Gewinnsprung von 125% erwartet. Im Jahr drauf dann noch um weitere 25%, so dass sich ein durchschnittliches Gewinnwachstum für die kommenden fünf Jahre von 40% p.a. ergibt. Das Kurs/Gewinn-Verhältnis von 14 ist vor diesem Hintergrund spottbillig.

Nun gilt auch für Barrick Gold die gleiche Frage wie für Wheaton Precious Metals: Wird sich der Goldpreis bei 1.800 USD/Unze stabilisieren? Oder rutscht er nach unten durch und rauscht dann zur nächsten Unterstützung bei 1.400 USD/Unze? Ich weiß das noch immer nicht :-(.

Die Rendite der 10 Jahre laufenden US-Staatsanleihen ist weiter angestiegen, notiert inzwischen bei 1,31%. Der Goldpreis kriecht weiterhin knapp unter der wichtigen Marke von 1.800 USD/Oz herum. Mit aktuell 1.775 USD/Oz könnte man meinen, Anleger verwechseln den Goldpreis mit dem Aktienkurs von Barrick Gold, der unter dem US-Kürzel GOLD läuft, und schieben das Komma einfach um zwei Stellen nach links ;-).

Wir kauften heute Wheaton Precious aufgrund des Ausverkaufs nochmals nach. Ich denke für eine erneute Spekulation in Barrick Gold warten wir nun erst einmal ab, wie sich der Goldpreis entwickelt. Ich habe mir notiert, dass ich mir beim Unterschreiten der 1.700 USD/Oz Gedanken um Wheaton Precious mache. Beim Überschreiten der 1.850 USD/Oz mache ich mir Gedanken um Barrick Gold.

Airbus

Gewinnmitnahmen nach schwachem Ausblick trotz guter Q-Zahlen

Do, 18. Februar um 16:27 Uhr

Airbus hat heute früh ebenfalls Q-Zahlen veröffentlicht. Der Umsatz brach um Coronajahr 2020 um 19% auf 20 Mrd. Euro ein, Analysten hatten Schlimmeres befürchtet (19 Mrd. EUR). Der Gewinn lag mit 1,8 Mrd. Euro um 11% über den Erwartungen.

CEO Guillaume Faury ließ jedoch keinen Grund zur Freude aufkommen, als er in der anschließenden Analystenkonferenz klar machte, dass das Jahr 2021 nicht besser wird als das Coronajahr 2020. Fluggesellschaften werden weiterhin Verluste einfahren und somit kaum Kapitel für den Kauf neuer Flieger aufbringen. Erst 2023 bis 2025 erwartet er einen Flugverkehr, der an das Vor-Pandemieniveau anknüpft.

Außerdem würden die Fluglinien anspruchsvoller hinsichtlich der Emissionen der Flieger. Airbus müssen investieren, um die Kundenanforderungen zu erfüllen.

Für das laufende Jahr plane Airbus, genau wie im Vorjahr, 566 Flieger auszuliefern. Durch weitere Kosteneinsparungen werde das aber ausreichen, um einen Gewinn einzufahren.

Die Aktie notiert heute mit 3% im Minus. Wenn ich mir jedoch vor Augen führe, dass die Aktie von Airbus seit November zwischen 85 und 95 Euro pendelt, ist der heutige "Ausverkauf" auf 91 Euro eher ein Sturm im Wasserglas: Gewinnmitnahmen.

In meinen Augen handelt es sich um eine Prognose, die aus dem Mund eines vorsichtigen Kaufmanns kommt. Faury kann in dieser Phase nicht ernsthaft behaupten, dass die am Tropf der staatlichen Hilfen hängenden Fluglinien schon wieder über neue Investitionen nachdenken. Ich denke, diese vorsichtige Haltung könnte sich im weiteren Jahresverlauf zum Positiven drehen. Wir bleiben also an Bord.

06. Leserfragen

Heibel-Ticker Performance der Vergangenheit

Mi, 17. Februar um 20:23 Uhr

Hallo,

danke, ich bin über Herrn Fugmann zu einem Probe-Abo gekommen und finde alles sehr plausibel.

Was mich interessieren würde, ist eine Übersicht über die bisherige Performance bei Übernahme Ihrer Vorschläge. Mir ist schon klar, dass Sie die Verantwortung für die konkrete Ausgestaltung dem einzelnen Mitglied überlassen wollen.

Vielen Dank, Gruß Manfred aus Rottach-Egern

ANTWORT

Ich veröffentliche meine Jahresperformance jeweils zum Jahreswechsel mit ausführlicher Besprechung der guten sowie schlechten Entscheidungen. Hier die entsprechenden Links:

Jahresrückblick 2020Transaktionsliste 2020Jahresrückblick 2019Transaktionsliste 2019Jahresrückblick 2018Transaktionsliste 2018Jahresrückblick 2017Transaktionsliste 2017Jahresrückblick 2016Transaktionsliste 2016Jahresrückblick 2015Transaktionsliste 2015Jahresrückblick 2014Transaktionsliste 2014Grundsätzlich bin ich eher defensiv unterwegs, so dass ich in schwachen Zeiten nicht so schlecht abschneide wie der DAX, dafür aber in guten Zeiten auch nicht ganz so viel schaffe wie der DAX. Seit 2008 (einschließlich!!!) habe ich nur einmal ein Jahr mit Minus abschließen müssen, das war 2018. Über die Zeit läuft mein Depot deutlich besser als der DAX, weil es sich stärker positiv auswirkt, wenn man weniger verliert, als wenn man manchmal viel gewinnt :-).

Wirkung der EZB-Käufe von Unternehmensanleihen

Mi, 17. Februar um 19:45 Uhr

Lieber Herr Heibel,

erstmal möchte ich Ihnen ein großes Lob aussprechen, für die vielfältigen Informationen und die übersichtliche Aufbereitung. Zudem ist mir bewußt wie viel Mühe und Arbeit Sie in die Recherchen, in die Zusammenfassung und zudem in die Beantwortung der Fragen investieren! Ich lese Ihren Heibel Ticker zum ersten Mal und finde Ihn sehr übersichtlich, habe mich direkt ohne Erklärungen zurecht gefunden. Ein wenig kann ich dies beurteilen, da ich 4 1/2 interner Revisior für Strategie- und Innovationsthemen bei einem DAX 30 Unternehmen war. Hier mußte ich mich in unterschiedlichste und komplexeste Themen (z. B. Themen mit 2 Mrd. Capex Invest per annum) in kürzerster Zeit einarbeiten und desto weniger Rückfragen ich stellen mußte umso besser.

Leider leben wir in doch sehr tubulenten Zeiten und eine krisensichere Investmentstrategie ist aus meiner Sicht wichtiger denn je, zudem heißt es flexibel zu sein und sich möglichtst breit u. krisensicher aufzustellen. Was ich aber schwierig finde ist, die richtigen Informationen herauszufiltern, die Informationen ändern sich fast täglich und wem kann man glauben, wo sollte man aufpassen. In einer Woche wird etwas in den Himmel gelobt und in der nächsten Woche ist es schon wieder out. Zudem weiß ich als interner Revisor nur bestens, was alles "Schönfärberei" ist und wo wirklich "inhaltliche Substanz" gegeben ist. Leider spielt "inhaltliche Substanz" vielfach aber keine Rolle mehr, an der Börse wird einfach gekauft, sogar "Schrottfirmen" haben sich seit März verdoppelt. Dann wird von Manipulation gesprochen, z. B. bei Silber, andere hypen täglich den Bitcoin, verstehen aber nicht mal was dahinter steckt, sind sich auch keinerlei Risiken bewußt.

Wo soll man hier nun wirklich Orientierung finden? Derzeit steigen ja viele Insider aus und reduzieren Ihre Positioen beträchtlich http://openinsider.com/charts oder auch Paypal, anbei eine schöne Übersicht. Ist auch klar, dass die Börse nach oben geht, Geld wird in den Markt gespült und es ensteht Panik, dass das Ersparte nichts mehr wert sein wird (dies wird auch vorausichtlich so sein). Schlußendlich ist doch zu fragen, wo soll das exponentielle Wachstum in Deutschland nach Corona herkommen soll? Es sind keine neuen digitalten Geschäftsmodelle entstanden und wir leben von der Substanz. Mit datenbasierten Geschäftsmodellen und Innovationsmanagement kenne ich mich bestens aus, hier wird in Deutschland viel erzählt, jedoch kommt wenig.

Hier nun eine Frage, die mich umtreibt, sicherlich nicht unwichtig ist:

Es geht um die EZB Unternehmensanleihen im Wert von rund mehreren Milliarden Euro. Darunter sind in Deutschland europäische Namen, die jeder kennt. Anleihen von BMW, Volkswagen, Daimler, Linde, BASF, der Deutschen Telekom etc. - alles DAX 30 Unternehmen. Wie funktioniert dies nun genau ? Wer kauft da was (z. B. Wertpapiere von der Deutschen Telekom) und zu welchem Zeitpunkt über welchen Kanal? Ganz wichtig wäre sicherlich noch, wo sind hier Zahlen (Anzahl, Preis u. Volumen - z. B. wie beim Insider An- und Verkauf) einsehbar und abschließend, welche Auswirkungen hat dies auf die Aktienkurse, also gibt es für Laien hier belastbare Infos als die Standardinfos der EZB.

Es gibt also sehr viele unbekannte Größen und wie soll man hier eine wirkich belastbare Entscheidung treffen? Ich war ja selbst bei zwei Unternehmen Insider und hier war es für mich sogar schwierig, ein Außenstehender hat hier keine Chance. Schlußendlich muß man auch immer hinter die Fassade des CEOs schauen, bestmöglich kennt man ihn persönlich oder den Assistenten.

Daher habe ich mich vorerst aus dem Markt ein wenig zurück gezogen und bin erstmal im sicheren Hafen ein wenig unterwegs. Hier halte ich z. B. eine größere Positon von Xetra-Gold, Barrick Gold und WPM habe ich auch. Barrick Gold ist sicherlich ein solides Unternehmen und die Fundamentaldaten stimmen, leider ist das Momentum negativ und wir wissen ja "the trend is your friend", vielleicht gibt es auch eine Trendumkehr. Vielleicht könnten Sie das ja auch berücksichtigen, welches Unternehmen ist solide bewertet, steht kurz vor einer Trendumkehr und hat dies u schon vollzogen. Ich glaube Chartanalyse gepaart mit Fundamentaldaten ist heutzutage sehr wichtig, man muß flexibel sein.

Paypal und Skyworks finde ich auch hochinteressant, vielleicht aber ein wenig heiß gelaufen. Was sagen bei Paypal auch die Insider Abverkäufe aus Ihrer Sicht?

Wie gesagt, ich finde Ihren Ticker klasse. Besonders gut gefällt mir hier übrigens die Seite "Übersicht HT-Portfolio", einfach und verständlich und jeder kann selber entscheiden, was er kauft oder nicht kauft. Gut auch als Ergänzung die Spalte C19.

Sicherlich kann die Rally noch weitergehen und Helikotpergeld fließt ja auch noch, die Neo Brocker bekommen auch noch frisches Geld, jedoch funktioniert dies nicht ewig und die Dotcom Blase habe ich selber miterlebt, hatte damals mehrere Konten (Consors, Comdirect etc.), Neuemissionen waren die Geldruckmaschine und sicherlich kennen Sie auch noch EMTV.

Freue mich auf Ihren Antwort, bleiben Sie gesund und verbleibe mit hoffnungsfrohen Grüßen

Christian aus Düsseldorf

ANTWORT

Vielen Dank für Ihre ausführliche E-Mail. Dennoch möchte ich Sie bitten, sich künftig ein wenig kürzer zu fassen: derzeit erhalte ich rund 50 inhaltliche E-Mails pro Woche, die ich individuell beantworten möchten … zusätzlich zu den rund 40 administrativen Fragen, die meine Kunden an mich senden.

Ihre Frage zur Marktbeeinflussung durch die EZB ist der Hammer: Da habe ich mich, nachdem ich Ihre Ausführungen gelesen habe, gerne eingearbeitet, weil das ein sehr interessantes Thema ist.

Vorab kurz zum Thema Insiderselling: Wenn Unternehmensinsider ihre Aktienanteile verkaufen, kann das vielfältige Gründe haben: Hauskauf, Scheidung oder einfach das Bedürfnis, des Managers, nicht alle Eier im selben Nest zu haben, zumal er aus demselben Nest auch noch sein Gehalt bezieht: Diversifikation. Ich habe mir daher abgewöhnt, das Insiderselling zu beobachten, ich schaue nur noch auf große Insiderkäufe.

Ihr Beispiel: Paypal CEO Dan Schulman verkauft kontinuierlich große Aktienpakete. Im Coronacrash hat er einmal zugekauft, jetzt versilbert er und ich würde vermuten, er wird nicht den letzten Cent optimieren, sondern freut sich einfach nur über die gute Performance der vergangenen Monate.

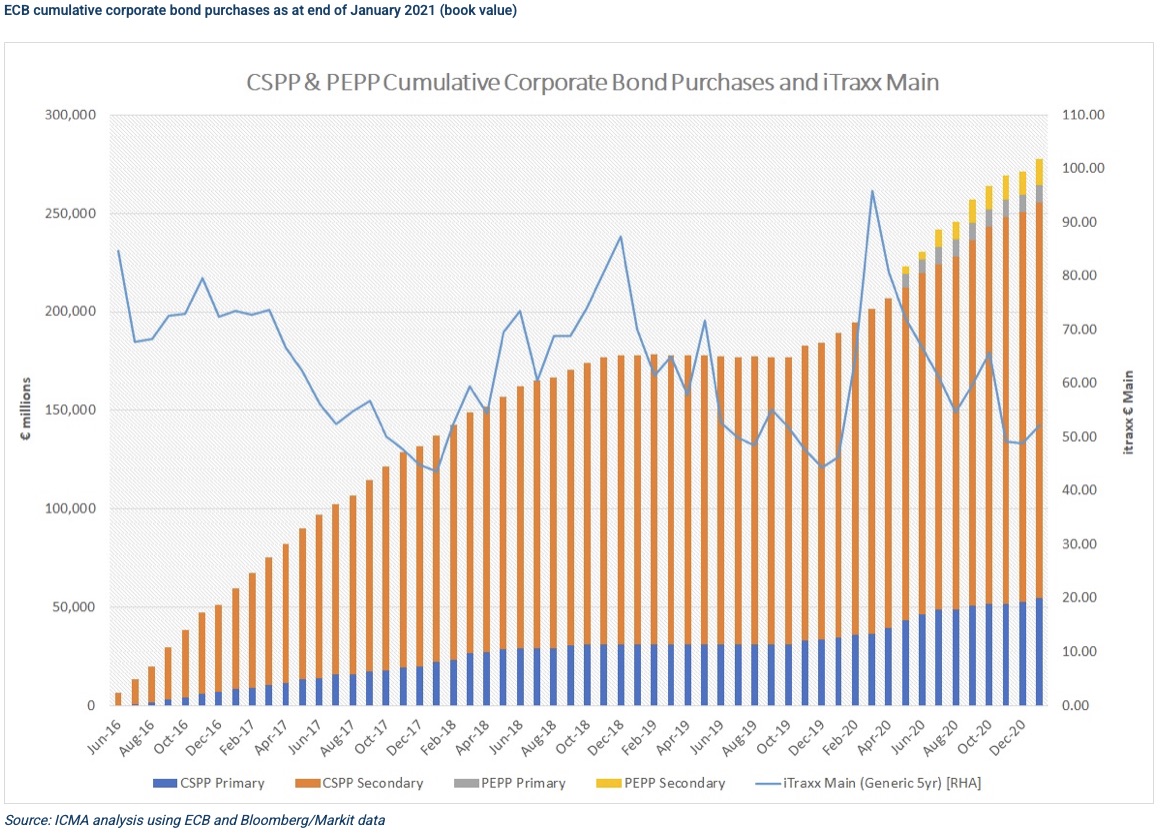

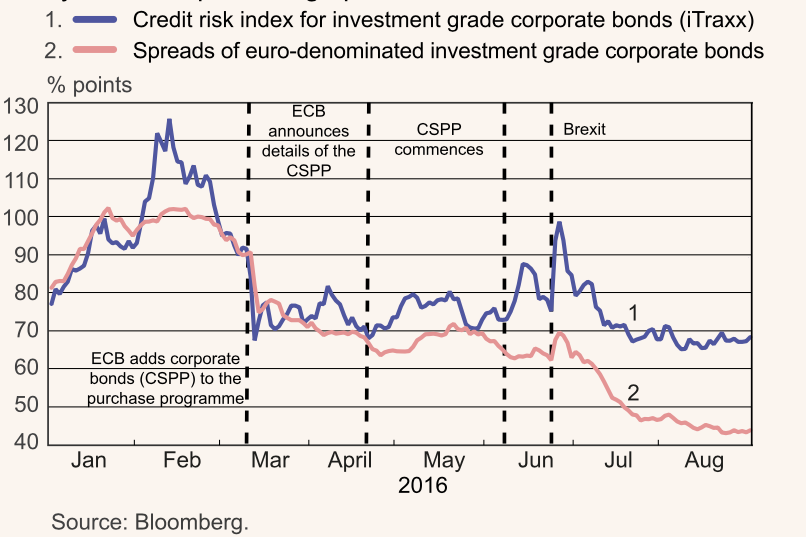

Zu den Anleihekäufen: Die EZB ist allmächtig. Sie kann Unternehmensanleihen über den Markt (Secondary) kaufen, oder aber auch schon direkt bei der Emission (Primary). Aufgelegt wurde das Programm 2016, es lief 2018 aus und wurde 2019 wiederbelebt. 2020 gewann das Programm erst richtig an Fahrt, wie Sie der folgenden Graphik entnehmen können:

Abbildung 2: EZB Ankauf von Unternehmensanleihen

Quelle:

EZB Ankauf UnternehmensanleihenUmgesetzt werden die Käufe von Nationalbanken. Insgesamt sind sechs Banken in Europa dafür verantwortlich: Die Deutsche Bundesbank, natürlich auch die Nationalbanken von Frankreich, Spanien und Italien, sowie noch Finnland und Belgien.

Schon immer konnte die EZB Staatsanleihen zukaufen. Mit dem Corporate Sektor Purchase Programme (CSPP) wurde ein Tabu gebrochen und die EZB konnte als Notmaßnahme auch Unternehmensanleihen kaufen. Da sie bei diesen Unternehmensanleihekäufen freier ist als bei den Staatsanleihekäufen, hat man dann im Chaos der Corona-Pandemie noch das Pandemie Emergency Purchase Programme aufgelegt, mit dem nun Staats- und Unternehmensanleihen unter dem Deckmantel der Pandemie gekauft werden können.

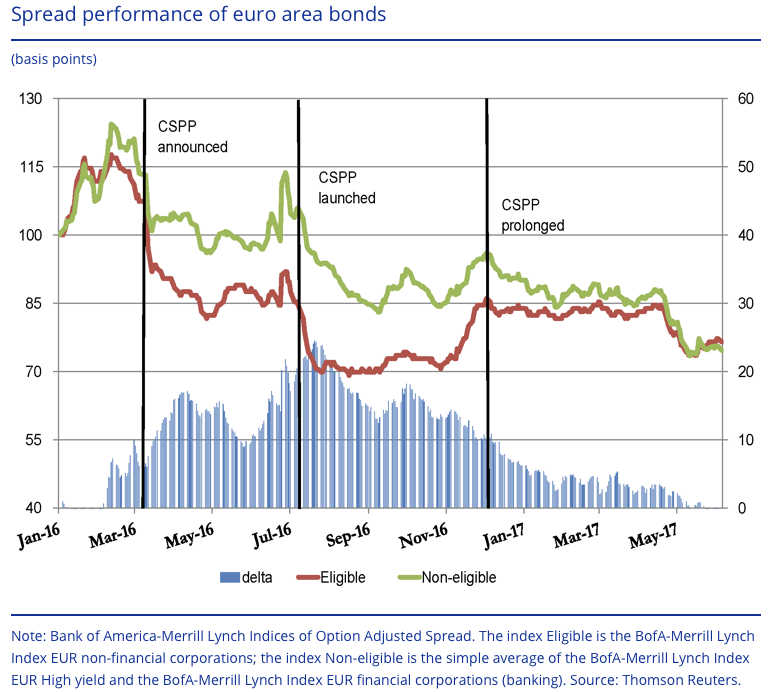

Ziel ist es, jedem noch so schwachen Marktteilnehmer die gleichen, günstigen Finanzierungskonditionen zukommen zu lassen. Wir erinnern uns: 2015 war der Kapitalmarkt für viele Finanzmarktteilnehmer, insbesondere für Unternehmen, quasi verschlossen. Banken saßen auf überschüssiger Liquidität, gaben sie jedoch nicht als Kredit an Unternehmen weiter, weil sie sich keine Risiken in die Bilanz holen wollten. Also sprang die EZB ein und kaufte so viele Unternehmensanleihen, bis der Zinsspread, also der Zinsunterschied zur risikolosen Staatsanleihe auf ein deutlich niedrigeres Niveau zurückgeführt war. Dabei beachtete man nicht nur die für das CSPP qualifizierten Unternehmensanleihen (eligible), sondern auch die Anleihen von Unternehmen, die durch die EZB nicht gekauft werden konnten (non-eligible).

Abbildung 3: ZinsEntwicklung des Zinsunterschieds nach Auflegen des Kaufprogramms für Unternehmensanleihen

Quelle:

Zinsunterschied zwischen qualifizierten und nicht qualifizierten UnternehmensanleihenDer Zinsaufschlag für Unternehmensanleihen wurde von 0,5% auf 0,25% halbiert. Die EZB feierte ihren Erfolg.

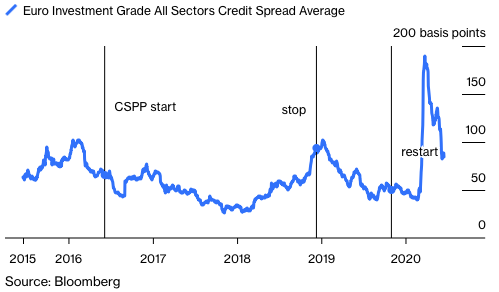

Im Rahmen der Coronakrise schossen die Zinsunterschiede natürlich wieder in die Höhe. Die Ausweitung des Programms führte diesen Unterschied jedoch schnell wieder auf ein normales Maß zurück.

Abbildung 4: Rückbildung des Zinsaufschlags nach Coronacrash

Quelle:

Entwicklung Zinsunterschied vor und nach der CoronakriseDie Kritik, die sie sicherlich auch aus meinen Worten heraus hören, ist, dass der freie Markt in seiner Funktion der Risikobeurteilung ausgehebelt wird. Leider nachhaltig.

Für die Jahre 2015 und 2016 hat Bloomberg eine Gegenüberstellung der Marktmeinung (iTraxx) über bestehende Risiken und der in Europa gehandelten Risikoaufschläge erstellt (rot):

Abbildung 5: Risikobewertung des Marktes versus durch EZB verzerrter EU-Realität

Quelle:

RisikobewertungDas Ergebnis: Die Kreditrisiken werden von der EZB tiefer gedrückt als nachhaltig sinnvoll. Sprich: Es ist okay, wenn die Notenbank kurzfristige Störungen ausgleicht, da bin ich immer schon dafür. Doch die Erfahrung hat gezeigt, dass die EZB sehr schlecht ermitteln kann, wann es Zeit ist zu gehen. Wenn sie der Barkeeper ist, der nach freiem Ermessen die Happy Hour ausrufen und beenden kann, dann neigt sie dazu, nach Ausrufen der Happy Hour selber mitzulaufen und verliert darüber dann das Urteilsvermögen, die Party rechtzeitig zu beenden, bevor es zu einem exzessiven Saufgelage wird.

Die erste Graphik ganz oben zeigt die aktuelle Tätigkeit der EZB. Ich habe die Seite heute erst gefunden und weiß nicht, wie oft sie aktualisiert wird. Um abzuschätzen, wie groß das Interventionsvolumen der EZB aktuell ist, schaue ich stets auf die folgende Seite:

Abbildung 6: Ausweitung der EZB-Bilanz in jeder Krise

Quelle:

Entwicklung des EZB BilanzvolumensFür mich sieht das so aus, als hätten wir den Rubikon schon lange überquert. Wir dürfen gespannt sein, wie lange das Volk dem Treiben der Notenbanken noch Vertrauen schenkt. Um das zu beurteilen, können Sie mit Ihrem Nachbarn, Ihrem Arbeitskollegen, Ihrem Friseur sprechen. Das gibt Ihnen vermutlich bessere Hinweise, als ich es tun kann.

Einfluss der Notenbanken auf den Zins "am langen Ende"

Do, 18. Februar um 08:20 Uhr

Hallo Herr Heibel,

Sehr spannend Ihre Ausführungen - danke 👍😊

Eine Frage: nach meinem Wissen kontrolliert in Japan die Notenbank inzwischen

auch das lange Ende der Zinskurve. Wenn ich damit richtig liege, könnte dies das

FED doch auch tun ?!

LG, Tilman aus Weißenhorn

ANTWORT

Die Bank of Japan setzt den Leitzins, der für kurzfristige Kredite gilt (aktuell -0,1%). Gleichzeitig publiziert sie ein Zielzins für eine 10 Jahre lang laufende japanische Staatsanleihe, aktuell 0%.

In Europa wird kein Ziel für Staatsanleihen genannt, sondern es gilt das Ziel für die Inflation. Bis heute gilt das Ziel „nahe bei, aber nicht über 2%”. EZB-Chefin Christine Lagarde hat angekündigt, dieses Ziel „symmetrisch” auszugestalten. Das würde bedeuten, dass die Inflation durchaus auch mal über 2% liegen kann.

Könnten Fed und EZB ähnlich der Bank of Japan stärker Einfluss nehmen auf die langfristigen Zinsen? Ja, absolut. Das tun sie ja bereits durch die Aufkäufe von Unternehmensanleihen. Der Phantasie, welche weiteren Mittel dafür eingesetzt werden können, sind keine Grenzen gesetzt.

Anleiherendite versus Dividendenrendite

Do, 18. Februar um 10:51 Uhr

Sehr geehrter Herr Heibel,

welchen Einfluss haben steigende Zinsen am Anleihemarkt auf die Aktienkurse? Ich habe dazu nun einiges gelesen. Klar besteht eine Wettbewerbssituation zwischen beiden Anlageklassen. Es soll aber noch weitere Zusammenhänge geben. Aktuell steigen die Zinsen am Anleihemarkt und es gibt einige short orientierte Anleger, die dieses als zunehmendes Risiko für die weltweiten Börsen sehen.

Allgemein z.B. die US Anleihen. Mich interessieren insbesondere solche Titel, welche bei Anlegern im Wettbewerb zu Aktien stehen.

Es deutet sich immer mehr an, dass u.a. der Dax nochmal mindestens (bis 13500) konsolidieren kann und die Entwicklung der Zinsen bei den Anleihen wird immer öfter als ein Grund für etwaige Korrekturen sämtlicher Indizes genannt.

Mit freundlichen Grüßen

Micha aus Güstrow

ANTWORT

Anleger vergleichen die Dividende mit dem Zins. Wenn SAP also für eine Aktie im Wert von aktuell 105 Euro eine Dividende von 1,70 Euro ausschüttet, dann entspricht das einer Dividendenrendite von 1,6%. Im Vergleich dazu bekommen Sie für eine Bundesanleihe derzeit so ziemlich gar nichts.

In den USA sieht es schon etwas anders aus, dort erhalten Sie für eine 10 Jahre laufende Staatsanleihe derzeit ca. 1,2% Zinsen. Das ist die „risikolose” Alternative zu Aktien.

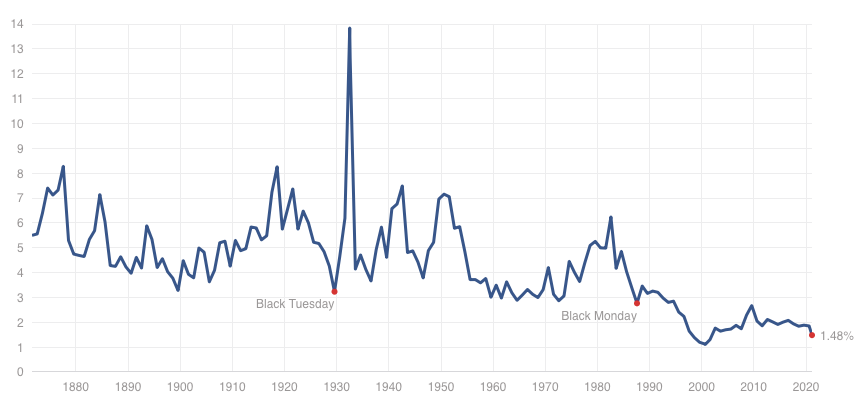

Für den S&P können Sie die Dividendenrendite der Vergangenheit bis zum heutigen Tage gut verfolgen:

Abbildung 7: Entwicklung der Dividendenrendite des S&P 500

Quelle: https://www.multpl.com/s-p-500-dividend-yield

US-Unternehmen zahlen traditionell weniger Dividende als europäische Unternehmen. Gleichzeitig ist derzeit das Zinsniveau in den USA höher als bei uns in Europa. Daher ist in den USA das risikolose Zinspapier eine ernstzunehmende Alternative zur Aktie, deren Dividende Schwankungen unterliegen kann.

Versicherungen gehören zu den institutionellen Anlegern mit den größten Anlagebeträgen. Die Finanzmathematik ermöglicht es Versicherungen, künftige Kapitalbedürfnisse genau zu kalkulieren. Um das benötigte Kapital der Zukunft möglichst schwankungsfrei zur Verfügung zu stellen, sind Zinspapiere natürlich besser als Aktien, sofern die Rendite vergleichbar ist. Waren Zinspapiere mit einer Rendite von 0,7% (10 Jahre laufende US-Staatsanleihe vor 6 Monaten) bis vor kurzem noch völlig unattraktiv, so hat sich in den vergangenen Monaten die Rendite der Zinspapiere verdoppelt, während aufgrund der gestiegenen Börsenkurse die Dividendenrendite der Aktien weiter gesunken ist.

Institutionelle Anleger schichten also um: Aktien werden verkauft und Zinspapiere werden gekauft. Das ist meiner Erfahrung nach ein vorübergehender Prozess, der nach einigen Tagen abgeschlossen ist - sofern sich das Verhältnis nicht weiter stark verändert.

Routemaster Capital & The Naga FinTech, Finvolution

Mi, 17. Februar um 21:24 Uhr

Guten Morgen Herr Heibel!

Können Sie vielleicht mal Routemaster Capital (A2ASAL) und die NAGA GROUP (A161NR) besprechen? Ich bin da investiert und hoffe, dass es weiter so schön gen Norden geht.

Vielen Dank,

Lars aus Aschersleben

ANTWORT

Die kanadische Routemaster Capital hat noch keine Webseite, ist aber schon mal 100 Mio. USD wert. Es ist ein SPAC, ein Special Acquisition Vehikel. Da wird ein Unternehmen gegründet, mit Kapital ausgestaltet und an die Börse gebracht. Nach dem Börsengang sucht sich das SPAC ein interessantes Unternehmen, das vielleicht noch nicht börsennotiert ist, und kauft es mit dem Kapital. So wird ein Unternehmen an die Börse gebracht, das dies vielleicht gar nicht vor hatte.

Derzeit gibt es täglich SPACs, die in den USA an die Börse gehen. Nun kommt also auch Kanada dazu. Sie können da gerne mitmachen, immerhin hat sich der Kurs übers Wochenende verdoppelt. Ich persönlich habe mich im Kasino noch nie wohl gefühlt ;-).

Naga ist ein deutsches FinTech-Unternehmen, das voll auf der Schiene Börsen-Gamification fährt: Aktienkäufe und Verkäufe über eine App, die dem Nutzer das Gefühl eines Videospiels vermittelt. Das gehört in meinen Augen zu den WallStreetBets-Massen, die ich hier im Heibel-Ticker schon häufiger besprochen habe und die ich sehr ernst nehme. Das ist eine neue Gruppe von Anlegern, die vielleicht in den kommenden ein oder zwei Jahren immer mehr die Marktentwicklungen mitbestimmen werden. Cool.

Die Hamburger wollen den Umsatz im laufenden Jahr auf 50 Mio. Euro verdoppeln. „Auto Copy” wird angeboten, Nage-Kunden können ihren Lieblingstrader per Knopfdruck kopieren, also alle seine Trades nachvollziehen. Sie wissen, welchen Aufwand ich betreibe, damit der Heibel-Ticker konkrete Empfehlungen gibt, aber dennoch nicht einfach per Knopfdruck 1:1 nachgebildet werden kann, denn ich möchte die Verantwortung gerne bei Ihnen belassen. Wenn was schief läuft sollten Sie verstehen, was genau schief gelaufen ist.

Somit sehe ich das Geschäftsmodell von Naga natürlich kritisch, erkenne jedoch an, dass es dafür derzeit eine große Nachfrage gibt. Mit einem KGV 2022e von nur 21 scheint das hier ein Vertreter zu sein, der noch Wachstum bei Kunden und im Aktienkurs vor sich hat.

RÜCKFRAGE

Herr Heibel,

vielen Dank für die ausführlichen Informationen! Ich bin wirklich beeindruckt!

Übrigens, Routemaster möchte sich bald DeFi Holding nennen.

Wenn ich eine weitere Frage stellen darf, ich habe heute eine Fintech Aktie mit einem (mittlerweile selten) guten KGV von momentan unter 9 entdeckt und möchte Sie um Ihre Einschätzung bitten:

Finvolution GROUP (A2PWCC)

Würden Sie sagen, dass diese Aktie ein Kauf ist? Grundsätzlich tue ich mich schwer mit dem richtigen Zeitpunkt für den Einstieg. Gibt es da eine Faustregel? Mein Bauchgefühl sagt nahe dem 52W Hoch sollte man nicht kaufen, jedoch hatte ich schon öfters das Nachsehen (im wahrsten Sinne), andererseits ist ein Pullback ja nicht unwahrscheinlich (auch schon erlebt).

Späte Grüße und vielen Dank,

Lars aus Aschersleben

RÜCKANTWORT

Es handelt sich um eine chinesische Aktie mit Geschäft in China. Ich weiß nicht, aus welchem Grund die Aktie in den USA notiert ist und noch weniger weiß ich, was wir als deutsche Anleger damit sollen :-). Dazu ist der Informationsweg zu weit, um in dieser Aktie besser informiert zu sein als der chinesische Anleger vor Ort.

KUNDENREAKTION

Danke für die glasklare Antwort!

Portfolio eines jungen Anlegers

Fr, 19. Februar um 11:38 Uhr

Hallo Herr Heibel,

zunächst einmal vielen Dank für Ihre Ausführungen Woche für Woche - freue mich immer darüber zu lesen.

Mit der Hoffnung ein kleines Feedback zu erhalten wende ich mich an Sie. Im Gegenzug würde ich Ihnen noch gerne anhand meiner Beobachtungen selbst einige Hinweise geben, die Sie vielleicht sonst nicht erreichen.

Junge Generation

Ich gehöre zu der jüngeren Generation (30J), die Aktien für sich entdeckt haben. Bei mir lag es nicht primär an der Corona Pandemie, sondern ich hatte ca. im Herbst 2019 damit angefangen neben ETF's auch in Aktien zu investieren. Ich habe mich Stück für Stück herangetastet und dann war im Frühjahr 2020 auf einmal Corona und die Gelegenheit, Aktien zu kaufen. Ich habe allerdings viele Freunde, die erst seit Corona mit auf den Zug aufgesprungen sind. Interessanter Fakt: Mein bester Kumpel versucht seit Wochen, ein Depot bei TradeRepublik zu öffnen. Er kommt nicht dazu, da meistens über 300 Menschen vor ihm in der Warteschlange sind.... dauerhaft zu jeder Tageszeit. Da ich mich auch für Bitcoins interessiere war ich persönlich dabei ein Account bei BISON zu eröffnen.... gleiches Spiel hier - seit Wochen ist es nicht möglich sich verifizieren zu lassen, da das System komplett ausgelastet ist. Ich finde das schon sehr interessant, da der "Run" auf Aktien und Kryptowährungen insbesondere bei den "günstigen" Händlern immer noch anhält und die Nachfrage offensichtlich nicht zu bremsen ist.

Zu meiner Frage:

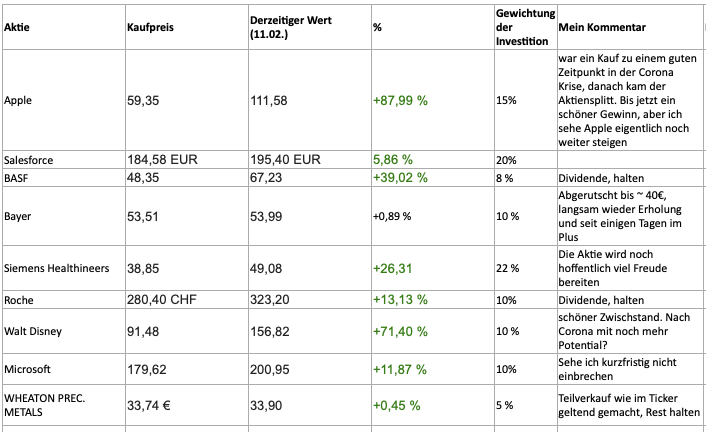

Mein Depot möchte ich immer weiter auf das "Heibel-Ticker Depot" anpassen und stehe nun vor einer der schwierigsten Herausforderungen. Wovon trenne ich mich, was behalte ich bei? Vielleicht haben Sie dazu eine kleine Einschätzung?

Grundsätzlich sehe ich alle Aktien weiterhin auf positivem Vormarsch, auch wenn Corona kurzfristig mal wieder einen Dämpfer an den Märkten hinlegt. Um den Cashbestand jetzt aber aufzufüllen, sehe ich Bayer noch am gefährlichsten, wobei ich hier auch noch Potential nach oben sehe. Salesforce hätte ich gerne zu einem günstigeren Zeitpunkt besorgt, sehe das Unternehmen aber trotzdem recht positiv. Bei Walt Disney vermute ich im März bei der HV eher erschreckende Zahlen, vielleicht lohnt sich hier ein Teilverkauf? Ansonsten sollte in den Parks in den USA und China sowie durch Disney+ und neuen Filmen in den kommenden Jahren eigentlich noch viel Potential geben. Es ist wirklich ein Dilemma 🙂

Abbildung 8: Kundenportfolio

Falls Sie zu einer kleinen Einschätzung kommen wäre es super, ansonsten verstehe ich aber auch wenn Sie sehr viele E-Mail bekommen und nur einige davon beantworten!

David aus Karlsruhe

ANTWORT

*** ANMERKUNG VORAB ***

Ich habe für den Februar versprochen, alle Kundenfragen zu beantworten. Diese Anfrage ist viel zu umfangreich, als dass ich so etwas regelmäßig beantworten könnte. Ich finde diese E-Mail jedoch aus mehreren Gründen sehr gut und habe sie daher ausnahmsweise sehr ausführlich beantwortet. Bitte erwarten Sie nicht, dass ich jedem meiner über 1.000 Kunden eine ähnlich umfangreiche Antwort erstellen kann, tut mir leid.

***ENDE ANMERKUNG VORAB ***

Vielen Dank für Ihre Erfahrungen: Das war mir noch nicht bekannt, dass Trade Republik und Bison den Neukundenansturm nicht bewältigen.

Es gehört zu den schweren Entscheidungen, welche Aktien man verkauft und welche man behält. Der Spruch „Gewinner laufen lassen, Verluste begrenzen” stammt aus dem Trading. Beim Trading interessiert man sich weniger für das Unternehmen, sondern spekuliert auf Ereignisse, technische Entwicklungen und ähnliches. Wenn der Kurs anders läuft, als erwartet, sollte man frühzeitig die Notbremse ziehen.

Anders ist es beim Investieren: Wenn ich eine Aktie ins Depot hole, von der ich langfristig überzeugt bin, weil das Geschäftsmodell, die Produkte, … mich begeistert(n), dann ist es so etwas wie ein Sonderangebot, wenn die Aktie nach meinem ersten Kurs noch günstiger wird. Ein Schnäppchen, das man nutzen sollte … , sofern die positive Zukunftseinschätzung bestehen bleibt.

Daher ist es hilfreich, dass Sie hinter Ihre einzelnen Positionen kurz Ihre Einschätzung beschrieben haben :-).

@Apple: Wir haben Apple Ende Januar zu 118 Euro verkauft. Ich hatte den Eindruck, dass die positiven Aussichten für Apple im Kurs enthalten waren, kurzfristig erwartete ich einen Rücksetzer. Der Zeitpunkt hätte nicht besser gewählt werden können, die Aktie schrieb bei 119 EUR ein Allzeithoch und ist seither auf 107 Euro zurück gekommen.

Mit einem KGV 2022e von 27 ist die Aktie aktuell fair bewertet, denn das Gewinnwachstum wird von Analysten auf 14% p.a. veranschlagt. Es ergibt sich ein PEG-Verhältnis von 2 (Kurs/Gewinn-Verhältnis zum Gewinnwachstum sollte maximal 2 betragen).

Sie sprechen mit einem Apple-Jünger: Ich habe bereits in meinem Studium Apple-Computer verkauft, auf meinem Schreibtisch stehen heute MacBook Pro, iPad Pro, iPhone 12, am Handgelenk hängt die Apple Watch. Apple hat meines Erachtens wie kein zweites Unternehmen den Kunden in den Mittelpunkt der Produktentwicklungen gestellt und wird mit dieser Philosophie auch weiterhin Erfolg haben.

Unser Verkauf im Januar war riskant, denn wir riskieren, nicht rechtzeitig wieder einzusteigen, bevor die Aktie weiter nach oben läuft. Auf der anderen Seite gab es in den vergangenen Wochen andere Aktien, die besser liefen als Apple. Es war also ein bisschen eine kurzfristige Spekulation, dass wir Apple rausgeworfen haben. Also für Sie: Ich würde die Aktie behalten.

@Salesforce: Nimmt SAP die Butter vom Brot. SAP stammt aus der Finanzbuchhaltung und hat weltweit dafür gesorgt, dass Unternehmen ihre Geschäftsbereiche ins M&A-Geschäft geben können (M&A Mergels & Acquisitions, Fusionen und Übernahmen). Die von SAP gesetzten Standard sorgen inzwischen weltweit dafür, dass verlässliche Zahlen bei Unternehmensbewertungen verfügbar sind und neu zu integrierende Unternehmensteile leicht in die Finanzstruktur eingegliedert werden können. Sensationell.

Bei der Unterstützung der anderen Unternehmensbereiche läuft SAP immer wieder anderen Wettbewerbern hinterher, so bspw. beim Vertrieb. Salesforce hat die Vertriebsmannschaft zum wichtigsten Unternehmensteil gemacht und die (von SAP entwickelte) Finanzstruktur untergeordnet. Jeder Unternehmenslenker weiß, dass der Vertrieb die wichtigsten Impulse für das eigene Geschäft bringt.

Nun notiert Salesforce auf einem KGV 2022e von 70 und hat ein Gewinnwachstum von nur 28% p.a., das PEG-Verhältnis steht also bei 2,5 und somit über dem von mir genannten Maximum von 2.

Doch die Aktie Salesforce begeistert Anleger durch eine andere Kennziffer: Die Rule of 40 wird erfüllt. Das Umsatzwachstum beträgt 24%, die Gewinnmarge liegt bei 18%. Addiert man Umsatzwachstum und Gewinnmarge zusammen, kommen wir auf die 42. Wenn die Summe von Umsatzwachstum und Gewinnmarge über 40 liegen, sind Trendfolger begeistert: Dieses Unternehmen weist eine Wachstumsdynamik auf, die kaum gezügelt werden kann :-). Mag sein, dass man ein paar Jahre länger warten muss, bis „vernünftige” herkömmliche Bewertungskriterien erfüllt sind, doch bis dahin wächst das Unternehmen so stark, dass diese vernünftigen Bewertungskriterien eher durch einen Gewinnanstieg als durch einen Kursverlust erreicht werden.

Salesforce würde ich also ebenfalls behalten, ich würde jedoch genau beobachten, ob diese Dynamik anhält.

@BASF & Bayer: Beides super Unternehmen und verlässliche Dividendenbringer. Für Rentner eine tolle Depotbeimischung. Für einen Jungspund wie Sie? Hmm, überlegen Sie mal, ob das Plastik von BASF in 25 Jahren noch so essentiell sein wird wie heute? Und wird die „konventionelle” Nahrungsmittelherstellung, wie sie von Bayers Monsanto betrieben wird, in 25 Jahren so wichtig sein, wie heute? Oder werden biologisch abbaubare Produkte viele Einsatzgebiete der technischen Kunststoffe (Plastik) ersetzen und Bio-Produkte einen deutlich stärkeren Anteil an der Ernährung Einnehmen? Ich denke, BASF und Bayer werden auf diese Entwicklungen aufspringen und gute Alternativen entwickeln, doch angeführt werden diese Entwicklungen von anderen Unternehmen.

Wir haben BASF als Dividendenbringer im Heibel-Ticker Portfolio. Für einen Anleger Ihres Alters sollten Zukunftsprojekte im Fokus stehen, Wachstum statt Einkommenssicherung.

@Siemens Healthineers: 6% erwartetes Gewinnwachstum im Jahr 2022, KGV von 25 bei einer Dividendenrendite von 2%: Ja, das sieht vernünftig aus, mir fehlt aber auch hier der Trigger, der dafür sorgen könnte, dass die Aktie in den kommenden Jahren deutlich stärker steigt als der Gesamtmarkt.

@Roche: 5% Gewinnwachstum, KGV von 15, 3% Dividendenrendite: Auch hier fehlt mir die Phantasie. Beide Aktien, Siemens Healthineers und Roche, sind solide Pharmatitel, die in den kommenden Jahren vermutlich ein wenig Spaß machen werden.

Als 30-jähriger haben Sie aber viel zeit und Sie könnten das in diesen beiden Unternehmen eingesetzte Kapital auf Titel wie Evotec, BioNTech, Qiagen oder ein aus Ihren Augen interessantes Unternehmen der Biotech/Pharma-Branche verteilen, in der Hoffnung, dass zumindest eine der Aktien in 10 Jahren ein Vielfaches vom heutigen Wert wert ist.

@Walt Disney: Gehört meines Erachtens zu den Corona-Verlierern: Ein Unternehmen, das im Lockdown die Vergnügungsparks schließen musste, Kreuzfahrten einstellte und keine Kinopremieren feiern konnte, und dennoch einen Gewinn ausweisen kann, wird in der Zeit nach dem Lockdown meines Erachtens eine Gewinnexplosion nach oben erleben. Würde ich behalten ;-).

@Microsoft: CEO Satya Nardella hat Microsoft aus der Betriebssystemwelt in die Cloud geführt, SaaS wurde vom Office-Paket auf Teams erweitert und erobert so die professionellen Anwendungen der Geschäftswelt. Die AWS von Amazon wird zum technischen Produkt degradiert, Googles Vorstoß in die Cloud wird ebenfalls in die Grenzen verwiesen. Ja, Microsoft ist in meinen Augen der Gewinner der Cloud-Entwicklung (neben Adobe), würde ich also behalten.

@Wheaton Precious Metals: Na, hier haben Sie ja schon einen meiner Lieblinge ins Portfolio geholt, dazu haben Sie bestimmt mein Update gelesen.

Schön, dass Sie auch den jeweiligen Portfolioanteil vermerkt haben. Keine einzelne Position im Portfolio sollte über 20% ausmachen, sonst wird das Einzelrisiko zu groß. Sieht bei Ihnen so aus, als könnten Sie bei Salesforce & Siemens Healthineers zumindest mal Teilgewinne einsacken.

Herzlichen Glückwunsch zu Ihrem Portfolio, sieht in meinen Augen insgesamt sehr gut aus und belegt meine Behauptung, dass die „jungen wilden” Anleger wesentlich intelligenter vorgehen, als dies von der Finanzpresse häufig dargestellt wird.

Wie sichere ich mein Vermögen gegen Chaos?

Fr, 19. Februar um 12:58 Uhr

Hallo Herr Heibel,

wie ihr Bericht über TUI zeigte, lesen Sie auch Gabor Steingart. Die Einschätzung zur Commerzbank liest sich überhaut nicht gut. Ich habe ein Konto bei Comdirekt und bei Onvista. Beide gehören zur Commerzbank.

Mit ist dabei gar nicht wohl. Kann es hier Probleme geben?

Heinz aus Heilbronn

ANTWORT

Ich habe diese Woche mehrere Anfragen in dieser Richtung, aber auch viel weitreichender erhalten: Alle Banken in Deutschland garantieren Ihre Barguthaben bis zu einem Wert von 100.000 Euro. Wenn Sie regelmäßig mehr Barvermögen auf Ihrem Konto haben, würde ich es auf mehrere Banken verteilen.

Aktien und Fonds gehören nicht dazu, die gehören zum „Sondervermögen”: Wenn also eine Bank pleite gehen sollte, dann bleibt das Sondervermögen der Bankkunden davon unberührt, Sie würden also alle Rechte an Ihrem Depot behalten.

Wir haben es in der Finanzkrise 2007-2009 erlebt, dass bestimmte Finanzprodukte (ETFs, ETCs) zwischenzeitlich nicht handelbar waren. Wir haben es nun erlebt, dass einige Broker den Handel in einzelnen Aktien eingeschränkt haben (Robin Hood ließ zeitweilig nur Verkäufe in Gamestop und anderen Mime-Aktien zu, auch Trade Republik hatte Probleme, den regulären Handel aufrecht zu erhalten).

Wovor haben Sie Angst: Zeitweilig nicht handlungsfähig zu sein, oder Vermögen zu verlieren? Für beide Fälle gilt mein Standard-Ratschlag: Viele Häufchen bilden. Mehrere Banken & Broker nutzen, Gold, Bitcoin, Immobilie, … wenn Sie Ihr Vermögen in dieser Breite gestreut haben, dann dürften Sie ruhig schlafen können, selbst wenn hie und da mal was „verloren” geht. In einer echten Krise steht derjenige besser da, der weniger verliert.

QSC / q.beyond nach Kurssprung: Neue Strategie überzeugt

Fr, 19. Februar um 13:24 Uhr

Sehr geehrter Herr Heibel,

ich habe noch alt Bestände an q.beyond / QSC Aktien. Die Aktie hat jetzt den Einkaufskus nach vielen Jahren wieder erreicht.

Könnten Sie mir Ihre Einschätzung geben. Verkaufen , Halten?

Im Voraus vielen Dank und bleiben Sie Gesund.

Andreas aus Herten

ANTWORT

Das Unternehmen hat nun nach vielen Jahren der Ingenieursverliebtheit die Bilanz verbessert und die Strategie auf produktive Wachstumsfelder ausgerichtet. Gefällt mir, die Aktie ist ja bereits in 6 Monaten um 80% angesprungen. Ich würde sagen, dieser Kurssprung war aus Freude über die neue Ausrichtung erfolgt. Nun könnten ein paar Monate ins Land gehen, bis sich in den Zahlen zeigt, ob die Strategie auch aufgeht.

Portfolio zum Spielen: Baader Bank, Pfizer, Quantafuel, TUI, Wheaton

Fr, 19. Februar um 14:13 Uhr

Moin Herr Heibel,

zunächst danke für die Videokonferenz. Hier haben Sie einmal mein Portfolio. Mit der Bitte, wie ich mich am Besten positioniere?

Baader Bank +59%

Pfizer -1,5%

Quantafuels +16%

TUI +12%

Wheaton Precious Metals -2%

Außer Wheaton hatte ich schon alles vor meinem Probeabo.

Will so mit 10.000 Euro „spielen” und mich eigentlich an Ihrem Portfolio orientieren.was soll empfehlen Sie zu verkaufen, teilverkaufen oder zu halten?

Die 3 neuen Aktien ( Twitter etc,) die Sie gerade empfehlen , sind noch zu hoch bewertet, um zu kaufen.

Was mache ich am schlausten, mit dem was ich zur Zeit habe?

Danke im Voraus.

Ach so, bin 60 Jahre und möchte nicht mehr zu langfristig planen.

Danke im Voraus.

Tobias aus Köln (Daten auf Kundenwunsch geändert)

ANTWORT

Sie sind 60 und wollen mit 10.000€ spielen: Ich gehe also davon aus, dass die 10.000€ für Ihre Altersvorsorge nicht relevant sind und auch im Alltag kein Loch reißen, wenn sie fehlen. Daher würde ich mich an Ihrer Stelle ruhig etwas mehr auf den oberen, spekulativeren Portfolioteil konzentrieren :-).

@Baader Bank: Seit dem Coronacrash ist die Aktie von 1 auf 10 Euro gesprungen, eine Verzehnfachung in 11 Monaten. Sie haben offensichtlich einen guten Teil der Bewegung mitgenommen. Die hohe Volatilität an den Aktienmärkten kann durchaus noch weiter anhalten, die Brokeraktien könnten also durchaus weiter steigen. Doch nach einem so starken Anstieg sollten Sie erwägen, einen Teil des Gewinns zu sichern :-).

@Pfizer: Der Corona-Impfstoff von Biontech wird von Pfizer produziert. Doch der Gewinn landet bei Biontech, die Produktion und Verteilung des Impfstoffes erfolgt als gesellschaftlicher Auftrag ohne große Gewinnmarge. Pfizer sucht händeringend nach eigenen neuen Blockbustern, doch meines Erachtens spielt die Musik im Biotech-Bereich. Mit den bestehenden Medikamenten verdient Pfizer jedoch noch lange und gut genug, um die attraktive Dividendenrendite von 4,5% zu sichern. Ich denke, die Aktie ist günstig genug und wird eine nette Dividende beisteuern. Ob Sie in Ihrem Spieldepot auf eine Dividende setzen wollen, müssen Sie selber entscheiden.

@Quantafuels: Die Norweger können Öl aus Kunststoffabfällen erzeugen. Mit Hilfe eines chemischen Prozesses, der durch grüne Energien betrieben wird, soll so das Plastik der Erde in einen Kreislauf überführt werden. Tolle Idee, sehr energieintensiv und somit teuer und logistisch anspruchsvoll. Die ersten Anlagen sind geplant, von einem Jahresumsatz von 13 Mio. Euro im Jahr 2020 soll der Umsatz auf 414 Mio. Euro im Jahr 2022 gesteigert werden. Super Sache.

Dabei werden allerdings über 1 Mrd. Euro investiert! Ob dieses Geschäftsmodell heute schon 1 Mrd. Euro wert ist? Hmm, sehr spekulativ. Aber eine Spekulation im Portfolio ist stets willkommen.

@TUI & Wheaton: Haben wir ja im Heibel-Ticker Portfolio, da sind Sie auf dem Laufenden.

Quantafuel, TUI und auch die Baader Bank sind in meinen Augen eher Spekulationen und somit ist ihr Portfolio sehr spekulativ ausgerichtet. Da Sie „spielen” wollen, ist das in Ordnung. Sie müssen da aber bitte am Ball bleiben, denn diese Highflyer können in schwachen Zeiten ziemlich schnell einbrechen.

Ciena bietet optische Netzwerke für 5G

Fr, 19. Februar um 14:27 Uhr

Hallo Herr Heibel,

habe kürzlich ein interessantes Unternehmen aus den USA entdeckt.

Ciena – ein Netzwerk- und Software Spezialist ist so etwas wie ein 5G Möglichmacher.

Das Unternehmen ist fundamental günstig bewertet:

KGV von 20

PEG von 1,4

Verschuldungsquote von 33%

EPS Wachstum 2 Jahre ~26%

Freue mich auf Ihr Feedback dazu.

Beste Grüße

Fabian aus Traunstein

ANTWORT

Ja, Ciena ist ein ordentliches Netzwerkunternehmen mit einem Schwerpunkt im Bereich der optischen Netzwerke. Die Bilanz sieht solide aus, das Bewertungsniveau ist vernünftig und mittel- bis langfristig ist das bestimmt eine schöne Aktie. Mir fehlt ein bisschen ein Grund, warum die Netzwerklösungen von Ciena besser sein sollen als die des Wettbewerbs. In meinen Augen bleibt die Marge klein und der Wettbewerb hart.

Meyer Burger bereits um 400% angesprungen

Fr, 19. Februar um 14:43 Uhr

Guten Tag Herr Heibel,

Seit ihren Anfängen bin ich zufriedener Leser ihren Börsenbriefs. Herzlichen dank für ihre Einblicke, Erklärungen und Vorschläge.

Vor einigen Jahren hatten sie die Fa. Meyerburger empfohlen, aber aufgrund der Chinakonkurrenz bald wieder zum Verkauf empfohlen. Da ich keine Schweizer Alternativ Anlagen hatte, sind die Aktien in meinem Portfolio geblieben.

Mit dem neuen Vorstand wurden nun letztes Jahr die Strategie komplett geändert und der Aktienwert des Unternehmens fängt wieder an langsam zu steigen.

Wie sehen sie die aktuellen Aussichten von Meyerburger, macht es Sinn evtl. nachzukaufen?

Herzliche Grüsse

Klaus aus Wien

ANTWORT

Meyer Burger ist ein Maschinenbauer und ich habe mich vor Jahren davon verabschiedet, die Zukunft für Maschinenbauer zu prognostizieren. Durststrecken dauern dort länger, als dies irgendjemand für möglich hält. Aufschwünge wiederum sind dann heftiger, als dies irgendjemand für möglich hält. Befinden wir uns gerade in einem Aufschwung? Werden Solarmodule, genau wie Halbleiter, derzeit einen Preissprung erleben, der nachhaltig ist und zu mehr Produktionsanlagen führt? Mag sein. Ich würde eine solche Position mit einem Trailing Stop laufen lassen.

Da Sie mit Ihrer Position in den vergangenen 11 Monaten bereits 400% Plus gemacht haben, würde ich den Abstand des Trailing Stopps großzügig wählen: 25%?

Auswahl des besten Börsenplatzes

Fr, 19. Februar um 14:50 Uhr

Hallo Herr Heibel,

Welche Börse empfehlen sie für Skyworks ?

Danke

Dietrich aus Wien

ANTWORT

Auf Comdirect bspw. können Sie die Handelsumsätze je Börsenplatz einsehen:

https://www.comdirect.de/inf/aktien/US83088M1027?ID_NOTATION=42713350

—> nach unten scrollen

Das größte Tagesvolumen in Deutschland steht bei Tradegate (LS Exchange stellt nur sekündlich Kurse, publiziert aber nicht die durchgeführten Transaktionen). Auch die Uhrzeit des letzten Trades ist verhältnismäßig aktuell. Ich würde daher über Tradegate gehen :-).

Als Österreicher sollten Sie jedoch auch beachten, wie die Transaktionskosten Ihres Brokers aussehen, wenn Sie statt der Wiener Börse (auch dort ist ein wenig Umsatz vorhanden) über eine deutsche Börse gehen.

07. Übersicht HT-Portfolio

| Spekulation (≈15%) =5,2% | WKN | 18.2.21 | Woche Δ | Σ '21 Δ | Anteil 5x3% | ! | C19 |

| TUI | TUAG00 | 4,12 € | 13% | 10% | 2,1% | B | - |

| Nynomic | A0MSN1 | 36,70 € | 1% | 1% | 3,0% | A | 0 |

| Barrick Gold | 870450 | 16,55 € | -9% | -5% | 0,0% | A | 0 |

| Linde | A2DSYC | 0,00 € | 0% | 0% | 0,0% | 0 | 0 |

|

|

|

|

|

|

|

|

| Wachstum (≈35%) =32,6% | WKN | 18.2.21 | Woche Δ | Σ '21 Δ | Anteil 5x7% | ! |

|

| BB Biotech | A0NFN3 | 83,70 € | 1% | 23% | 7,0% | C | + |

| Spotify | A2JEGN | 300,40 € | 9% | 16% | 3,7% | C | + |

| Wheaton Precious Metals | A2DRBP | 30,89 € | -8% | -10% | 9,7% | A | + |

| Airbus | 938914 | 92,01 € | 0% | 1% | 4,4% | B | - |

| Medios | A1MMCC | 37,60 € | -1% | 1% | 3,6% | C | 0 |

| PayPal | A14R7U | 239,20 € | -2% | 25% | 4,3% | B | + |

| Facebook | A1JWVX | 217,70 € | -2% | -1% | 0,0% | C | + |

| Skyworks Solutions | 857760 | 0,00 € | 0% | 0% | 0,0% | 0 | 0 |

|

|

|

|

|

|

|

|

| Dividende (≈30%) = 23,4% | WKN | 18.2.21 | Woche Δ | Σ '21 Δ | Anteil 4x7,5% | ! |

|

| Freenet | A0Z2ZZ | 18,88 € | 2% | 10% | 7,8% | C | 0 |

| Deutsche Post | 555200 | 42,41 € | -1% | 5% | 3,8% | B | + |

| Munich Re | 843002 | 236,00 € | 1% | -3% | 7,6% | B | - |

| BASF | BASF11 | 67,86 € | 1% | 5% | 4,2% | B | + |

|

|

|

|

|

|

|

|

| Absicherung (≈20%) =11,8% | WKN | 18.2.21 | Woche Δ | Σ '21 Δ | Anteil 3x6,7% | ! |

|

| Goldbarren 150 gr | 100 gr. | 4.677,00 € | -3% | -4% | 6,6% | A | + |

| Südzucker-Anleihe | A0E6FU | 78,61% | 0% | 2% | 5,1% | B | + |

|

|

|

|

| Cashquote |

|

|

| Σ-Portfolio Ergebnis seit 2021 |

|

| 0% | 6% | 27,1% |

|

|

| Heibel-Ticker |

| Gewichtung | Anzahl Positionen | angestrebte Positionsgröße |

| Portfolio | Ziel | Soll | Ist | Soll | Ist |

| Spekulation | Ereignis | 15% | 5,2% | 5 | 2 | 3% |

| Wachstum | Enkelkinder | 35% | 32,6% | 5 | 6 | 7,0% |

| Dividende | Urlaub | 30% | 23,4% | 4 | 4 | 7,5% |

| Absicherung | Zins & Gold | 20% | 11,8% | 3 | 2 | 6,7% |

| Summe |

| 100% | 72,9% | 17 | 14 |

|

Anmerkungen:

- Die Überschrift über jedem Portfoliobereich in der jeweiligen ersten Spalte (bspw. Absicherung (≈20%) =21,8%) bedeutet: Der beabsichtigte Anteil dieses Portfoliobereichs am Gesamtportfolio beträgt ungefähr 20%. Aktuell beträgt der Anteil 21,8%.

- Die dritte Spalte zeigt die Schlusskurse von Donnerstagabend.

- Unter „Woche” steht die Veränderung im Vergleich zur Vorwoche.

- Unter „Σ 'XX Δ” steht das Ergebnis der Position seit Jahresbeginn bzw. seit Aufnahme ins Portfolio.

- Unter „Anteil” finden Sie den Anteil der jeweiligen Position am Gesamtdepot.

Unter ! steht zur Information meine Grundtendenz:

| A | – | Top-Aktie mit günstigem Kurs, |

| B | – | Kursrücksetzer zum Kaufen nutzen |

| C | – | Kurssprünge zum Verkaufen nutzen, |

| D | – | bei Gelegenheit Verkaufen, |

| E | – | Sofort Verkaufen |

Die „Gelegenheit” zum Kaufen oder Verkaufen wird sodann kurzfristig von mir per Update an Sie bekanntgegeben.

Ich habe diese Spalte „!” insbesondere für neue Kunden vorgesehen, die zu einem späteren Zeitpunkt wissen wollen, ob ich die Position noch zukaufen würde, wenn ich beispielsweise darin nicht schon voll investiert wäre. Zukaufen würde ich jeweils jedoch niemals zu Höchstkursen, sondern stets nur nach kurzfristigen Kursrückschlägen von mindestens 5-7%.

Kauffolge: Je spekulativer, desto aggressiver würde ich kaufen und verkaufen. Derzeit verwende ich die folgenden Schritte:

- Dividenden- & Wachstumspositionen in drei Schritten aufbauen: 25%-25%-50%,

- Zyklische Positionen in zwei Schritten aufbauen: 50%-50%,

- Spekulative Positionen ganz oder gar nicht: 100%.

Stopp Loss Limits, Verkaufslimits und ähnliche Aktionsmarken verwalte ich aktiv in meinem System und ändere ich unter der Woche mehrfach, fast täglich. Eine Veröffentlichung der entsprechenden Limits ist in der Regel nicht sinnvoll, allenfalls Stopp Loss Marken für unseren Spekulationen werde ich bisweilen im Text bekanntgeben.

Eine erfolgreiche Börsenwoche,

take share

Stephan Heibel

https://www.heibel-ticker.demailto:info/at/heibel-ticker/./de

08. Disclaimer / Haftungsausschluss und Risikohinweise

Wer un- oder überpersönliche Schreib- oder Redeweisen nachmacht oder verfälscht oder nachgemachte oder verfälschte un- oder überpersönliche Schreib- oder Redeweisen in Umlauf setzt, wird mit Lust-, manchmal auch mit Erkenntnisgewinn belohnt; und wenn alles gut geht, fällt davon sogar etwas für Sie ab. (frei nach Robert Gernhardt)