»

zurück zur Übersicht

04.02.2022:

H E I B E L - T I C K E R P L U S

B Ö R S E N B R I E F

- Einfach einen Tick besser -

DEUTSCHE BIBLIOTHEK : ISSN 1862-5436

17. Jahrgang - Ausgabe 05 (04.02.2022)

Erscheinungsweise: wöchentlich Freitag/Samstag

Die PDF-Version dieser Ausgabe steht Ihnen ab sofort im Archiv sowie unter dem folgenden Link zur Verfügung:

https://www.heibel-ticker.de/downloads/htp220206.pdfIm heutigen Börsenbrief lesen Sie:

01. Info-Kicker: Turbulente Tage durch Inflationsdruck und Q-Zahlen

Liebe Börsenfreunde,

Diese Woche war turbulent: Zinssorgen schossen in die Höhe, Quartalszahlen sorgen für zweistellige Kurssprünge und häufig genug war es schwer, eine Kursbewegung einem bestimmten Ereignis zuzuordnen. In Kapitel 02 gebe ich einen Überblick über die wichtigsten Entwicklungen und über deren Bedeutung.

Die Stimmung hat gelitten. Zwar sind Anleger stark investiert, was gefährlich ist. Gleichzeitig ist das Sentiment aber rekordverdächtig negativ. Was das für die zu erwartende Aktienmarktentwicklung bedeutet, habe ich in Kapitel 03 aufgezeigt. Dort kommentiere ich auch die jüngsten Entwicklungen am Zinsmarkt sowie am Ölmarkt.

Der heutige Ausblick in Kapitel 04 beschäftigt sich ein bisschen eingehender mit dem Thema Inflation und Leitzins. Ich bleibe bei meinem Fahrplan für die kommenden acht Wochen, den ich Ihnen zum Jahreswechsel vorgestellt habe. Doch einzelne Unternehmen sind ausgeschert.

Wie immer gibt es ein paar wichtige Updates zu unseren offenen Positionen in Kapitel 05.

Ein paar Leserfragen habe ich für Sie in Kapitel 06 beantwortet: Ein Leser fragt mich nach dem Sinn von Teilverkäufen. Andere Leser befragen mich zu Gold und Goldminen, zu Adyen als Paypal-Wettbewerber und zu Procter & Gamble als Inflationsaktie.

Kapitel 07 enthält die tabellarische Übersicht über unser derzeitiges Portfolio.

Nun wünsche ich eine anregende Lektüre,

take share, Ihr Börsenschreibel

Stephan Heibel

Chefredakteur und Herausgeber des Heibel-Ticker Börsenbriefs

02. So tickt die Börse: Zweistellige Kurssprünge überall

Zinsängste versus Unternehmensergebnisse lautete das Spielchen diese Woche. Die Zinsängste sind groß, doch gute Quartalszahlen von Unternehmen konnten in einigen Einzelaktien für deutliche Kurssprünge sorgen. Doch im weiteren Wochenverlauf nahmen die Zinsängste zu uns Q-Zahlen, die nicht begeistern konnten, führten zu heftigen Ausverkäufen der entsprechenden Unternehmen und Branchen.

APPLE HILFT GOOGLE, SCHADET FACEBOOK

Meta, vormals Facebook, ist nach Q-Zahlen um 20% eingebrochen. Alphabet, vormals Google, ist nach Q-Zahlen um 10% angesprungen. Des einen Freud ist des anderen Leid. Google freut sich über wieder anziehende Werbeeinnahmen. Insbesondere das Reisegeschäft zeigt nach der Dürreperiode der Pandemie wieder Lebenszeichen. Bei Facebook schwächt sich hingegen das Wachstum bei den Werbeeinnahmen ab, der Ausblick wurde gesenkt.

Der Grund: Apple hat die Einstellungen für die Privatsphäre verschärft. Warum das Facebook schadet und Google hilft, hat CEO Mark Zuckerberg in der Analystenkonferenz erklärt: Apple hat den Schutz der Privatsphäre für Apps verschärft. Sowohl Facebook als auch WhatsApp und Instagram werden überwiegend über Apps auf den Smartphones genutzt. Seit vergangenem Jahr müssen iPhone-Nutzer explizit das Tracken ihrer Aktionen genehmigen, wenn die App-Betreiber solche Daten auswerten möchten. Die wenigsten lassen das zu. Damit kann Facebook Werbung nicht mehr so gezielt ausliefern wie früher. Das wirkt sich negativ auf den Preis aus, den Werbetreibende zu zahlen bereit sind.

Für Internetbrowser gelten diese Verschärfungen nicht in gleicher Form, dort gibt es noch immer einige Lücken, die von Webseiten wie eben Google genutzt werden können. Google-Werbung läuft also weiterhin gezielt und zieht dadurch Werbetreibende von Facebook zu sich herüber.

Zusätzlich belastend wirkte sich bei Facebook das neue Projekt Metaworld aus. Investitionen in Augmented Reality, Virtual Reality und passende Hardware schlugen mit 4 Mrd. USD zu Buche, während nur 900 Mio. USD Umsatz generiert wurden. Während also die Werbeeinnahmen an Dynamik zu wünschen übrig lassen, geht Zuckerberg bei den Investitionen in die Vollen. Das kommt in Zeiten der steigenden Zinsen, wo Anleger lieber heute einen kleinen Gewinn als künftig einen vielleicht großen Gewinn sehen möchten, nicht gut an.

Ungeachtet dieser speziellen Probleme zog Meta alle anderen sozialen Internetplattformen mit in den Keller: Pinterest -8%, Twitter -6% und SNAP -15%. Doch Facebooks Probleme sind Facebooks Probleme, und nicht Branchenprobleme. Nachdem die Bank of America nach dem Ausverkauf SNAP auf Kaufen hochgestuft hat, sprang die Aktie um 49% an. Pinterest legte gestern Zahlen vor und sprang daraufhin um 6% an: Erleichterungsrallye, das Pinterest nicht von der Facebook-Krankheit befallen wurde.

Alphabet auf der anderen Seite vermeldete 32% Umsatzwachstum und 40% Gewinnwachstum. Highlights waren die Werbeeinnahmen der Suchmaschine (+38%) sowie der Umsatz mit der Google Cloud (+45%). Besondere Begeisterung rief die Meldung hervor, dass die Aktie im Verhältnis von 1:20 gesplittet wird. Bei einem Kurs von aktuell 2.600 Euro ist das ein Segen für Kleinanleger, die auf diese Weise künftig nur noch 130 Euro für eine Aktie zahlen müssen.

SILTRONIC BLEIBT DEUTSCH, PVA TEPLA UND INFINEON LEIDEN ZUNÄCHST

Ende Januar ist die Frist abgelaufen, in der die Übernahme von Siltronic durch den chinesischen Chipproduzenten GlobalWafers von den deutschen Behörden hätte genehmigt werden müssen. Seitens China war die Genehmigung Ende Januar erteilt worden, doch die deutsche Bundesregierung äußerte Sicherheitsbedenken und erteilte daher keine Genehmigung.

Der Kurs von Siltronic war bereits Mitte Januar, als diese Entwicklung absehbar war, von 140 auf 115 Euro eingebrochen. Ende 2020 war die beabsichtigte Übernahme zum Preis von 140 Euro bekannt gegeben worden, die Aktie war damals von 80 auf 140 Euro gesprungen.

GlobalWafers ist einer der weltweit größten Chiphersteller. Das Unternehmen sitzt in Taiwan und produziert für alle großen Chipunternehmen. Die Wafer (Halbleiterplatten) von Siltronic gelten als exzellent und GlobalWafers hätte sich gerne diesen Zulieferer ins Haus geholt.

Im Frühjahr 2021 hatte ich im Rahmen unserer Interviewserie mit dem damaligen CEO von PVA TePla gesprochen. Alfred Schopf erklärte uns damals, dass es weltweit eigentlich nur zwei unabhängige Anbieter von Kristallzuchtanlagen gebe, PVA TePla sei eine davon. Diese Maschinen sind erforderlich, um aus qualitativ hochwertigen Kristallen anschließend Wafer zu produzieren.

Eine Übernahme von Siltronic durch GlobalWafer hätte für alle Unternehmen positive Effekte gehabt: GlobalWafers hätte einen Qualitätssprung machen können, Siltronic hätte mehr produzieren können, da GlobalWafers sicherlich die Produktion ausgeweitet hätte. Und PVA TePla hätte die Maschinen für die Produktionsausweitung liefern dürfen.

... aber das Know-how wäre nach Taiwan gewandert. Und wenn wir uns anschauen, wie rückständig die europäische IT-Branche ist, ist es sicherlich strategisch sinnvoll, diese Übernahme nicht zu gestatten. Ich hoffe jedoch, dass die Bundesregierung auch mit weiteren Schritten plant, damit Siltronic und PVA TePla nicht mangels Großaufträgen verkümmern.

Natürlich wird GlobalWafers weiterhin Wafer von Siltronic einkaufen und sicherlich auch mal eigene Anlagen mit Maschinen von PVA TePla ausstatten. Doch es ist ein Unterschied, ob man solche Produkte als Beimischung holt, oder aber voll darauf setzt. Die erhaltene Unabhängigkeit von Siltronic muss nun in Europa auch mit entsprechenden Aufträgen honoriert werden.

Daher sind beide Aktien für mich derzeit trotz des starken Kurseinbruchs noch kein Kauf. PVA TePla ist seit November von 50 auf 30 Euro eingebrochen: Zunächst einfach nur, weil steigende Zinsen den Geschmack der Anleger für Wachstumsunternehmen verdorben haben. Dann aber auch, weil sich ein Scheitern dieser Übernahme abzeichnete.

Das KGV 2023 von 28 ist für das erwartete Gewinnwachstum von 30% günstig. Doch wir befinden uns weiterhin in einer Marktphase, in der Unternehmen mit hohen KGVs, auch wenn sie durch Wachstum abgesichert sein mögen, unbeliebt sind. Ich würde mich also derzeit noch nicht festlegen wollen, dass hier schon ein Boden gebildet wird.

Siltronic wiederum ist inzwischen mit einem KGV 23e von 10 sehr günstig, zumal der Gewinn um 12% wächst. Doch der Chipsektor war in den vergangenen Monaten heiß gelaufen und könnte - so fürchte ich - schon bald abkühlen. Apple hat in der vergangenen Woche vermeldet, dass die Chipknappheit des Q4 2021 nunmehr überwunden wurde. Elon Musk hat ganz klar gesagt, nicht Chips, sondern autonomes Fahren sei der maßgebliche Erfolgsfaktor. Ich gehe daher davon aus, dass wir spätestens im zweiten Halbjahr des laufenden Jahres keine Knappheit mehr haben, eher einen Überfluss. Und dann möchten Sie als Anleger keine Unternehmen aus der Chipindustrie haben.

Bei Infineon als oberstem Glied in der Wertschöpfungskette wird ein Gewinnwachstum von 10% mit einem KGV 23e von 20 belegt, das ist wiederum nicht gerade billig. Infineon sucht Wachstum nicht mehr bei den Autoherstellern von Mercedes und BMW, sondern bei Kühlschränken und Waschmaschinen von Bosch und Siemens. Für das Internet der Dinge werden deutlich mehr Chips benötigt als für das autonome Fahren.

TEAMVIEWER ÜBERRASCHT MIT GROSSEM AKTIENRÜCKKAUF

Die endgültigen Zahlen von Teamviewer enthielten keine Überraschung mehr. Das Volumen des angekündigten Aktienrückkaufs überraschte jedoch: 10% der ausstehenden Aktien sollen bis Ende des Jahres für max. 300 Mio. Euro zurückgekauft und überwiegend aus dem Verkehr gezogen werden. Die Aktie sprang in Folge dieser Meldung um 25% an.

Einem Unternehmen stehen in der Regel zwei Möglichkeiten zur Verfügung, überschüssige Liquidität an die Aktionäre zu geben: Durch die Ausschüttung von Dividenden, oder aber durch den Rückkauf von Aktien. Diesen beiden Optionen liegt jedoch zugrunde, dass die überschüssige Liquidität nicht investiert wird. Das Unternehmen ist also der Ansicht, alle Wachstumspläne bereits mit ausreichend Liquidität unterfüttert zu haben.

Mit 15% Umsatzwachstum segelt das Unternehmen derzeit, der Gewinn wächst überproportional. Analysten waren damit nicht zufrieden und schickten die Aktie im vergangenen Jahr auf Talfahrt. Nun hat sich ein Boden gebildet und die Aktie beginnt wieder zu klettern.

Die eingegangenen Sponsoringverträge mit dem Formel 1 Rennstall Mercedes und dem Champions League Verein Manchester United wurden scharf kritisiert: Zu teuer, hieß es. Das Geld hätte man lieber als überschüssige Liquidität für eine Dividende oder eben einen Aktienrückkauf sehen wollen. Der Umstand, dass nun trotz dieser teuren Sponsoringverträge weiterhin so viel überschüssige Liquidität verfügbar ist, wirkt wie Balsam auf die geschundenen Seelen der Aktionäre.

Das KGV 2023e von 16 ist in meinen Augen bereits fair. Aber genau wie bei den oben besprochenen Werten gilt auch für TeamViewer: Aktuell ist nicht die Zeit der Wachstumsunternehmen. Ich würde mich auf Aktien von Unternehmen konzentrieren, die noch deutlich günstiger bewertet sind.

SPOTIFY ERLEBT FACEBOOK-PROBLEME

Erst vor anderthalb Jahren hat Spotify 100 Mio. USD dafür bezahlt, den Podcaster Joe Rogan exklusiv auf Spotify zu holen. Joe Rogan hat sich klar als Impfgegner positioniert und bei 9,5 Millionen Followern wird ihm zugesprochen, eine Verantwortung für die schlechten Impfquote in den USA zu tragen. Musiker Neil Young (Heart of Gold) hat aus Protest seine Lieder von Spotify abgezogen. Weitere Musiker folgen nun seinem Beispiel.

Der Vorwurf, Joe Rogan verbreite Falschinformationen, wird nun heiß diskutiert. Gründer und CEO Daniel Ek wurde zu diesem Thema gestern interviewt. Seine Antwort war alles andere als zufriedenstellend: Er verwies darauf, dass man am Wochenende bei allen Beiträgen zum Thema Covid_19 Links zugefügt habe, die auf weiterführende Informationen und Fakten zum Thema verweisen.

In einer Ansprache an seine Mitarbeiter verteidigte Daniel Ek den Deal mit Joe Rogan. Mit seinen 9,5 Mio. Followern brauche Spotify Joe Rogan, nicht aber umgekehrt, so Ek. Was soll er auch anderes sagen, immerhin hat er 100 Mio. USD für ihn ausgegeben.

Doch hinter dieser Auseinandersetzung steckt mehr. Die Frage, wie weit der Betreiber einer Plattform (ob Facebook, Twitter oder Spotify-Podcasts) verantwortlich ist für die Inhalte, die über die zur Verfügung gestellten Plattform verfügbar sind. Facebook lehnt jegliche Verantwortung ab und wartet bis heute vergeblich auf Listen, die von der Politik zur Verfügung gestellt werden sollen, damit entsprechende Begriffe oder Inhalte dann automatisch ausgefiltert werden können. Twitter ist da deutlich progressiver und erstellt eigene Listen bzw. hat einen eigenen Faktencheck, dem bereits der ehemalige US-Präsident Donald Trump zum Opfer fiel: Sein Twitter-Konto wurde gelöscht.

Daniel Ek hat Spotify noch nicht klar positioniert: Eiligst wurden am Wochenende Regeln eingeführt, die Falschinformationen von der Plattform verbannen sollen. Doch ob Joe Rogan Falschinformationen veröffentlichte oder nicht, sagte er nicht. Einige Beobachter haben gemerkt, dass einige alte Podcasts von Joe Rogan inzwischen entfernt wurden. Doch um welche es sich handelt und warum sie entfernt wurden, weiß man nicht.

Das Thema bleibt spannend. Eine zufriedenstellende Lösung bietet bislang noch niemand.

Eigentlich sollten jedoch die Q-Zahlen von Spotify im Zentrum des Interesses stehen. Das Unternehmen vermeldete gestern ein Umsatzwachstum von 24% auf 2,7 Mrd. USD und einen Verlust von 0,21 USD/Aktie. Die Zahl der Abokunden wuchs um 16%, der Umsatz je Kunde hingegen blieb nahezu unverändert, Werbeeinnahmen wuchsen um 15%.

Anleger waren enttäuscht. Ein KGV 2023e von 97 erfordert ein deutlich höheres Wachstum. Die Aktie wurde in Folge dessen um 23% ausverkauft. 13 Mrd. USD Umsatz werden für das Jahr 2023 erwartet, die Marktkapitalisierung von 26 Mrd. USD ist ambitioniert, aber in meiner Bewertungsmatrix gerade noch vertretbar. Aktuell jedoch, siehe oben, haben es solche Wachstumswerte schwer. Ich würde mit einem Kauf noch ein wenig abwarten.

Mittelfristig ist Spotify sicherlich eine super Aktie. Denn bislang wird das Unternehmen stets mit Netflix verglichen. Zwei Drittel der Einnahmen aus dem Musik-Streaming führt Spotify an die Musiklabels (Universal, Sony, Warner, ...) ab. Netflix hat einen entsprechenden Kostenblock, wobei das Unternehmen zunehmend auf Eigenproduktionen setzt. Spotify hat bislang noch keine eigene Musik gemacht.

Der große Unterschied liegt jedoch bei den Podcasts: Einmal abgesehen von dem Zugpferd Joe Rogan, für das 100 Mio. USD auf den Tisch gelegt wurden, gibt es keine Zahlungen an die Anbieter von Podcasts. Bei Podcasts ähnelt das Modell eher dem Model von YouTube beim Video-Streaming privater Inhalte. Hier fällt also der große Kostenblock für den Content weg. Je stärker Spotify auf Podcasts setzt, desto profitabler wird das Geschäftsmodell. Wir dürfen uns hier also auf ein deutlich überproportionales Gewinnwachstum freuen.

AMAZON LIEFERT DURCHWACHSENE ZAHLEN AB

Der heutige Kurssprung in der Amazon-Aktie von +11% ist weniger ein Zeichen der Stärke als vielmehr ein Aufholen der Kursverluste der zwei Vortage. Die Zahlen von Amazon waren nicht so schlimm wie nach den Zahlen von Paypal und Meta (Facebook) befürchtet.

9% Umsatzwachstum auf 137 Mrd. USD war etwas schwächer als erwartet. Aber der um Sondereffekte bereinigte Gewinn lag mit 5,80 USD/Aktie deutlich über den erwarteten 3,57 USD/Aktie. 4 Mrd. USD hat Amazon ausgegeben, um Lieferkettenprobleme, Corona-Schutzmaßnahmen, Inflationsdruck und Arbeitskräftemangel auszugleichen. Letztlich war das Geschäft des Online-Händlers damit im eigentlich lukrativen Weihnachtsquartal nicht profitabel, es wurde ein Verlust erwirtschaftet.

Doch dann gibt es da noch die Amazon Cloud AWS, die bereits 15% des Konzernumsatzes ausmacht und mit 40% wächst. Dort wurde eine Gewinnmarge von 30% erwirtschaftet, was für so ziemlich den gesamten Quartalsgewinn verantwortlich ist.

Der dritte Bereich, Werbung, macht erst 7% des Konzernumsatzes aus, wächst jedoch ebenfalls kräftig mit 33%.

Einen Sondereffekt erzielte das Unternehmen durch den Börsengang von Rivian, dem Anbieter von Elektro-Lieferfahrzeugen. Die Beteiligung ist durch den Börsengang im Wert um 12 Mrd. USD angestiegen.

Mit einem KGV 2023e von 38 ist auch Amazon nicht billig, doch billig war Amazon noch nie. Mag sein, dass auch Amazon im Zuge der Neubewertung vor dem Hintergrund des Umfeldes steigender Zinsen noch ein wenig unter Druck bleibt. Doch wenn der Online-Handel wieder profitabel und vielleicht die AWS mal ausgegliedert wird, dann sind in diesem Konzern noch viele Werte versteckt. Monopolrente nennt man das.

WOCHENPERFORMANCE DER WICHTIGSTEN INDIZES

| INDIZES | 3.2.22 | Woche Δ | Σ '22 Δ |

| Dow Jones | 35.031 | 0,9% | -3,6% |

| DAX | 15.100 | -1,4% | -4,9% |

| Nikkei | 27.440 | 2,7% | -4,7% |

| Shanghai A | 3.522 | 0,0% | -7,7% |

| Euro/US-Dollar | 1,15 | 2,8% | 1,0% |

| Euro/Yen | 131,99 | 2,7% | 0,9% |

| 10-Jahres-US-Anleihe | 1,91% | 0,13 | 0,40 |

| Umlaufrendite Dt | 0,04% | 0,22 | 0,32 |

| Feinunze Gold | $1.808 | 1,0% | -0,9% |

| Fass Brent Öl | $93,45 | 3,4% | 18,6% |

| Kupfer | $9.863 | 2,0% | 1,8% |

| Baltic Dry Shipping | $1.425 | 9,4% | -35,7% |

| Bitcoin | $40.274 | 6,3% | -14,3% |

03. Sentiment: Gefährliche Stimmungslage am Aktienmarkt

Zur Stunde (16:45 Uhr) notiert der DAX auf Wochensicht mit 1,5% im Minus. Die Volatilität in dieser Woche war sehr groß, immerhin hat der DAX von seinem Hoch am Mittwoch bei 15.730 Punkten auf das Tief vor wenigen Minuten bei 15.064 Punkten 4,4% verloren. Sah es zu Beginn der Woche nach einer ordentlichen Erholungsbewegung aus, so kippten die Kurse ab Wochenmitte langsam wieder gen Süden, weil die Inflationsängste zunahmen.

So wird die Stimmung bei einem Wert von -4,5 aktuell wieder von Angst und Panik dominiert. Kein Wunder, neue Korrekturtiefs sind in Sicht, während gleichzeitig die Investitionsquote der Anleger extrem hoch ist. So herrscht eine große Verunsicherung (-4,6) unter den Anlegern darüber, ob denn diese hohe Investitionsquote richtig ist.

Die Zukunftserwartung ist inzwischen ebenfalls angekratzt. Nach einem Wert von 1,9 vor zwei Wochen und 1,7 vor einer Woche ist dieser Wert inzwischen auf nur noch 1,2 zurückgegangen. Optimismus dominiert zwar noch die Erwartungshaltung, doch der Optimismus erhält zunehmend Kratzer.

Daher möchte denn auch kaum noch jemand neue Investitionen eingehen, die Investitionsbereitschaft ist auf nur noch 0,4 gefallen (Vorwoche 1,4).

Das Euwax-Sentiment der Privatanleger zeigt mit einem Wert von 5 ebenfalls eine recht hohe Risikobereitschaft an: Viele Privatanleger sind bereits Long-Spekulationen eingegangen. Put-Absicherungen gibt es kaum.

Die Profis, die sich über die Eurex absichern, haben ein Put/Call-Verhältnis von 1,3. Das würde ich als überwiegend neutral mit einem leichten Übergewicht für Call-Spekulationen auf steigende Kurse bezeichnen.

In den USA zeigt das Put/Call-Verhältnis ein gänzlich anderes Bild: Nach anderthalb Jahren exzessiver Long-Spekulationen schießt das Put/Call-Verhältnis nun nach oben und zeigt einen starken Anstieg der Put-Absicherungen.

Dazu passt die weiterhin niedrige Investitionsquote der US-Fondsmanager (63%), sowie auch der Bärenüberhang unter den Privatanlegern mit einer Bulle/Bär-Quote von -17%. 44% der Privatanleger sind pessimistisch gestimmt, nur 26% sind optimistisch.

Der technische Angst und Gier Indikator des S&P 500 zeigt mit einem Wert von 33% eine leichte Angst an.

INTERPRETATION

Den vorläufigen Daten meiner animusX-Umfrage entnehme ich, dass viele Anleger schon zu Kursen deutlich unter 16.000 wieder verkaufen würden. Die Positionen, die viele Anleger derzeit eingegangen sind, sollen offensichtlich nur spekulativ für kurze Zeit gehalten werden. Auf der anderen Seite soll zu Kursen knapp unter 15.000 ordentlich nachgekauft werden, einen tieferen Fall erwarten nur sehr wenige Anleger.

Sollten die Kurse nach unten durchrutschen, also unter 14.800 Punkte sacken, müssen wir mit weiteren Panikverkäufen rechnen. Eine Erholungsbewegung hingegen dürfte schnell wieder durch Gewinnmitnahmen gebremst werden, genau wie wir es in der abgelaufenen Woche gesehen haben.

Selbst wenn durch eine positive Meldung beispielsweise die Kurse über 16.000 Punkte getrieben würden, dürfte dort oben nicht mehr viel Nachfrage zur Stützung der Kurse vorhanden sein, weil zu viele Anleger bereits in hohem Maße investiert sind.

So ist die Marktverfassung derzeit gefährlich: Wir müssen darauf hoffen, dass die Kurse noch eine Weile seitwärts pendeln, da eine Rallye zu neuen Allzeithochs derzeit unwahrscheinlich ist, ein Absacken jedoch zu noch größerer Panik führen könnte.

Mut macht der 5-Wochendurchschnitt des Sentiments. Dieser Indikator zeigt zuverlässig Korrekturtiefs an und notiert derzeit auf einem extrem niedrigen Niveau, das wir zuletzt Mitte 2019 sahen, als die geopolitischen Spannungen zwischen China und den USA hoch kochten. Damals folgte eine ordentliche Aktienmarktrallye. Wenngleich dieses Mal andere Sentimentindikatoren zur Vorsicht mahnen, so scheint doch auf Basis dieser bereits sehr negativen Sentimentlage ein Durchrutschen unter 14.800 ohne ein entsprechend negatives Ereignis eher unwahrscheinlich.

Der Bund-Future ist unter die wichtige charttechnische Unterstützung von 167 gerutscht. Die Umlaufrendite ist am heutigen Freitag erstmals seit drei Jahren wieder über Null gestiegen. Damit ist die historische Zinswende nach 40 Jahren fallenden Zinsen nun auch charttechnisch bestätigt.

Die Stimmungsdaten sind so, wie wir es erwarten würden: Die Stimmung bezüglich dem Bund-Future (läuft invers zur Zinsentwicklung) ist am Boden. Auch die Erwartung ist extrem negativ. Nachdem nun die Zinswende bestätigt wurde, rechnen die meisten Anleger mit weiter steigenden Zinsen, also mit einem weiter fallenden Kurs des Bund-Futures.

Da sich diese Entwicklung seit Wochen abzeichnet, der Inflationsdruck kommt ja nun wirklich nicht überraschend, ist die Investitionsquote in Bund-Future sehr niedrig und die Selbstzufriedenheit der Anleger sehr groß. Aktuell hat auch niemand mehr die Absicht, den Bund-Future zu kaufen.

Damit dürfte kurzfristig erst einmal die Luft raus sein aus dieser Bewegung.

Eine interessante Sentimentverfassung gibt es auf dem Ölmarkt. Heute wurden die 93 USD/Fass WTI Öl erreicht, der höchste Kurs seit acht Jahren. Entsprechend freudig sind die Ölanleger, sie feiern ihren Erfolg. Die Partylaune ist auf einem Extrempunkt, gleichzeitig ist jedoch der Zukunftsoptimismus vollständig eingebrochen. Es droht schon sehr bald eine ordentliche Korrektur im Ölmarkt.

04. Ausblick: Nach Branchenkorrektur folgt nun Einzeltitelkorrektur

Ich hatte Ihnen ja meinen Fahrplan vorgestellt: Ausverkauf im Technologiesektor bis Ende Januar mit anschließender Erholung im Februar und einem erneuten Ausverkauf im März, bevor das Jahr dann einen guten Verlauf nimmt.

Ausgelöst werden sollte diese Entwicklung insbesondere vom Zinsmarkt: In den USA überboten sich die Volkswirte mit Schätzungen für Zinsanhebungen im laufenden Jahr. Vor einer Woche gab es sogar vereinzelt Volkswirte, die bis zu vier Zinsanhebungen in den USA für das laufende Jahr erwarteten. Am Wochenende beruhigten dann einige US-Notenbanker die Situation und schlossen "große" Zinsschritte aus.

Normalerweise hebt die Notenbank den Zins schrittweise stets um 0,25% an. Im Notfall können aber auch größere Schritte getätigt werden, davor hatte man Ende der vergangenen Woche Angst. Doch das scheint nun vorerst vom Tisch.

Stattdessen überbieten sich nun jedoch die Volkswirte weiterhin mit der Anzahl der zu erwartenden Zinsschritte: Bis zu acht werden inzwischen erwartet. Bei jeder Notenbanksitzung würde also eine Zinsanhebung um 0,25% erfolgen.

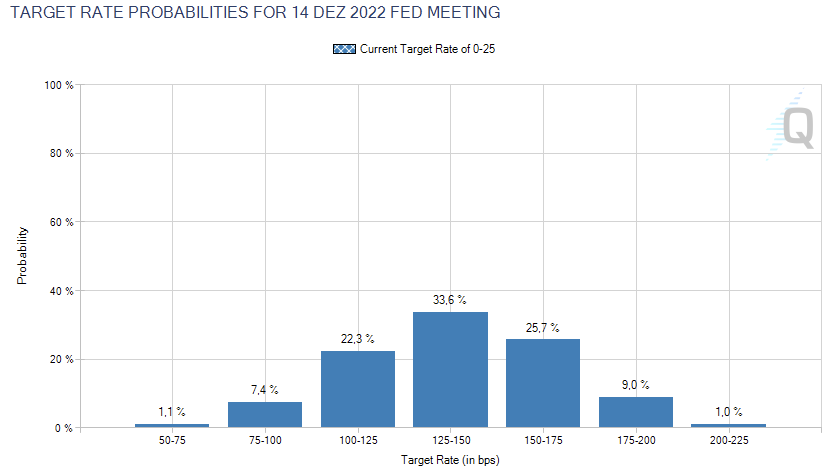

Abbildung 1: Leitzinserwartung 2022 in den USA

Quelle:

CME-Wahrscheinlichkeiten für Zinsanhebungen USAHeute wurden nun noch Arbeitsmarktdaten veröffentlicht, die alarmierend wirkten: Jede Menge neue Stellen wurden geschaffen, gleichzeitig strömen mehr Menschen als erwartet zurück auf den Arbeitsmarkt. Die Arbeitslosenquote sinkt weiter, Arbeitskräfte sind nicht zu finden. Die Angst vor "Zweitrundeneffekten" steigt: Nachdem in der ersten Runde der Inflation die Rohstoffpreise angesprungen sind, könnte nun in der zweiten Runde mit Lohnerhöhungen die Inflation zu einem Dauerthema gemacht werden.

EZB-Chefin Christine Lagarde sieht in der dramatischen Entwicklung in den USA weiterhin keinerlei Relevanz für Europa. Sie betonte gestern weiterhin, dass die Inflation fremdgemacht sei: Hohe Energiekosten würden die Kaufkraft der privaten Haushalte sowie die Gewinne der Unternehmen reduzieren. Pandemiebedingte Knappheit bei Maschinen, Einsatzstoffen und Arbeitskräften würden die Produktion belasten, daher benötige die Wirtschaft in Europa weiterhin die ultralockeren Unterstützungsmaßnahmen.

Immerhin, ein Satz wurde aus dem Statement gestrichen: Bislang hatte sie stets kategorisch ausgeschlossen, bereits im Jahr 2022 an der Zinsschraube zu drehen. Dieser Satz wurde nun gestrichen. Daher rechnen nun Volkswirte in Europa mit einem ersten Zinsschritt Ende 2022.

Derweil wurde die Inflationserwartung für 2022 innerhalb der vergangenen vier Wochen von 1,9% auf 3,0% angehoben. Gleichzeitig wird das Konjunkturwachstum nicht mehr auf 4,5% taxiert, sondern nur noch auf 4,2%. Hier bahnt sich ein Drama an: Die EZB benötigt hohe Wachstumsraten, eine gesunde Konjunktur, um mit Leitzinsanhebungen die Inflation zu bekämpfen. Wenn die Konjunktur nicht ordentlich läuft, ist sie nicht in der Lage, durch höhere Zinsen die Inflation einzufangen. Ein Dilemma kommt nun auf uns zu, vor dem die EZB seit Jahren gewarnt wird: Sie hat kaum Spielraum, da sie zu lange ultralocker war.

Europaweit notiert die Inflation aktuell bereits auf 5,1%. Ich habe mal gesucht: Der Begriff "transitory"(vorübergehend) wird in dem Statement nicht mehr verwendet.

Es gibt tatsächlich gute Gründe zu glauben, dass die Inflation von alleine wieder verschwindet: Rohstoffpreise sind teilweise (Holz) schon wieder zurückgekommen, teilweise (Öl) steht eine Korrektur bevor. Die Lieferkettenprobleme wurden durch die Pandemie verursacht und werden sich in den kommenden Monaten auflösen. Ich gehe davon aus, dass wir im Verlauf der zweiten Jahreshälfte wieder zur Normalität zurückkehren. Personalknappheit besteht auch dadurch, dass unglaublich viele Menschen immer wieder in Quarantäne oder Isolation geschickt werden. Auch das sollte sich in einigen Monaten auflösen.

Dennoch wird es spannend: Die gestiegenen Rohstoffpreise mündeten schon in steigende Güterpreise. In Deutschland heben wir den Mindestlohn an, Gewerkschaften stehen schon parat für harte Lohnverhandlungen. Die oben genannten Zweitrundeneffekte, die einen vorübergehenden Inflationsdruck verstetigen, könnten greifen, wenn die deflationären Effekte zu lange auf sich warten lassen.

Ein Ritt auf der Rasierklinge, würde ich sagen. Die EZB ist in ihrer derzeitigen Lage nicht zu beneiden.

Damit zurück zu meinem obigen Szenario: Ich dachte eigentlich, dass wir im Februar eine etwas kräftigere Gegenbewegung sehen. Ich halte das weiterhin für sehr wahrscheinlich. Der Umstand, dass die EZB immer stärker unter Druck gerät, war da schon einkalkuliert. Das sind immer wieder kleine Rückschläge, die eine Erholung unterbrechen.

Was mich überrascht hat, waren die Reaktionen auf die Quartalszahlen einzelner Unternehmen in dieser Woche. Zweistellige Kurssprünge waren fast schon die Regel: Spotify, Meta, Netflix, Paypal, Tesla aber auch große Positionen von Cathie Wood's ARK Innovation ETF wie Coinbase, Twilio, Zoom, Teladoc und Unity sind inzwischen 20%, 30% und mehr zurück gekommen.

Dort, wo ich mir die Unternehmen angeschaut habe, würde ich sagen, die sind nun günstig genug für ein Investment. Aber da lege ich noch den Bewertungsmaßstab von Anfang 2021 zugrunde: Mitten in der Pandemie und bei Minuszinsen. Inzwischen werden diese Wachstumsunternehmen kritischer betrachtet und niedriger bewertet, daher muss man sich wohl tatsächlich jeden Wert einzeln anschauen.

Übrigens: Das besondere an Cathie Wood ist, dass sie ihre Anlageentscheidungen transparent macht. Sie können täglich schauen, was Cathie Wood gestern für ihre Fonds ge- und verkauft hat. Das ist so transparent, dass es sogar einen Anti-ARK ETF gibt. Der heißt SARK - Short ARK und ist an der Nasdaq unter dem Kürzel SARK handelbar.

Dieser ETF war so populär, dass Aktien, die sich im ARK befanden, rasend schnell ausverkauft wurden. Ich denke, das hat auch zu einem guten Teil dazu beigetragen, dass die Technologiekorrektur im Januar so schnell und so heftig ausfiel.

Wenn nun aber im Januar schon die gesamte Tech-Branche heftig ausverkauft wurde und nun im Februar Einzeltitel, für die selbst das noch nicht heftig genug war, nochmals gezielt unter die Räder geraten, was soll dann im März noch korrigiert werden?

Also, um es kurz zu machen: Zum Verkaufen ist es sicherlich nun zu spät. Je nach Entwicklung von Einzeltiteln könnten wir in den kommenden Wochen gezielt nochmal umschichten. Doch wer sich das Elend nicht weiter anschauen möchte, der kann die Korrektur bis auf weiteres auch einfach aussitzen ... natürlich nur dann, wenn nichts Negatives passiert. Sollten die Kurse wider Erwarten unter 14.800 Punkte rauschen, müssen wir uns was anderes überlegen.

05. Update beobachteter Werte: Paypal, Paypal, Skyworks Solutions

Bitte beachten Sie auch den Kundenbereich auf meiner Internetseite unter

www.heibel-ticker.de -> Portfolio -> 10 neueste Einträge. Dort finden Sie aktuelle Charts mit meinen jeweils aktualisierten Einschätzungen.

==========

Im Wochenverlauf habe ich zu mehreren Titeln Anmerkungen im Kundenbereich der Webseiten verfasst.

Paypal

Desaster: Neustart

Mi, 02. Februar um 16:52 Uhr

Wir haben vieles richtig gemacht in der vergangenen Woche. Viele der niedergeprügelten Aktien erleben diese Woche eine Renaissance: BioNTech +15%, Flatex +11%. Aber um die Gewinner brauchen wir uns nicht zu kümmern, die Verlierer erfordern unsere Aufmerksamkeit.

Und da springt heute Paypal mit -21% ins Auge: Autsch! CEO Dan Schulman hat so ziemlich alle Zielgrößen verfehlt. Anleger flüchten heute aus der Aktie, ohne Rücksicht auf den Kurs zu nehmen. Der Ausverkauf ist gnadenlos und allein deswegen schon übertrieben. Wir warten erst einmal ab, denn es wird bessere Kurse zum Verkaufen geben, wenn wir wirklich aussteigen wollen. Bis dahin kümmern wir uns um die Fakten.

Der Konzernumsatz stieg um 13% auf 6.918 Mrd. USD und liegt um 0,3% hauchdünn über den Erwartungen. Der Gewinn wuchs jedoch nur um 4% auf 1,11 USD/Aktie und verfehlte die erwarteten 1,12 USD/Aktie, da die Kosten überraschend stark anwuchsen.

Noch im November war CEO Schulman im TV mit der Aussage, der Oktober sei besser als erwartet. Um so überraschender kommt nun die Meldung über einen überraschend schwachen Dezember. "Lieferkettenprobleme beeinträchtigten die kleineren Händler in unserem Kundenkreis. Inflationsdruck beeinträchtigte den Umsatz einzelner Geschäftssegmente. Omikron beeinträchtigte Reisebuchungen und die auslaufenden staatlichen Coronahilfen hatten ebenfalls einen negativen Einfluss," so Dan Schulman.

Die Aussagen haben Analysten verschreckt. Denn Visa und Mastercard haben unisono überragende Q-Zahlen vorgelegt und den Erfolg der wieder ansteigenden Reisetätigkeit zugeschrieben. Alphabet hat gestern Abend Q-Zahlen vorgelegt, die jegliche Vorstellungen nach oben übertrafen. Der Grund: Die Reisebranche bucht wieder Werbung auf den Google-Seiten. Warum also meldet Paypal gerade in diesem Bereich Probleme?

Inflationsdruck und Lieferkettenprobleme haben den Einzelhandel nicht belastet, im Gegenteil: Das Weihnachtsgeschäft brummte. Warum wurden gerade die Paypal-Kunden von den Problemen heimgesucht?

Die Erläuterungen von Dan Schulman haben mehr Fragezeichnen aufgeworfen als die Zahlen. Doch es kam noch schlimmer:

Die Unternehmensprognose wurde grundlegend überarbeitet - und nach unten korrigiert. Vor einem Jahr hatte Paypal ausgegeben, bis 2025 auf 750 Mio. Kunden kommen zu wollen. Gestern strich CFO John Rainey dieses Ziel auf 600 Mio. Das Unternehmen werde ab sofort mehr Wert auf Qualität, statt auf Quantität legen. Man wolle also nicht mehr durch exzessive Marketingaktionen jeden Menschen als Neukunden gewinnen, sondern konzentriere sich künftig auf Kunden, mit denen man auch Geld verdienen kann.

Das klingt zwar vernünftig, uns war aber noch nicht bewußt, dass das Ziel von 750 Mio. auf "minderwertigen" Kunden beruhte.

Damit wurde die Unternehmensprognose vollständig überarbeitet: Neustart. Der Umsatz werde im laufenden Jahr um 15-17% wachsen, Analysten waren von +18% ausgegangen. Der Gewinn wird auf 4,60-4,75 USD/Aktie taxiert, ebenfalls deutlich unter den Analystenerwartungen von 5,21 USD/Aktie.

NICHT ALLES IST SCHLECHT

So, genug der schlechten Nachrichten. Als Ergebnis müssen wir mitnehmen, dass das Management seine Glaubwürdigkeit verspielt hat, und das kann man nicht binnen weniger Monate umkehren. Anleger verkaufen ohne Rücksicht auf den Kurs. Für die kommenden Quartale ist Paypal auf dem Aktienparkett eine Persona non grata.

Aber: Ein großer Teil der Probleme ist tatsächlich auf die Trennung von eBay zurückzuführen. Seit Jahren ist bekannt, dass in diesen Tagen die Kooperation zwischen eBay und Paypal ausläuft. Die Kooperation war zwar eine zuverlässige Cashcow für Paypal, aber hinderte das Unternehmen daran, neue Partnerschaften einzugehen. Mit dem Wegfall von eBay geht also ein stabiler Umsatz verloren, insbesondere Umsatz mit hoher Gewinnmarge, doch es öffnen sich neue Türen für künftige Partnerschaften.

Kurzfristig ist die Trennung also belastend. Obwohl Analysten viele Jahre gerechnet haben, um die genaue Belastung zu beziffern, lagen sie damit offensichtlich völlig falsch. Doch schauen wir uns mal die Zahlen ohne eBay an:

eBay macht nur noch 3% des Transaktionsvolumens von Paypal aus. Das Transaktionsvolumen ist um 23% angestiegen, rechnet man den Rückgang durch die Trennung von Ebay heraus, beläuft sich das Wachstum auf 28% und liegt damit weiterhin deutlich über der Schwelle von 20%, die das Unternehmen zu einem Wachstumsunternehmen machen.

Paypal zieht eine Marge vom Transaktionsvolumen ein, diese Marge macht dann den Umsatz von Paypal aus. der Umsatz ist um 13% gestiegen. rechnen wir hier jedoch eBay wieder heraus, so kommen wir auf +22%.

Paypal arbeitet seit einiger Zeit an der "Super-App": eine App, die alle Finanzbelange abdecken soll. Sparen, Anlegen, Kredit, etc. Es wird noch eine Weile dauern, bis diese Super-App nach Deutschland kommt. In den USA gibt es schon erste Angebote: Venmo ist eine Zahlungsfunktion für direkte Geldtransfers ohne Gebühren. Kürzlich wurde eine Kooperation mit Amazon geschlossen, diese Funktion als Zahlungsmöglichkeit einzubinden.

Das KGV 2022e von 29 ist in meinen Augen für die angestrebte Wachstumsgeschwindigkeit von 20% angemessen. Eigentlich günstig, aber aufgrund des Vertrauensverlustes angemessen. Wenn das Management in den kommenden Quartalen die nunmehr stark reduzierten Prognosen erfüllt, wird das Vertrauen sukzessive zurückkehren und ein deutlich höheres Bewertungsniveau möglich sein.

Es fehlen mir noch die Gründe für den überraschend schwachen Dezember. Aber die Aktie findet ihren Boden, wenn alle negativen Meldungen auf dem Tisch liegen, nicht wenn es rund läuft. Es ist also einmal mehr ein starkes Nervenkostüm erforderlich, bei dieser Aktie dabei zu bleiben. Doch auf dem aktuellen Kursniveau würde ich nicht mehr verkaufen. Wir können in den kommenden Wochen darauf achten, ob es noch Erklärungen für den schwachen Dezember gibt. Je nachdem, wie die ausfallen, können wir uns dann entscheiden, ob wir Paypal weiterhin im Portfolio behalten, oder eben nicht. Heute ist jedoch kein Tag zum Verkaufen.

Paypal

Richtige Antwort auf harten Wettbewerb

Do, 03. Februar um 09:33 Uhr

So, nun habe ich mir das ganze Paypal-Desaster nochmals in Ruhe angeschaut. Es bleibt dabei, dass das Management völlig überraschend eine Kehrtwende vollzogen und damit viel Vertrauen verspielt hat. Aber die Kehrtwende war nicht dumm.

In den vergangenen Jahren wurde der Wettbewerb immer heißer. Start-Ups als auch Zusammenschlüsse etablierter Marktteilnehmer brachten immer neue Wettbewerber hervor, die mit leicht modifizierten Angeboten um die Gunst der Kunden buhlten:

- Block (vormals Square) eroberte mit Point of Sale (POS) Angeboten den Einzelhandel,

- Affirm bietet mit buy now pay later (Kaufe jetzt, zahle später) den finanzschwachen Kunden Hilfe an,

- SoFi bedient die junge Generation, die ihre Käufe in den sozialen Netzen präsentieren wollen,

- Adyen aus Holland bietet das breiteste Spektrum an Online- und Offline-Zahlungswegen an

- Stripe aus Irland übernimmt die Online-Zahlungsabwicklung für Einzelhändler, die noch keine ausreichend gute Reputation haben

- Klarna aus Schweden setzt sich als vertrauenswürdiger Abwickler zwischen Einzelhändler und Kundenbank.

...ich denke nicht, dass diese Liste vollständig ist. Sie sehen, welche Nuancen es im Bereich der Zahlungsabwicklung gibt. Die speziellen Angebote erstürmen derzeit den Markt mit gezielter Werbung. Paypal ist ein Generalist, der sich also plötzlich in unzähligen Nischen mit Spezialisten messen muss. Das lässt die Werbekosten für Neukunden in die Höhe schießen, dennoch bekommt man am Ende als Generalist von allem nur ein bisschen.

Der Vorteil, den Paypal jedoch hat, ist die große Verbreitung, die herausragende technologische Basis und das inzwischen zumindest in den USA verbreiterte Angebot. Bevor Paypal also die Restkunden abfischt, die von den gezielten Werbeaktionen der aggressiven Wettbewerber übrig gelassen werden, konzentriert sich das Unternehmen nun auf die Qualität der Kunden für die eigenen Angebote. Der ARPU - Average Revenue per User, also der durchschnittliche Umsatz je Nutzer, soll optimiert werden.

Wir dürfen also für die kommenden Quartale erwarten, dass die Entwicklungskosten hoch bleiben, die Marketingkosten jedoch nicht mehr so stark wachsen. Gleichzeitig sollte durch die Steigerung des ARPU der Gewinn anspringen. Getreu dem Motto "Umsatz macht Arbeit, Gewinn macht Freude", könnte sich das positiv auf die Aktie auswirken, wenn ... ja wenn das Management gegebene Versprechen künftig einhalten kann.

Gestern wurden achtmal so viele Aktien gehandelt wie im Durchschnitt der vergangenen 90 Tage. Das sieht nach Panik aus und sollte einen tragfähigen Boden gebildet haben. Daher halte ich das nun erreichte Kursniveau für geeignet, eine Position aufzubauen, wenn Sie noch keine Position haben. Wir haben eine volle Position gehabt, die durch den gestrigen Ausverkauf deutlich verkleinert wurde. Nachkaufen würde ich jedoch nicht, da wir hier zwar eine große Chance sehen, das Management jedoch erst einmal Vertrauen zurückgewinnen muss, bevor wir wieder mit einer vollen Position einsteigen.

Skyworks Solutions

Gute Q-Zahlen, Teilverkauf

Fr, 04. Februar um 09:25 Uhr

Skyworks Solutions legte gestern Abend Q-Zahlen vor, die leicht über den Erwartungen lagen. Der Umsatz blieb unverändert bei 1,5 Mrd. USD und lag um 3% über den Erwartungen. Der Gewinn ging um 6% zurück, lag mit 3,14 USD/Aktie dennoch um 1% über den Erwartungen. Die augenscheinlich schwachen Zahlen liegen am guten Vorquartal.

Mit 68% Umsatzanteil ist Apple der größte Kunde von Skyworks. Die Chips von Skyworks gehen in Apple iPhones. Vor einem Jahr wurde das iPhone 12 aufgrund der Pandemie verspätet, also erst im Oktober in den Markt gegeben. Das führte zu einem großen Umsatzplus im Q4 2020.

Im Jahr 2021 wurde das iPhone 13 wie gewohnt bereits im September verkauft und so fand ein guter Teil des Umsatzes mit dem neuen Gerät noch im Q3 2021 statt. Entsprechend blieb nicht mehr so viel für Q4 2021 übrig, was sich in den Zahlen ausdrückt. Dies war so erwartet worden, die Aktie hat daher auch kaum auf die Zahlen reagiert.

CEO Liam Griffin war in der Telefonkonferenz bemüht, die nicht-Applekunden in den Vordergrund zu stellen: Samsung, Oppo, Vivo und Xiaomi erhalten die Sky5-Chipplattform von Skyworks, mit der die 5G-Technologie ermöglicht wird. IoT-Geräte (Internet der Dinge) werden von Siemens, Netgear, der British Telecom, Juniper Networks bis hin zu General Electric mit 5G-Chips von Skyworks bestückt. Der Automobilbereich werde unterstützt, führende Anbieter von Elektroautos nutzen die Sky5-Plattform. Die Schlagworte Metaversum und autonomes Fahren werden genannt, um zu zeigen, dass Skyworks ganz vorne bei den Entwicklungen dabei ist.

Dennoch drehen sich die ersten vier Fragen der Analysten um Details in der Beziehung zu Apple. Und hier sehe ich auch weiterhin das große Damoklesschwert für Skyworks: Apple holt immer mehr Komponenten ins eigene Haus, Berichten zufolge könnten auch die von Skyworks gelieferten 5G-Chips in einiger Zeit durch Eigenentwicklungen ersetzt werden. Skyworks könnte dann bis zu zwei Drittel des Umsatzes verlieren.

Der Ausblick macht dennoch Mut: Zusätzlich belastet war das abgelaufene Quartal durch Kapazitätsengpässe bei Apple. Es hätten im Weihnachtsgeschäft mehr iPhones verkauft werden können, wenn es keine Lieferkettenprobleme gegeben hätte, sagte Apple. Die Engpässe seien jedoch inzwischen beseitigt und so könnte das laufende Quartal ein paar Nachholeffekte beinhalten. 14-19% Umsatzwachstum prognostiziert CFO Kris Sendesaal daher, und 11% Gewinnwachstum.

Skyworks ist billig, das KGV 22e steht bei nur 12. Das Damoklesschwert Apple schwebt über Skyworks und verhindert eins ums andere einen höheren Kurs. Mir ist die Aktie derzeit zu billig, aber ich möchte auch nicht der letzte sein, der noch Aktien hat, wenn Apple irgendwann tatsächlich einen eigenen 5G-Chips vorstellt. Vor dem Hintergrund der aktuell starken Kursschwankungen würde ich ein Verkaufslimit von 125 Euro verwenden, um die Hälfte unserer Position abzustoßen. Bitte auf keinen Fall unlimitiert verkaufen, da die US-Börsen noch nicht geöffnet haben und das Handelsvolumen daher gering ist: Wir wollen nicht mit unserem Verkauf den Kurs bewegen. Aktuell notiert die Aktie deutlich tiefer, doch ich gehe davon aus, dass die 125 Euro in den kommenden Tagen erreicht werden.

06. Leserfragen

Vielen Dank für Ihre zahlreichen Fragen! Allerdings erhalte ich inzwischen zu viele Leserfragen, als dass ich alle individuell beantworten könnte. Wenn ich eine Frage beantworte, dann möchte ich das fundiert und hilfreich machen.

Ich bitte daher um Ihr Verständnis, wenn ich wie folgt vorgehe. Sie profitieren davon wie die anderen 25.000 Heibel-Ticker Leser:

1. Fragen zu administrativen Themen (Abo, E-Mail-Zustellung, interner PLUS-Bereich …) werden natürlich stets binnen kurzer Zeit beantwortet.

2. Fragen zu Aktien aus unserem Portfolio werden inhaltlich in das nächste Update zum entsprechenden Portfoliotitel eingearbeitet, sofern für die Allgemeinheit von Interesse.

3. Wöchentlich drei Fragen zu allgemeinen Börsenthemen sowie zu Einzeltiteln werde ich im Heibel-Ticker beantworten.

Mit dieser Vorgehensweise hoffe ich, wieder mehr Zeit für die Recherche von Themen zu haben, die ich für wichtig halte und überzeugt bin, dass dies vielen Lesern meines Börsenbriefs Mehrwert bietet. Leider war es in der Vergangenheit teilweise so, dass ich mehr Zeit in die Recherche für individuelle Fragen gesteckt habe und Zeit für die Analyse von Aktien und das Ausarbeiten von neuen Empfehlungen fehlt. Das ist jedoch den zahlenden Abonnenten des Heibel-Ticker PLUS gegenüber unfair, denn es darf erwartet werden, dass ich meine Energie dahingehend einsetze, für alle Abonnenten relevante Themen auszuarbeiten. Ich hoffe auf Ihr Verständnis :-)

Adyen entwickelt Point of Sale

Guten Abend Herr Heibel,

Adyen verfolge ich schon länger und war und bin seit kurzem wieder investiert.

Gestern kam folgende Nachricht:

Adyen setzt am POS auf integrierte Android-Terminals

https://www.it-finanzmagazin.de/adyen-setzt-am-pos-auf-integrierte-android-terminals-132675/

Wieso hat Paypal das noch nicht und wenn die dann auch noch die

"Mit diesem können Händler wichtige Apps wie etwa die Bestandsverwaltung, Kundenbindungsprogramme, Rückgaben-Abwicklung und viele weitere Vorgänge im Terminal hochladen und dort direkt verwalten."

Und heute fallen sie, tja ich muss ja nicht alles verstehen.

Da ich der Meinung bin, die Meldung ist einen Kauf wert, möglicherweise alleine aufgrund der HW-Ersparnis.

Etwas für den Heibel-Ticker?

Mit freundlichen Grüßen,

Reiner aus dem Ahrtal

ANTWORT

Inzwischen müsste die Meldung lauten „auch“ Adyen baut auf Point of Sale Geräte. Denn inzwischen hat auch Apple bekannt gegeben, an entsprechenden Lösungen für das iPhone zu arbeiten - ohne weitere Hardware. Aden beobachte ich schon seit langer Zeit, das junge Unternehmen aus Holland wächst exorbitant schnell, ist aber mMn nur einer unter vielen. Seit Anfang Januar ist die Aktie um 25% gefallen und notiert noch immer auf einem KGV 2023e von 60. Das ist mir zu teuer für die derzeitige Marktsituation.

Procter & Gamble gut für Inflation aufgestellt

Hallo Herr Heibel,

zuerst wünsche ich Ihnen und Ihrer Familie ein gutes neues Jahr.

Für dieses Jahr habe ich mir vorgenommen mein Depot neu zu sortieren bzw. zu

konsolidieren, da sich im Laufe der Jahre (zu) viele Positionen angesammelt haben.

Dazu gehört auch eine überproportionale Position an Procter & Gamble Aktien.

Deswegen würde mich interessieren wie Sie diese für die Zukonft einschätzen bzw. bewerten.

Besten Dank dafür im Voraus.

Mit freundlichen Grüßen aus dem Süden

Albrecht aus Schorndorf

ANTWORT

P&G produziert Dinge des täglichen Gebrauchs, für die Kunden eine vergleichsweise geringe Preiselastizität aufweisen: Sprich, etwaiger Kostendruck - durch höhere Rohstoff- oder Logistikkosten - lassen sich gut an den Kunden weitergeben. Deswegen ist die Aktie in den vergangenen Monaten gegen den Markttrend sehr stark angesprungen (+40% in 12 Monaten). Ich denke, einmal abgesehen von zwischenzeitlichen Korrekturen, dass die Aktie in den kommenden ein oder zwei Jahren der hohen Inflation weiter gut laufen wird.

Gold versus Goldmine

Lieber Herr Heibel,

der Chart für Gold ist doch eigentlich extrem bullisch, aber die Goldaktien schwächeln gewaltig. Wie deuten Sie diesen Sachverhalt ..?

Bin seit 12 Jahren Kunde bei ihnen und dies ist mein erster Leserbrief resp. Anfrage.

Mit herzlichen Grüssen

Wolfgang aus München

ANTWORT

Herzlichen Dank für Ihre langjährige Treue :-).

Ja, der Goldpreis hat in meinen Augen eine gute Ausgangsposition für steigende Kurse im Jahresverlauf gebildet. Technisch betrachtet sollte der Goldpreis nicht unter 1.700 USD/Unze fallen, um dann beim Überspringen der 1.930 USD/Unze zu neuen Allzeithochs aufzubrechen. Aktuell notiert er irgendwo dazwischen bei 1.808 USD/Unze. Eine Entscheidung ist also noch nicht gefallen.

Nun werden für die USA Zinserhöhungen erwartet: Aktuell bis zu sieben für das laufende Jahr. Steigende Zinsen machen Gold als sicheren Hafen weniger attraktiv. Warum sollte man für die Lagerung von Gold auch noch Geld ausgeben, wenn das Geld in Staatsanleihen endlich wieder Zinsen verdienen kann? Die Entscheidung zwischen Staatsanleihen und Gold wird also in diesem Jahr erschwert.

Was genau meinen Sie mit Goldaktien? Aktien von Goldminenbetreibern? Die hängen nur bedingt am Goldpreis, aber auch an der Corona-Pandemie, die mit all ihren Sicherheitserfordernissen die Goldproduktion teurer gemacht hat. Auch politische Auseinandersetzungen und Umweltereignisse können den Kurs von Minenbetreibern beeinflussen. Natürlich hilft ein steigender Goldpreis auch den Minenbetreibern, aber es gibt eine Vielzahl von Einflussfaktoren. Häufig, wenn die anderen Einflussfaktoren nicht negativ einschlagen, verläuft der Kurs einer Mine gehebelt zur Goldpreisentwicklung.

Minenbetreiber schwächelten in den vergangenen Wochen meinem Eindruck nach weitgehend parallel zur Goldpreisentwicklung. Im Heibel-Ticker setzen wir in erster Linie auf Goldbarren, oder aber auch Wheaton Precious, weil dort das Risiko der Minenbetreiber ausgeklammert wird.

Habe ich damit Ihre Frage ausreichend beantwortet?

Teilverkäufe versus Alles oder Nichts

Sehr geehrter Herr Heibel,

ich wollte mal das Thema Teilverkäufe ansprechen, da ich

der Ansicht bin, dass diese nichts bringen wegen dem first in first out

Prinzip und beim Teilverkauf ja der erste Einstiegskurs zum Verkauf genommen

wird und somit einen großen Verlust verursacht.

Wäre es nicht sinnvoller nur einmal beim runter fallen nachzukaufen und

Wunschpreises alle Anteile der jeweiligen Position zu veräußern und anschließend

auf tiefer Kurse zu warten?

Meine auch seit längerem zu beobachten, dass Stops ständig abverkauft werden

bei Longpositionen um anschließend auf Schlusskurs Basis über der Unterstützung

den Handel zu beenden.

Anschließend am nächsten Tag geht es dann wieder ordentlich Aufwärts.

Oder wäre es auch sinnvoll nach einem Schlusskurs unter der Unterstützung am

nächsten Tag zu veräußern, damit man nicht unnötig in das Minus läuft?

Beste Grüße, Dennis aus Heinsberg

ANTWORT

Vielen Dank für Ihre Überlegungen. Ich möchte mit meinen Teilkäufen und Teilverkäufen keine steuerlichen Dinge optimieren, sondern trage dem Umstand Rechnung, dass wir höchstens per Zufall, also sehr selten, die besten Kurse treffen. Es fällt leichter, einen Teil der Position zu verkaufen als alles. Und es hat sich gezeigt, dass man, wenn man häufiger mal kleine Schritte unternimmt, Schwankungen besser für sich nutzen kann.

Mit dem Ansatz "Alles oder Nichts“ endet man viel zu häufig im „Nichts“. Oder, um es mit einem anderen Sprichwort zu sagen: Lieber den Spatz in der Hand, als die Taube auf dem Dach.

07. Übersicht HT-Portfolio

| Spekulation (≈20%) =7,8% | WKN | 3.2.22 | Woche Δ | Σ '22 Δ | Anteil 8x2,5% | ! | C19 |

| Bitcoin ETC | BTC-EUR | 35.152,00 € | 3% | 10% | 2,7% | A | 0 |

| Nike | NKE | 126,16 € | -4% | -1% | 2,5% | A | 0 |

| BVB Borussia Dortmund | ETR:BVB | 4,28 € | 1% | 6% | 2,6% | A | 0 |

| |

|

|

|

|

|

|

|

| Wachstum (≈30%) =46,3% | WKN | 3.2.22 | Woche Δ | Σ '22 Δ | Anteil 5x6% | ! |

|

| BB Biotech | ETR:BBZA | 63,05 € | 0% | -15% | 3,0% | B | + |

| Wheaton Precious Metals | ETR:SII | 35,21 € | 2% | -6% | 8,1% | B | 0 |

| Airbus | ETR:AIR | 110,26 € | -1% | -1% | 7,9% | B | - |

| Medios | ETR:ILM1 | 31,50 € | -4% | -19% | 1,5% | C | 0 |

| Skyworks Solutions | SWKS | 114,62 € | -9% | -16% | 6,3% | C | + |

| Flatex | ETR:FTK | 17,62 € | 7% | -13% | 8,9% | A | + |

| BioNTech | BNTX | 153,25 € | 9% | -28% | 6,3% | B | + |

| Paypal | PYPL | 108,90 € | -26% | -35% | 4,2% | A | + |

|

|

|

|

|

|

|

|

| Dividende (≈30%) = 24,9% | WKN | 3.2.22 | Woche Δ | Σ '22 Δ | Anteil 5x6% | ! |

|

| Deutsche Post | ETR:DPW | 52,18 € | 0% | -8% | 7,3% | C | + |

| Munich Re | ETR:MUV2 | 267,00 € | -4% | 2% | 8,8% | B | - |

| BASF | ETR:BAS | 66,71 € | -3% | 8% | 8,8% | A | 0 |

|

|

|

|

|

|

|

|

| Absicherung (≈20%) =20,5% | WKN | 3.2.22 | Woche Δ | Σ '22 Δ | Anteil 3x6,6% | ! |

|

| Goldbarren 150 gr | 100 gr. | 5.031,00 € | -2% | -1% | 7,2% | A | + |

| Südzucker-Anleihe | A0E6FU | 86,76% | -1% | -3% | 5,9% | B | + |

| Bitcoin | Nuri | 35.152,00 € | 3% | -15% | 7,4% | B | + |

|

|

|

|

| Cashquote |

|

|

| Σ-Portfolio Ergebnis seit 2022 |

|

| -2% | -9% | 0,5% |

|

|

| Heibel-Ticker |

| Gewichtung | Anzahl Positionen | angestrebte Positionsgröße |

| Portfolio | Ziel | Soll | Ist | Soll | Ist |

| Spekulation | Ereignis | 20% | 7,8% | 8 | 3 | 2,5% |

| Wachstum | Enkelkinder | 30% | 46,3% | 5 | 8 | 6,0% |

| Dividende | Urlaub | 30% | 24,9% | 5 | 3 | 6,0% |

| Absicherung | Zins & Gold | 20% | 20,5% | 3 | 3 | 6,7% |

| Summe |

| 100% | 99,5% | 21 | 17 | 100% |

Anmerkungen:

- Die Überschrift über jedem Portfoliobereich in der jeweiligen ersten Spalte (bspw. Absicherung (≈20%) =21,8%) bedeutet: Der beabsichtigte Anteil dieses Portfoliobereichs am Gesamtportfolio beträgt ungefähr 20%. Aktuell beträgt der Anteil 21,8%.

- Die dritte Spalte zeigt die Schlusskurse von Donnerstagabend.

- Unter „Woche” steht die Veränderung im Vergleich zur Vorwoche.

- Unter „Σ 'XX Δ” steht das Ergebnis der Position seit Jahresbeginn bzw. seit Aufnahme ins Portfolio.

- Unter „Anteil” finden Sie den Anteil der jeweiligen Position am Gesamtdepot.

Unter ! steht zur Information meine Grundtendenz:

| A | – | Top-Aktie mit günstigem Kurs, |

| B | – | Kursrücksetzer zum Kaufen nutzen |

| C | – | Kurssprünge zum Verkaufen nutzen, |

| D | – | bei Gelegenheit Verkaufen, |

| E | – | Sofort Verkaufen |

Die „Gelegenheit” zum Kaufen oder Verkaufen wird sodann kurzfristig von mir per Update an Sie bekanntgegeben.

Ich habe diese Spalte „!” insbesondere für neue Kunden vorgesehen, die zu einem späteren Zeitpunkt wissen wollen, ob ich die Position noch zukaufen würde, wenn ich beispielsweise darin nicht schon voll investiert wäre. Zukaufen würde ich jeweils jedoch niemals zu Höchstkursen, sondern stets nur nach kurzfristigen Kursrückschlägen von mindestens 5-7%.

Kauffolge: Je spekulativer, desto aggressiver würde ich kaufen und verkaufen. Derzeit verwende ich die folgenden Schritte:

- Dividenden- + Wachstumspositionen in drei Schritten aufbauen: 25%-25%-50%,

- Zyklische Positionen in zwei Schritten aufbauen: 50%-50%,

- Spekulative Positionen ganz oder gar nicht: 100%.

Stopp Loss Limits, Verkaufslimits und ähnliche Aktionsmarken verwalte ich aktiv in meinem System und ändere ich unter der Woche mehrfach, fast täglich. Eine Veröffentlichung der entsprechenden Limits ist in der Regel nicht sinnvoll, allenfalls Stopp Loss Marken für unseren Spekulationen werde ich bisweilen im Text bekanntgeben.

Eine erfolgreiche Börsenwoche,

take share

Stephan Heibel

Chefredakteur und Herausgeber des Heibel-Ticker Börsenbriefs

https://www.heibel-ticker.demailto:info/at/heibel-ticker/./de

08. Disclaimer / Haftungsausschluss und Risikohinweise

Wer un- oder überpersönliche Schreib- oder Redeweisen nachmacht oder verfälscht oder nachgemachte oder verfälschte un- oder überpersönliche Schreib- oder Redeweisen in Umlauf setzt, wird mit Lust-, manchmal auch mit Erkenntnisgewinn belohnt; und wenn alles gut geht, fällt davon sogar etwas für Sie ab. (frei nach Robert Gernhardt)

Wir recherchieren sorgfältig und richten uns selber nach unseren Anlageideen. Für unsere eigenen Transaktionen befolgen wir Compliance Regeln, die auf unsere eigene Initiative von der BaFin abgesegnet wurden. Dennoch müssen wir jegliche Regressansprüche ausschließen, die aus der Verwendung der Inhalte des Heibel-Tickers entstehen könnten.

Die Inhalte des Heibel-Tickers spiegeln unsere Meinung wider. Sie stellen keine Beratung, schon gar keine Anlageempfehlungen dar.

Die Börse ist ein komplexes Gebilde mit eigenen Regeln. Anlageentscheidungen sollten nur von Anlegern mit entsprechenden Kenntnissen und Erfahrungen vorgenommen werden. Anleger, die kein tiefgreifendes Know-how über die Börse besitzen, sollten unbedingt vor einer Anlageentscheidung die eigene Hausbank oder einen Vermögensverwalter konsultieren.

Die Verwendung der Inhalte dieses Heibel-Tickers erfolgt auf eigene Gefahr. Die Geldanlage an der Börse beinhaltet das Risiko enormer Verluste bis hin zum Totalverlust des eingesetzten Kapitals.

Quellen:

Kurse: Deutsche Kurse von comdirect.de, Goldbarren & Münzen von proaurum.de, US-Kurse von finance.yahoo.com. Alle Kurse sind Schlusskurse vom Donnerstag sofern nichts Gegenteiliges vermerkt ist.

Bilanzdaten: Comdirect, Yahoo! Finance sowie Geschäftsberichte der Unternehmen

Informationsquellen: dpa-AFX, Aktiencheck, Yahoo! Finance, TheStreet.com, IR-Abteilung der betreffenden Unternehmen

09. An-/Ab-/Ummeldung

Ihre eMail Adresse oder Adressdaten ändern Sie bitte mit Ihrer bestehenden eMail Adresse und Ihrem Passwort unter

https://www.heibel-ticker.deoder senden Sie uns einfach eine entsprechende eMail an:

verwaltung/at/heibel-ticker/./de