»

zurück zur Übersicht

16.12.2022:

H E I B E L - T I C K E R P L U S

B Ö R S E N B R I E F

- Einfach einen Tick besser -

DEUTSCHE BIBLIOTHEK : ISSN 1862-5436

17. Jahrgang - Ausgabe 50 (16.12.2022)

Erscheinungsweise: wöchentlich Freitag/Samstag

Die PDF-Version dieser Ausgabe steht Ihnen ab sofort im Archiv sowie unter dem folgenden Link zur Verfügung:

https://www.heibel-ticker.de/downloads/htp221218.pdfIm heutigen Börsenbrief lesen Sie:

01. Info-Kicker: EZB Chefin Christina Lagarde verschreckt Anleger

Liebe Börsenfreunde,

Vielen Dank für die schöne Weihnachtsfeier, die ich mit Ihnen veranstalten durfte. Nach den Neuigkeiten bei unserer Sentiment-Umfrage animusX, unserer Blog-Seite Heibel-Unplugged und für den Heibel-Ticker habe ich bei einem Glas Wein zwei Anekdoten erzählt: Wie ich zum ersten Internetkunden in Deutschland wurde, sowie wie ich am 9. November 1989 am Brandenburger Tor auf der Berliner Mauer tanzte. Die Aufzeichnung davon ist unter

https://www.youtube.com/@heibel-ticker verfügbar.

Die abgelaufene Woche hatte es in sich: Zuerst Jay Powell, dann Christine Lagarde haben die Leitzinsen für die USA bzw. Euroland um jeweils 0,5% angehoben. Während die US-Zinsanhebung noch gut verdaut wurde, führte die europäische Zinsentscheidung zu einem Ausverkauf. Warum das so lief, erläutere ich in Kapitel 02. Dort gebe ich auch schon einen kleinen Ausblick auf das Jahr 2023.

Aus der Sentimentanalyse vor einer Woche hatte ich einen starken Impuls für den Aktienmarkt sowie für den Ölpreis abgeleitet. Beides traf zu, der Aktienmarkt hatte seine schlechteste Woche seit Corona, der Ölpreis ist um 10% angesprungen. Was sich aus der heutigen Sentimentanalyse ableiten lässt, lesen Sie in Kapitel 03.

Siemens Energy, SMA Solar und First Solar sind drei Unternehmen, nach denen ich von Kunden immer wieder gefragt werde. Es hat den Anschein, dass Anleger im Bereich der regenerativen Energiegewinnung besonders große Chancen sehen. Ich habe mir die Aktien näher angeschaut. Meine Einschätzung dazu lesen Sie in Kapitel 04. Dort gebe ich auch einen konkreteren Ausblick auf erste Änderungen, mit denen wir uns auf das Börsenjahr 2023 vorbereiten.

Wie immer gibt es einige wichtige Updates in Kapitel 05. Im Kapitel 06 habe ich eine tabellarische Übersicht über den aktuellen Stand unseres Portfolios abgebildet.

Nun wünsche ich eine anregende Lektüre,

take share, Ihr Börsenschreibel

Stephan Heibel

Chefredakteur und Herausgeber des Heibel-Ticker Börsenbriefs

02. So tickt die Börse: 6,3% Inflation im Euroraum 2023

Am Mittwoch hat die US-Notenbank den Leitzins um 0,5% auf 4,25-4,5% angehoben. Fed-Chef Jay Powell machte deutlich, dass die Zinsanhebungen noch eine Weile andauern werden. Am Markt erwartet man nun eine Zielgröße von 5,1%, ich persönlich gehe von einem Ziel bei mindestens 5,5% aus. Auch machte Powell deutlich, dass ein hoher Leitzins uns für längere Zeit begleiten werde.

Wer vor einer Woche den Heibel-Ticker gelesen hat, der war genau auf diese Situation vorbereitet. Jay Powell hatte den Markt entsprechend vorbereitet und so enthielt die Zinsentscheidung keine Überraschung. Der Aktienmarkt reagierte kaum auf die Zinsanhebung in den USA.

Am gestrigen Donnerstag hob sodann auch die Europäische Zentralbank EZB den Leitzins um 0,5% an, das Zinsniveau steht nun bei 2,5%. EZB-Chefin Christine Lagarde führte im Anschluss aus, dass die Inflation aktuell höher sei, als man noch vor wenigen Wochen erwartet hatte. Sie erläuterte, dass der jüngst gesehene leichte Rückgang der Inflationsrate in der EU von 10,6% im Oktober auf 10,0% im November überwiegend auf den nachlassenden Preisdruck am Energiemarkt zurückzuführen sei. Der Preisdruck bei Nahrungsmitteln sowie in der gesamten Wirtschaft werde jedoch für einige Zeit anhalten.

Und so kommt die EZB nun auf eine Inflationserwartung für 2023 von 6,3%. Ich möchte daran erinnern, dass Christine Lagarde noch Anfang des Jahres die Inflation als vorübergehend bezeichnete und erste Zinsschritte erst Mitte des Jahres (21. Juli) einleitete. Wenn es die Aufgabe der EZB ist, die Inflation im Euroraum bei 2% zu halten, dann hat sie ihr Ziel verfehlt.

In den USA begann Jay Powell am 16. März, den Leitzins anzuheben. Auch Powell wird vorgeworfen, zu spät mit Zinsanhebungen begonnen zu haben. Ich möchte Powell jedoch in Schutz nehmen: Im vergangenen Winter war die Wirtschaft noch stark von Lockdowns, Lieferkettenproblemen und weiteren Einschränkungen durch Coronamaßnahmen belastet. Die Politik schüttete Stimuli aus, um Unternehmen und Bürgern zu helfen. Es schwelte permanent die Gefahr einer massiven Ausweitung der Lockdowns, hätte sich das Infektionsgeschehen stärker ausgebreitet. Vor dem Hintergrund dieser Gefahr hätten sich Zinsanhebungen im vergangenen Winter als vorschnell erweisen können und so musste Powell abwarten. Doch sobald sich abzeichnete, dass die schlimmsten Befürchtungen nicht eintraten, begann er konsequent mit Zinsanhebungen und schraubte mit insgesamt vier Jumboschritten (0,75%) das Leitzinsniveau schneller nach oben als irgendwann sonst in den vergangenen vierzig Jahren.

Um es kurz zu machen: Jay Powell ist für mich ein Held, der gegen politischen Widerstand und gegen Mainstream Medien die Erfahrung der Geschichte (1965-1982) auf die Gegenwart anwendet und konsequent handelt. Für die USA erwarte ich im kommenden Jahr einen deutlich abgeschwächten Inflationsdruck und vermutlich eine kurze Rezession.

Christine Lagarde hat uns gestern mitgeteilt, dass die Inflation nur langsam zurückgehen wird: Nach 8,4% im laufenden Jahr 2022 erwartet die EZB 6,3% für 2023 und dann noch immer 3,4% für 2024. Wenn Sie also 2022 mit 10.000 Euro auf dem Konto gestartet haben, dann wird dieses Geld bis Ende 2024 nur noch eine Kaufkraft von 8.393 Euro haben. Wer seine Rente aus einem Kapitalstock bestreiten möchte, kann seine Kaufkraft mit mageren 2% nicht erhalten. Wie schön waren doch die Zeiten, als unser Geld im Nullzinsumfeld wenigstens nicht so schnell seinen Wert verlor.

Ein wesentlicher Unterschied zwischen Powell und Lagarde ist auch die Kommunikation: Powell hatte den Finanzmarkt auf die jüngste Zinsentscheidung gut vorbereitet, es gab kaum Kursausschläge in Folge der Zinsentscheidung. Lagarde hingegen überraschte nun mit ihrem Eingeständnis, dass die Inflation nun doch nicht so leicht verschwinden werde. Der DAX rauschte gestern um 3,3% in den Keller.

Damit sind wir schon beim Ausblick auf das Jahr 2023: Eine anhaltend hohe Inflationsrate dürfte viele Anleger überraschen, die auf ein schnelles Einlenken der Notenbanken gesetzt haben. Wir werden also noch eine Reihe von Zinsanhebungen sehen, sowohl in den USA als auch in Europa und das wird das Zinsniveau insgesamt weiter nach oben schrauben. Darunter werden insbesondere Wachstumstitel leiden.

Im Jahr 2022 wurden gerade die Wachstumsaktien ausverkauft und einige glauben nun, dass der Ausverkauf übertrieben war. Doch wenn ich mir vor Augen führe, dass wir eine Liquiditätsflutung historischen Ausmaßes hinter uns haben, würde ich nicht darauf setzen, dass diese Liquiditätsflutung bereits durch ein paar Zinsschritte ausgeglichen wurde.

Die Fed, und vielleicht später auch die EZB, wollen Vermögenswerte vernichten, die durch die Liquiditätsflutung entstanden waren: Über 200 verschiedene Krytowährungen und Token, die wie private Währungen undurchsichtig sind, von einzelnen gepuscht werden und keinerlei staatlicher Regulierung unterliegen, müssen verschwinden.

Ich verwende gerne den Vergleich zur Internetblase um die Jahrtausendwende. Auch damals gab es hunderte Internetunternehmen ohne Gewinn, teilweise ohne Umsatz, mit schwindelerregenden Bewertungsmultipels. Nur eine Handvoll davon blieb nach drei Jahren Bärenmarkt in diesem Sektor übrig. Ich gehe davon aus, dass Bitcoin und Ethereum übrig bleiben, sicherlich noch ein paar andere. Doch wenn wir erst ein Jahr hinter uns haben, dann könnte die Bereinigung noch weitere zwei Jahre in Anspruch nehmen. In dieser Zeit werden alle Kryptowährungen weiter gen Süden segeln, also auch der Bitcoin.

IPOs und SPACs fluteten die Finanzmärkte, ich habe darüber berichtet. Auch diese Unternehmen müssen zum größten Teil verschwinden. Und natürlich gibt es da noch die Gamestops und AMCs, die mit dem Schlachtruf "to da moon" (zum Mond) in die Höhe gejubelt wurden, obwohl sie mit einem untergehenden Geschäftsmodell operieren. GameStop war von 4 auf 80 USD katapultiert worden und notiert aktuell noch immer bei 20 USD, schreibt Verluste und beklagt einen rückläufigen Umsatz. Auch hier ist die Bereinigung noch nicht zu Ende.

Amazon hat in der Coronakrise über 1 Millionen neue Arbeitskräfte eingestellt. Arbeitskräfte, die nun in anderen Branchen fehlen. Nun, wo das Sonderwachstum DURCH Corona bei den einen, und wo das Sonderwachstum NACH Corona bei den anderen wieder abflaut, fressen die vielen Mitarbeiter den Gewinn vieler Unternehmen auf. Wir werden in den kommenden Monaten Entlassungswellen erleben, mit denen sich Unternehmen an ein langsameres Wachstum anpassen.

Amazon, Apple, Alphabet, Microsoft, Meta und Tesla sind über 6 Billionen US-Dollar wert. Die Megakonzerne haben dieses Jahr 30% bis 60% an Wert verloren und der eine oder andere Megakonzern sieht schon wieder günstig aus. Doch die Notenbanken vernichten derzeit Kapital: Krypto, SPACs, IPOs, Cloud, Chips, SaaS, Immobilien, ... ich könnte noch beliebig fortfahren. Mit welchem Geld können Anleger künftig Aktien kaufen? Nun, ich habe die Befürchtung, dass insbesondere institutionelle Anleger ihre Portfolios auf die neue Zeit anpassen müssen, mehr Dividendenaktien kaufen und mehr auf Fundamentaldaten achten. Doch um neue Titel zu kaufen, brauchen sie Cash, und das werden Sie aus den Megakonzernen holen und damit eine schnelle Erholung dieser Titel vermeiden. So, wie viele Bewertungen in den vergangenen Jahren nach oben eine Übertreibung erfuhren, so dürften viele Titel in den kommenden zwei Jahren eine Übertreibung nach unten erleben.

Seit Ende September haben wir eine Gegenbewegung im vorangegangenen Bärenmarkt gesehen. Dabei haben insbesondere diejenigen Aktien stark zugelegt, die zuvor stark ausverkauft wurden. Doch diese Aktien wurden ausverkauft, weil sie in einem Umfeld höherer Zinsen nicht mehr so gefragt sind. Im kommenden Jahr werden sich die fundamental günstigen Aktien sowie die Aktien mit soliden Dividenden in den Vordergrund spielen, während im Hintergrund Wachstumsaktien und Aktien mit hohen Bewertungen weiter unter Druck sein werden.

Dabei werden sich die verschiedenen Entwicklungen der beiden unterschiedlichen Bereiche im Jahresverlauf immer stärker voneinander trennen. Wir sind mit einem großen Teil unseres Portfolios frühzeitig in die neue Anlegerwelt eingestiegen und warten nun geduldig darauf, dass diese Aktien nicht mehr nur weniger verlieren als die Bereiche, die eine Bereinigung durchlaufen, sondern auch stärker ansteigen.

Soweit mal ein kleiner Ausblick auf das kommende Jahr. Einen ausführlichen Ausblick werde ich wie immer zum Jahreswechsel erstellen. Dabei werde ich zunächst das abgelaufene Jahr analysieren und unsere Transaktionen beurteilen, sowie aus Fehlern Änderungen für unser Portfolio ableiten. Anschließend werde ich dann die Jahresumfrage auswerten und aus den gefundenen Hinweisen ableiten, wie wir uns konkret für das Jahr 2023 verhalten und positionieren werden.

Die beiden Notenbanksitzungen dieser Woche waren so ziemlich die letzten wichtigen Ereignisse. Nun bereiten sich die meisten auf Weihnachten und den Jahreswechsel vor. Was ich für die kommenden drei Wochen an den Aktienmärkten erwarte, schreibe ich in Kapitel 04. Schauen wir nun einmal auf die Wochenentwicklung der wichtigsten Indizes:

Wochenperformance der wichtigsten Indizes

| INDIZES | 15.12.22 | Woche Δ | Σ '22 Δ |

| Dow Jones | 32.757 | -2,8% | -9,9% |

| DAX | 13.893 | -3,3% | -12,5% |

| Nikkei | 27.527 | -1,3% | -4,4% |

| Shanghai A | 3.320 | -1,2% | -12,9% |

| Euro/US-Dollar | 1,06 | 0,6% | -6,4% |

| Euro/Yen | 144,86 | 0,6% | 10,8% |

| 10-Jahres-US-Anleihe | 3,49% | -0,07 | 1,98 |

| Umlaufrendite Dt | 2,18% | 0,37 | 2,46 |

| Feinunze Gold | $1.788 | -0,6% | -2,0% |

| Fass Brent Öl | $79,41 | 5,3% | 0,8% |

| Kupfer | $8.288 | -3,3% | -14,4% |

| Baltic Dry Shipping | $1.528 | 10,3% | -31,1% |

| Bitcoin | $16.756 | -2,2% | -64,3% |

Die Pleite der zweitgrößten Kryptobörse FTX hat die Kryptowelt in den Abgrund gerissen. Seither ist schon eine Reihe weiterer Firmen in die Insolvenz geschliddert, teils sogar als Kollateralschaden aus der FTX-Pleite. Nun hat die weltgrößte Kryptobörse Binance proaktiv Wirtschaftsprüfer ins Haus geholt, um die eigene Solvenz zu "beweisen".

Das Ergebnis war jedoch eher wischiwaschi. Der Bericht führte aus, dass die Bitcoin-Vermögenswerte von Binance um 3% niedriger seien als die Bitcoin-Verbindlichkeiten. Bei einem Bitcoin-Vermögen von rund 10 Mrd. USD beträgt also die Unterdeckung rund 300 Mio. USD. Anschließend wird dann vorgerechnet, dass Bitcoin im Wert von rund 370 Mio. USD gar nicht den Verbindlichkeiten zugerechnet werden sollten, da sie durch Sicherheiten für Krypto-Kredite gedeckt seien. Somit seien die Verbindlichkeiten von Binance zu 101% gedeckt.

Sieht auf den ersten Blick schön aus, doch die Kritik an dem Bericht ließ nicht lange auf sich warten: Wenn die Sicherheiten in Altcoins (alternativen Kryptowährungen) hinterlegt sind, dann dürften die Sicherheiten überproportional an Wert verloren haben, und auch für die Zukunft ist nicht gesichert, dass diese Altcoins kursschonend in Bitcoin oder US-Dollar gewechselt werden können. Zudem sei die Untersuchung sehr intransparent, andere Wirtschaftsprüfer sprechen von einer Reihe von Warnsignalen, die sie in dem Bericht ausgemacht haben.

Der gravierendste Vorwurf: Der Bericht habe nicht den Standardsatz des Wirtschaftsprüfers, dass sämtliche Zahlen vorgelegt wurden und man sich für die Berechnungen verbürge.

Ich fürchte, weiteres Ungemach am Kryptomarkt ist vorprogrammiert.

03. Sentiment: Weihnachtsrallye abgesagt

Vor einer Woche titelte ich wie folgt: "Hochspannung unter Anlegern, explosive Ausgangslage am Aktien- und Ölmarkt".

Diese Woche ist der DAX um 3,5% eingebrochen. Der Ölpreis ist um 10% angesprungen. Die Spannungen haben sich, wie erwartet, in heftigen Kursbewegungen entladen. Ursächlich für den Kurseinbruch an den Aktienmärkten ist die EZB-Zinsentscheidung dieser Woche. Erstmals hat EZB-Chefin Christine Lagarde zugestanden, dass die Inflation nicht so einfach und von alleine verschwinden wird. Am Ölmarkt machten zwei Meldungen die Runde: Zum einen konnte Bloomberg nachweisen, dass russisches Öl auf Tankern in Richtung Asien unterwegs ist, nachdem Europa eine Preisobergrenze eingeführt hat. Zum anderen hat Goldman Sachs einen Rohstoffausblick für 2023 erstellt, in dem von Preisanstiegen von durchschnittlich 43% die Rede ist.

Schauen wir mal, wie sich die Anlegerstimmung nach der ereignisgetriebenen Entladung dieser Woche entwickelt hat.

Unser Anlegersentiment ist von -0,9% in der Vorwoche auf -5,0% gerutscht. Damit hat sich die leicht gute Laune aus dem November schon wieder in eine depressive Stimmung gewandelt. Das Jahr droht zu enden, wie es begann und wie es mit Ausnahme des Novembers durchgängig lief: Mit schlecht gelaunten Anlegern.

Auch die Verunsicherung ist wieder zurück, und zwar heftiger denn je. Unser Wert von -7,2% zeigt die größte Verunsicherung seit dem Juni dieses Jahres.

Immerhin kommt leichter Zukunftsoptimismus auf, die Zukunftserwartung ist auf 0,6% leicht angestiegen (Vorwoche -0,6%). Und so wollen einige Anleger den Rückschlag dieser Woche zum Kauf nutzen, die Investitionsbereitschaft ist auf 1,1% gestiegen.

Das Euwax-Sentiment der Privatanleger ist auf die Null-Linie angestiegen. Die Absicherungen, die Anleger im Oktober und November auf dem Rücken der Rallye eingegangen waren, sind nun wieder aufgelöst worden.

Institutionelle Anleger, die sich über die Eurex absichern, bleiben vorsichtig. Das Put/Call-Verhältnis ist auf 2,1% angestiegen, was eine starke Nachfrage nach Put-Absicherungen signalisiert.

In den USA schöpfen Anleger langsam Mut, das Put/Call-Verhältnis der CBOE ist weiter rückläufig.

Die Investitionsquote der US-Fondsanleger ist diese Woche auf 72% angestiegen (Vorwoche 56%). es handelt sich um die höchste Investitionsquote seit April!

US-Privatanleger bleiben jedoch pessimistisch gestimmt. Die Bulle/Bär-Differenz steht bei -20%. 45% Bären stehen nur 24% Bullen gegenüber.

Der technische Angst und Gier Indikator des S&P 500 zeigt mit 43% moderate Angst an. Der schneller schwankende Short ränge Oscillator ist auf -5,0% gerutscht und signalisiert eine überverkaufte Marktsituation an.

Interpretation

Der Stimmungseinbruch dieser Woche ist so heftig, dass an eine schnelle Kehrtwende schwer zu glauben ist. Am Ende des schlechtesten Börsenjahres seit 2008 hatten sich die geschundenen Anlegerseelen zumindest auf einen versöhnlichen Jahresausklang gefreut, eine kleine Weihnachtsrallye vielleicht. Doch diese Hoffnung wurde diese Woche zunichte gemacht und entsprechend groß ist der Stimmungseinbruch sowie die Verunsicherung.

Mit dieser Nachrichtenlage fahren wir nun durch die Weihnachtszeit ins neue Jahr. Da mag es zwar graduelle Stimmungsaufhellungen geben, zumindest ein Gewöhnungseffekt an die Aussicht auf weiter steigende Leitzinsen. Doch die Chancen für eine nennenswerte Jahresendrallye sind auf Basis der aktuellen Stimmungslage schlecht.

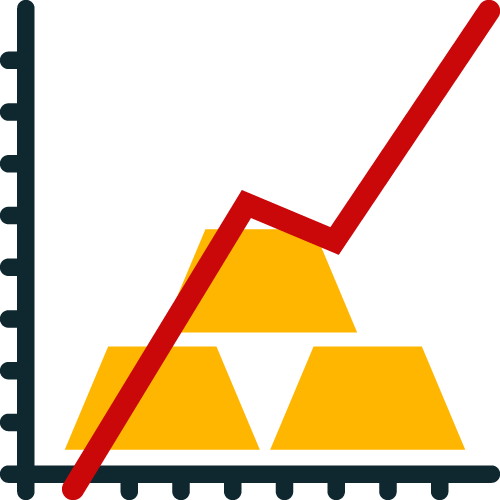

Beim Gold hat sich die Stimmung im Vergleich zur Vorwoche konstruktiv entwickelt. Eine vergleichbar optimistische Stimmungslage bei gleichzeitig moderater Erwartungshaltung gab es in den vergangenen 17 Jahren nur 12 mal. Durchschnittlich ist der Goldpreis in den darauffolgenden sechs Monaten um 7% angestiegen, in den folgenden 12 Monaten sogar um 14,5%. Das würde für einen Sprung über die 2.000 USD/Unze-Marke reichen.

Abbildung 1: Goldpreisentwicklung nach vergleichbarer Stimmungslage in der Vergangenheit

04. Ausblick: Meine Einschätzung zu Siemens Energy, SMA Solar und First Solar

Vorab noch ein paar Worte zur aktuellen Marktlage: Unter "Window Dressing" (Schaufenster auffrischen) verstehen die US-Amerikaner die Praxis, vor wichtigen Stichtagen das Portfolio hübsch zu machen. Dabei werden Aktien, die en vogue sind, gekauft und die größten Verlierer rausgehauen. Kein Portfoliomanager möchte sich fragen lassen, warum er die Aktien, die sich als größte Verlierer des Jahres herausstellten, im Portfolio hat. Und auf der anderen Seite prahlt man gerne mit Positionen, die in diesem Jahr gut gelaufen sind.

Daher erleben diejenigen Aktien, die schlecht gelaufen sind, zum Jahresende nochmals einen besonderen Verkaufsdruck, während die gut gelaufenen Aktien plötzlich noch mehr nach oben gedrückt werden. Okay, dieses Jahr gab es außer Ölaktien keine Aktien, die gut gelaufen sind. Aber die Graupen werden verkauft, ohne Rücksicht auf das inzwischen erreichte Bewertungsniveau.

Immer wieder höre ich, dass diese Aktionen möglichst bis zum 15. Dezember gelaufen sein sollen. Wenn es zu nah am Stichtag ist, also am Jahreswechsel, dann ist das doch zu auffällig. Offiziell gibt es darüber natürlich keine Infos. Aber ich kann mir gut vorstellen, dass wir das Schlimmste des aktuellen Ausverkaufs gesehen haben.

Auslöser war meiner Ansicht nach tatsächlich Christine Lagarde, die jegliche Hoffnungen auf eine Weihnachts- oder Jahresendrallye zunichte machte.

Ich stelle mich jetzt auf einen ruhigeren Handel zum Jahresende ein, vielleicht mit leicht steigenden Kursen, aber ohne eine große Aktienmarktbewegung.

Grundsätzlich: Die Jahresbetrachtung unseres Portfolios wird zeigen, dass der Bereich Wachstum grottenschlecht lief, während wir für unsere Spekulationen und für die Dividendenaktien ein sehr gutes Händchen hatten. Da Wachstum meiner Einschätzung nach noch ein bis zwei Jahre nicht gefragt sein wird (hohe Inflation!), überlege ich, den Bereich im Jahr 2023 zu verkleinern oder zu ersetzen. Was halten Sie von einer Rubrik: "Marktirrtümer"? Die Meinung der Trader, der Markt habe immer Recht, teile ich nicht. Ich sehe immer wieder Aktien, die ich völlig anders bewerten würde, als dies "der Markt" tut. Und häufig genug zeigt sich dann über die Zeit, dass der Markt tatsächlich bestimmte Dinge übersehen hat. Nicht immer, aber derzeit, nach diesem heftigen Jahr, wieder häufiger.

Seit Monaten suche ich nach Wachstumsaktien, ohne Erfolg. Überall ist ein Haar in der Suppe, wenn ich ins Detail gehe. Vielleicht sollte ich meine Sichtweise konsequent umsetzen: Wachstum ist derzeit einfach nicht gefragt. Und im Ausverkauf dieses Jahres gibt es inzwischen erste Aktien, die zu meiner Einschätzung nach zu stark ausverkauft wurden.

Siemens Energy AG

Siemens Energy ist ein Industrieunternehmen mit Fokus auf Energielösungen und seit 2020 an der Börse notiert, nachdem es aus dem ehemaligen Mutterkonzern Siemens ausgegliedert wurde. Das Unternehmen betreibt insgesamt vier verschiedene Geschäftsbereiche, darunter die Herstellung von Gas- und Dampfturbinen (32% Umsatzanteil), Energiespeicherlösungen (22%) sowie Windkraftanlagen (33%). Darüber hinaus verfügt Siemens Energy über ein Segment mit Produkten zur Senkung des Energiebedarfs und weiteren regenerativen Energielösungen (13%).

Überwiegend bewegt sich das Unternehmen in stagnierenden bzw. leicht wachsenden Märkten, die traditionell niedrige Gewinnmargen für die Produzenten bieten. Hier gilt es grundsätzlich zwischen dem einmaligen Verkauf einer großen Gasturbine, den wiederkehrenden Wartungsumsätzen und dem langfristigen Geschäft mit Ersatzteilen zu unterscheiden. Während der eigentliche Verkauf in der Regel kaum Gewinne einbringt, ist das anschließende Servicegeschäft umso attraktiver.

Trotzdem ist es Siemens Energy in den letzten Jahren nicht gelungen, schwarze Zahlen zu schreiben, vielmehr befindet sich das Unternehmen in einer jahrelangen Restrukturierungsphase und einem Übernahmeprozess der ehemaligen Siemenstochter „Siemens Gamesa Renewable Energy”, an der man bereits zwei Drittel aller Aktien hält. Diese steht für sämtliche Windkraftaktivitäten der Siemens Energy und ist ebenso seit Jahren defizitär, da unter den Herstellern von Windkraftanlagen seit jeher ein harter Preiskampf herrscht.

Für die Übernahme mussten zusätzliche Schulden in Milliardenhöhe aufgenommen, sowie eine Pflichtwandelanleihe, die zu einer Verwässerung der Aktionäre führen wird, ausgegeben werden.

Ich werde immer wieder danach gefragt, ob Siemens Energy nicht von der Energieknappheit profitieren könne. Nun, Gas- und Dampfturbinen gibt es genug. Wir haben eher das Problem, ausreichend Gas zum Betrieb der vorhandenen Kraftwerke zu besorgen.

Windkraft ist seit sehr langer Zeit umstritten. Die Ausbaugeschwindigkeit wird eher durch die Verfügbarkeit von Flächen definiert. Mag sein, dass die Regierung hier einen Sondereffekt erzeugen kann, der für ein oder zwei Jahre einen Nachfrageboom erzeugt und somit höhere Preise ermöglicht. Doch ich kann nicht erkennen, dass der Ausbau langfristig beschleunigt werden kann. Und politische Einmaleffekte sorgen vielleicht für einen einmaligen Kurssprung, der würde später dann aber wieder abgegeben, wenn sich die Situation wieder normalisiert.

Auch im Bereich der Energiespeicher sehe ich den Engpass nicht in der Nachfrage, die vielleicht politisch angetrieben werden kann, sondern eher in der Verfügbarkeit. Und hier befindet sich Siemens Energy im Wettbewerb mit einer ganzen Reihe anderer Speicheranbieter.

Ich kann also nicht erkennen, dass die Gewinnmarge von Siemens Energy langfristig auf ein attraktives Niveau klettern könnte, wenn wir von kurzfristigen und politisch gesteuerten Einmaleffekten absehen. Die Aktie sieht mit einem Kurs/Umsatz-Verhältnis (KUV) von 0,4 zwar günstig aus, doch auf Basis der 2023er Schätzungen wird ein KGV von 14 erwartet. Vor dem Hintergrund der geringen Wachstumsgeschwindigkeit ist das in meinen Augen eine faire Bewertung. Wirklich attraktiv ist das allerdings nicht.

SMA Solar Technology AG

SMA Solar ist ein deutscher Hersteller von Wechselrichtern für Solaranlagen, passenden Batterielösungen und Ladestationen. Neben den Solarpanelen gehören Wechselrichter zu den elementaren Bestandteilen einer PV-Anlage, da sie die gewonnene Energie, die zunächst in Form von Gleichstrom vorliegt, in Wechselstrom umwandelt und somit nutzbar für den unmittelbaren Verbrauch bzw. die Netzeinspeisung macht.

Im Zuge der spürbar angezogenen Nachfrage nach PV-Anlagen und der gestiegenen Aufmerksamkeit für Aktien im Bereich der erneuerbaren Energien konnte der Aktienkurs zuletzt deutlich zulegen. Im laufenden Jahr konnte sich die Aktie bereits verdoppeln.

Operativ hat SMA seine Umsätze in den letzten Jahren zwar übergeordnet steigern können, erzielte jedoch durchweg Verluste, die primär auf einen ruinösen Wettbewerb innerhalb der Branche zurückzuführen sind. In den ersten neun Monaten des laufenden Geschäftsjahrs sanken sowohl die Umsätze (-3%) als auch das operative Ergebnis (EBITDA -5%) von SMA im Vergleich zum Vorjahr.

Für die Zukunft stellt das Unternehmen zweistellige Wachstumsraten beim Umsatz, sowie eine Steigerung der traditionell niedrigen Gewinnmarge in Aussicht, die unter anderem durch die Erweiterung der Produktion erfolgen sollen. Der Kapitalmarkt hat jedoch bereits große Teile einer etwaigen Verbesserung der Profitabilität eingepreist. Das Unternehmen hat in den ersten neun Monaten des laufenden Jahres jedoch nur einen Gewinn von 11 Mio. Euro erzielt und wird aktuell mit 2,3 Milliarden Euro bewertet. Der Großteil einer potenziellen Verbesserung der Profitabilität ist mit dem KGV 2023e von 56 bereits eingepreist. Das KUV von 2,3 ist für ein niedrigmargiges Geschäft sportlich.

First Solar Inc.

First Solar ist der größte Hersteller von hochwertigen Solarpanelen in der westlichen Welt. Das US-Unternehmen verfügt über eine langjährige Expertise in der Entwicklung und Produktion dieser Komponenten und verfügt durch eine rechtlich geschützte Technologie, welche die Panele effizienter macht, über einen nachhaltigen Wettbewerbsvorteil.

Im Gegensatz zu SMA Solar hat First Solar seine Produktionskapazitäten zu großen Teilen nach Asien ausgelagert, wodurch das Unternehmen trotz der hohen Konkurrenz aus Fernost in der Lage ist, nachhaltig Gewinne zu erwirtschaften. In den nächsten Jahren plant das Unternehmen die Eröffnung neuer Werke in den USA und Indien, wodurch zusätzliche Skaleneffekte erzielt werden sollen, die wiederum zu steigenden Gewinnen führen sollen.

Insgesamt gefällt mir FirstSolar von den drei analysierten Titeln am besten, da das Unternehmen bereits in der Vergangenheit gezeigt hat, dass es sich in diesem wettbewerbsintensiven Markt behaupten kann. Allerdings ist die Aktie von FirstSolar im laufenden Jahr bereits stark angestiegen (ebenfalls Kursverdopplung im laufenden Jahr) und zeigte sich auch von einer kürzlichen Gewinnwarnung weitestgehend unbeeindruckt.

Auf Basis der Schätzungen für 2023 notiert die Aktie auf einem KGV von 32, was vor dem Hintergrund der erwarteten Gewinnverdopplung (EBITDA) nicht teuer erscheint. Doch da es sich um einen einmaligen Gewinnsprung aufgrund der Kapazitätsausweitung und einiger negativer Sondereffekte im Jahr 2022 handelt, dürfen wir das KGV nicht ins Verhältnis zum hohen Gewinnwachstum setzen. Das hohe KUV von 6 verdeutlicht, dass bei der Gewinnentwicklung nicht mehr viel Luft nach oben ist. Die Gewinnmarge (EBITDA) steht bei 18% und liegt damit bereits historisch betrachtet im oberen Bereich.

In meinen Augen ist First Solar ein attraktives Unternehmen, das ich gerne ins Depot holen würde, wenn die Bewertung deutlich günstiger wäre.

EINKAUFSLISTE

- Profitieren von rückläufiger Inflationsrate: Schwer möglich, da in den USA bereits unterwegs, in Deutschland noch nicht absehbar. Zudem erwarte ich nur einen leichten Rückgang.

- Linde ist Weltmarktführer im Geschäft mit Gasen und gilt als Vorreiter bei der Produktion von grünem Wasserstoff für Brennstoffzellen.

- Mister Spex: Spekulation darauf, dass die Gewinnschwelle früher erreicht werden kann - habe ich mir diese Woche ebenfalls nochmals im Detail angeschaut, ich erspare Ihnen die Ausführungen. Kurz gesagt: Auch Mister Spex gefällt mir nicht mehr, denn der Vertrieb von Brillen über das Internet ist bei Sonnenbrillen vielleicht möglich, aber bei Lesebrillen oder anderen Sehhilfen wird doch der Optiker benötigt, der die Augen vermisst und den Fokuspunkt in der Line händisch genau einmisst.

- LPKF Laser: Historisch günstig bewerteter Maschinenbauer, interessante Spekulation bei Bodenbildung, uns reicht jedoch derzeit PVA Tepla als Maschinenbauer

- Evotec nach Kurseinbruch fair bewertet, Meilensteinzahlungen heute schon absehbar.

- Marvell für die Zeit nach dem Abbau der Überkapazitäten in der Chip-Industrie

- Take Two Interactive interessant ab Frühjahr 2023 wegen Markteinführung von GTA 6 im Jahr 2024

- Eli Lilly mit vielen Medikamenten in der Pipeline und einem Medikament gegen Fettleibigkeit als Präventiv-Medikament gegen viele Zivilisationskrankheiten: Haben wir heute versucht, zu 335 Euro zu kaufen, doch leider sprang der Kurs direkt nach meiner Empfehlung an, so dass wir nicht zum Zuge kamen. Ich bleibe dran.

Österreich

- AT & S: Ein Maschinenbauer der Halbleiterindustrie mit prall gefülltem Auftragsbuch und Großkunden, die eine Ausweitung der Produktionskapazitäten finanzieren. Chipindustrie ist derzeit unter Beschuss, daher ist auch diese Aktie derzeit zu risikobehaftet, wenngleich bereits günstig bewertet.

Schweiz

- Montana Aerospace

Das Unternehmen segelt hart am Wind und wurde dafür in der aktuellen Marktphase stark bestraft: Die Aktie kam erst Mitte 2021 zu 30 CHF an die Börse, erreichte ein Hoch bei 40 CHF und brach seit Februar diesen Jahres auf nunmehr 10,30 CHF ein, -74%. Nicht ungewöhnlich für eine Aktie, die ihren Börsengang in der jüngeren Vergangenheit hatte.

- Swissquote auf der Auswechselbank für den Fall, dass FlatexDeGiro Ermüdungserscheinungen zeigt.

05. Update beobachteter Werte: Eli Lilly

Bitte beachten Sie auch den Kundenbereich auf meiner Internetseite unter

Heibel-Ticker -> Portfolio -> 10 neueste Einträge. Dort finden Sie meine jeweils aktualisierten Einschätzungen zu den Titeln unseres Heibel-Ticker Portfolios.

==========

Im Wochenverlauf habe ich zu mehreren Titeln Anmerkungen im Kundenbereich der Webseiten verfasst.

Eli Lilly: Kaufen

Fr, 16. Dezember um 16:59 Uhr

Eli Lilly hatte diese Woche eine Analystenkonferenz, auf der die Unternehmensprognosen gesenkt wurden. Zu dem von mir angekündigten Medikament gegen Fettleibigkeit wurde nichts gesagt. Und so wurde die Aktie in den vergangenen Tagen um 7% ausverkauft.

Grundsätzlich halte ich Pharma-Aktien für das kommende Jahr für eine gute Wahl. Sie sind konjunkturresistent und Eli Lilly hat eine prall gefüllte Pipeline, die im kommenden Jahr immer wieder für hoffentlich positive Meldungen sorgen dürfte. Das Diabetes-Medikament, das gegen Fettleibigkeit eingesetzt werden kann, ist jedoch in den Prognosen noch nicht enthalten.

Es ist daher nicht mehr als eine Spekulation, doch ich möchte den Rücksetzer nutzen, um die Aktie in unser Portfolio zu holen. Aktuell notiert sie bei 335 Euro, bitte ordern Sie nur limitiert, damit wir den Preis hier in Deutschland nicht unnötig nach oben treiben.

Eli Lilly

WKN: 858560, ISIN: US5324571083

Kaufen zu 335 Euro

06. Übersicht HT-Portfolio

| Spekulation (≈20%) =13% | WKN | 15.12.22 | Woche Δ | Σ '22 Δ | Anteil 8x2,5% | ! | C19 | % | le |

| PVA Tepla | ETR:TPE | 19,66 € | -7% | -27% | 2,2% | C | 0 | 0 | + |

| Anheuser Bush InBev | 1NBA | 56,07 € | -2% | 13% | 3,0% | A | 0 | + | + |

| TJX Companies | TJX | 73,31 € | -1% | 16% | 3,0% | A | 0 | + | + |

| Morgan Stanley | MS | 81,22 € | -4% | -4% | 2,5% | A | 0 | + | + |

| Coterra Energy | CTRA | 22,89 € | -3% | -18% | 2,3% | A | 0 | + | 0 |

|

|

|

|

|

|

|

|

|

|

| Wachstum (≈30%) =16,3% | WKN | 15.12.22 | Woche Δ | Σ '22 Δ | Anteil 5x6% | ! |

|

|

|

| Wheaton Precious Metals | ETR:SII | 36,79 € | -4% | 10% | 3,7% | B | 0 | 0 | + |

| Medios | ETR:ILM1 | 17,88 € | -11% | -41% | 5,0% | A | 0 | + | + |

| Flatex | ETR:FTK | 5,85 € | -5% | -71% | 5,0% | B | + | + | + |

| Paypal | PYPL | 64,82 € | -7% | -51% | 2,6% | C | + | + | - |

|

|

|

|

|

|

|

|

|

|

| Dividende (≈30%) = 29,9% | WKN | 15.12.22 | Woche Δ | Σ '22 Δ | Anteil 5x6% | ! |

|

|

|

| Devon Energy | DVN | 56,46 € | -1% | 2% | 5,6% | B | 0 | + | + |

| Wienerberger | ETR:WIB | 22,82 € | -6% | -6% | 3,5% | C | + | - | + |

| CEWE | ETR:CWC | 88,40 € | -6% | 4% | 7,2% | B | 0 | 0 | + |

| Allianz | ETR:ALV | 197,86 € | -3% | 6% | 7,4% | A | 0 | + | + |

| Snap-On | SNA | 212,78 € | -5% | 3% | 6,2% | B | 0 | + | + |

|

|

|

|

|

|

|

|

|

|

| Absicherung (≈20%) =21,3% | WKN | 15.12.22 | Woche Δ | Σ '22 Δ | Anteil 3x6,6% | ! |

|

|

|

| Goldbarren 150 gr | 100 gr. | 5.325,00 € | -2% | 5% | 9,2% | A | + | + | + |

| Südzucker-Anleihe | A0E6FU | 80,69% | 1% | -9% | 6,7% | B | + | + | + |

| Bitcoin | BitBox02 | 15.790,00 € | -3% | -55% | 5,5% | C | + | + | 0 |

|

|

|

|

| Cashquote |

|

|

|

|

| Σ-Portfolio Ergebnis seit 2022 |

|

| -3% | -25% | 19,5% |

|

|

|

|

| Heibel-Ticker |

| Gewichtung | Anzahl Positionen | angestrebte Positionsgröße |

| Portfolio | Ziel | Soll | Ist | Soll | Ist |

| Spekulation | Ereignis | 20% | 13% | 8 | 5 | 2,5% |

| Wachstum | Enkelkinder | 30% | 16,3% | 5 | 4 | 6,0% |

| Dividende | Urlaub | 30% | 29,9% | 5 | 5 | 6,0% |

| Absicherung | Zins & Gold | 20% | 21,3% | 3 | 3 | 6,7% |

| Summe |

| 100% | 80,5% | 21 | 17 | 100% |

Anmerkungen:

- Die Überschrift über jedem Portfoliobereich in der jeweiligen ersten Spalte (bspw. Absicherung (≈20%) =21,8%) bedeutet: Der beabsichtigte Anteil dieses Portfoliobereichs am Gesamtportfolio beträgt ungefähr 20%. Aktuell beträgt der Anteil 21,8%.

- Die dritte Spalte zeigt die Schlusskurse von Donnerstagabend.

- Unter „Woche” steht die Veränderung im Vergleich zur Vorwoche.

- Unter „Σ 'XX Δ” steht das Ergebnis der Position seit Jahresbeginn bzw. seit Aufnahme ins Portfolio.

- Unter „Anteil” finden Sie den Anteil der jeweiligen Position am Gesamtdepot.

Unter ! steht zur Information meine Grundtendenz:

| A | – | Top-Aktie mit günstigem Kurs, |

| B | – | Kursrücksetzer zum Kaufen nutzen |

| C | – | Kurssprünge zum Verkaufen nutzen, |

| D | – | bei Gelegenheit Verkaufen, |

| E | – | Sofort Verkaufen |

Die „Gelegenheit” zum Kaufen oder Verkaufen wird sodann kurzfristig von mir per Update an Sie bekanntgegeben.

Ich habe diese Spalte „!” insbesondere für neue Kunden vorgesehen, die zu einem späteren Zeitpunkt wissen wollen, ob ich die Position noch zukaufen würde, wenn ich beispielsweise darin nicht schon voll investiert wäre. Zukaufen würde ich jeweils jedoch niemals zu Höchstkursen, sondern stets nur nach kurzfristigen Kursrückschlägen von mindestens 5-7%.

Kauffolge: Je spekulativer, desto aggressiver würde ich kaufen und verkaufen. Derzeit verwende ich die folgenden Schritte:

- Dividenden- + Wachstumspositionen in drei Schritten aufbauen: 25%-25%-50%,

- Zyklische Positionen in zwei Schritten aufbauen: 50%-50%,

- Spekulative Positionen ganz oder gar nicht: 100%.

Die letzten Spalten werden für eine Einschätzung der Auswirkung aktueller Entwicklungen auf die jeweilige Portfolioposition genutzt. In der Spalte „C19“ wird die Auswirkung der Corona-Pandemie (Covid_19) eingestuft. So profitieren viele Technologieunternehmen von der Pandemie (+), während Freizeit-Unternehmen stark leiden (-). Ein „0“ symbolisiert, dass es entweder kaum einen Einfluss gibt, oder positive und negative Einflüsse sich die Waage halten.

„%“ stuft den Einfluss der Inflation auf das jeweilige Geschäftsmodell ein. „le“ stuft den Einfluss der Deglobalisierung ein, wobei local economies (le) stärker profitieren dürften.

Stopp Loss Limits, Verkaufslimits und ähnliche Aktionsmarken verwalte ich aktiv in meinem System und ändere ich unter der Woche mehrfach, fast täglich. Eine Veröffentlichung der entsprechenden Limits ist in der Regel nicht sinnvoll, allenfalls Stopp Loss Marken für unseren Spekulationen werde ich bisweilen im Text bekanntgeben.

Eine erfolgreiche Börsenwoche,

take share

Stephan Heibel

Chefredakteur und Herausgeber des Heibel-Ticker Börsenbriefs

https://www.heibel-ticker.demailto:info/at/heibel-ticker/./de

07. Disclaimer / Haftungsausschluss und Risikohinweise

Wer un- oder überpersönliche Schreib- oder Redeweisen nachmacht oder verfälscht oder nachgemachte oder verfälschte un- oder überpersönliche Schreib- oder Redeweisen in Umlauf setzt, wird mit Lust-, manchmal auch mit Erkenntnisgewinn belohnt; und wenn alles gut geht, fällt davon sogar etwas für Sie ab. (frei nach Robert Gernhardt)

Wir recherchieren sorgfältig und richten uns selber nach unseren Anlageideen. Für unsere eigenen Transaktionen befolgen wir Compliance Regeln, die auf unsere eigene Initiative von der BaFin abgesegnet wurden. Dennoch müssen wir jegliche Regressansprüche ausschließen, die aus der Verwendung der Inhalte des Heibel-Tickers entstehen könnten.

Die Inhalte des Heibel-Tickers spiegeln unsere Meinung wider. Sie stellen keine Beratung, schon gar keine Anlageempfehlungen dar.

Die Börse ist ein komplexes Gebilde mit eigenen Regeln. Anlageentscheidungen sollten nur von Anlegern mit entsprechenden Kenntnissen und Erfahrungen vorgenommen werden. Anleger, die kein tiefgreifendes Know-how über die Börse besitzen, sollten unbedingt vor einer Anlageentscheidung die eigene Hausbank oder einen Vermögensverwalter konsultieren.

Die Verwendung der Inhalte dieses Heibel-Tickers erfolgt auf eigene Gefahr. Die Geldanlage an der Börse beinhaltet das Risiko enormer Verluste bis hin zum Totalverlust des eingesetzten Kapitals.

Quellen:

Kurse: Deutsche Kurse von comdirect.de, Goldbarren & Münzen von proaurum.de, US-Kurse von finance.yahoo.com. Alle Kurse sind Schlusskurse vom Donnerstag sofern nichts Gegenteiliges vermerkt ist.

Bilanzdaten: Comdirect, Yahoo! Finance sowie Geschäftsberichte der Unternehmen

Informationsquellen: dpa-AFX, Aktiencheck, Yahoo! Finance, TheStreet.com, IR-Abteilung der betreffenden Unternehmen

08. An-/Ab-/Ummeldung

Ihre eMail Adresse oder Adressdaten ändern Sie bitte mit Ihrer bestehenden eMail Adresse und Ihrem Passwort unter

https://www.heibel-ticker.deoder senden Sie uns einfach eine entsprechende eMail an:

verwaltung/at/heibel-ticker/./de