»

zurück zur Übersicht

10.03.2023:

H E I B E L - T I C K E R P L U S

B Ö R S E N B R I E F

- Einfach einen Tick besser -

DEUTSCHE BIBLIOTHEK : ISSN 1862-5436

18. Jahrgang - Ausgabe 10 (10.03.2023)

Erscheinungsweise: wöchentlich Freitag/Samstag

Die PDF-Version dieser Ausgabe steht Ihnen ab sofort im Archiv sowie unter dem folgenden Link zur Verfügung:

https://www.heibel-ticker.de/downloads/htp230312.pdfIm heutigen Börsenbrief lesen Sie:

01. Info-Kicker: Zweitgrößte Bank-Pleite erinnert an Lehman-Brothers

Liebe Börsenfreunde,

Am Donnerstag der abgelaufenen Woche wurde bekannt, dass die Silicon Valley Bank kurzfristige Kundeneinlagen mit langfristigen Anleihen hoch verzinst und nun Liquiditätsnöte hat. Die Aktienmärkte brachen ein, da eine Kettenreaktion wie nach der Lehman-Pleite befürchtet wurde.

Letzte Nacht gab die US-Regierung nun bekannt, die Kundeneinlagen der SVB-Kunden zu garantieren.

Im Kapitel 02 der heutigen Ausgabe analysiere ich die Hintergründe der Pleite. Die langjährigen Leser des Heibel-Tickers sind im Vorteil, denn Sie kennen die Zinskurve und können daher die Fehler der kalifornischen Bank schnell verstehen.

Das Sentiment zeigt Angst und Panik, eigentlich ein guter Zeitpunkt zum Kaufen. In Kapitel 03 analysiere ich, ob es schon soweit ist.

Im Kapitel 04 erkläre ich Ihnen, was die Rettung der Kundeneinlagen für die US-Bankenwelt, die US-Wirtschaft und die zu erwartenden Notenbankentscheidungen zum Zinsniveau bedeutet. Die Auswirkungen sind wesentlich weitreichender, als der erste Blick vermuten lässt.

Ich bin wieder am Schreibtisch, hatte eine schöne Skiwoche in Kirchberg/ Kitzbühel und kann diese Woche in die Vollen gehen. Wenn Sie schon mal gehört haben, dass man eigentlich nicht jeden Tag wichtige Anlageentscheidungen treffen muss, sondern nur an ganz wenigen Tagen im Jahr, dann gehen Sie bitte davon aus, dass diese wenigen Tage in dieser Woche auf uns zukommen.

Ich werde mich daher diese Woche mit einer Reihe von Updates bei den Express-Kunden melden.

Nun wünsche ich eine anregende Lektüre,

take share, Ihr Börsenschreibel

Stephan Heibel

Chefredakteur und Herausgeber des Heibel-Ticker Börsenbriefs

02. So tickt die Börse: Bank-Run im Silicon Valley abgewendet

Die Silicon Valley Bank (SVB) ist in der vergangenen Woche Pleite gegangen. Am Donnerstag gab der Kurs des Unternehmens um 60% nach. Am Freitag ging es weiter bergab, bis die US-Regierung einschritt. Zum Wochenende drohte die größte Bankenpleite der US-Geschichte seit Lehman Brothers im Jahr 2008.

173 Mrd. USD an Einlagen verwaltete die SVB, nur 4,8 Mrd. USD davon waren über die US-Einlagensicherung abgesichert. Die SVB ist im Silicon Valley die größte Bank, die Start-Ups finanziert. Sie gehört in den USA zu den 20 größten Banken, wenngleich sie außerhalb der Gründerszene kaum bekannt war. Daraus erklärt sich auch das große Missverhältnis zwischen Einlagen und Absicherung: Nur die Schwerreichen gaben ihr Geld an die SVB, um Start-Ups zu finanzieren. Da Einlagen in den USA nur bis 250.000 USD über die staatliche Einlagensicherung (FDIC) abgesichert sind, drohte der Löwenanteil der Multimillionen-Einlagen der Schwerreichen wertlos zu verfallen.

Wie konnte es zu der Pleite kommen?

Nun, die SVB hatte eine vermeintlich geniale Idee. Vermeintlich, da sie nicht aufgegangen ist. Als Leser des Heibel-Tickers kennen Sie die "Zinskurve". Kurzfristige Anleihen werden normalerweise niedriger verzinst als langfristige. Je länger Sie Ihr Geld verleihen, desto höher der Zins, den Sie jährlich erhalten. Bis vor einem Jahr war das so. Bis die US-Notenbank die kurzfristigen Zinsen so schnell anhob, dass die langfristigen Zinsen nicht hinterher kamen.

Bis vor einem Jahr hat die SVB das höhere Zinsniveau der lang laufenden Anleihen genutzt, um ihren Kunden eine attraktive Verzinsung der Einlagen zu gewähren. Die SVB hat also die 178 Mrd. USD der Kunden mit einem Zinssatz verzinst, der höher war als bei anderen Banken. Das konnte die Bank anbieten, weil sie die Einlagen längerfristig angelegt hat, als sie eigentlich hätte tun müssen. Denn eigentlich muss die Bank eine Einlage, die auf ein Jahr fest ist, auch mit einer entsprechenden Laufzeit anlegen.

Die SVB hat sich aber an diese goldene Bankregel nicht gehalten: Sie hat die Einlagen langfristig angelegt und den hohen Zins an die kurzfristigen Laufzeiten der Kunden weitergereicht.

Seit einem Jahr steigen nun die kurzfristigen Zinsen und der Kurs für lang laufende Anleihen ist eingebrochen. Am Kursverlauf des Bund-Futures können Sie die Entwicklung ablesen:

Abbildung 1: Preisentwicklung des Bund-Future

Der Kurs einer 10-Jahre laufenden Anleihe in Deutschland ist in den vergangenen Monaten um 25% zurückgegangen. Für eine vermeintlich "sichere" Anlageform ist das ziemlich heftig, oder?

Die SVB hat die Kundeneinlagen auf lange Jahre fest angelegt. Die Anleihen im Bestand der SVB haben jedoch im vergangenen Jahr heftige Kursverluste hinnehmen müssen, so dass die Kunden verunsichert waren und begannen, ihre Einlagen abzuziehen, sobald sie fällig wurden.

Die Einlagen konnten aber nicht ausgezahlt werden, da sie längerfristig angelegt sind. So braute sich Ende der abgelaufenen Woche ein Bank-Run zusammen, der diese Woche über die SVB und über den gesamten Bankensektor hereingebrochen wäre, wenn die SVB letzte Nacht nicht gerettet worden wäre.

Die US-Regierung hat zugesichert, sämtliche 178 Mrd. USD an Kundeneinlagen zu garantieren. Der britische Arm der SVB wurde letzte Nacht an die HSBC verkauft.

Ungewiss bleibt, ob es auch andere Banken gibt, die ihre kurzfristigen Kundeneinlagen in langfristige Anleihen legten, um attraktivere Zinsen anzubieten.

Schauen wir mal, wie sich diese Geschichte auf die wichtigsten Indizes ausgewirkt hat.

Wochenperformance der wichtigsten Indizes

| INDIZES | 12.3.23 | Woche Δ | Σ '23 Δ |

| DAX | 15.428 | -1,0% | 10,8% |

| S&P 500 | 3.862 | -3,8% | 0,6% |

| Nikkei | 27.833 | -0,3% | 6,7% |

| Shanghai A | 3.426 | -1,8% | 5,8% |

| Euro/US-Dollar | 1,07 | 1,1% | 0,1% |

| Euro/Yen | 144,24 | -0,2% | 2,8% |

| 10-Jahres-US-Anleihe | 3,70% | -0,30 | -0,18 |

| Umlaufrendite Dt | 2,61% | -0,13 | 0,15 |

| Feinunze Gold | $1.873 | 1,5% | 2,7% |

| Fass Brent Öl | $82,46 | -3,5% | -1,4% |

| Kupfer | $8.890 | -1,2% | 5,5% |

| Baltic Dry Shipping | $1.424 | 24,4% | -6,0% |

| Bitcoin | $22.471 | 0,5% | 35,5% |

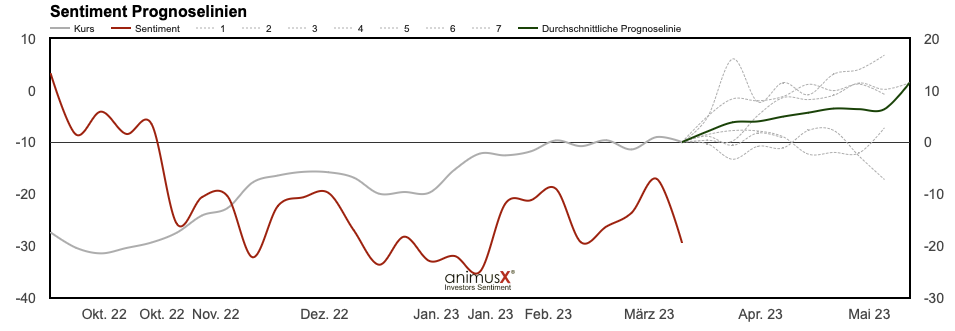

03. Sentiment: Angst und Panik lassen Rallye erwarten

Die Pleite der Kalifornischen Silicon Valley Bank (SVB) hat Ende der abgelaufenen Woche Schockwellen durch das Finanzsystem gesendet. Die Rettung der Kundeneinlagen durch die US-Regierung wurde erst nach Abschluss unserer Umfrage bekannt, daher zeigt das Umfrageergebnis den Schockzustand der Finanzwelt sehr gut.

Das Anlegersentiment ist auf -1,6% eingebrochen und zeigt den Anflug von Angst und Panik vor einem Schockmoment wie bei der Lehman-Pleite, als der Staat nicht helfend eingeschritten war.

Auch machte sich große Verunsicherung breit (-4,2%), da die Verstrickung der SVB mit anderen Banken nicht vollständig abgeschätzt werden kann.

Die Zukunftserwartung ist auf -1,6% gefallen, der niedrigste Wert seit Ende September, als die Baisse des vergangenen Jahres ihren Tiefpunkt erreichte.

Die Investitionsbereitschaft verharrt mit einem Wert von +0,1% auf extrem niedrigem Niveau.

Das Euwax-Sentiment der Privatanleger notiert bei -5 und zeigt eine moderate Absicherungsneigung der Anleger. Da das Euwax-Sentiment Anfang Februar bereits bei -18 stand, sich Privatanleger offenbar extrem stark gegen fallende Kurse absicherten, bedurfte es in der vergangenen Woche nur noch moderater Anpassungen.

Das Put/Call-Verhältnis der Eurex zeigt mit einem Wert von 1,6% ebenfalls nur eine moderate Absicherungstätigkeit der institutionellen Anleger. Auch an der CBOE bleibt das Put/Call-Verhältnis auf moderatem Niveau.

Die Investitionsquote der US-Fondsmanager ist auf 60% angestiegen (Vorwoche 47%). Die Bulle/Bär-Differenz bei den US-Privatanlegern ist auf -21% gesunken. 42% Bären stehen 25% Bullen gegenüber.

Der technische Angst und Gier Indikator des S&P 500 zeigt mit einem Wert von 24% extreme Angst an. Auch der wesentlich kurzfristiger schwankende Short Range Oscillator ist mit einem Wert von -5% in den überverkauften Bereich gerutscht.

Interpretation

Die Panik im Markt ist deutlich zu spüren. Kein Wunder, die zweitgrößte Pleite in der US-Finanzgeschichte hatte tatsächlich das Potential, den Bankensektor in Turbulenzen und die US-Wirtschaft in eine Rezession zu stürzen. Diese Gefahr ist nun abgewendet, nachdem die US-Regierung gestern Abend bekannt gab, alle Kundeneinlagen der SVB-Bank zu garantieren.

Damit konnten wir vor dem Wochenende die Panik im Markt gut messen. Heute dürfte die Erleichterung über eine Lösung des Problems zu einer Rallye führen, in der sich die aufgestaute Angst und Panik in Form von Käufen entlädt.

Zur Erinnerung: Die Sentimentanalyse dient als Kontraindikator. Wenn viel Angst und Panik im Markt herrscht, gehen wir davon aus, dass alle Anleger bereits ihre Positionen verkauft haben und Absicherungspositionen eingegangen sind. Anleger sind positioniert für fallende Kurse.

Nun tritt das negative Ereignis, eine Ausweitung der SVB-Pleite auf den Finanzsektor und dann gegebenenfalls auf die gesamte Wirtschaft, nicht ein und plötzlich sind viele Anleger falsch positioniert. Sie müssen ihre Absicherungspositionen eindecken, um die Verluste aus diesen Positionen zu begrenzen. Direkt anschließend müssen sie Aktien kaufen, wenn sie an der zu erwartenden Rallye partizipieren wollen.

Abbildung 2: Prognose für die DAX-Entwicklung, hergeleitet aus vergleichbaren DAX-Erwartungswerten der vergangenen 16 Jahre

In den vergangenen sechzehn Jahren gab es nur sieben Wochen, in denen die Erwartungshaltung unserer Anleger so negativ war wie heute. Durchschnittlich ist der DAX in den zwei darauffolgenden Monaten um 11,4% gestiegen. Für Trader haben wir also einen guten Moment, um Long zu gehen ... wenngleich es von den sieben Ereignissen in der Vergangenheit auch eines gab, bei dem der DAX weiter eingebrochen ist (das war im April 2022).

Wie schon seit einigen Wochen, so ist auch diese Woche das Sentiment im Ölsektor extrem negativ. Aus unseren historischen Daten lesen wir, dass in der Vergangenheit mit einem Ölpreisanstieg von durchschnittlich 35,9% in den kommenden sechs Monaten auszugehen ist, sollte die Geschichte als Anhaltspunkt genommen werden. Insgesamt gab es sechzehn Wochen in den vergangenen sechzehn Jahren, also einmal im Jahr, in denen die Zukunftserwartung für den Ölpreis vergleichbar negativ war. In fünfzehn Fällen ist der Ölpreis im Anschluss gestiegen, nur einmal gab der Ölpreis weiter nach (Februar 2015).

04. Ausblick: Diese Titel dürften am stärksten von der zu erwartenden Rallye profitieren

Die Panik, die wir heute früh im Markt sehen, ist nicht gerechtfertigt. Es sind Anleger, die von der Pleite erst am Wochenende erfahren haben und mit der Rettungsaktion, die in der vergangenen Nacht erst gestrickt wurde, nichts anfangen können. Ich rechne damit, dass die Kurse im Laufe des heutigen Tages deutlich ins Plus drehen.

Daher würde ich heute ein paar Käufe tätigen. Ich werde den Express-Kunden im Laufe des Tages entsprechende Updates zusenden. Auf den ersten Blick sehen für mich Morgan Stanley, Devon Energy und Coterra Energy attraktiv aus.

Am Donnerstag der vergangenen Woche noch hatte US-Notenbankpräsident Jay Powell von größeren Zinsschritten gesprochen und ein höheres Zielniveau für den US-Leitzins in Aussicht gestellt, als es vom Markt bislang erwartet wurde. Mit der überraschenden Pleite der SVB wird Powell seine Haltung nochmals überdenken müssen. Ich gehe nun davon aus, dass der nächste Zinsschritt keine Erhöhung um 0,5%, sondern lediglich um 0,25% sein wird. Oder vielleicht sogar gar keine Zinserhöhung mehr.

Denn nach der Pleite der SVB muss Powell zur Kenntnis nehmen, dass seine Zinspolitik auch unangenehme Folgen haben kann. Sicherlich ist die SVB eine Sondersituation, dennoch zeigt sie, wie schnell die gesamte US-Wirtschaft ins Ungleichgewicht geraten kann. Denn bei einer ungeordneten SVB-Pleite stand mehr auf dem Spiel als lediglich die 178 Mrd. USD an Einlagen von schwerreichen Start-Up Finanzierern.

Hätte die US-Regierung die SVB pleite gehen lassen, ohne die Einlagen zu garantieren, dann würden am heutigen Montag alle Bankkunden der USA mit Einlagen von über 250.000 USD ihr Barvermögen auf andere Banken verteilen oder einfach zur JPMorgan transferieren. JPMorgan hat die große Finanzkrise 2007 bis 2009 unbeschadet überstanden und steht bis heute mit Jamie Dimon, dem gleichen CEO wie damals, als solideste Bank im System für Stabilität und Vertrauen.

Eine solche Kapitalverschiebung hätte das US-Bankensystem aus den Fugen gehoben, wir hätten diese Woche einen Crash. Die US-Regierung hat aus der Lehman-Pleite gelernt und hat dieses Szenario verhindert. Wieder einmal werden die Einlagen der Reichen, die über Jahre höhere Zinsen vereinnahmt haben, als der Markt gerechtfertigt hätte, gerettet. Moralisch ist das einmal mehr überaus fragwürdig. Doch die Alternative, Bank-Run, Kapitalverschiebung bis hin zu einer heftigen Rezession, ist leider noch schlimmer als die moralisch fragwürdige Rettungsaktion.

Mit dem heutigen Tag sieht die Finanzwelt völlig anders aus: Kundeneinlagen bei mittelgroßen US-Banken sind offensichtlich garantiert. Gleichzeitig gibt es Risiken, derer man sich zuvor nicht bewusst war. Weitere Zinserhöhungen seitens der US-Notenbank schüren dieses Risiko weiter. Das kann nicht in der Absicht von Jay Powell liegen. Daher ist über Nacht die Wahrscheinlichkeit für weitere Zinsanhebungen deutlich gesunken, die Größe der zu erwartenden Zinsschritte ist kleiner und auch das Zielniveau ist deutlich niedriger.

Jay Powell wird schon bald eine Pause einlegen müssen, um die Wirkung seiner Zinsschritte erst einmal abzuwarten. Und das kann 6-9 Monate dauern, bis sich die Auswirkungen im Wirtschaftssystem der USA zeigen.

Also: Die Rettung vergangene Nacht war sowas von bullisch, dass wir heute kaufen müssen. Fangen wir einfach mal an mit den drei oben genannten Positionen, die ich ausbauen würde: Morgan Stanley, Devon Energy und Coterra Energy.

Wir haben in der Sentiment-Analyse gesehen, dass sehr viele Anleger für fallende Kurse positioniert sind. Diese Anleger müssen sich nun eindecken. Darunter sind jedoch viele Profis mit guten Verbindungen zu den Finanzmedien. Sie dürfen davon ausgehen, dass heute und vielleicht in den kommenden Tagen noch viele Berichte zu lesen sein werden, wie fragil unser Finanzsystem ist. Und dann wird Angst geschürt, dass noch andere Banken ähnliche Geschäftspraktiken verfolgt haben könnten wie die SVB. Und dass die Zinskurve ja weiterhin untypisch sein würde und niemand abschätzen könne, wie groß die Buchverluste sind, die in den Bankbilanzen schlummern, usw.

Ich will also nicht ausschließen, dass wir heute, vielleicht sogar ein paar Tage lang, noch kräftig unter Druck bleiben werden.

Doch die Entscheidung ist gefallen: Es wird gerettet! Ich gehe davon aus, dass wir in zwei Monaten, wie in der Sentiment-Analyse gezeigt, deutlich höher stehen werden als heute.

05. Übersicht HT-Portfolio

| Spekulation (≈20%) =16,8% | WKN | 12.3.23 | Woche Δ | Σ '23 Δ | Anteil 8x2,5% | ! | % |

| PVA Tepla | TPE | 21,20 € | -6% | 14% | 2,2% | C | 0 |

| Anheuser Bush InBev | 1NBA | 57,41 € | -1% | 2% | 2,8% | B | + |

| TJX Companies | TJX | 69,30 € | -5% | -7% | 2,7% | B | + |

| Morgan Stanley | MS | 83,99 € | -9% | 6% | 2,3% | C | + |

| Coterra Energy | CTRA | 22,90 € | -8% | 0% | 2,1% | B | + |

| Eli Lilly | LLY | 293,83 € | -2% | -14% | 2,2% | A | + |

| Barrick Gold | ETR:ABR | 15,14 € | -2% | -4% | 2,4% | A | + |

| |

|

|

|

|

|

|

|

| Marktirrtum (≈30%) =22,4% | WKN | 12.3.23 | Woche Δ | Σ '23 Δ | Anteil 5x6% | ! |

|

| Wheaton Precious Metals | ETR:SII | 38,23 € | -3% | 3% | 3,5% | B | 0 |

| Medios | ETR:ILM1 | 19,84 € | -1% | 13% | 5,2% | A | + |

| Flatex | ETR:FTK | 8,64 € | 1% | 36% | 7,7% | B | + |

| Paypal | PYPL | 68,49 € | -4% | 3% | 5,9% | C | + |

|

|

|

|

|

|

|

|

| Dividende (≈30%) = 29,1% | WKN | 12.3.23 | Woche Δ | Σ '23 Δ | Anteil 5x6% | ! |

|

| Devon Energy | DVN | 48,28 € | -10% | -16% | 6,0% | B | + |

| Wienerberger | ETR:WIB | 28,38 € | -5% | 26% | 4,0% | C | - |

| CEWE | ETR:CWC | 92,90 € | 0% | 5% | 7,0% | C | 0 |

| Allianz | ETR:ALV | 220,25 € | 0% | 10% | 6,0% | B | + |

| Snap-On | SNA | 224,01 € | -5% | 5% | 6,1% | B | + |

|

|

|

|

|

|

|

|

| Absicherung (≈20%) =19,3% | WKN | 12.3.23 | Woche Δ | Σ '23 Δ | Anteil 3x6,6% | ! |

|

| Goldbarren 150 gr | 100 gr. | 5.564,00 € | 1% | 2% | 8,9% | A | + |

| Südzucker-Anleihe | A0E6FU | 90,50% | -1% | 8% | 6,9% | B | + |

| Bobl N° 178 | 114178 | 0,98 € | 0% | 0% | 3,4% | A | - |

| Σ '22 Δ | -19% |

|

|

| Cashquote |

|

|

| Σ-Portfolio Ergebnis seit 2023 |

|

| -2% | 6% | 12,4% |

|

|

| Heibel-Ticker |

| Gewichtung | Anzahl Positionen | angestrebte Positionsgröße |

| Portfolio | Ziel | Soll | Ist | Soll | Ist |

| Spekulation | Ereignis | 20% | 16,8% | 8 | 7 | 2,5% |

| Wachstum | Enkelkinder | 30% | 22,4% | 5 | 4 | 6,0% |

| Dividende | Urlaub | 30% | 29,1% | 5 | 5 | 6,0% |

| Absicherung | Zins & Gold | 20% | 19,3% | 3 | 3 | 6,7% |

| Summe |

| 100% | 87,6% | 21 | 19 | 100% |

Anmerkungen:

- Die Überschrift über jedem Portfoliobereich in der jeweiligen ersten Spalte (bspw. Absicherung (≈20%) =21,8%) bedeutet: Der beabsichtigte Anteil dieses Portfoliobereichs am Gesamtportfolio beträgt ungefähr 20%. Aktuell beträgt der Anteil 21,8%.

- Die dritte Spalte zeigt die Schlusskurse von Donnerstagabend.

- Unter „Woche” steht die Veränderung im Vergleich zur Vorwoche.

- Unter „Σ 'XX Δ” steht das Ergebnis der Position seit Jahresbeginn bzw. seit Aufnahme ins Portfolio.

- Unter „Anteil” finden Sie den Anteil der jeweiligen Position am Gesamtdepot.

Unter ! steht zur Information meine Grundtendenz:

| A | – | Top-Aktie mit günstigem Kurs, |

| B | – | Kursrücksetzer zum Kaufen nutzen |

| C | – | Kurssprünge zum Verkaufen nutzen, |

| D | – | bei Gelegenheit Verkaufen, |

| E | – | Sofort Verkaufen |

Die „Gelegenheit” zum Kaufen oder Verkaufen wird sodann kurzfristig von mir per Update an Sie bekanntgegeben.

Ich habe diese Spalte „!” insbesondere für neue Kunden vorgesehen, die zu einem späteren Zeitpunkt wissen wollen, ob ich die Position noch zukaufen würde, wenn ich beispielsweise darin nicht schon voll investiert wäre. Zukaufen würde ich jeweils jedoch niemals zu Höchstkursen, sondern stets nur nach kurzfristigen Kursrückschlägen von mindestens 5-7%.

Kauffolge: Je spekulativer, desto aggressiver würde ich kaufen und verkaufen. Derzeit verwende ich die folgenden Schritte:

- Dividenden- + Wachstumspositionen in drei Schritten aufbauen: 25%-25%-50%,

- Zyklische Positionen in zwei Schritten aufbauen: 50%-50%,

- Spekulative Positionen ganz oder gar nicht: 100%.

Die letzte Spalte wird für eine Einschätzung der Auswirkung aktueller Entwicklungen auf die jeweilige Portfolioposition genutzt. „%“ stuft den Einfluss der Inflation auf das jeweilige Geschäftsmodell ein.

Stopp Loss Limits, Verkaufslimits und ähnliche Aktionsmarken verwalte ich aktiv in meinem System und ändere ich unter der Woche mehrfach, fast täglich. Eine Veröffentlichung der entsprechenden Limits ist in der Regel nicht sinnvoll, allenfalls Stopp Loss Marken für unseren Spekulationen werde ich bisweilen im Text bekanntgeben.

Eine erfolgreiche Börsenwoche,

take share

Stephan Heibel

Chefredakteur und Herausgeber des Heibel-Ticker Börsenbriefs

https://www.heibel-ticker.demailto:info/at/heibel-ticker/./de

06. Disclaimer / Haftungsausschluss und Risikohinweise

Wer un- oder überpersönliche Schreib- oder Redeweisen nachmacht oder verfälscht oder nachgemachte oder verfälschte un- oder überpersönliche Schreib- oder Redeweisen in Umlauf setzt, wird mit Lust-, manchmal auch mit Erkenntnisgewinn belohnt; und wenn alles gut geht, fällt davon sogar etwas für Sie ab. (frei nach Robert Gernhardt)

Wir recherchieren sorgfältig und richten uns selber nach unseren Anlageideen. Für unsere eigenen Transaktionen befolgen wir Compliance Regeln, die auf unsere eigene Initiative von der BaFin abgesegnet wurden. Dennoch müssen wir jegliche Regressansprüche ausschließen, die aus der Verwendung der Inhalte des Heibel-Tickers entstehen könnten.

Die Inhalte des Heibel-Tickers spiegeln unsere Meinung wider. Sie stellen keine Beratung, schon gar keine Anlageempfehlungen dar.

Die Börse ist ein komplexes Gebilde mit eigenen Regeln. Anlageentscheidungen sollten nur von Anlegern mit entsprechenden Kenntnissen und Erfahrungen vorgenommen werden. Anleger, die kein tiefgreifendes Know-how über die Börse besitzen, sollten unbedingt vor einer Anlageentscheidung die eigene Hausbank oder einen Vermögensverwalter konsultieren.

Die Verwendung der Inhalte dieses Heibel-Tickers erfolgt auf eigene Gefahr. Die Geldanlage an der Börse beinhaltet das Risiko enormer Verluste bis hin zum Totalverlust des eingesetzten Kapitals.

Quellen:

Kurse: Deutsche Kurse von comdirect.de, Goldbarren & Münzen von proaurum.de, US-Kurse von finance.yahoo.com. Alle Kurse sind Schlusskurse vom Donnerstag sofern nichts Gegenteiliges vermerkt ist.

Bilanzdaten: Comdirect, Yahoo! Finance sowie Geschäftsberichte der Unternehmen

Informationsquellen: dpa-AFX, Aktiencheck, Yahoo! Finance, TheStreet.com, IR-Abteilung der betreffenden Unternehmen

07. An-/Ab-/Ummeldung

Ihre eMail Adresse oder Adressdaten ändern Sie bitte mit Ihrer bestehenden eMail Adresse und Ihrem Passwort unter

https://www.heibel-ticker.deoder senden Sie uns einfach eine entsprechende eMail an:

verwaltung/at/heibel-ticker/./de