H E I B E L - T I C K E R P L U S

F I N A N Z I N F O R M A T I O N E N

- Einfach einen Tick besser -

DEUTSCHE BIBLIOTHEK : ISSN 1862-5436

11. Jahrgang - Ausgabe 46 (18.11.2016)

Erscheinungsweise: wöchentlich Freitag/Samstag

I N H A L T

| 01. | Info-Kicker: Orientierungsphase |

| 02. | So tickt die Börse: 10.800 im Visier |

| - Neubestellungen des Heibel-Ticker PLUS | |

| - Verkauf von Anleihen | |

| - Banken und Logistik boomen | |

| - Bonus für Zyklische Unternehmen | |

| - Konsument reloaded | |

| - Tech hält sich | |

| - Wochenperformance der wichtigsten Indizes | |

| 03. | Sentiment: Verhalten optimistisch |

| - Top Analystenziele | |

| 04. | Ausblick: Wenn sich der Staub gelegt hat |

| 05. | Depotcheck: Indus, Adesso, Paypal, Verbio |

| - Indus: Zyklische Industriebeteiligung | |

| - Adesso: IT-Dienstleister der Versicherungsbranche | |

| - Paypal: Marktführer der FinTech-Revolution | |

| - Verbio: Biokraftstoffe der 2. Generation | |

| - : Korrelationsmatrix | |

| 06. | Beste Q-Zahlen des Jahres 2016: Nvidia |

| - Nvidia: | |

| - Spielemarkt | |

| - Automobilmarkt | |

| - Rechenzentren | |

| - Professionelle Visualisierung | |

| 07. | Update beobachteter Werte: Verbio Vereinigte BioEnergie, Verbio Vereinigte BioEnergie |

| - Verbio Vereinigte BioEnergie: Rettung der deutschen Automobilindustrie | |

| - Verbio Vereinigte BioEnergie: So langsam versteht es auch "Der Aktionär" | |

| 08. | Übersicht HT-Portfolio |

| 09. | Disclaimer / Haftungsausschluss und Risikohinweise |

| 10. | An-/Ab-/Ummeldung |

01. Info-Kicker: Orientierungsphase

Liebe Börsenfreunde,

Hui, das ging ganz schön turbulent zu nach dem überraschenden Wahlsieg vom Donald. Doch in der nun abgelaufenen Woche ist nicht mehr viel passiert. Ich habe den Eindruck, Anleger orientieren sich erst einmal neu. In Kapitel 02 habe ich Ihnen aufgezeigt, warum nach der fulminanten Rallye kein Rücksetzer erfolgt.

Das Sentiment der Anleger in Deutschland ist moderat optimistisch. Viele möchten investieren, wissen aber noch nicht so genau, in welche Aktien. Doch gerade in den USA gibt es schon wieder erste Anzeichen einer Überhitzung. In Kapitel 03 zeige ich auf, welche künftigen Entwicklungen die aktuelle Stimmungslage zulässt.

In Kapitel 04 schaue ich mir an, wer am stärksten davon profitieren würde, wenn Der Donald im Ausland geparkte Unternehmensgewinne steuerbegünstigt in die USA zurückholen lässt. Ein Unternehmen ist mir dabei aufgefallen, dass mit einer günstigen Bewertung in einem Marktsegment sitzt, das meiner Einschätzung nach derzeit unterschätzt wird.

Heute gibt es mal wieder einen Depotcheck. Mir fällt da nicht der kleinste Verbesserungsvorschlag ein, denn der Kunde hat mit Indus, Adesso, Paypal und Verbio vier ausgezeichnete Unternehmen aus unterschiedlichen Branchen im Portfolio. Die Einzelheiten dazu lesen Sie in Kapitel 05.

Nvidia hat wohl das beste Quartalsergebnis des Jahres 2016 veröffentlicht. Der Kurssprung von 30% am Tag danach lässt darauf schließen, dass kaum ein Anleger diese positive Überraschung auf dem Zettel hatte. Leser des Heibel-Tickers waren besser informiert: Im Rahmen der Wunschanalyse vom 7.10. hatte ich Nvidia im kostenfreien Teil vorgestellt und sogar einen Optionsschein vorgeschlagen, mit dem Sie bis zum heutigen Tag 120% Gewinn gemacht hätten. Ich habe heute in Kapitel 06 die Hintergründe dieses erfolgreichen Quartals von Nvidia erläutert und untersuche, ob der Zug nun abgefahren ist, oder aber ob es sich noch lohnt, aufzuspringen.

Wie immer gibt es eine Reihe von Updates in Kapitel 07 und eine Übersicht über unser Portfolio in Kapitel 08.

Die PDF-Version dieser Ausgabe steht Ihnen ab sofort im Archiv sowie unter dem folgenden Link zur Verfügung: https://www.heibel-ticker.de/downloads/htp161120.pdf

Nun wünsche ich eine anregende Lektüre,

take share, Ihr

Börsenschreibel

Stephan Heibel

Chefredakteur und

Herausgeber des

Heibel-Ticker

02. So tickt die Börse: 10.800 im Visier

Vor gerade einmal 10 Tagen drohte der Weltuntergang im Falle eines Trump-Siegs. Heute scheint es nur noch eine Frage der Zeit, wann die 10.800 Punkte vom DAX übersprungen werden. Natürlich gibt es noch ein paar Weltuntergangspropheten, aber sie sind kleinlaut geworden. Der Weltuntergang steht nun nicht mehr unmittelbar bevor, sondern könnte während der Trump-Präsidentschaft erfolgen. Doch die überwältigende Mehrheit der Finanzpresse findet Gründe, warum die Börsen steigen müssen.

Insbesondere das 500 Mrd. USD umfassende Infrastrukturprojekt, das Der Donald auflegen möchte, sorgt für Euphorie. Doch ich habe ein wenig tiefer geforscht und nenne Ihnen hier Gründe, die dafür sprechen, dass die Rallye durchaus erst der Anfang einer Jahresendrallye sein könnte. In Kapitel 04 werde ich untersuchen, was eine solche Rallye verhindern würde.

NEUBESTELLUNGEN DES HEIBEL-TICKER PLUS

Zunächst einmal verzeichne ich in meinem Verteiler einen kräftigen Zuwachs. Dabei ist mir ist aufgefallen, dass gleich drei Leser der kostenfreien Version meines Börsenbriefes nach über fünf Jahren des regelmäßigen Lesens nun plötzlich das kostenpflichtige Abo bestellt haben. Auch insgesamt ist die Zahl der Neubestellungen seit dem Trump-Sieg angesprungen. Es kommen nun Menschen an die Börse (zurück?), die über viele Jahre nur an der Seitenlinie beobachtet haben.

VERKAUF VON ANLEIHEN

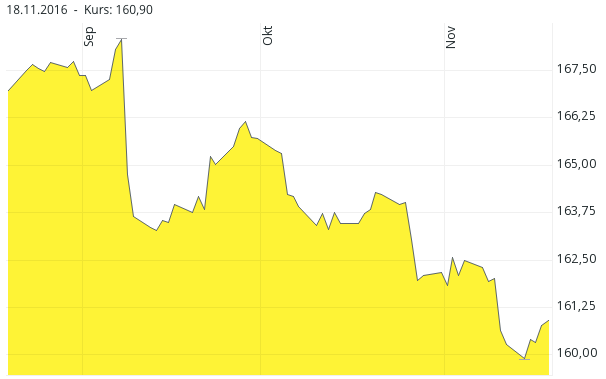

Anleger schichten um von Anleihen zu Aktien. Schauen Sie sich die Kursentwicklung des Bund-Futures an:

Abbildung 1: 3-Monatschart Bund-Future

Quelle: Comdirect 3-Monatschart des Euro Bund-Future (EUREX)

Der Trend hat schon im September begonnen und setzt sich nach der Trump-Wahl verstärkt fort. Solange weitere heftige Liquiditätsspitzen erwartet wurden, wurde auf weiter fallende Zinsen, auch im negativen Bereich, spekuliert. In den vergangenen Wochen hat sich die Diskussion verändert. Eine Ausweitung der Liquiditätsflutung wird gar nicht mehr diskutiert. Inzwischen ist es lediglich fraglich, wie lange die aktuelle Flutung nach März 2017 noch fortgeführt wird, oder anders gesagt: wann die Rückführung der Liquiditätsflutung beginnt.

Der veränderte Zungenschlag sorgt bereits seit September für ein nachlassendes Interesse an Anleihen. In den USA ist der 10-Jahreszins von 1,83% auf 2,28% gesprungen. Dort gilt eine Zinsanhebung im Dezember inzwischen als sicher, man spricht von bis zu drei weiteren Zinsschritten im Jahr 2017.

Die Aussicht auf steigende Zinsen machen die Renditen der im Bestand befindlichen Anleihen unattraktiv. Da fallende Anleihekurse zu erwarten sind, verkaufen viele Anleger ihre Anleihen und stecken das Geld in Aktien. Wenn nun tatsächlich mehrere Zinsschritte zu erwarten sind, dann wird auch der Trend, Anleihen zu verkaufen und das Geld in Aktien zu stecken, lange anhalten.

Wie lange? Nun, im Allgemeinen fürchtet man bei steigenden Zinsen negative Effekte auf die Konjunktur. So haben wir es alle in der Schule gelernt. Doch was wir nicht gelernt haben ist, dass ein Auto, bei dem Sie vom Gas gehen, noch lange rollen kann. Bevor das Zinsniveau nicht auf mindestens 2,5-3% steigt, erwarte ich keinen bremsenden Effekt auf die Konjunktur. Lediglich die Konjunkturbeschleuniger lassen nach, genau wie das Auto weniger beschleunigt, wenn man langsam vom Gas geht.

Uns stehen also optimale Zeiten für die Aktienanlage bevor, sofern nichts Dramatisches passiert: Anleihen werden kurzfristig unattraktiv und für Aktien dauert es noch eine Weile, bis sie unattraktiv werden. Erst wenn ein Zinsniveau von 2,5-3% in Sicht kommt, würde ich etwas vorsichtiger hinsichtlich der Aktienanlage werden.

BANKEN UND LOGISTIK BOOMEN

Es ist natürlich eine andere Frage, ob es für unsere Gesellschaft gut ist, dass Banken wieder Aufwind bekommen und dass Eisenbahngesellschaften wieder mehr Kohle transportieren. Doch keine Rallye ist nachhaltig, wenn nicht genau diese beiden Branchen mit von der Partie sind. Und was vor zehn Tagen noch niemand zu träumen gewagt hatte ist heute Wirklichkeit: Bank- und Logistikaktien führen die Rallye an.

Banken aufgrund der Aussicht auf steigende Zinsen sowie auf eine Deregulierung der nach der Finanzkrise erlassenen Vorschriften. Und Logistikunternehmen aufgrund einer sicherlich wesentlich nachlässigeren amerikanischen Umweltbehörde (EPA), die sich nicht mehr gegen Kohlekraftwerke stellen dürfte und die Öl-Pipelines genehmigen wird.

BONUS FÜR ZYKLISCHE UNTERNEHMEN

Ich habe den Eindruck, dass Industrieunternehmen, die traditionell stark abhängig von der Konjunkturentwicklung sind, in diesen Tagen gar nichts falsch machen können. Sie können sagen, was sie wollen, ihre Aktien steigen trotzdem. Es ist bekannt, das zyklische Aktien während eines Konjunkturaufschwungs überproportional stark anspringen. Eine steigende Flut hebt alle Schiffe. Da achten Anleger gar nicht mehr auf solche Details wie Quartalszahlen oder Ähnliches, sie sind viel zu erwartungsfroh.

KONSUMENT RELOADED

Das Rückgrat der amerikanischen Konjunktur, der Konsument, ist auferstanden. Dazu müssen Sie sich die Kommentare der CEOs nach Bekanntgabe der Quartalszahlen anhören. Unisono sprechen sie davon, dass die US-Amerikaner nun, nachdem die Präsidentschaftswahl endlich hinter uns liegt, wieder ausgehen werden: Zum Einkaufen, in Restaurants, in Vergnügungsparks, ... und so kehrt Optimismus ein bei BestBuy, Nordstrom, Home Depot, Sears, Lows, Ross Stores, Disney, usw.

TECH HÄLT SICH

Vor einer Woche sprach ich noch von der Rotation, die uns nun mehrere Wochen begleiten wird. Diese Rotation findet statt, gekauft werden insbesondere die hier angesprochenen zyklischen Aktien, Banken, Biotechs, etc. Doch die Käufe werden wider Erwarten nicht durch Verkäufe der Tech-Aktien finanziert, sondern durch die oben aufgezeigten Verkäufe von Anleihen. Tech-Aktien wie Amazon, Google (Alphabet), Netflix und Apple halten sich wacker, es gibt sogar Highflyer wie Nvidia (siehe Kapitel 06), die über Nacht um 30% anspringen können. Oder Harman, die statt unter dem Dach von Apple nun von Samsung weggeschnappt werden, bevor Der Donald den Ausverkauf der US-Technologie stoppt.

Schauen wir einmal, wie sich die wichtigsten Indizes im Wochenvergleich entwickelt haben:

WOCHENPERFORMANCE DER WICHTIGSTEN INDIZES

| INDIZES | 17.11.16 | Woche Δ |

| Dow Jones | 18.904 | 0,5% |

| DAX | 10.686 | 0,5% |

| Nikkei | 17.967 | 3,4% |

| Shanghai A | 3.359 | 1,2% |

| Euro/US-Dollar | 1,06 | -2,9% |

| Euro/Yen | 117,28 | 0,9% |

| 10-Jahres-US-Anleihe | 2,28% | 0,16 |

| Umlaufrendite Dt | 0,09% | 0,04 |

| Feinunze Gold | $1.208 | -4,2% |

| Fass Brent Öl | $46,66 | 1,5% |

| Kupfer | 2.486 | -5,8% |

| Baltic Dry Shipping | 1.231 | 26,4% |

Fed-Chefin Janet Yellen hat gestern vorm Kongress angedeutet, dass die Wahrscheinlichkeit für eine Zinserhöhung im Dezember gestiegen ist. Insbesondere in Japan feierte man diese Aussage mit einem heftigen Plus im Nikkei. Steigende Zinsen in den USA führen zu einem starken US-Dollar, also schwachen Yen und die japanischen Exporteure profitieren von einer schwachen heimischen Währung.

Ich würde erwarten, dass dieser Effekt auch nach Deutschland überschwappt. Doch noch hält sich der DAX zurück. Zu groß scheinen die Probleme, die wir hier in Europa zunächst noch zu bewältigen haben: Referendum in Italien, das ggfls. dort politische Umwälzungen nach sich ziehen könnte, wenn Renzi sein Referendum nicht gewinnt. Noch immer gibt es keine klare Meinung darüber, was von dem Brexit zu halten ist. Und von den Wahlen in Frankreich und Deutschland im kommenden Jahr wollen wir gar nicht erst anfangen.

Oder ist es einfach die Angst vor Handelsrestriktionen durch Den Donald, die deutsche Anleger belasten, während sie dabei den Einbruch des Euro-Wechselkurses zum US-Dollar (-2,9%) ignorieren? Vielleicht können wir im nächsten Kapitel aus dem Sentiment der Anleger mehr ablesen.

Der Kupferpreis geriet unter Druck, nachdem sich eine Reihe von chinesischen Führungskräften der Kupferindustrie zu Wort gemeldet haben. Sie bezeichneten die Kupferrallye der vergangenen Wochen (+21% in 4 Wochen) als irrational und sprachen von Überkapazitäten, die bis in das Jahr 2018 hinein reichen würden. Zudem solle die Kommunistische Partei Chinas die "Überspekulation" im lokalen Futures-Markt eindämmen, forderte der Chef der führenden Metall-Handelsbörse Chinas. Die Ankündigung des Infrastrukturprojektes von Dem Donald sorgte für die spekulative Phantasie im Kupfermarkt. Nun ist der Kupferpreis um 5,8% zurückgekommen.

Ganz anders sieht es bei den Verschiffungsraten aus, der Baltic Dry Index ist um 26,4% angesprungen und deutet auf eine stark gestiegene Import/Export-Tätigkeit Chinas. Vielleicht decken sich viele chinesische Unternehmen noch mit Vorprodukten und Rohstoffen ein, bevor Der Donald dem Handel einen Riegel vorschiebt.

Eine andere Erklärung habe ich nicht, auch wenn ich dieses Verhalten für unsinnig erachte. Der Donald wird sicherlich einige Entwicklungen hemmen, teilweise auch Rückschritte im globalen Handel erzwingen. Was ich über ihn gelernt habe, kümmert er sich dabei auch wenig um bestehendes Recht, sondern nimmt die Legitimation für seine Entscheidungen häufig einfach aus der überlegenen Position: "Das Recht des Stärkeren". Es wird also ungemütlich werden. Doch er wird den Welthandel nicht stoppen.

Nach seinen ersten Bemerkungen schwindet die Angst vor ihm. Der Goldpreis ist diese Woche um 4,2% gefallen. Das liegt auf der einen Seite am steigenden US-Dollar, auf der anderen aber auch daran, dass er bislang nicht so schlimm ist, wie während des Wahlkampfes befürchtet.

Ich denke, das Gold wird während seiner Amtszeit eine Existenzberechtigung behalten. Allein schon seine Unberechenbarkeit könnte dazu führen, dass Anleger ihre Suche nach Sicherheit in Kürze schon wieder verstärken.

Schauen wir nun einmal, wie sich die Stimmung unter den Anlegern entwickelt hat:

03. Sentiment: Verhalten optimistisch

Die Trump-Rallye dauerte nur einen Tag, seither läuft der DAX innerhalb einer kleinen Handelsspanne seitwärts. Das sehen auch viele Anleger so. In unserer Stimmungsumfrage gab es die größte Veränderung dahingehend, dass 16% der Umfrageteilnehmer, die in der Vorwoche den DAX in einem Aufwärtsimpuls sahen (nun noch 24%), nun den DAX in einer Seitwärtsbewegung sehen (56%). Alle anderen Lager blieben nahezu unverändert, die Stimmung ist damit wieder leicht positiv aber im neutralen Bereich.

Das Überraschungsmoment der Vorwoche ist verflogen. Die Hälfte derer, die vor einer Woche durch die Rallye auf dem falschen Fuß erwischt wurden, fühlen ihre Erwartungen diese Woche zum größten Teil erfüllt (+12% auf 47%). Damit ist auch die Selbstzufriedenheit wieder in den neutralen Bereich gesprungen.

Positiv hervorzuheben ist diese Woche die Entwicklung der Erwartungshaltung. Fürchteten vor einer Woche noch verhältnismäßig viele Anleger eine baldige Topbildung oder gar einen Abwärtsimpuls in drei Monaten, also direkt nach dem Amtsantritt von "Dem Donald", so gehen nun wieder die meisten von einer Seitwärtsbewegung aus (+7% auf 37%). Unverändert 28% erwarten steigende Kurse. Damit ist der Optimismus leicht angestiegen. Das ist wichtig für die aktuelle Entwicklung, um im Falle einer Verschnaufpause nach der heftigen Trump-Rallye frühzeitig wieder Kaufinteresse hervorzurufen.

Denn aktuell lässt das Kaufinteresse wieder nach (-3% auf 26%). Aber auch Verkaufen möchten nur noch 14% (-2%). Die meisten ziehen sich wieder an die Seitenlinie zurück (+4% auf 60%) und warten erst einmal günstigere Kaufkurse oder höhere Verkaufskurse ab. Das sieht noch nicht nach einer Richtungsentscheidung aus, Anleger sind nach wie vor unentschlossen.

Das Euwax-Sentiment zeigt wieder eine ansteigende Gier bei Privatanlegern an, die meisten Spekulationen werden auf steigende Kurse abgeschlossen, Absicherungsgeschäfte nehmen ab. Eine Überhitzung ist jedoch auch hier noch nicht zu sehen.

Der technische Angst und Gier Index des S&P 500 zeigt schon wieder leichte Gier an (63%). Positiv heraussticht hier jedoch der Unterindikator "Aktienpreisstärke", der ein ausgeglichenes Niveau zwischen 52-Wochen-Hochs und -Tiefs anzeigt, sowie der Marktbreite-Index, der zeigt, dass die Rallye von sehr vielen Aktien getragen wird. Doch auch in den USA greifen Anleger verstärkt zu Calls, spekulieren also auf weiter steigende Kurse.

Institutionelle Anleger in den USA haben ihre Investitionsquote wieder angehoben (+10,5% auf 83,5%). Blogger und Börsenbriefschreiber sind mit 46% Kaufempfehlungen wieder bullisch gestimmt, auch bei den Privatanlegern hat sich der Optimismus stark erhöht (+8% auf 46,7% Bullen).

Sentimentdaten

Kaufempfehlungen der Privatanleger

Nordex, Deutsche Telekom, Monsanto

Verkaufsempfehlungen der Privatanleger

Euro Disney, Nvidia, SolarWorld

Die Sentiment-Daten wurden in Zusammenarbeit mit Sharewise

erstellt:

http://www.sharewise.com?heibel

Wenn ich mir diese Stimmungslage anschaue, dann ist insbesondere in den USA das Risiko einer Enttäuschung größer als die Chance auf eine Fortsetzung der Rallye ohne Verschnaufpause. Doch Extremwerte sind weder auf der Ober- noch auf der Unterseite zu sehen und es drängt sich der Eindruck auf, dass diese gute Stimmung an den Aktienbörsen ein Resultat der jahrelangen Negativpresse ist mit der Konjunktur, Wirtschaft, Finanzmärkte und die Aktienanlage versehen wurden.

So halte ich einen Ausbruch des DAX nach oben für wahrscheinlicher als eine Rückkehr unter 10.200 Punkte. Doch das Überraschungspotential liegt auf der Unterseite. Eine falsche Bemerkung von Dem Donald oder ein scheiterndes Referendum in Italien würden einen schnellen Ausverkauf herbeiführen.

TOP ANALYSTENZIELE

04. Ausblick: Wenn sich der Staub gelegt hat

Nun wird schon die nächste Drohkulisse aufgezogen: Das Referendum in Italien könnte scheitern, Premierminister Mario Renzi würde dann abtreten und Italien müsste eine neue Orientierungsphase durchlaufen. Es wird bereits die Frage gestellt, ob Italien den Briten folgen wird und die EU verlässt.

Ich halte diese Drohkulisse für übertrieben. Ja, das Referendum kann scheitern und dann wird eben in Italien wieder eine neue Regierung gesucht. Das ist in Italien ohnehin häufig so, viel häufiger als in Deutschland. Wir sollten uns daran gewöhnen und nicht das Wohl der EU daran hängen.

Und ob die EU nun tatsächlich bald auseinanderbricht? Mit dieser Gefahr leben wir nun schon seit fünf Jahren, oder anders ausgedrückt, seit 115% im DAX. Ich kann damit leben. Und wenn es dann tatsächlich soweit ist, dann werden wir uns darauf einstellen, aber nicht darauf spekulieren.

Schauen wir also lieber, bei welchen Werten wir in den kommenden Tagen und Wochen zugreifen sollten, wenn die Börsen mal einen Knicks machen.

Eine Sache, die ich als ziemlich sicher betrachte, ist eine Steuererleichterung für Unternehmen, die ihre unversteuerten Auslandsguthaben nach Hause bringen. "Unversteuert" ist da natürlich ein gewagter Begriff: Die Unternehmen haben ihre Gewinne rechtmäßig zu den lokalen Tarifen versteuert - in Irland oder eben anderen Steueroasen. Auf der einen Seite ist es legal, auf der anderen Seite akzeptieren die USA es nicht, wenn durch solche Steueroptimierungsmethoden Milliardengewinne am Staat vorbei geführt werden.

Der Donald wird diese Gelder zurückholen. Er wird auf der einen Seite eine vorteilhafte Regelung anbieten, beispielsweise nur 10% statt der derzeit drohenden 35%. Auf der anderen Seite wird er Druck auf die Unternehmen ausüben, die zu viele Gewinne im Ausland horten.

Allen voran ist das Apple, ein Dorn im Auge vom Donald. Apple produziert in China, auch das ist ihm ein Dorn im Auge. Heute wurde bekannt, dass Foxconn auf Anfrage von Apple geprüft hat, eine iPhone-Produktion in den USA aufzubauen. Apple baut vor. Doch 216 Mrd. USD hat Apple derzeit in Steueroasen liegen. Geld, das in den USA für Aktienrückkäufe und für Investitionen genutzt werden könnte.

Apple hat ein KGV 2017e von 11. in meinen Augen ist das viel zu günstig. Die günstige Bewertung wurde immer wieder damit begründet, dass 35% des im Ausland befindlichen Bargeldes - immerhin ein Drittel der Marktkapitalisierung von Apple - an das Finanzamt abzuführen ist. Eine Lösung würde dieses Kapital umgehend in die Bewertung von Apple zurückholen, die Aktie würde dadurch kräftig ansteigen.

Hewlett Packard Enterprise hält 26% seiner Marktkapitalisierung in bar in Steueroasen, HP 21% und Western Digital 17%. Western Digital gefällt mir gut. Der Festplattenhersteller hat SanDisk gekauft, den Hersteller von Flash-Drives, also SSD-Festplatten, bei denen sich nichts mehr dreht. SSD-Festplatten sind robuster, leichter und viel schneller. Im Rahmen des Aufrüstens der Rechenzentren (siehe Kapitel 06 - Nvidia) werden auch die schnellsten Festplatten gekauft, SSDs von Western Digital.

14 Mrd. USD Jahresumsatz werden mit 17 Mrd. USD Marktkapitalisierung bewertet. Die Übernahme von SanDisk war teuer, so schiebt Western Digital 9 Mrd. USD Schulden vor sich her. Doch schon für 2017e wird ein KGV von nur noch 8 in Aussicht gestellt. Sollte nun der Umsatz stärker anziehen als derzeit prognostiziert, dann ist Western Digital aufgrund des hohen Schuldenberges fast schon ein Optionsschein.

Einen Bereich, der meiner Einschätzung nach von einem Präsidenten Trump profitieren wird, habe ich vergangene Woche noch nicht angesprochen: Rohstoffe inklusive Edelmetalle. Auf der einen Seite wird Trump mit seinem Infrastrukturprogramm die Nachfrage nach Rohstoffen anheizen. Auch der Bau der Mauer zwischen den USA und Mexiko ist da nicht zu vergessen, Zementmischer HeidelbergCement war deswegen bereits kräftig angesprungen.

Aber auch die Edelmetalle, die jetzt kräftig korrigieren, werden meiner Einschätzung nach in den kommenden Jahren wieder verstärkt in Mode kommen. Denn Trump ist und bleibt unberechenbar. Wer sich wirklich absichern möchte, der kauft Gold. Unsere Goldposition steht bei einem Portfolioanteil von 9,2%. Ich würde diese Position vergrößern, wenn die Feinunze unter 1.200 USD/Oz rutscht - wir sind schon fast da.

Wir befinden uns in einer Orientierungsphase des Marktes. Es gibt viel Kaufinteresse, dennoch steigen die Kurse nicht weiter an. Dafür halten sich Aktien aus allen Marktbereichen gut, was ein gesundes Bild ergibt. Ich werde nächste Woche beginnen, einzelne Aktien einzusammeln. Entsprechende Updates werde ich Ihnen schicken. Doch ich werde vorsichtig vorgehen. Beherzt zugreifen würde ich erst im Falle eines Rückschlags.

05. Depotcheck: Indus, Adesso, Paypal, Verbio

Hallo!

Mein Depotcheck wäre INDUS, Adesso, Paypal und Verbio. Wäre schön von Ihnen zu hören, wie Sie siese Anlage beurteilen.

Liebe Grüße, Wolfgang aus Todendorf

ANTWORT:

Gerne schaue ich mir Ihre Mischung einmal näher an.

Indus

Zyklische Industriebeteiligung

Fr, 18. November um 12:53 Uhr

Indus ist ein Beteiligungsunternehmen, dabei geht man ausschließlich Industriebeteiligungen im Bereich Bau, Fahrzeugtechnik, Maschinenbau, Medizintechnik und Metalltechnik ein. Einmal abgesehen von der Medizintechnik sind die Beteiligungen also überaus zyklischer Natur. Und zyklische Unternehmen sind seit vielen Jahren außer Mode.

In den USA hat sich das seit der Trump-Wahl geändert, dort setzen Anleger nun auf zyklische Unternehmen, weil man sich von dem angekündigten Infrastrukturprogramm ein Anschieben der Konjunktur verspricht. Ich kann mir gut vorstellen, dass dieser Wechsel in den Vorlieben auch bald in Deutschland Einzug erhält.

Indus wächst mit ca. 5%, der Gewinn soll im laufenden Jahr überproportional um 9% ansteigen. Das KGV 2017e von 16 spiegelt diese Entwicklung in meinen Augen bereits ausreichend wider. Zumal die Dividendenrendite lediglich bei 2,5% liegt. Phantasie bekommt die Aktie, wenn die Konjunktur tatsächlich stärker anzieht, als derzeit erwartet.

Adesso

IT-Dienstleister der Versicherungsbranche

Fr, 18. November um 12:55 Uhr

Nur 31% der ausstehenden Aktien dieses IT-Dienstleisters für die Versicherungsbranche befinden sich im Streubesitz. Der Aufsichtsratsvorsitzende Prof. Grahn besitzt über eine Beteiligungsgesellschaft knapp unter 30% an Adesso. Weitere 18,5% besitzt sein Aufsichtsratskollege Rainer Rudolf. Aufgrund des geringen Streubesitzes ist das Unternehmen mit einer Marktkapitalisierung von 230 Mio. Euro wohl nicht auf dem Radar der Analysten.

Dabei wächst der Umsatz mit 12-18%, nennenswerte Schulden gibt es nicht und das KGV 2017e steht bei 20. Ich halte das für viel zu günstig.

Paypal

Marktführer der FinTech-Revolution

Fr, 18. November um 12:56 Uhr

Diese Ausgliederung von Ebay hatten wir bis vor kurzem in unserem Portfolio. Paypal hat sich kurzfristig viel Gewinnpotential verbaut, indem es eine enge Kooperation mit Visa eingegangen ist. Dadurch erschließt sich Paypal zwar weltweit neue Märkte, ein Großteil des Gewinns jedoch wird an Visa abgeführt. Die Aktie hat sich seit diesem Deal nicht mehr sonderlich bewegt.

Doch Paypal ist der Marktführer in dem Zukunftsmarkt der Finanzbranche schlechthin: FinTech. Die Automatisierung unserer Zahlungsabwicklungen, wobei traditionelle Banken weitgehend überflüssig gemacht werden. Dabei kann Paypal Partnerschaften direkt abschließen, wie nun sogar mit Facebook, oder aber als Technologielieferant auftreten, da viele FinTech-Startups, die eigene Zahlungsabwicklungen anbieten, auf die Technologie von Paypal zurückgreifen.

Der Gewinn wird Analysten zufolge jährlich um 16% anwachsen, das KGV 2017e ist vor diesem Hintergrund mit 23 niedrig. Mit ein wenig Geduld dürfte Paypal zu einer Wachstumsaktie werden.

Verbio

Biokraftstoffe der 2. Generation

Fr, 18. November um 12:57 Uhr

Verbio haben wir kürzlich in unser Portfolio aufgenommen. Das Unternehmen hat nach vielen Jahren der Prozessoptimierung endlich die ökologische Produktion von Energieträgern (Biokraftstoffe) nachhaltig profitabel gemacht. Dazu wurde eine komplette Zulieferlogistik aufgebaut, um eine kontinuierliche und schwankungsarme Produktion zu gewährleisten.

Das System läuft nun endlich und wirft Gewinne ab. Das ist meines Erachtens noch nicht im Kurs enthalten. Zudem kann Verbio die Erfahrungen nun auch anderswo einsetzen. Ein erstes Pilotprojekt wurde für Indien angekündigt.

Korrelationsmatrix

Fr, 18. November um 12:57 Uhr

| kfr. | INH | ADN1 | PYPL | VBK |

| INH | 1,00 | 0,17 | 0,21 | 0,19 |

| ADN1 | 0,17 | 1,00 | -0,12 | -0,03 |

| PYPL | 0,21 | -0,12 | 1,00 | -0,15 |

| VBK | 0,19 | -0,03 | -0,15 | 1,00 |

| lfr. | INH | ADN1 | PYPL | VBK |

| INH | 1,00 | 0,54 | 0,20 | 0,26 |

| ADN1 | 0,54 | 1,00 | 0,17 | 0,05 |

| PYPL | 0,20 | 0,17 | 1,00 | 0,11 |

| VBK | 0,26 | 0,05 | 0,11 | 1,00 |

| INH | ADN1 | PYPL | VBK | ||

| Gewichtung für optimales Portfolio: | |||||

| 50% | 17% | 11% | 22% | ||

| Gewichtung für minimum Risiko Portfolio: | |||||

| 50% | 11% | 23% | 15% | ||

| erwartete Rendite | Volatilität | Sharpe ratio | |

| Optimal | 6,7% | 15,4% | 0,31 |

| Minimum risk | 6,1% | 14,5% | 0,29 |

| INH | ADN1 | PYPL | VBK | |

| Branche | Industrie | IT | Finanz | Bio-Energie |

| Region | D | D | USA | D |

| Typ | Zyklisch | Wachstum | Wachstum | Dividende |

Ihre Mischung gefällt mir außerordentlich gut, die Überschneidungen sind gering. Zudem haben Sie vier Unternehmen ausgewählt, die mir allesamt sehr gut gefallen.

Verbesserungsvorschläge habe ich bei diesem Portfolio leider keine. Herzlichen Glückwunsch :-)

06. Beste Q-Zahlen des Jahres 2016: Nvidia

Nvidia

Fr, 18. November um 11:29 Uhr

Wer meinem Rat gefolgt ist und Nvidia direkt nach den US-Wahlen gekauft hat, konnte über Nacht +30% in der Aktie erzielen (siehe Update #19 vom 7.11.). Der Hersteller von Graphik-Chips lieferte so ziemlich die größte positive Überraschung ab, die ich in diesem Jahr bei Quartalszahlen gesehen habe.

Im Rahmen der Wunschanalyse habe ich Nvidia sogar im kostenfreien Teil des Heibel-Tickers am 7. Oktober ausführlich vorgestellt (https://www.heibel-ticker.de/heibel_tickers/1290) und am Ende die Vorteile eines Optionsscheins bei diesem Wert aufgezählt: aufgrund der bis dahin geringen Volatilität in der Aktie wies ein Optionsschein ein besseres Chance/RisikoVerhältnis aus. Wer den Optionsschein gekauft hat, sitzt heute auf 128% Gewinn.

Donnerstag vor einer Woche hat Nvidia Quartalszahlen veröffentlicht, die jenseits von Gut und Böse waren. Der Umsatz stieg um 54% auf 2 Mrd USD, erwartet wurden +25% auf 1,69 Mrd. USD. Die Wachstumsgeschwindigkeit war also mehr als doppelt so hoch, wie von Analysten erwartet.

Der Gewinn sprang um 89% auf 0,94 USD/Aktie, erwartet wurden +29,5% auf 0,57 USD/Aktie. Und der Umsatzsprung fand bei einer gleichzeitig steigenden Bruttomarge statt, wurde also nicht durch günstige Preise erzielt, sondern im Gegenteil, Nvidia konnte verlangen, was sie wollten.

SPIELEMARKT

Nvidia Graphikkarten vom Typ Pascal und Maxwell finden sich in nahezu jedem Hochleistungsrechner. Der Einsatz bei Spielecomputern (GeForce-Graphikkarte) und Spielekonsolen hat gerade erst begonnen. Dieser Geschäftsbereich macht 62% des Konzernumsatzes aus und wächst mit 63%. „Die Entwicklung auf dem Spielemarkt bleibt stark” sagt CEO Jen-Hsun Huang. Kürzlich hat man Nintendo als neuen Kunden gewonnen.

AUTOMOBILMARKT

Im Automobilmarkt spielt Nvidia mit Tesla zusammen. Die beiden entwickeln zusammen Systeme für das autonome Fahren. Auf Basis eines speziellen Graphik-Chip DRIVE PX 2 wird eine Plattform „DRIVE” entwickelt, die unter Nutzung von künstlicher Intelligenz für graphische Auswertungen immer besser auf die Umgebung eingestellt wird.

„Nvidia entwickelt eine Ende-zu-Ende künstliche Intelligenz-Plattform für autonomes Fahren. Diese erlaubt es Automobilherstellern, Daten zu sammeln und zu klassifizieren, ihre eigenen neuronalen Netze unter Nutzung von Video-Graphikprozessoren in ihren Rechenzentren zu trainieren, und sodann die Ergebnisse an den DRIVE PX 2 Prozessor in den eigenen Autos zu übertragen.”, so das Unternehmen bei der Telefonkonferenz.

Dieser Geschäftsbereich wächst mit 61% auf derzeit 127 Mio. USD Quartalsumsatz.

RECHENZENTREN

Hier müssen Sie sich die typisch amerikanischen Modeworte anhören – ich versuche so viel wie möglich zu übersetzen: Starkes Wachstum im Bereich der Supercomputer, Hyper-Scale Rechenzentren und Netz-Visualisierung sorgt in Rechenzentren für explosives Wachstum von Nvidia-Graphikchips. Das Interesse an Maschinenlernen wächst explosiv und macht aktuell etwa die Hälfte des Umsatzes im Bereich der Rechenzentren von Nvidia aus. Der Umsatz hat sich verdreifacht auf 240 Mio. USD.

Microsoft kooperiert mit Nvidia im Bereich ihrer Such-Server sowie bei der Azure Cloud, Baidu setzt Nvidia-Chips für ihre Rechenzentren ein. Google, Apple, Amazon (AWS), ... genau die Unternehmen mit dicken Barreserven investieren derzeit in den Bereich der künstlichen Intelligenz und des Maschinenlernen, um die Datenflut besser zu verstehen. Daten sind das Gold des 21. Jahrhundert, Nvidia-Graphikchips sind derzeit die besten Schaufeln, die es gibt. Da spielt der Preis keine Rolle.

PROFESSIONELLE VISUALISIERUNG

Das eigentliche Geschäft von Nvidia liegt im Bereich der professionellen Visualisierung. Pixar und Disney bearbeiten ihre Filme auf Nvidia-Chips. Industrial Light & Magic (ILM) ist verantwortlich für die Spzialeffekte der Star Wars Filme und gehört zu den Kunden von Nvidia. Zudem werden die Chips in der Architektur und bei Ingenieuren eingesetzt. Hyundai setzt auf Nvidia-Visualisierungen und ich hatte Ihnen von meinem Besuch beim Hamburger ZAL berichtet (14.10.).

Dieser reife Geschäftsbereich ist mit 9% gewachsen. „Nur” würde man nun meinen, wenn wir die anderen Zahlen vo Augen haben. Doch viele Unternehmen lecken sich die Finger nach 9% Umsatzwachstum in einem reifen Markt.

Gestern hat Jeffries, die ein gutes Händchen für Tchnologieaktien haben, in einer ausführlichen Studie dargelegt, dass Graphikchips im Allgemeinen, egal ob von Nvidia, oder AMD oder Xilinx, am Beginn eines Nachfragebooms stehen.

Die Unternehmensprognose wurde angehoben. Der Umsatz im laufenden Jahr werde bei 2,1 Mrd. USD liegen, die Marge weiterhin bei 59% und der Gewinn bei 0,81 USD/Aktie. Das bedeutet, Nvidia hält die Wachstumsgeschwindigkeit bei 50%, Analysten waren vom deutlich niedrigeren Umsatzniveau aus von einem Wachstum von 21% ausgegangen.

Diese explosive Entwicklung hat meines Wissens außer mir keiner gesehen. Die Aktie ist von 62 auf 82 Euro gesprungen und legte in den Folgetagen weiter zu. Heute steht der Kurs bei 87,50 Euro.

Eigentlich müssten doch Gewinnmitnahmen zu einem Rückschlag führen, oder? Und was ist mit der Rotation raus aus Techaktien und rein in zyklische Aktien, die nach dem Überraschungssieg von dem Donald eingesetzt hat? Es ist schon erstaunlich, dass diese Aktie gegen diese eigentlich zu erwartenden Entwicklungen immun ist.

Der Grund ist ganz einfach: die Aktie ist noch immer günstig. Das KGV 2017e steht bei 33 während Umsatz und Gewinn mit 54% bzw. 89% resp. wächst. Analysten haben ihre Gewinnwachstumsprognosen für die kommenden Jahre eifrig nach oben korrigiert, derzeit geht man von 25% Gewinnwachstum p.a. für die kommenden fünf Jahre aus. ein KGV von der zweifachen Wachstumsgeschwindigkeit wird für Wachstumsunternehmen als geeignet angesehen, das wäre 50.

Inzwischen erwarten Analysten für das Jahr 2017 einen Gewinn je Aktie von 2,63 USD. Mit einem KGV von 50 ergibt sich ein Kursziel bis Ende 2017 von 50 x 2,63 = 131,50 USD, das wäre 42% über dem heutigen Kurs.

Also: Wer meiner Empfehlung gefolgt ist, kann noch eine Weile drin bleiben. Nvidia schickt sich an, im Bereich der Graphikchips eine Marktmacht zu werden, wie es Intel bei den Prozessoren ist. Wer noch nicht investiert ist, sollte meiner Einschätzung nach jedoch auf einen Rücksetzer warten. Es würde mich wundern, wenn diese Aktie nicht auch einmal eine Verschnaufpause einlegt.

07. Update beobachteter Werte: Verbio Vereinigte BioEnergie, Verbio Vereinigte BioEnergie

Bitte beachten Sie auch den Kundenbereich auf meiner Internetseite unter www.heibel-ticker.de -> Portfolio -> 10 neueste Einträge. Dort finden Sie aktuelle Charts mit meinen jeweils aktualisierten Einschätzungen.

==========

Im Wochenverlauf habe ich zu mehreren Titeln Anmerkungen im Kundenbereich der Webseiten verfasst.

Verbio Vereinigte BioEnergie

Rettung der deutschen Automobilindustrie

Fr, 18. November um 20:11 Uhr

Es gibt nichts Neues zu Verbio, aber irgendwie beschäftigt mich das Unternehmen in den vergangenen Tagen. Ich erkläre Ihnen einmal einige Hintergründe, am Ende errechne ich dann, was dies für Verbio bedeutet.

1. Indien: Ich habe mit der IR-Abteillung telefoniert und über die Pläne in Indien gesprochen. Mir wurde bestätigt, dass es in Schwellenländern gegebenenfalls tatsächlich ein großes Potential für Biogas-Anlagen geben könnte, doch man müsse mit der ersten kleinen Testanlage (Volumen 10 Mio. Euro für 10 MW) erst einmal Vertrauen schaffen. Zudem sei das Schwierigste an solchen Projekten, eine zuverlässige Lieferkette für die organischen Reststoffe (Abfall aus der Getreideproduktion) aufzubauen.

Die Testanlage könne vielleicht in zwei Jahren anlaufen. Ob danach weitere 5-10 Anlagen geplant würden, hänge vom Erfolg dieser Anlage ab. Beschleunigen könne man den Prozess lediglich mit Bürgschaften seitens der deutschen Regierung (Hermes), seitens Indien befinde man sich zwar schon auf einem beschleunigten Investitionspfad, finanzielle Unterstützung sei dort jedoch vorerst nicht zu erwarten.

Mein Fazit: Verbio hat hier eine sehr langfristige, aber überaus sinnvolle Strategie eingeschlagen. Im Aktienkurs dürfte sich das aber in den kommenden Quartalen noch kaum niederschlagen.

2. Biokraftstoffe für die Automobilindustrie: Ich denke, die Automobilindustrie in Deutschland ist noch nicht gut für Elektroautos gerüstet. Insbesondere komplexe Lieferstrukturen könnten bei einem schnellen Wechsel auf Elektroautos unter die Räder geraten. Warum also nicht Biokraftstoffe verstärkt zu Benzin und Diesel beimischen? Damit könnten Quoten erfüllt und gleichzeitig mit einem neuen Umwelt-Touch für Verbrennungsmotoren der Siegeszug der Elektroautos ein wenig nach hinten verschoben werden.

Quoten: Die EU schreibt bestimmte Grenzwerte für den CO2-Ausstoss der Automobilflotten der Hersteller vor. Diese Grenzwerte werden kontinuierlich gesenkt, Automobilherstellern müssen kontinuierlich ihre Motoren weiterentwickeln, um den CO2-Ausstoß zu vermindern.

CO2 ist übrigens kein "Schadstoff" wie Stickstoff, sondern es ist ein Gas, das ohnehin reichlich in unserer Luft vorkommt. Im Dieselgate ging es um "Schadstoffe". Schadstoffe können auf Null reduziert werden, man muss dafür nur entsprechende Technologien in den Motor einbauen. Das Herausfiltern der Schadstoffe verbraucht sodann Energie, was die CO2-Emission wiederum erhöht. CO2 und Schadstoffe sind also gegenläufig. Je weniger Schadstoffe, desto mehr CO2 und umgekehrt.

Beim Einsatz von Biodiesel verringert sich bei einer Gesamtbetrachtung der CO2-Ausstoß, weil in diese Betrachtung das CO2 einbezogen wird, das beim Wachsen der organischen Einsatzstoffe (Stroh, etc.) gebunden wird. Derzeit wird 7% Biodiesel dem fossilen Diesel beigemischt. Moderne Automotoren vertragen meinen Informationen zufolge bis zu 25% Beimischung, alte Autos hingegen machen da schnell die Grätsche. Wenn in Deutschland also die Beimischung von Biodiesel von 7% auf bspw. 10% erhöht würde, dann sinkt dadurch automatisch der Ausstoß der gesamten Flotten von VW, BMW und Daimler. Deutschland würde die CO2-Ziele erreichen, die Autobauer würden die Flottenvorgaben erfüllen... und das, ohne die extrem teure Neuentwicklung von immer sparsameren Motoren.

VW könnte sogar wieder ein paar weitere Technologien in ihre Motoren einbauen, um die Schadstoffe der Dieselmotoren (Dieselgate) zu reduzieren, ohne gleich auf der CO2-Seite aus den Vorgaben zu fliegen. Es wäre ein Gewinn für Automobilindustrie und Politik.

Wer fehlt? Der Kunde? Quatsch, der interessiert hier nicht. Die Ölkonzerne fehlen in dieser Klüngelwirtschaft. Ölkonzerne müssen derzeit fürchten, dass die Automobilindustrie in Deutschland aufgrund der Schummeleien so stark unter Beschuss gerät, dass der Siegeszug des Elektroautos dadurch befördert wird. Das würde einen Rückgang der Nachfrage nach Sprit bedeuten, das kann den Ölkonzernen auch nicht gefallen. Dann schon lieber in den sauren Apfel beißen und die Beimischung von Biosprit zulassen, dann ist der Rückgang gut berechenbar und vielleicht führt der Imagegewinn von Verbrennungsmotoren dann sogar zu einer stärkeren Nutzung der Fahrzeuge, sprich mehr Spritverbrauch.

Warum ist die Beimischung von Biosprit nicht schon längst viel höher? Die Antwort ist nicht ganz einfach. Es gibt Biodiesel der 1. und der 2. Generation. Für die Herstellung von Biodiesel der 1. Generation werden Lebensmittel oder Tierfutter verwendet. Das treibt nicht nur die Preise für Getreide nach oben, sondern führt außerdem dazu, dass der Biodiesel der 1. Generation nicht so lange haltbar ist. Wenn Sie Ihr Auto also nur ab und zu bewegen, verliert Ihr Kraftstoff an Effizienz.

Biodiesel der 2. Generation wird aus organischen Abfällen hergestellt und ist sodann so haltbar wie fossiles Diesel. Doch Biodiesel der 2. Generation gibt es noch kaum, entsprechend kann es noch kaum Vorschriften für dessen Beimischung geben. Aber ich gehe davon aus, dass das nun kommen wird.

Also: Biokraftstoffe für die Automobilindustrie ist eine Entwicklung, die vor dem Hintergrund der drohende Gefahr seitens der Elektromobilität sowie nach dem Imageschaden von VW-Dieselgate Lösungen verspricht. Es würde mich nicht wundern, wenn Biokraftstoffe seitens der Bundesregierung in der Zukunft mehr Rückendeckung durch die Bundesregierung erhält. Das würde wiederum Verbio zugute kommen.

3. Aktuelle Zahlen

Okay, Indien und Biokraftstoffe sind Themen, die noch Jahre benötigen könnten, bis sie zu spürbaren Effekten in der Bilanz von Verbio führen. Doch es zeigt, dass die Richtung, in die Verbio aufgestellt ist, richtig ist. Kurzfristig gibt es andere Trigger. So zum Beispiel die Entwicklung der Barreserven.

Aktuellen Analystenschätzungen zufolge hat Verbio bis Ende des laufenden Jahres 65 Mio. Euro an Barreserven angehäuft. Der freie Cashflow des laufenden Jahres, der auf Basis eines rückläufigen Ethanolpreises seitens des Unternehmens prognostiziert wurde, werde sich auf 45 Mio. Euro belaufen.

Der Ethanolpreis ist 2016 aber nicht rückläufig, sondern weitgehend stabil, Tendenz eher steigend. Sollte der Ethanolpreis gegenüber dem Vorjahr stabil bleiben, so dürfte das zusätzlich 5 Mio. Euro in die Kasse spülen. Steigt der Ethanolpreis jedoch an, und danach sieht es derzeit aus, dann dürften sich schnell zusätzlich 10 Mio. Euro in der Kasse befinden. Die Barreserven am Jahresende würden also eher in Richtung 75 Mio. Euro ansteigen.

Wenn nun, den Analystenschätzungen zufolge, der freie Cashflow jährlich bei 45 Mio. Euro liegt, dann wird Verbio Ende 2017 ca. 120 Mio. Euro in der Bilanz herumliegen haben, Ende 2018 sind es dann 165 Mio. Euro. Die gesamte Marktkapitalisierung von Verbio beträgt derzeit 440 Mio. Euro bei einem Jahresumsatz von 650 Mio. Euro.

Das heißt, das Unternehmen behält jährlich 10% seiner Marktkapitalisierung als freien Cashflow übrig. Verbio könnte also jährlich 10% seiner Marktkapitalisierung ausschütten, ohne sein Geschäft zu gefährden. Ich finde, das ist in einem Nullzinsumfeld ziemlich attraktiv und da ist es mir egal, ob der freie Cashflow für eine Sonderdividende oder aber für einen Aktienrückkauf verwendet wird.

Ich denke, dieser Umstand ist vielen Anleger noch nicht bekannt. Die aktuellen Analystenschätzungen betrachten das KGV 2017e von 14, das aufgrund sehr pessimistischer Ethanolpreisentwicklungsannahmen errechnet wurde. Erst wenn CEO Sauter gegebenenfalls in den kommenden Wochen einmal die positive Ethanolpreisentwicklung und deren Auswirkung auf den freien Cashflow im Unternehmen ansprechen sollte, dann könnten Analysten diese Rechnung aufmachen und ebenfalls entdecken, wie billig Verbio auf Basis dieser Zahlen ist.

Am 21. November wird Verbio im Rahmen des Eigenkapitalforums in Franfurt vor Investoren treten und seinen "Investment-Case" darlegen. Ja, so sprechen die Analysten untereinander. Das Verbio-Management wird also Analysten vorstellen, wie sie sich die Entwicklung der Bilanz in den kommenden Quartalen vorstellen. Das besondere an einem solchen Termin: das Management wird direkt auf Fragen der Analysten antworten müssen. So also auch auf die offensichtliche Diskrepanz zwischen der Preisannahme und der Preisentwicklung. Doch das in meinen Augen viel Bemerkenswertere ist, dass Verbio überhaupt auf diese Veranstaltung geht. Da muss man nicht hin. In der Regel geht man dort hin, wenn man Geld braucht (bei Verbio nicht der Fall), oder wenn man wirklich seine Hausaufgaben gemacht hat und die gute Situation im Unternehmen in die Welt tragen möchte. Das, so glaube ich, ist bei Verbio der Fall.

Also: ein Unternehmen, dass aufgrund des "grünen" Anstrichs begeistert und nach vielen Jahren der Entwicklung und Forschung nun ein laufendes, tragfähiges Geschäft hat, könnte nun die Absicht haben, etwas stärker in den Fokus von Anlegern zu kommen. Wenn das Management diese Absicht erfolgreich umsetzt, dürften Analysten im Anschluss an das Eigenkapitalforum ihre Kursziele für Verbio anheben.

Wir haben eine erste spekulative Position bei 6,47 Euro eröffnet. Zum Hinterherjagen gibt es keinen Grund. Sollte die Aktie von derzeit 7 Euro nochmals auf unser Einstiegsniveau zurückkommen, würde ich nochmals nachkaufen.

Verbio Vereinigte BioEnergie

So langsam versteht es auch "Der Aktionär"

Fr, 18. November um 20:09 Uhr

CEO Claus Sauter hat dem "Der Aktionär" nun erklärt, was ich Ihnen in meiner Analyse zu Verbio in Aussicht gestellt habe: Indien & Cashflow (http://www.deraktionaer.de/aktie/displayAction-287260.htm).

Die Welt / N24 hat aufgedeckt, dass Biokraftstoffe im Klimaschutzplan der Bundesumweltministerin Barbara Hendricks eine wichtigere Rolle für die beabsichtigten CO2-Einsparungen spielt als die Elektromobilität (https://www.welt.de/wirtschaft/article159524080/Das-heimliche-Comeback-des-Biosprits.html).

Kurz das Wichtigste:

Indien: Auch "Der Aktionär" hat nun das Thema Indien für Verbio entdeckt und mit "enormem Wachstumspotential" beschrieben, man werde darauf später nochmals näher eingehen.

Cashflow: Die bekannten Prognosen (siehe mein Update vom 14.11.) werden auch vom Aktionär runtergebetet und abschließend als zu niedrig bezeichnet. Auch der Aktionär stellt eine Anhebung der Prognose am 21.11. auf dem Eigenkapitalforum in Aussicht. Na, wenn die mal da nicht von mir abgeschrieben haben.

Biokraftstoff: das Umweltministerium geht davon aus, dass mit der Elektromobilität allein die CO2-Einsparziele bis 2050 nicht zu schaffen sind. Daher wolle man ab 2020 Bioethanol in höherer Menge dem Benzin beimischen: Aus E10 wird E20 (20% Ethanol). Wichtig sei die Umstellung der Ethanolproduktion auf den Biokraftstoff der 2. Generation, also aus organischen Abfällen und nicht mehr aus den in der Kritik stehenden Nahrungsmitteln. Insbesondere Autos, Motorräder, Schiffe, Flugzeuge und Züge sollen umgestellt werden, denn deren CO2-Ausstoss habe sich seit 1990 bislang kaum vermindert. Die entsprechenden Motoren können E20 vertragen, so das Umweltministerium.

Läuft gut, würde ich sagen, wir bleiben dabei.

08. Übersicht HT-Portfolio

| Spekulation (≈20%) =13,1% | WKN | 17.11.16 | Woche Δ | Σ '16 Δ | Anteil 5x4% | ! |

| Skyworks Solutions | 857760 | 73,37 € | 5% | 0% | 2,5% | C |

| DEAG | A0Z23G | 2,88 € | 10% | -20% | 1,7% | C |

| Chipotle Mexican Grill | A0ESP5 | 379,21 € | 5% | 6% | 4,4% | B |

| Commerzbank | CBK100 | 7,11 € | 9% | 18% | 2,2% | A |

| Verbio | A0JL9W | 7,25 € | 7% | 12% | 2,3% | A |

| Wachstum (≈30%) =15,5% | WKN | 17.11.16 | Woche Δ | Σ '16 Δ | Anteil 4x7,5% | ! |

| Apple | 865985 | 102,80 € | 4% | 4% | 5,4% | B |

| BB Biotech | A0NFN3 | 49,75 € | 3% | -8% | 2,6% | B |

| A1JWVX | 109,95 € | 1% | 10% | 7,5% | B | |

| Dividende (≈30%) = 16,5% | WKN | 17.11.16 | Woche Δ | Σ '16 Δ | Anteil 3x10% | ! |

| Swiss Re | A1H81M | 86,12 € | 0% | -6% | 3,2% | B |

| Navigator (Portucel) | 895885 | 2,66 € | 1% | -27% | 4,7% | B |

| Disney | 855686 | 93,11 € | 6% | -5% | 4,9% | B |

| Innotec | 540510 | 17,37 € | -2% | 19% | 3,6% | B |

| Absicherung (≈20%) =23,2% | WKN | 17.11.16 | Woche Δ | Σ '16 Δ | Anteil 3x6,7% | ! |

| Goldbarren 100 gr | 100 gr. | 3.642,00 € | -1% | 18% | 9,2% | A |

| Südzucker-Anleihe | A0E6FU | 94,15% | -2% | 2% | 7,1% | B |

| Nokia-Anleihe | A0T9L2 | 106,26% | -2% | 4% | 6,9% | B |

| Cashquote | ||||||

| Σ-Portfolio | 1,0% | -4,8% | 31,7% |

| Heibel-Ticker | Gewichtung | Anzahl Positionen | angestrebte Positionsgröße | |||

| Portfolio | Ziel | Soll | Ist | Soll | Ist | |

| Spekulation | Ereignis | 20% | 13,1% | 5 | 5 | 4% |

| Wachstum | Enkelkinder | 30% | 15,5% | 4 | 3 | 7,5% |

| Dividende | Urlaub | 30% | 16,5% | 3 | 4 | 10% |

| Absicherung | Zins & Gold | 20% | 23,2% | 3 | 3 | 6,7% |

| Summe | 100% | 68,3% | 15 | 15 | ||

Anmerkungen:

Die dritte Spalte zeigt die Schlusskurse von Donnerstagabend.

Unter „Woche” steht die Veränderung im Vergleich zur Vorwoche.

Unter „Σ 'XX Δ” steht das Ergebnis der Position seit Jahresbeginn bzw. seit Aufnahme ins Portfolio.

Unter „Anteil” finden Sie den Anteil der jeweiligen Position am

Gesamtdepot.

Unter ! steht zur Information meine Grundtendenz:

| A | – | Top-Aktie mit günstigem Kurs, |

| B | – | Kursrücksetzer zum Kaufen nutzen |

| C | – | Kurssprünge zum Verkaufen nutzen, |

| D | – | bei Gelegenheit Verkaufen, |

| E | – | Sofort Verkaufen |

Die „Gelegenheit” zum Kaufen oder Verkaufen wird sodann kurzfristig von mir per Update an Sie bekanntgegeben.

Ich habe diese Spalte „!” insbesondere für neue Kunden vorgesehen, die zu einem späteren Zeitpunkt wissen wollen, ob ich die Position noch zukaufen würde, wenn ich beispielsweise darin nicht schon voll investiert wäre. Zukaufen würde ich jeweils jedoch niemals zu Höchstkursen, sondern stets nur nach kurzfristigen Kursrückschlägen von mindestens 5-7%.

Kauffolge: Je spekulativer, desto aggressiver würde ich kaufen und verkaufen. Derzeit verwende ich die folgenden Schritte:

Value Positionen in drei Schritten aufbauen: 25%-25%-50%,

Spekulative und alternative Positionen in zwei Schritten aufbauen: 50%-50%,

Tradingpositionen ganz oder gar nicht: 100%.

Stopp Loss Limits, Verkaufslimits und ähnliche Aktionsmarken verwalte ich aktiv in meinem System und ändere ich unter der Woche mehrfach, fast täglich. Eine Veröffentlichung der entsprechenden Limits ist in der Regel nicht sinnvoll, allenfalls Stopp Loss Marken werde ich bisweilen im Text bekanntgeben.

Eine erfolgreiche Börsenwoche,

take share

Stephan Heibel

https://www.heibel-ticker.de

mailto:info/at/heibel-ticker/./de

09. Disclaimer / Haftungsausschluss und Risikohinweise

Wer un- oder überpersönliche Schreib- oder Redeweisen nachmacht oder verfälscht oder nachgemachte oder verfälschte un- oder überpersönliche Schreib- oder Redeweisen in Umlauf setzt, wird mit Lust-, manchmal auch mit Erkenntnisgewinn belohnt; und wenn alles gut geht, fällt davon sogar etwas für Sie ab. (frei nach Robert Gernhardt)

Wir recherchieren sorgfältig und richten uns selber nach unseren Anlageideen. Für unsere eigenen Transaktionen befolgen wir Compliance Regeln, die auf unsere eigene Initiative von der BaFin abgesegnet wurden. Dennoch müssen wir jegliche Regressansprüche ausschließen, die aus der Verwendung der Inhalte des Heibel-Tickers entstehen könnten.

Die Inhalte des Heibel-Tickers spiegeln unsere Meinung wider. Sie stellen keine Beratung, schon gar keine Anlageempfehlungen dar.

Die Börse ist ein komplexes Gebilde mit eigenen Regeln. Anlageentscheidungen sollten nur von Anlegern mit entsprechenden Kenntnissen und Erfahrungen vorgenommen werden. Anleger, die kein tiefgreifendes Know-how über die Börse besitzen, sollten unbedingt vor einer Anlageentscheidung die eigene Hausbank oder einen Vermögensverwalter konsultieren.

Die Verwendung der Inhalte dieses Heibel-Tickers erfolgt auf eigene Gefahr. Die Geldanlage an der Börse beinhaltet das Risiko enormer Verluste bis hin zum Totalverlust des eingesetzten Kapitals.

Quellen:

Kurse: Deutsche Kurse von comdirect.de, Goldbarren & Münzen von proaurum.de, US-Kurse von finance.yahoo.com. Alle Kurse sind Schlusskurse vom Donnerstag sofern nichts Gegenteiliges vermerkt ist.

Bilanzdaten: Comdirect, Yahoo! Finance sowie Geschäftsberichte der Unternehmen

Informationsquellen: dpa-AFX, Aktiencheck, Yahoo! Finance, TheStreet.com, IR-Abteilung der betreffenden Unternehmen

10. An-/Ab-/Ummeldung

Ihre eMail Adresse oder Adressdaten ändern Sie bitte mit Ihrer bestehenden eMail Adresse und Ihrem Passwort unter

https://www.heibel-ticker.de

oder senden Sie uns einfach eine entsprechende eMail an:

verwaltung/at/heibel-ticker/./de