H E I B E L - T I C K E R P L U S

F I N A N Z I N F O R M A T I O N E N

- Einfach einen Tick besser -

DEUTSCHE BIBLIOTHEK : ISSN 1862-5436

11. Jahrgang - Ausgabe 40 (07.10.2016)

Erscheinungsweise: wöchentlich Freitag/Samstag

I N H A L T

| 01. | Info-Kicker: Zwischen Chaos und Berichtssaison |

| 02. | So tickt die Börse: EZB könnte überlegen, den Gürtel enger zu schnallen |

| - EZB erwägt Entziehungskur | |

| - Wochenperformance der wichtigsten Indizes | |

| 03. | Sentiment: Krönchen richten, weitermachen |

| - Top Analystenziele | |

| 04. | Ausblick: Präsidentschaftswahlen, Brexit und Entziehungskur |

| - US-Präsidentschaftswahlen | |

| - Brexit | |

| - Entziehungskur | |

| - Ölpreis | |

| - Berichtssaison | |

| 05. | Wunschanalyse: Nvidia |

| - Nvidia: Üppiger Finderlohn nach Gold-Fund | |

| - Von der Graphikkarte zum Graphik Accelerator | |

| - Hyperscale Computing in Rechenzentren | |

| - Autonomes Fahren durch Umgebungserkennung | |

| - Konkurrenz abgehängt | |

| - Graphischer Anspruch wächst | |

| - Gerüchte um Apple und Samsung | |

| - Gutes hat seinen Preis | |

| - Charttechnik | |

| - Fazit: Nur noch etwas für Zocker | |

| 06. | Update beobachteter Werte: Innotec |

| - Innotec: Geschäftsentwicklung solide | |

| 07. | Übersicht HT-Portfolio |

| 08. | Disclaimer / Haftungsausschluss und Risikohinweise |

| 09. | An-/Ab-/Ummeldung |

01. Info-Kicker: Zwischen Chaos und Berichtssaison

Liebe Börsenfreunde,

Nach dem Schock der Vorwoche, als eine exorbitant hohe Strafe für die Deutsche Bank die gesamte Finanzwelt aus den Angeln zu heben drohte, folgte diese Woche eine deutliche Beruhigung. Doch neue Probleme ließen nicht lange auf sich warten: In Kapitel 02 diskutiere ich den möglichen Zeitpunkt für den Anfang vom Ende der Liquiditätsflutung durch die EZB.

Angstschweiß abtupfen, Krönchen richten und weitermachen, haben sich viele Anleger diese Woche gesagt, nachdem die Deutsche Bank am vergangenen Freitag eine deutlich niedrigere Strafe in Aussicht gestellt bekam. Was diese Sentiment-Entwicklung für die kommenden Wochen bedeuten kann, habe ich in Kapitel 03 untersucht.

US-Präsidentschaftswahlen, der Brexit, die Entziehungskur der EZB, aber auch die Ölpreisturbulenzen sowie die anstehende Berichtssaison werden in den kommenden Wochen für Schlagzeilen sorgen. In Kapitel 04 bereite ich Sie auf die möglichen Schlagzeilen der kommenden Wochen vor.

Diese Woche habe ich eine Wunschanalyse zu Nvidia erstellt. In Kapitel 05 lesen Sie, warum dieses Unternehmen seit diesem Frühjahr auf eine Goldader gestoßen ist: Virtual Reality und Big Data im Bereich der Bildverarbeitung sind zum Pflichtprogramm bei Amazon, Microsoft und IBM geworden, entsprechende Graphikchips von Nvidia fliegen von den Verkaufsregalen. Doch ist die Aktie noch immer ein Kauf?

Wie immer gibt es einige wichtige Updates zu unseren offenen Positionen in Kapitel 06 sowie eine Übersicht über unser Portfolio in Kapitel 07.

Die PDF-Version dieser Ausgabe steht Ihnen ab sofort im Archiv sowie unter dem folgenden Link zur Verfügung: https://www.heibel-ticker.de/downloads/htp161009.pdf

Nun wünsche ich eine anregende Lektüre,

take share, Ihr

Börsenschreibel

Stephan Heibel

Chefredakteur und

Herausgeber des

Heibel-Ticker

02. So tickt die Börse: EZB könnte überlegen, den Gürtel enger zu schnallen

Diese Woche verlief verhältnismäßig ruhig. Kaum habe ich am Freitag Abend meine Einschätzung zur Deutschen Bank im Rahmen des Heibel-Tickers verschickt, da kam die Meldung, dass eine Einigung auf eine Strafzahlung in Höhe von 5,4 Mrd. USD in Aussicht gestellt worden sei. Ich hatte im Ausblick die Meinung vertreten, dass Präsident Obama seine Freundin Angela nicht über die Deutsche Bank wird stolpern lassen. Doch in trockenen Tüchern ist diese Einigung noch nicht, der Meldung zufolge wolle die US-Justiz eine mögliche Einigung im Paket mit einer Reihe anderer europäischer Banken verkünden, und das kann noch ein wenig dauern.

Die Deutsche Bank springt also nicht über die Klinge. Doch weitere Unternehmensteile stehen zum Verkauf, das Geschäft wird zusammengeschmolzen. Die Deutsche Bank von morgen wird nur ein kleiner Schatten der Deutschen Bank von gestern sein.

Viele Leser haben mich gefragt, ob es jetzt nicht an der Zeit ist, in den Aktien der Deutschen Bank zu spekulieren. Ich muss sagen, mir gefällt eine Spekulation in dieser Aktie nicht, denn der Erfolg ist von politischen Entscheidungen abhängig. Und Sie können mir nicht erzählen, die Strafandrohung in Höhe von 14 Mrd. USD und die nun im Raum stehende Reduzierung auf 5,4 Mrd. USD stehe in irgendeinem nachvollziehbaren Verhältnis zur begangenen Straftat. Ob die Deutsche Bank hier also mit einem blauen Auge davon kommt oder ob auf politischer Seite weitere Zugeständnisse hinsichtlich der Geschäftstätigkeit der Deutschen Bank eingeholt wurden, das weiß ich nicht und entsprechend spekuliere ich in dieser Aktie nicht. Dann schon eher die Commerzbank, ich werde mir die Aktie in Kapitel 04 näher anschauen.

Man sollte meinen, die absehbare Rettung der systemkritischen Deutschen Bank würde dem DAX zu einer Jubelrallye verhelfen. Doch die Rallye stockte auf dem Weg von 10.200 zu der so wichtigen Hürde von 10.800 Punkten bereits bei 10.600 Punkten. Der Grund war ein Bericht auf Bloomberg.

EZB ERWÄGT ENTZIEHUNGSKUR

Ich habe meinen Augen nicht getraut: Am Dienstag Abend veröffentlichte Bloomberg einen Bericht, demzufolge die EZB über den Ausstieg aus der expansiven Geldpolitik, Liquiditätsflutung, nachdenkt. Dem Bericht zufolge habe ein Notenbankmitglied gesagt, man erwäge die monatliche Reduzierung des derzeitigen Ankaufprogramms mit einem Volumen von 80 Mrd. Euro um 10 Mrd. Euro.

Bislang gilt die Aussage von EZB-Chef Supermario Draghi, das Ankaufprogramm laufe bis März 2017. Da die EZB im Bereich dieser unkonventionellen Maßnahmen auch sehr stark mit der Erwartungshaltung der Anleger agierte, wurde eigentlich auf der Septembersitzung der EZB erwartet, dass eine Aussage über die Entwicklung dieses Programms nach dem März 2017 getätigt wird. Draghi jedoch sagte, man habe nicht darüber gesprochen.

Ich kann mir gut vorstellen, dass der Artikel auf Bloomberg ein Testballon war. Wie werden wohl die Anleger reagieren? Haben Sie schon einmal einem Alkoholiker im Vollrausch gesagt, er müsse in eine Entziehungskur? Sie können sich vorstellen, dass Anleger sehr behutsam auf die Möglichkeit einer langsamen Beendigung der Liquiditätsflutung vorbereitet werden müssen. Im ersten Schritt muss man erst einmal das Thema platzieren, ohne dass es irgendeinen konkreten Anlass dafür geben darf. Erst viel später darf dann die Diskussion über das wie und wann folgen.

Im Jahr 2013 sprach der damalige US-Notenbankchef Ben Bernanke erstmals vom "Tapering", dem Reduzieren der Liquiditätsflutung QE3. Es folgten Monate mit extrem heftigen Kursschwankungen im Dow Jones, ich zähle sieben Richtungswechsel des Dow Jones im Jahr 2013 mit einer Amplitude von über 7%. Als dann Anfang 2014 die erste Reduzierung um 10 Mrd. USD pro Monat umgesetzt wurde, brach der Dow Jones nochmals um 7,5% ein.

Nun, schwankungsarm ist der DAX auch ohne eine Diskussion um eine mögliche Entziehungskur im laufenden Jahr nicht gerade gewesen. Aber bislang komme ich erst auf vier Richtungswechsel, die Frequenz könnte also noch zunehmen.

Egal, ob der Bericht von Bloomberg selbst oder tatsächlich durch die EZB lanciert wurde, egal ob es tatsächlich bereits Überlegungen bei der EZB gibt (es wäre fahrlässig, wenn nicht), und egal, wann die Entziehungskur letztlich kommt, der Flaschengeist der Entziehungskur ist aus der Flasche und fortan wird sich die Wahrnehmung von Konjunkturdaten grundlegend ändern:

Wo man sich bislang über eine gesunde Konjunkturentwicklung gefreut hat, wird man künftig ein Argument für die Entziehungskur sehen und negativ reagieren. Konjunkturdaten hingegen, die eine anhaltende Schwäche der Eurozone widerspiegeln, werden fortan als Beleg gewertet, die Liquiditätsflutung weiter aufrecht zu erhalten. Das stützt sodann die Aktienmärkte. Stellen Sie sich also darauf ein, dass positive Konjunkturdaten in einer ersten Reaktion an der Aktienbörse negativ aufgenommen werden, und umgekehrt.

Langfristig siegt die Vernunft, sogar an der Börse. Die kurzfristigen Kursschwankungen werden in den anschließenden Wochen jedoch wieder ausgeglichen. Denn wenn die Konjunktur besser läuft, dann ist das ein Beleg dafür, dass die Liquiditätsflutung zurückgefahren werden kann und unsere Wirtschaft irgendwann vielleicht wirklich einmal wieder in einen normalen Modus zurückkehren kann. So erwarte ich eine grundlegend positive Tendenz an den Aktienmärkten, solange die Entziehungskur vernünftig, mit Augenmaß und ausreichend gut vorbereitet unternommen wird.

Sprich: Die EZB muss die Geschwindigkeit der Reduzierung der Liquiditätsflutung Sitzung für Sitzung wieder der Entwicklung der Wirtschaft anpassen. Eine zu schnelle Reduktion könnte die Märkte überfordern und somit zu negativen Auswirkungen für die Konjunktur führen. Wir müssen also darauf vertrauen - und kontinuierlich beobachten - dass die EZB die Entziehungskur kontinuierlich an die Entwicklung der Konjunktur anpasst.

Also: Die erste Reaktion auf dieses Thema war negativ. Die Rallye im DAX infolge der in Aussicht gestellten Einigung der US-Justiz mit der Deutschen Bank wäre deutlich stärker ausgefallen, wenn nicht die Entziehungskur plötzlich die Schlagzeilen dominiert hätte. Schauen wir einmal, wie sich die wichtigsten Indizes im Wochenvergleich entwickelt haben:

WOCHENPERFORMANCE DER WICHTIGSTEN INDIZES

| INDIZES | 6.10.16 | Woche Δ |

| Dow Jones | 18.264 | 0,7% |

| DAX | 10.569 | 1,6% |

| Nikkei | 16.899 | 1,2% |

| Shanghai A | 3.145 | 0,2% |

| Euro/US-Dollar | 1,11 | -0,7% |

| Euro/Yen | 115,99 | 2,2% |

| 10-Jahres-US-Anleihe | 1,74% | 0,19 |

| Umlaufrendite Dt | -0,18% | 0,07 |

| Feinunze Gold | $1.254 | -5,3% |

| Fass Brent Öl | $52,52 | 6,9% |

| Kupfer | 2.150 | -1,5% |

| Baltic Dry Shipping | 915 | 3,0% |

Der Ölpreis ist über 50 USD/Fass WTI gesprungen, das Nordseeöl steht sogar schon bei 52,52 USD/Fass (+5,3%). Die in Aussicht gestellte Einigung der OPEC wirkt weiter. Ich hatte vor zwei Wochen ausgeführt, dass ich dieser Einigung nicht traue. Doch vorerst treibt sie den Ölpreis höher.

Doch auch die Öl-Lagerbestände in den USA treiben den Ölpreis weiter an. Statt wie erwartet wieder anzusteigen, gehen sie weiter zurück. Und leere Öllager so kurz vor dem Winter wirken preistreibend.

Ich führe den überraschenden Rückgang auf den Hurrikan Mathew zurück, der in der Karibik wütet. Dort angesiedelte Ölplattformen rüsten sich rechtzeitig gegen einen solchen Sturm, indem die Produktion runtergefahren wird.

Doch ob Sondereffekt oder anziehende Nachfrage, bevor diese Frage geklärt ist, steigt der Ölpreis kräftig an und sorgt für einen kräftigen Konjunkturoptimismus. Der ISM-Dienstleistungsindex verzeichnete den größten Anstieg seiner Geschichte von 51,4% auf 57,1%. Der Einkaufsmanagerindex hingegen verharrt auf historisch niedrigem Niveau bei 52,3%.

Folker Hellmeyer, Chefanalyst der Bremer Landesbank, fragt provokativ, ob der starke Anstieg nicht auf eine Datenmanipulation zurückzuführen sei. Sämtliche anderen volkswirtschaftlichen Daten zeigten nämlich auf eine gänzlich andere Situation der US-Wirtschaft.

Neben dem Ölpreis ist auch der Baltic Dry Verschiffungsindex angesprungen (+3%) und zeigt eine wieder stärkere Import / Export - Aktivität Chinas an. Der Kupferpreis hingegen, der in den vergangenen Wochen stark angestiegen war, legte eine Verschnaufpause ein (-1,5%).

Konjunkturdaten in Deutschland sind diese Woche überaus positiv ausgefallen, Industrieproduktion, Arbeitsaufträge und Einkaufsmanagerindizes haben positiv überrascht. Auch in Europa zeigt die Konjunktur zaghaft gen Norden.

Kein Wunder, dass bei so vielen positiven Meldungen der Goldpreis einbricht (-5,3%). Wer will sich schon absichern, wenn die Konjunktur rund läuft. Zudem sorgte auch die oben angesprochene Diskussion über eine mögliche Entziehungskur unterm' Strich für Zuversicht, dass der Euro doch noch gerettet werden könnte. Der Absicherungsbedarf ist dadurch deutlich gesunken.

Schauen wir einmal, wie sich diese Entwicklungen auf die Stimmungslage unter den Anlegern niedergeschlagen haben.

03. Sentiment: Krönchen richten, weitermachen

Nachdem die Turbulenzen um die Deutsche Bank Anlegern den Angstschrecken in die Glieder jagte, sorgt die Aussicht auf eine einvernehmliche Lösung nunmehr für Entspannung. Es scheint, als tupften sich Anleger den Angstschweiß von der Stirn, richteten ihr Krönchen und bereiteten sich auf die anstehende Berichtssaison vor. Schauen wir einmal in das vorläufige Umfrageergebnis unserer Sentimentumfrage animusX hinein:

Einen Aufwärtstrend sehen derzeit nur 12% (+3%) der Umfrageteilnehmer, einen Abwärtsimpuls sehen 13% (-16%). Die neutrale, abwartende Stimmung zeigt sich deutlich in der Einschätzung, dass der DAX sich derzeit in einer Seitwärtsbewegung befindet (+14% auf 68%). Damit ist die Angst der Vorwoche verflogen.

Doch der Schock steckt noch in den Gliedern, nur 9% (+2%) geben an, auf steigende Kurse spekuliert zu haben, 8% (-13%) hingegen gingen von weiter fallenden Kursen aus. 83% (+10%) haben diese Entwicklung mehr oder weniger oder kaum erwartet. Ich werte das dahingehend, dass viele Umfrageteilnehmer inzwischen neutral positioniert sind und Schwankungen im DAX zwischen 10.200 und 10.800 Punkten als Seitwärtsbewegung interpretieren.

Die Erwartungshaltung ist zurückgekommen. Nur noch 35% (-1%) erwarten für den DAX in drei Monaten steigende Kurse, 20% (+1%) gehen von fallenden Kursen aus. Mit 33% (+2%) geht jeder Dritte von einer anhaltenden Seitwärtsbewegung aus.

Die meisten erwarten also für irgendwann in der Zukunft einen Ausbruch des DAX nach oben und entsprechend wollen 25% der Umfrageteilnehmer (+3%) in den kommenden zwei Wochen Aktien zukaufen, nur 13% (-1%) wollen Positionen verkleinern. 61% (-2%) geben an, vorerst abzuwarten.

Das EUWAX Sentiment zeigt eine zunehmende Sorglosigkeit der Privatanleger. Die Gefahr eines Ausverkaufs wird derzeit so gering eingeschätzt wie zuletzt kurz nach dem Brexit-Ausverkauf. Wie es scheint, haben viele Anleger den durch die Deutsche Bank verursachten Ausverkauf genutzt, um ihre Absicherungen zurückzufahren und sich wieder optimistischer zu positionieren. Nach dem Brexit-Votum folgte, wir erinnern uns, eine kräftige Rallye von 9.300 auf 10.600 Punkte im DAX. In dieser Zeit haben Anleger ihre Absicherungen kontinuierlich hochgefahren.

In den USA steht der Angst und Gier Index bei 53 und zeigt damit eine neutrale Verfassung der technischen Börsenindikatoren an. Institutionelle Anleger haben ihr Engagement auf 78,5% zurückgefahren. Blogger und Börsenbriefschreiber geben nur noch 37,5% Kaufempfehlungen aus, was ebenfalls eine neutrale Stimmung widerspiegelt.

Sentimentdaten

Kaufempfehlungen der Privatanleger

K+S, Paion, Daimler

Verkaufsempfehlungen der Privatanleger

Generali, Jungheinrich, Deutsche Bank

Die Sentiment-Daten wurden in Zusammenarbeit mit Sharewise

erstellt:

http://www.sharewise.com?heibel

TOP ANALYSTENZIELE

Sie wollen wissen, was die Analysten im Einzelnen für Aussagen treffen und wo sie die größten Chancen sehen? Ich habe für Sie eine Übersicht der Analysen mit den höchsten Kurszielen ausgearbeitet. Die Liste zeigt ganz einfach an, wo das aktuelle Kursziel des Analysten prozentual am meisten über dem aktuellen Kurs liegt. Die Details zu den einzelnen Empfehlungen finden Sie unter

http://www.aktien-meldungen.de/Aktienresearch/Top-Aktien

| Unternehmen | Analyse v. | Kurs | Kursziel | Upside |

| MorphoSys | 4.10 | 43,77 € | 80,00 € | 82,77% |

| Nordex AG | 4.10 | 26,36 € | 44,00 € | 66,92% |

| VTG AG | 5.10 | 24,81 € | 36,00 € | 45,10% |

| United Internet | 6.10 | 37,98 € | 55,00 € | 44,81% |

| Drillisch AG | 6.10 | 42,11 € | 60,00 € | 42,48% |

| Wirecard AG | 4.10 | 45,19 € | 64,00 € | 41,62% |

| Dt. Pfandbriefbank | 6.10 | 8,69 € | 12,30 € | 41,54% |

| ProSiebenSat.1 | 4.10 | 37,59 € | 53,00 € | 40,99% |

| K+S | 5.10 | 17,06 € | 24,00 € | 40,68% |

| Volkswagen Vz | 4.10 | 119,60 € | 166,00 € | 38,80% |

Es handelt sich um Analysen aus dieser Woche. Bitte genießen Sie diese Übersicht mit Vorsicht. Sie wissen ja, dass häufig auch ein Eigeninteresse des Analysten für eine rosa Brille sorgen kann, weshalb Analysteneinschätzungen tendenziell optimistischer ausfallen, als es die Realität anschließend erlauben würde (Sellside-Analysen). Aber die Übersicht gibt einen Eindruck darüber, wo die Erwartungen mit dem aktuellen Kurs am weitesten auseinander liegen. Wer letztlich Recht haben wird, der Analyst oder die Anleger, die den Kurs machen, ist in jedem Einzelfall individuell zu beurteilen.

04. Ausblick: Präsidentschaftswahlen, Brexit und Entziehungskur

Diese Themen dominieren derzeit die Diskussionen auf dem Parkett: US-Präsidentschaftswahlen, Brexit und Entziehungskur.

US-PRÄSIDENTSCHAFTSWAHLEN

Hillary Clinton hat in den vergangenen Tagen in Umfragen zugelegt. Führende CEOs in den USA stehen geschlossen hinter Clinton. Im Vergleich zwischen Establishment (Clinton) und Wandel (Trump) breitet sich die Angst vor dem Ungewissen immer weiter aus und die Menschen lehnen sich zunehmend auf die Seite von Hillary Clinton, die mit der aktuellen US-Politik, so scharf sie auch kritisiert wird, mehr oder weniger weitermachen würde.

Gewissheit ist stets gut für die Finanzmärkte. Entsprechend dürfte diese Entwicklung in den kommenden Wochen für Rückenwind an den Aktienmärkten sorgen, solange The Donald Trump nicht einen überraschenden Trendwechsel herbeiführen kann.

BREXIT

Die britische Premierministerin Theresa May kündigte diese Woche den Antrag zum Brexit für das nächste Frühjahr an. Dafür erntete sie viel Kritik, denn kaum jemand hat eine konkrete Vorstellung über die Aufgaben, die bis zu einer Umsetzung des Brexits zu erledigen sind. Doch der Druck seitens der EU nimmt zu, die Briten sollen ihrem Referendum endlich Taten folgen lassen. Mit dem Termin setzt sie nun Prozesse in Bewegung, die uns vermutlich in den kommenden Monaten beschäftigen werden. Schon heute gibt es warnende Stimmen die es für unmöglich halten, die vielen europäischen Gesetze, die von den Briten genutzt werden, rechtzeitig in britisches Recht zu überführen.

Ich habe hier im Heibel-Ticker seit Juni immer wieder die Meinung vertreten, dass die Folgen der Brexit-Entscheidung noch längst nicht von den Märkten ausreichend reflektiert wurden. Insbesondere für die Briten werden die negativen Folgen meines Erachtens unterschätzt, Probleme der britischen Wirtschaft werden dann natürlich auch auf den Exportweltmeister Deutschland abfärben. Ein erster Indikator für die zu erwartenden Probleme ist der Wechselkurs des Pfunds. Das Pfund hat in den vergangenen Monaten kräftig Federn gelassen und notiert derzeit auf dem niedrigsten Niveau seit 2009.

Profiteur des günstigen Pfunds ist beispielsweise Diageo, der weltgrößte Anbieter von alkoholischen Getränken. Johnnie Walker, Baileys und Guinness werden auf den Inseln hergestellt und weltweit verkauft. Sprich: Günstige Herstellungskosten und hohe Einnahmen in ausländischen Währungen. Natürlich werden die Briten neue Einfuhrzölle mit den Europäern verhandeln müssen, aber ich denke nicht, dass die Eurokraten in diesem Markt ein Exempel statuieren wollen. Immerhin konsumieren sie vermutlich eine Menge von dem Zeug, wenn ich mir deren Entscheidungen anschaue.

Ich werde Diageo in die Beobachtungsliste aufnehmen. Es würde mich nicht wundern, wenn Diageo im Verlauf der Problembewältigung bei den Brexit-Verhandlungen immer wieder Federn lassen muss, unterm' Strich jedoch ist der Getränkekonzern ein Profiteur vom niedrigen Pfund.

ENTZIEHUNGSKUR

Nach einem BIP-Wachstum von 1,7% im Jahr 2015 wird für das laufende Jahr ein anhaltend moderates Wachstum von 1,6% erwartet, für 2017 dann ein leichter Anstieg auf 1,8%. Damit kann man leben, es reicht zumindest aus, um die Liquiditätsflutung wieder zurückzufahren.

Die Arbeitslosenquote in Europa beträgt derzeit 8,6%. Deutschland liegt mit 4,2% an der Spitze, Schlusslicht bildet nach Griechenland (23,4%) Spanien mit 19,5%. Die beiden Schwergewichte Frankreich (10,5%) und Italien (11,4%) liegen leicht über dem Durchschnitt und historisch nach wie vor auf zu hohem Niveau. Diese Woche haben sich Kommentatoren zu Wort gemeldet, die Italien als das nächste Land sehen, das die EU verlassen könnte. Der Rückhalt im Land sei verschwunden, sowohl in der Bankenkrise, als auch beim Thema der Flüchtlingskrise fühlen sich die Italiener allein gelassen.

Ein zu frühes Ende der Liquiditätsflutung würde insbesondere in Spanien und Italien, vermutlich auch in Frankreich einen Aufschrei der Empörung zur Folge haben. Deutschland ist inzwischen wirtschaftlich so stark in der EU, dass die Probleme der anderen drei großen EU-Mitglieder in den Statistiken übertüncht werden.

Klar, die Probleme lassen sich nur durch Strukturreformen beheben. Bislang werden die Nationalstaaten zu Strukturreformen aufgerufen, alternativ solle Deutschland ein Konjunkturprogramm auflegen. Vielleicht muss sich aber Europa an dieser Stelle eine neue wirtschaftliche Struktur geben. Deutschland kann allein aufgrund der großen Bevölkerungszahl viele Industrien der Nachbarländer ausradieren, selbst wenn deren technisches Know-how besser sein sollte. Von einem wirklich freien Wirtschaftsraum sind wir noch weit entfernt, derzeit spielen viele Regeln den deutschen Unternehmen in die Hände.

Die Entziehungskur kann meines Erachtens also nur erfolgreich sein, wenn parallel nicht nur Konjunkturprogramme die bestehenden Strukturen manifestieren, sondern wenn auch an den Wirtschaftsbeziehungen der europäischen Länder gearbeitet wird.

Ich werde die europäischen Konjunkturdaten im Auge behalten, warte jedoch gleichzeitig auf ein Signal aus Brüssel, dass man dieses Thema angehen muss. Bislang scheint dafür noch keine ausreichende Erkenntnis vorhanden zu sein.

ÖLPREIS

Ich habe den Ölpreis bewußt nicht in die Überschrift aufgenommen, da es sich dabei meines Erachtens derzeit nicht um einen brauchbaren Indikator handelt. Die OPEC manipuliert den Ölpreis nach Belieben, der Hurrikan Matthew zeigt, wie leicht Sondereffekte zu einer verdrehten Wahrnehmung führen können. Ungeachtet dieser Probleme behält der Ölpreis an den Finanzmärkten seine Bedeutung: Steigt der Ölpreis, aus welchem Grund auch immer, an, so wird das als positiv für die Konjunkturentwicklung gewertet. Fällt der Ölpreis, aus welchem Grund auch immer, dann werden Verkaufsprogramme an den Aktienmärkten aktiviert.

BERICHTSSAISON

Auch die Berichtssaison wird in den kommenden Wochen einen Einfluss auf die Märkte haben. Ich fürchte, dass sich viele US-Unternehmen so kurz vor den US-Präsidentschaftswahlen nicht allzu weit aus dem Fenster lehnen werden, der Tonfall dürfte also verhalten sein. In Deutschland bzw. Europa wurde soeben die Katze der Entziehungskur aus dem Sack gelassen, auch hier werden sich die Unternehmenslenker eher zurückhalten.

Es gibt also wenig Gründe, derzeit überstürzt einzukaufen.

05. Wunschanalyse: Nvidia

Bilderkennung in Echtzeit für das autonome Fahren und komplexe graphische Auswertungen in Hochleistungsrechenzentren sind erst seit kurzem möglich. Nvidia stellt den derzeit leistungsfähigsten Graphikchip für diese Aufgaben zur Verfügung und erlebt eine Goldgräberstimmung. In der vorliegenden Wunschanalyse untersuche ich, wie es zu diesem Goldrausch kommen konnte und ob wir noch auf den angefahrenen Zug aufspringen können.

Nvidia

Üppiger Finderlohn nach Gold-Fund

Fr, 07. Oktober um 11:39 Uhr

Nvidia ist der Shooting Star der Börse des Jahres 2016. Die Aktie ist seit Februar um 174% angesprungen und führt damit sämtliche Performancelisten an. Umsatz und Gewinn wachsen zweistellig, die Wachstumsgeschwindigkeit legt sogar von Quartal zu Quartal zu. Gleichzeitig ist die Gewinnmarge angesprungen, das Wachstum geht also nicht zu Lasten des Verkaufspreises – im Gegenteil.

Abbildung 1: Nvidia-Bruttomarge

Bild 1: Entwicklung der Gewinnmarge von Nvidia

Nvidia hat eine Serie von Graphik-Chips entwickelt, mit denen die Konkurrenz um Jahre abgehängt wurde und die für die plötzlich und über Nacht ein Bedarf entstanden ist, der kaum zu befriedigen ist. Schauen wir uns die Einsatzmöglichkeiten der Nvidia-Chips einmal näher an um zu verstehen, warum Nvidia auf so etwas wie eine Goldader gestoßen ist.

Abbildung 2: Nvidia 10-Jahreschart

Bild 2: 10-Jahreschart der Nvidia-Aktie

VON DER GRAPHIKKARTE ZUM GRAPHIK ACCELERATOR

Mit Graphikkarten für Spielecomputer ist Nvidia groß geworden. Insbesondere PCs, die speziell für High-End Spiele aufgerüstet wurden, erhielten die leistungsstarken dedizierten Graphikkarten von Nvidia. Nur mit diesen Graphikkarten konnten die komplexen und sich schnell ändernden Graphiken in einer guten Qualität auf den Bildschirm des Spielers geschickt werden. Doch der PC-Markt gilt schon lange als gesättigt, die Musik spielte anschließend in Smartphones und Tablets. Der Absatz von dedizierten High-End PC-Graphikkarten ging in den Jahren von 2010 bis 2015 um 70% zurück.

Doch seit Ende 2015 zeichnet sich ein Trendwechsel ab, seit diesem Frühjahr werden Nvidia die Graphikkarten aus der Hand gerissen. Der Grund: Rechenzentren und Automobile haben neue Einsatzmöglichkeiten der Graphikkarten entdeckt.

Seit 2007 entwickelt Nvidia seine Graphikkarten weiter, damit sie neben der puren Leistungssteigerung auch zusätzliche Aufgaben in Kombination mit der Bildverarbeitung übernehmen können.

Für den Einsatz in Rechenzentren wurden im zweiten Quartal 2016 Graphikkarten (GPUs) im Wert von 151 Mio. USD verkauft, 110% mehr als im Vorquartal. An die Automobilindustrie wurden GPUs im Wert von 119 Mio. USD verkauft, 68% mehr als ein Jahr zuvor. Komplexe Bildauswertungen werden auf den GPUs vorgenommen, so dass die Rechenprozessoren (CPUs) entlastet werden.

HYPERSCALE COMPUTING IN RECHENZENTREN

Eine „Hyperskapierung” findet derzeit in Rechenzentren statt. Die Rechenleistung von vielen Rechnern wird parallel geschaltet, um komplexe Auswertungen schneller abzuwickeln. Rechenzentren rüsten auf, um ihrerseits die größten Kapazitäten anbieten zu können. Die Amazon Cloud AWS sowie die Microsoft Cloud Azure sind führend in diesem Bereich.

So verkündete Amazon vor wenigen Tagen, Nvidias GPU für die AWS (P2 Instanzen) einzusetzen. Es werden bis zu 16 Nvidia GPUs mit bis zu 192 GB Videospeicher parallel geschaltet. Microsoft hat für sein AI-Projekt 5.000 Mitarbeiter abgestellt und kündigte ebenfalls kürzlich an, Azur in diesem Bereich durch Nvidia-GPUs zu ergänzen. Es handelt sich um einen Eroberungswettlauf: Wer am schnellsten die erforderlichen Kapazitäten ausbauen kann, gewinnt die meisten Kunden in diesem jungen Marktsegment. Und aufgrund der hohen Komplexität dieser Prozesse kann man sich anschließend sicher sein, diese Kunden über einen langen Zeitraum zu halten.

Komplexe Auswertungen von Graphiken können teilweise bereits auf dem Graphikchip vorgenommen werden. Heute werden nur ca. 5% der Rechenleistung von Rechenzentren durch GPUs erbracht. Das soll künftig mehr werden, die Prozessorleistung von Rechenzentren soll damit maßgeblich ausgebaut werden. Analysten schätzen, dass die Eroberungszeit noch bis Mitte 2018 anhalten wird, bevor es dann erst langsam zu einem Wettbewerb mit Folgen für die Preisentwicklung kommen könnte. Das explosive Absatzwachstum der GPUs für Rechenzentren dürfte also noch eine Weile andauern.

Google ermöglicht seinen Kunden das Durchsuchen von Bildern und Videos nach graphischen Kriterien. IBM Watson durchforstet das Internet nach graphischen Mustern. Militärdrohnen schicken ihre Aufnahmen in die Cloud, wo sie in Echtzeit ausgewertet werden. Die Nutzung der graphischen Acceleratoren in der Cloud diverser Rechenzentren hat gerade erst begonnen.

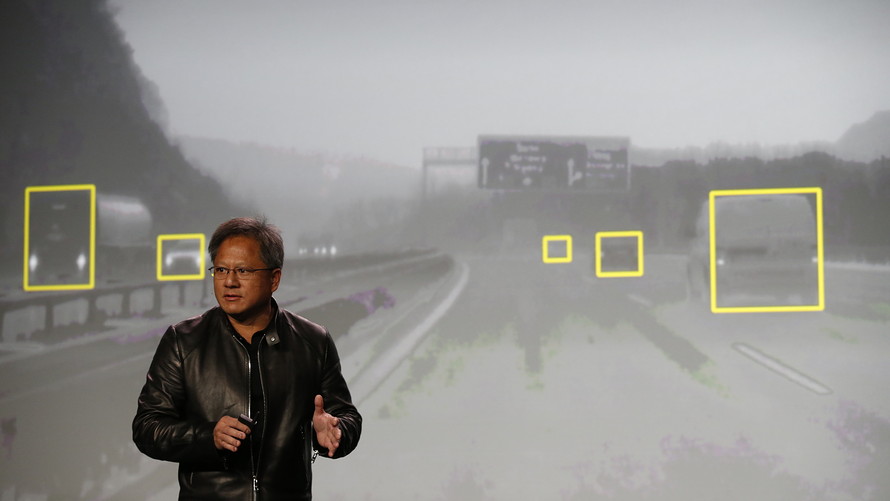

AUTONOMES FAHREN DURCH UMGEBUNGSERKENNUNG

Xavier heißt der Graphikchip von Nvidia, der in Autos zum Einsatz kommt. Mit Hilfe künstlicher Intelligenz werden Umgebungsbilder in Echtzeit im Auto ausgewertet. Autonom fahrende Autos von Tesla, Honda, BMW und Mercedes nutzen heute schon Xavier, allerdings erst in stark eingeschränkter Form, wie CEO Huang betont. Erst wenn das autonome Fahren marktreif sei, werde der Absatz in diesem Geschäftsbereich richtig abheben. Das könne jederzeit erfolgen, spätestens aber in zwei Jahren, so Huang.

Abbildung 3: Nvidia CEO Huang

Bild 3: Nvidia-CEO Jen-Hsun Huang

KONKURRENZ ABGEHÄNGT

Seit 2007 entwickelt Nvidia an einem Produkt, dessen Bedarf erst in diesem Jahr plötzlich auftrat. Die Konkurrenz hat diesen Trend völlig verschlafen und wenn ich den technischen Analysen der Graphikkarten glauben schenke, dann wird es der Konkurrenz in den nächsten ein bis zwei Jahren nicht möglich sein, zu Nvidia aufzuschließen.

In der Graphikkarte versammeln sich eine ganze Reihe von Schlagworten und Abkürzungen:

„Big Data” bezeichnet alles, was einen Haufen an Daten in Sekundenbruchteilen erzeugt, die dann möglichst in Echtzeit auszuwerten sind. Verschiedene Videoaufnahmen rund ums Auto zu einem 360°-Bild zusammenzubringen und auszuwerten, ist ein einfaches Beispiel dafür.

„Machine Learning” ist der Vorgang des Lernens, indem man in wiederkehrenden Mustern Gesetzmäßigkeiten erkennt und die Auswertung damit immer weiter verfeinert.

„Deep Learning” ist ein spezieller Bereich des Machine Learning, in dem direkt abstrakte Daten und graphische Darstellungen ausgewertet und nach Mustern durchforstet werden.

„AI” steht für künstliche Intelligenz, die bei der Auswertung eingesetzt wird, damit sich die Auswertungssysteme im Laufe der Zeit von selbst immer weiter verbessern.

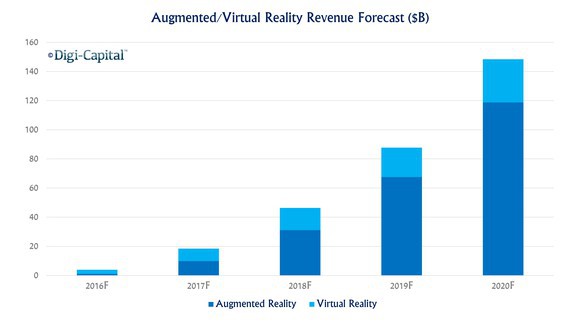

GRAPHISCHER ANSPRUCH WÄCHST

Doch gehen wir mal einen Schritt zurück. Der Anspruch an die graphische Darstellung wächst in der jüngsten Zeit stark an. Videos erobern das Internet. Die Online-Bearbeitung von Videos wird ebenfalls häufig über die Cloud angeboten. Die 3D-Technologie und die Virtual Reality durfte ich vor zwei Wochen im ZAL Hamburg kennenlernen, ich berichtete in der vorhergehenden Wunschanalyse zu Lufthansa darüber.

Und auch der traditionelle Heimatmarkt von Nvidia, die Spiele, erleben einen Aufschwung. eSports, wie die Online-Spiele genannt werden, die parallel zu den echten Wettbewerben laufen, zeigen die Akteure inzwischen in erschreckend echter Qualität. Ob Bundesliga, Formel 1 oder NBA, die wichtigsten Sportwettbewerbe werden schon längst auf dem Computer nachgespielt. Erste Trainer nutzen die Erkenntnisse aus den eSports, um sich über mögliche Taktiken ein Bild zu machen.

Abbildung 4: Virtual Reality Entwicklung

Bild 4: Prognose Virtual Reality

Kurzum: Eine gute Graphikkarte ist gefragter denn je.

GERÜCHTE UM APPLE UND SAMSUNG

Das haben auch Apple und Samsung gemerkt. Beide sind bei Nvidia vorstellig geworden und eruieren die High-End Produktpalette, um die eigenen Produkte auf die Welt der virtuellen Realität zu hieven.

Apple könnte die leistungsstarken Graphikkarten von Nvidia im 15”-MacBook Pro, im iMac sowie im Mac Pro einsetzen. Aber auch das Retina Display könnte damit aufgerüstet werden und somit den kleineren Laptops bis hin zum MacBook Air aufwendige graphische Verarbeitungen ermöglichen. Die Grenzen von Nvidia sind traditionell Platz und Stromverbrauch: Zugunsten der Leistungsfähigkeit wird wenig Rücksicht auf Größe und Stromverbrauch genommen.

Im Bereich der dedizierten Graphikkarten hält Nvidia 70% Marktanteil, Wettbewerber AMD kommt auf 29,9%. Heute verbaut Apple Graphikkarten von AMD. In der Vergangenheit wurde schon öfter zwischen den beiden gewechselt: 2012 wechselte Apple von AMD zu Nvidia, 2013 zurück zu AMD, nun wird über einen Wechsel zurück zu Nvidia im Jahr 2017 spekuliert. Entsprechende Stellenanzeigen wurden seitens Apple bereits geschaltet, man sucht Entwickler für die erforderlichen Treiber.

Für Nvidia würde ein solcher Kundengewinn ein Umsatzplus von rund 200 Mio. USD bedeuten, 4% des aktuellen Jahresumsatzes.

Samsung hingegen erwägt, Nvidias GPU-Technologie für das eigene Exynos-Chipset zu lizensieren, das im Galaxy S7 zum Einsatz kommt. Eine Integration der Nvidia-Technologie ist nicht trivial, man rechnet frühestens mit einem entsprechenden Chipset für das S9, das im Jahr 2018 erwartet wird. Hier würde Nvidia Lizenzeinnahmen in Höhe von etwa 250 Mio. USD erwarten, was allerdings lediglich den erwarteten Verlust im Lizenzgeschäft mit Intel ausgleichen würde. Ein entsprechender Lizenzvertrag mit Intel läuft im kommenden März aus.

GUTES HAT SEINEN PREIS

6,11 Mrd. USD Jahresumsatz werden mit einer Marktkapitalisierung von 36 Mrd. USD versehen. Ein stolzer Preis, der nur durch die hohe Gewinnmarge von 51% zu erklären ist, Tendenz steigend. In der Bilanz schlummert eine Nettoliquidität von 4 Mrd. USD, auch hier Tendenz steigend.

Analysten erwarten ein Gewinnwachstum von durchschnittlich 23% p.a. für die kommenden fünf Jahre. Damit qualifiziert sich Nvidia als absolutes Wachstumsunternehmen. Das KGV 2017e steht bei 36 und spiegelt dieses exorbitante Wachstum schon zu einem guten Teil wider.

CHARTTECHNIK

Im September 2007 erreichte Nvidia ein Zwischenhoch bei 36,24 USD. Im Anschluss fiel die Aktie auf 7,47 USD im November 2008. Wenn wir den damaligen Verlust von 28,77 USD auf das Zwischenhoch addieren, kommen wir auf 65,11 USD. Heute steht die Aktie bei 68,23 USD, hat also mehr als den damaligen Verlust nochmals draufgesattelt. Charttechniker erwarten auf diesem Niveau nun mindestens eine Verschnaufpause, wenn nicht gar eine ordentliche Korrektur, bevor es weiter nach oben gehen kann.

FAZIT: NUR NOCH ETWAS FÜR ZOCKER

Die Amazon Cloud AWS eröffnet mit Graphikchips von Nvidia neue Möglichkeiten der Echtzeit-Datenverarbeitung. Das autonome Fahren ist ein Mega-Trend, der gerade Fahrt aufnimmt. Nvidia-Chips sind derzeit die einzigen, die solche Entwicklungen unterstützen können und daher erlebt Nvidia derzeit goldene Zeiten.

Doch die Aktie hat diesen Goldrausch bereits in steigende Kurse umgewandelt. Der Großteil des Kursanstiegs ist gelaufen. Natürlich kann die Aktie noch ein paar Dollar weiter ansteigen, doch die Korrekturgefahr ist in meinen Augen ungleich größer. Wer heute noch auf den Zug aufspringt, geht in meinen Augen zu große Risiken ein.

Anders verhält es sich, wenn Nvidia nochmals zurückkommt oder eine Korrektur einlegt. Zu Kursen um 42 Euro, also 30% unter dem aktuellen Kurs, wäre Nvidia eine gute Langzeitposition.

Wer heute spekulativ einsteigen möchte, der kann jedoch die extrem niedrige Volatilität für sich nutzen: Da die Aktie in den vergangenen acht Monaten keine nennenswerte Korrekturbewegung zeigte, ist die Volatilität in dieser Aktie extrem niedrig. Sollte es zu einem Kursrückschlag kommen, springt die Volatilität stark an. Eine ansteigende Volatilität wirkt sich positiv auf den Optionspreis eines Calls aus. Wer also mit einem Call auf steigende Kurse in Nvidia spekuliert, der wird im Falle einer negativen Überraschung, also im Falle eines Rückschlags, allein durch die dadurch steigende Volatilität in der Aktie nur einen verhältnismäßig kleinen Verlust erleiden.

Einen entsprechenden Optionsscheinrechner in Excel, mit dem dieser Effekt abgeschätzt werden kann, stelle ich interessierten Lesern zur Verfügung:

https://www.heibel-ticker.de/downloads/BS-Call-Nvidia-161007.xlsx

06. Update beobachteter Werte: Innotec

Bitte beachten Sie auch den Kundenbereich auf meiner Internetseite unter www.heibel-ticker.de -> Portfolio -> 10 neueste Einträge. Dort finden Sie aktuelle Charts mit meinen jeweils aktualisierten Einschätzungen.

==========

Im Wochenverlauf habe ich zu mehreren Titeln Anmerkungen im Kundenbereich der Webseiten verfasst.

Innotec

Geschäftsentwicklung solide

Fr, 07. Oktober um 14:10 Uhr

Bereits vor vier Wochen hatte Innotec sein Halbjahresergebnis veröffentlich. Der Umsatz ist um 6,5% angestiegen, das Ergebnis (EBITDA) ging hingegen um 8% zurück. Diese Entwicklung war angekündigt worden, denn Innotec hat stark in den Ausbau zweier neuer Standorte investiert.

Die Produktion am neuen Standort ist nun angelaufen, der Zweite folgt bis zum Jahresende. Entsprechend ist das derzeit erzielte Umsatzwachstum noch nicht auf die neuen Standorte zurückzuführen, dieser Effekt steht noch aus. Allerdings ist der Löwenanteil der Investitionen getätigt, die Kosten werden zurückgehen.

Trotz hoher Investitionen wurde die Dividende erhöht (3%), die Verschuldungsquote des Unternehmen ist niedrig.

Zur Erinnerung: Innotec bietet Türsysteme für die Bauindustrie an. Da die Türen von Innotec nicht genormt sind, lässt sich für jede Spezialanfertigung eine hohe Gewinnmarge erzielen. Die Gewinnmarge des Unternehmens liegt bei knapp 10%.

Zudem bietet Innotec noch Bauspezialwerte an, die für die Gestaltung (Drainage, Schall- und Erschütterungsschutz) von Betonbauten und zur Befestigung von Brücken und Hochhäusern verwendet werden.

Ich halte Innotec für einen Nischenplayer mit gutem Management und attraktiver Dividende. Die Aktie hat seit unserer Aufnahme ins Portfolio vor drei Monaten bereits um 18% zugelegt. Mit einem KGV von 10 hat die Aktie noch Luft nach oben.

07. Übersicht HT-Portfolio

| Spekulation (≈20%) =10,4% | WKN | 6.10.16 | Woche Δ | Σ '16 Δ | Anteil 5x4% | ! |

| Skyworks Solutions | 857760 | 71,20 € | 8% | -3% | 2,4% | C |

| Fitbit | A14S7U | 13,11 € | -3% | -25% | 2,0% | C |

| DEAG | A0Z23G | 2,57 € | -1% | -29% | 1,6% | B |

| DAX Call | CE235U | 6,59 € | 23% | 2% | 2,0% | A |

| Chipotle Mexican Grill | A0ESP5 | 380,81 € | 1% | 6% | 2,4% | A |

| Wachstum (≈30%) =16,4% | WKN | 6.10.16 | Woche Δ | Σ '16 Δ | Anteil 4x7,5% | ! |

| Apple | 865985 | 101,45 € | 2% | 2% | 5,4% | B |

| BB Biotech | A0NFN3 | 46,25 € | -1% | -14% | 5,4% | B |

| A1JWVX | 115,10 € | 1% | 17% | 5,7% | B | |

| NXP Semiconductors | A1C5WJ | 92,79 € | 9% | 23% | 0,0% | D |

| Dividende (≈30%) = 21,6% | WKN | 6.10.16 | Woche Δ | Σ '16 Δ | Anteil 3x10% | ! |

| Swiss Re | A1H81M | 77,90 € | -3% | -15% | 2,9% | A |

| Navigator (Portucel) | 895885 | 2,62 € | 0% | -28% | 4,7% | B |

| Disney | 855686 | 83,33 € | 2% | -15% | 7,6% | B |

| Leifheit | 646450 | 60,02 € | 3% | 17% | 2,7% | C |

| Innotec | 540510 | 17,74 € | 6% | 22% | 3,7% | B |

| Absicherung (≈20%) =23,6% | WKN | 6.10.16 | Woche Δ | Σ '16 Δ | Anteil 3x6,7% | ! |

| Goldbarren 100 gr | 100 gr. | 3.589,00 € | -5% | 16% | 9,1% | A |

| Südzucker-Anleihe | A0E6FU | 96,35% | 0% | 4% | 7,3% | B |

| Nokia-Anleihe | A0T9L2 | 109,00% | 0% | 7% | 7,1% | B |

| Cashquote | ||||||

| Σ-Portfolio | 0,7% | -5,3% | 28,0% |

| Heibel-Ticker | Gewichtung | Anzahl Positionen | angestrebte Positionsgröße | |||

| Portfolio | Ziel | Soll | Ist | Soll | Ist | |

| Spekulation | Ereignis | 20% | 10,4% | 5 | 5 | 4% |

| Wachstum | Enkelkinder | 30% | 16,4% | 4 | 3 | 7,5% |

| Dividende | Urlaub | 30% | 21,6% | 3 | 5 | 10% |

| Absicherung | Zins & Gold | 20% | 23,6% | 3 | 3 | 6,7% |

| Summe | 100% | 72,0% | 15 | 16 | ||

Anmerkungen:

Die dritte Spalte zeigt die Schlusskurse von Donnerstagabend.

Unter „Woche” steht die Veränderung im Vergleich zur Vorwoche.

Unter „Σ 'XX Δ” steht das Ergebnis der Position seit Jahresbeginn bzw. seit Aufnahme ins Portfolio.

Unter „Anteil” finden Sie den Anteil der jeweiligen Position am

Gesamtdepot.

Unter ! steht zur Information meine Grundtendenz:

| A | – | Top-Aktie mit günstigem Kurs, |

| B | – | Kursrücksetzer zum Kaufen nutzen |

| C | – | Kurssprünge zum Verkaufen nutzen, |

| D | – | bei Gelegenheit Verkaufen, |

| E | – | Sofort Verkaufen |

Die „Gelegenheit” zum Kaufen oder Verkaufen wird sodann kurzfristig von mir per Update an Sie bekanntgegeben.

Ich habe diese Spalte „!” insbesondere für neue Kunden vorgesehen, die zu einem späteren Zeitpunkt wissen wollen, ob ich die Position noch zukaufen würde, wenn ich beispielsweise darin nicht schon voll investiert wäre. Zukaufen würde ich jeweils jedoch niemals zu Höchstkursen, sondern stets nur nach kurzfristigen Kursrückschlägen von mindestens 5-7%.

Kauffolge: Je spekulativer, desto aggressiver würde ich kaufen und verkaufen. Derzeit verwende ich die folgenden Schritte:

Value Positionen in drei Schritten aufbauen: 25%-25%-50%,

Spekulative und alternative Positionen in zwei Schritten aufbauen: 50%-50%,

Tradingpositionen ganz oder gar nicht: 100%.

Stopp Loss Limits, Verkaufslimits und ähnliche Aktionsmarken verwalte ich aktiv in meinem System und ändere ich unter der Woche mehrfach, fast täglich. Eine Veröffentlichung der entsprechenden Limits ist in der Regel nicht sinnvoll, allenfalls Stopp Loss Marken werde ich bisweilen im Text bekanntgeben.

Eine erfolgreiche Börsenwoche,

take share

Stephan Heibel

https://www.heibel-ticker.de

mailto:info/at/heibel-ticker/./de

08. Disclaimer / Haftungsausschluss und Risikohinweise

Wer un- oder überpersönliche Schreib- oder Redeweisen nachmacht oder verfälscht oder nachgemachte oder verfälschte un- oder überpersönliche Schreib- oder Redeweisen in Umlauf setzt, wird mit Lust-, manchmal auch mit Erkenntnisgewinn belohnt; und wenn alles gut geht, fällt davon sogar etwas für Sie ab. (frei nach Robert Gernhardt)

Wir recherchieren sorgfältig und richten uns selber nach unseren Anlageideen. Für unsere eigenen Transaktionen befolgen wir Compliance Regeln, die auf unsere eigene Initiative von der BaFin abgesegnet wurden. Dennoch müssen wir jegliche Regressansprüche ausschließen, die aus der Verwendung der Inhalte des Heibel-Tickers entstehen könnten.

Die Inhalte des Heibel-Tickers spiegeln unsere Meinung wider. Sie stellen keine Beratung, schon gar keine Anlageempfehlungen dar.

Die Börse ist ein komplexes Gebilde mit eigenen Regeln. Anlageentscheidungen sollten nur von Anlegern mit entsprechenden Kenntnissen und Erfahrungen vorgenommen werden. Anleger, die kein tiefgreifendes Know-how über die Börse besitzen, sollten unbedingt vor einer Anlageentscheidung die eigene Hausbank oder einen Vermögensverwalter konsultieren.

Die Verwendung der Inhalte dieses Heibel-Tickers erfolgt auf eigene Gefahr. Die Geldanlage an der Börse beinhaltet das Risiko enormer Verluste bis hin zum Totalverlust des eingesetzten Kapitals.

Quellen:

Kurse: Deutsche Kurse von comdirect.de, Goldbarren & Münzen von proaurum.de, US-Kurse von finance.yahoo.com. Alle Kurse sind Schlusskurse vom Donnerstag sofern nichts Gegenteiliges vermerkt ist.

Bilanzdaten: Comdirect, Yahoo! Finance sowie Geschäftsberichte der Unternehmen

Informationsquellen: dpa-AFX, Aktiencheck, Yahoo! Finance, TheStreet.com, IR-Abteilung der betreffenden Unternehmen

09. An-/Ab-/Ummeldung

Ihre eMail Adresse oder Adressdaten ändern Sie bitte mit Ihrer bestehenden eMail Adresse und Ihrem Passwort unter

https://www.heibel-ticker.de

oder senden Sie uns einfach eine entsprechende eMail an:

verwaltung/at/heibel-ticker/./de