H E I B E L - T I C K E R S T A N D A R D

F I N A N Z I N F O R M A T I O N E N

- Einfach einen Tick besser -

DEUTSCHE BIBLIOTHEK : ISSN 1862-5428

13. Jahrgang - Ausgabe 21 (25.05.2018)

Erscheinungsweise: wöchentlich Freitag/Samstag

I N H A L T

| 01. | Info-Kicker: Datenschutz: gut gemeint ist nicht gut gemacht |

| 02. | So tickt die Börse: Algorithmen statt Menschen; Liquidität, die keiner braucht |

| - Wochenperformance der wichtigsten Indizes | |

| 03. | Sentiment: Anhaltende Skepsis der Anleger verhindert Ausverkauf |

| - | |

| 04. | Ausblick: Rückläufige Zinsen sind bullisch zu werten |

| 05. | Update beobachteter Werte |

| Totgesagte leben länger | |

| Als Dividendenaktie bis 79 EUR kaufen | |

| Nachkaufen bis 238 EUR: Produktionsrekord und Geldgeber | |

| 06. | Übersicht HT-Portfolio |

| 07. | Disclaimer / Haftungsausschluss und Risikohinweise |

| 08. | An-/Ab-/Ummeldung |

01. Info-Kicker: Datenschutz: gut gemeint ist nicht gut gemacht

Liebe Börsenfreunde,

Ich wurde gestern 43 mal auf die europäische Datenschutzverordnung DS-GVO hingewiesen. Gut gemeint ist nicht gleich gut gemacht. Um ein paar Spammern das Handwerk zu legen, wurde europaweit eine beispiellose Bürokratie losgetreten. Auch ich habe meine Datenschutzerklärung entsprechend überarbeitet, Sie können diese hier einsehen: https://www.heibel-ticker.de/static/privacy?refID=1.

Fühlen Sie sich nun geschützt vor der NSA? Fühlen Sie sich geschützt vor einem laxen Umgang mit Ihren persönlichen Daten auf US-Servern? Haben Sie heute festgestellt, dass Sie keine Spam-E-Mails mehr erhalten?

Hmm, ich nicht. Stattdessen warte ich nun darauf, dass ein gescheiterter Jurist mich auf Fehler in meiner Datenschutzerklärung hinweist und für seine Abmahnung eine vierstellige Summe Rechnung stellt. Sind das sichtbare Verbesserungen, für die Brüssel unsere Zustimmung bekommt? Die Idee: ja, die Umsetzung: nein.

Heute habe ich eine Studie von der Bank of America Merrill Lynch für Sie zusammengefasst. Darin geht es um den Hochfrequenzhandel, der nach Meinung der Analysten Auslöser des nächsten großen Börsencrashs sein könnte. Mehr dazu in Kapitel 02.

Die Stimmungsanalyse in Kapitel 03 zeigt, dass Anleger ausreichend abgesichert sind, um fallende Kurse zu verkraften. Was aber passiert, wenn die Kurse beginnen zu steigen? Dann könnten einige Anleger den Kursen hinterher laufen und die Rallye weiter anheizen.

In der abgelaufenen Woche sind eine Reihe von Dingen passiert, die ich als bullisch interpretiere, obwohl sie entweder von der Finanzpresse bärisch ausgelegt oder völlig übersehen wurden. Die Einzelheiten dazu lesen Sie in Kapitel 04.

Wie immer gibt es eine Reihe von Updates mit Transaktionsempfehlungen in Kapitel 05 sowie eine tabellarische Übersicht über unser aktuelles Portfolio in Kapitel 06.

Die PDF-Version dieser Ausgabe steht Ihnen ab sofort im Archiv sowie unter dem folgenden Link zur Verfügung: https://www.heibel-ticker.de/downloads/hts180527.pdf

Nun wünsche ich eine anregende Lektüre,

take share, Ihr

Börsenschreibel

Stephan Heibel

Chefredakteur und

Herausgeber des

Heibel-Ticker

02. So tickt die Börse: Algorithmen statt Menschen; Liquidität, die keiner braucht

Die Bank of America Merrill Lynch (BofA) hat diese Woche eine bemerkenswerte Studie veröffentlicht. Darin wird die Ursache des nächsten Crashs aufgezeigt, wann immer dieser auch kommen mag. Die Ursache nach Meinung der BofA? Fehlende Liquidität durch Hochfrequenzhandel (High Frequency Trading - HFT).

Die alten Hasen unter Ihnen werden sich an den FlashCrash im Mai 2010 erinnern. Damals war der S&P 500 binnen weniger Minuten um 10% eingebrochen, um am Ende des Tages wieder den Großteil des Verlustes gut zu machen. Mit der ursprünglichen Aufgabe der Börse hat das nichts mehr zu tun.

Ursprünglich war die Börse ein Ort, an dem Unternehmer ihre Ideen präsentieren konnten und kapitalkräftige Investoren die Ideen dann finanzierten. Die Investoren erhielten Anteilsscheine an der Idee bzw. an dem Unternehmen, Aktien. Erst später fügte man an der Börse die Möglichkeit hinzu, Aktien aus dem eigenen Bestand an andere Investoren zu verkaufen. Stets versuchte man die Anteilsscheine zu einem Wert zu tauschen, die dem Unternehmenswert entspricht.

Heute ist von dieser Idee nicht mehr viel übrig. Der Großteil des Börsenhandels wird von HFTs vorgenommen. Dieses Händler zeichnen sich dadurch aus, dass sie die kürzesten und schnellsten Leitungen zur Börse haben. Ihre Büros sind also meist im gleichen Gebäude der Börse, dort werden hochperformante Server mit ausgeklügelten Algorithmen aufgestellt. Diese Algorithmen versuchen mit künstlicher Intelligenz (KI) zu erkennen, wohin die Aktie als nächstes laufen wird. Sollte sie steigen, dann wird gekauft und eine Millisekunde später wieder zu einem geringfügig höheren Kurs verkauft. Je häufiger dieser Trade erfolgreich durchgeführt werden kann, desto größer ist der Gewinn.

Es geht bei dieser Form des Handels überhaupt nicht mehr darum, das Unternehmen zu bewerten. Es geht lediglich darum, eine Millisekunde schneller zu sein als der Durchschnittsanleger.

HFT-Betreiber behaupten stets, sie würden die Märkte liquider machen. Durch die permanenten Kauf- und Verkaufshandlungen des HFTs seien stets potentielle Käufer und Verkäufer am Markt unterwegs und so würde zu jedem Augenblick ein Gleichgewichtspreis am Markt hergestellt. Man beschleunige somit lediglich die faire Preisfindung.

Das ist aber nur auf den ersten Blick richtig. KI-Algorithmen lernen permanent hinzu und agieren entsprechend. Passiert jedoch einmal etwas, das sie noch nicht einordnen können, dann halten sie sich mit Käufen und Verkäufen zurück. Beispielsweise bei einem überraschend positiven Ereignis, das es in der bisherigen Finanzgeschichte noch nicht gab, steigen die Kurse stark an. Das HFT zieht sich zurück und die Kurssteigerungen laufen aus, wenn die menschlichen Anleger den Kurssprung für ausreichend halten. In diesem Fall fällt gar nicht auf, dass die Liquidität plötzlich verschwunden ist.

Auf der anderen Seite gibt es aber auch Ereignisse, die zu einem Ausverkauf führen können. Und sobald ein solches Ereignis auftritt, geraten Anleger in Panik und genau jetzt wird Liquidität am Markt benötigt. Aktien sollten bei Panik zu einem angemessenen Unternehmenswert den Besitzer wechseln. Das war jedoch im Mai 2010 nicht der Fall: Damals wurde den Anlegern durch Geld- und Briefkurse vorgegaukelt, es gebe ausreichend Angebot und Nachfrage am Markt. Doch in dem Augenblick, wo eine Verkaufsorder eingegeben wurde, entzogen die Algorithmen der HFT-Betreiber ihre Kaufangebote und die Aktien fielen ins Bodenlose.

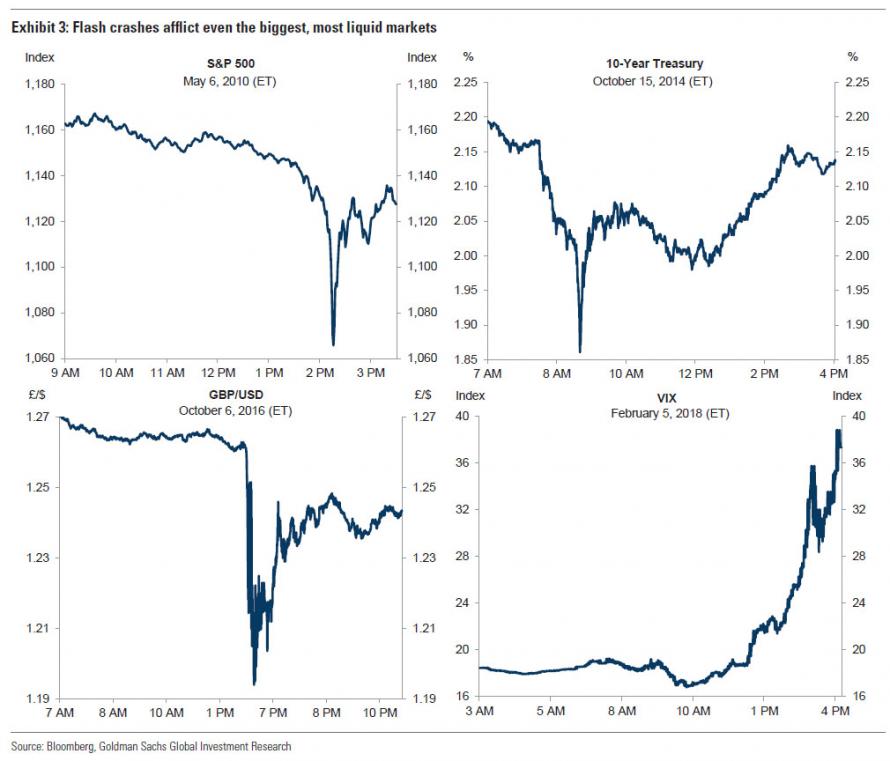

Goldman Sachs hat beispielhaft vier solcher Flash-Crash Ereignisse der vergangenen acht Jahre aufgeführt:

Abbildung 1: Flashcrashes gem. Goldman Sachs

Diese Flashcrashes finden in allen Bereichen des Finanzmarktes statt: Im Anleihemarkt, bei Währungen und sogar im Volatilitätsindex, wie wir erst kürzlich Anfang Februar gesehen haben, als die Rendite der 10 Jahre laufenden US-Staatsanleihe in Richtung 3% lief.

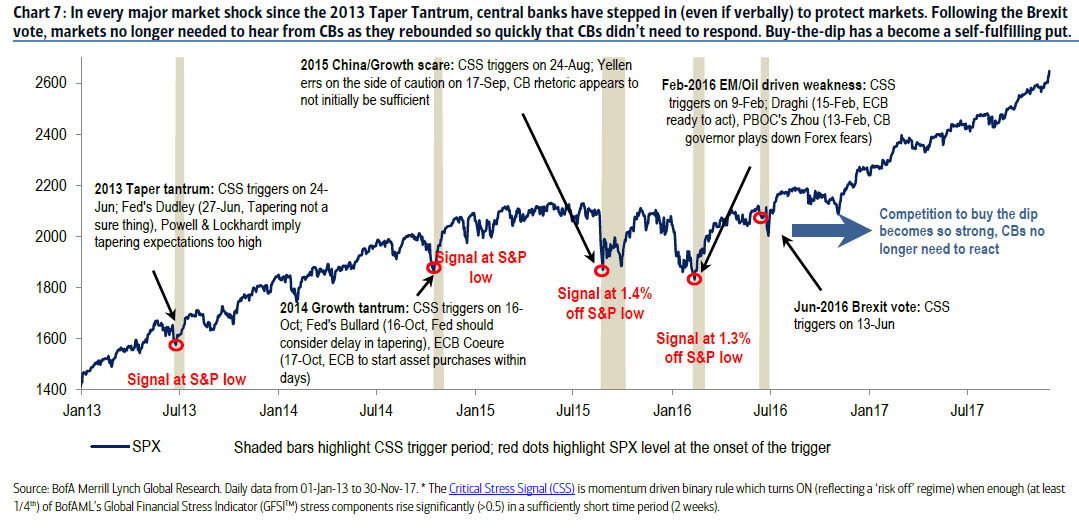

Die BofA führt weiter aus, dass es in den vergangenen Jahren immer häufiger Ereignisse gab, in denen die erforderliche Liquidität plötzlich verschwand und nur durch das immer wieder beherzte Eingreifen der Notenbanken wieder herbeigeführt werden konnte. So ist die Liquiditätsflutung der Notenbanken, sei es die US-Notenbank Fed, die europäische EZB oder auch die japanische Bank of Japan, zum Teil auch eine Antwort auf die nicht mehr funktionierende Preisfindung an den Finanzmärkten.

Abbildung 2: Aufgefangene Crashs

Notenbanken haben die Finanzmärkte in den vergangenen Jahren systematisch so häufig aufgefangen, dass inzwischen gar keine Aktivität seitens der Notenbanken mehr erforderlich ist: Allein das im Markt erzeugte Grundvertrauen in die Fähigkeit und in den Willen der Notenbanken, Crashs aufzufangen, reicht aus, um in Stresssituationen ausreichend Liquidität zu mobilisieren, um Schlimmeres zu verhindern.

Liquidität, so die BofA, die schon bald austrocknen könnte. Denn nachdem die Fed ihre Liquiditätsflutung bereits vor drei Jahren zurückfuhr, befinden sich derzeit die Bank of Japan sowie die EZB in den letzten Zügen, ihre Liquiditätsflutung ebenfalls zu beenden. Und damit schwimmen die Finanzmärkte nicht mehr in Liquidität, sondern es wird schon bald zu einem Zustand kommen, in dem Anlagen verkauft werden müssen, um andere Anlagen zu kaufen. Die zügellose Ausweitung der Geldmengen, die zu immer höheren Kursen an den Finanzmärkten führten, endet bald:

Abbildung 3: Liquiditätsflutung weltweit

Was also, wenn das HFT beim nächsten Ausverkauf plötzlich dem Markt die Liquidität entzieht und keine überschüssigen Liquiditätsreserven mehr bei den anderen Marktteilnehmern vorhanden sind? Nun, die Antwort der BofA klingt nicht gut: der Flash-Crash vom Mai 2010 könnte sich nur als niedlicher Vorläufer eines viel heftigeren Marktcrashs erweisen.

Algorithmen ersetzen Menschen, Geschwindigkeit ersetzt Kapital, und alles um HFTs Frontrunning zu ermöglichen, womit Liquidität erzeugt wird, wenn man sie nicht braucht und Liquidität entzogen wird, wenn sie benötigt würde.

Ich habe das HFT im Heibel-Ticker bereits thematisiert und mit genau diesem Kritikpunkt angeprangert. Schön, dass nun auch die Finanzbranche auf diesen Missstand aufmerksam wird. Doch eines sollten Sie bei solchen Weltuntergangsszenarien nicht vergessen: Märkte können länger irrational bleiben, als Sie solvent. Sprich: wenn Sie darauf wetten, dass in den kommenden Tagen oder Wochen das hier aufgezeigte Crashszenario eintritt, könnten Sie viel Geld verlieren, sofern die Finanzmärkte noch ein oder zwei Jahre weiter nach oben laufen.

Schauen wir uns mal an, wie sich die Indizes im Wochenverlauf entwickelt haben:

WOCHENPERFORMANCE DER WICHTIGSTEN INDIZES

| INDIZES | 24.5.18 | Woche Δ | Σ '18 Δ |

| Dow Jones | 24.749 | 0,1% | -0,3% |

| DAX | 12.855 | -2,0% | -0,5% |

| Nikkei | 22.437 | -1,8% | -1,4% |

| Shanghai A | 3.304 | 0,0% | -4,6% |

| Euro/US-Dollar | 1,17 | -0,7% | -2,2% |

| Euro/Yen | 128,17 | -2,1% | -5,0% |

| 10-Jahres-US-Anleihe | 2,97% | -0,14 | 0,55 |

| Umlaufrendite Dt | 0,33% | -0,09 | 0,05 |

| Feinunze Gold | $1.304 | 1,1% | 0,1% |

| Fass Brent Öl | $79,27 | 0,1% | 19,1% |

| Kupfer | 6.799 | 0,4% | -5,0% |

| Baltic Dry Shipping | 1.109 | -15,0% | -18,8% |

| Bitcoin | 7.571 | -6,3% | -45,5% |

US-Präsident Donald Trump hat eine Annäherung im Handelsstreit zwischen den USA und China verkündet. Entsprechend ist der US-Dollar gegenüber dem Euro weiter angestiegen und trotz des schwachen Euros investierten internationale Anleger nicht in den DAX, sondern in den Dow Jones. Wie von mir in Aussicht gestellt wendet sich Trump nun Europa und Japan zu, um die Handelsbeziehungen "zu überarbeiten".

So stieg der Dow Jones um 0,1% an, der chinesische Shanghai-Index blieb unverändert, während DAX (-2%) und Nikkei (-1,8%) kräftig Federn ließen.

Die Rendite der 10 Jahre laufenden US-Anleihe ist wieder unter 3% gerutscht, ein weiteres Plus für die US-Aktienmärkte, denn die Angst vor zu schnellen Zinserhöhungen wird dadurch gemildert. Auch die deutsche Umlaufrendite ist in der abgelaufenen Woche rückläufig gewesen (-0,09%punkte auf 0,33%).

Trotz des festen US-Dollars ist der Goldpreis diese Woche angestiegen (+1,1%). Das europäische Öl sprang kurz über die 80 USD/Fass Brent, durch die Ankündigung Saudi Arabiens und Russlands, die Förderrestriktionen gegebenenfalls aufzuheben, legte der Ölpreis heute jedoch den Rückwärtsgang ein. Nochmals: Ich glaube nicht, dass es die Russen und Saudis ernst meinen, sie werden einen Preisrückgang um vielleicht 5-10% erzeugen. Mehr nicht.

Der Bitcoin (-6,3%) hat eine Schulter-Kopf-Schulter-Formation gebildet, die laut Charttechnikern für einen Kurssturz sorgen könnte. Da der Wert des Bitcoins nicht wirklich berechenbar oder abzuschätzen ist, dürfte die Kryptowährung anfällig für solche charttechnischen Prognosen sein, die sich selbst bei fundamental unterlegten Werten wie Aktien bisweilen durchsetzen. Ich wäre also vorsichtig.

Schauen wir uns nun einmal die Entwicklung des Anlegersentiments an.

03. Sentiment: Anhaltende Skepsis der Anleger verhindert Ausverkauf

China und die USA bewegen sich aufeinander zu, so dass sogar die US-Drohkulisse gegenüber Nordkorea aufrecht erhalten bleiben kann. Denn ohne Chinas Unterstützung hätte Trump ein Einlenken Nordkoreas niemals erreichen können. Nun wendet sich Trump also Europa zu und lässt als erstes mal verkünden, dass man Importzölle für europäische (sprich: deutsche) und japanische Autos in Erwägung zieht.

China senkt die Importzölle auf Autos von 25% auf 15%, die USA erhöhen sie auf 25%. Nach der Meldung aus China war der DAX angesprungen, nun ist der DAX wieder eingebrochen. Mal sehen, welche Spuren dieses Wechselbad der Gefühle bei den Anlegern hinterlassen hat.

Dem vorläufigen Ergebnis unserer noch bis Samstag Abend laufenden Sentimentumfrage zufolge hat jeder dritte Anleger seine gute Laune über Bord geworfen, denn nur noch 17% (-25%) betrachten die aktuelle Bewegung im DAX als Aufwärtsimpuls, weitere 17% (-7%) als Topbildung. 19% (+15%) davon sind nun der Ansicht, wir befinden uns in einem Abwärtsimpuls. Mit 43% (+14%) gehen die meisten jedoch von einer Seitwärtsbewegung aus. Die gute Laune der Vorwoche, die schon an Euphorie grenzte, ist damit vollständig verflogen.

Doch überraschend kommt das nicht, wie wir schon anhand der Sentimentauswertung der vergangenen Woche sehen konnten: Viele Anleger hatten sich gegen fallende Kurse abgesichert. So fühlen sich weiterhin 51% (-7%) der Umfrageteilnehmer in Ihrer Erwartung von vor einer Woche zum größten Teil bestätigt, weitere 6% (-9%) wollen sogar darauf spekuliert haben. Kaum erfüllt sehen hingegen 29% (+7%) der Anleger ihre Erwartungen, weitere 15% (+10%) wurden auf dem falschen Fuß erwischt.

Für den DAX in drei Monaten erwarten 19% (+3%) steigende Kurse, mit 34% (+1%) gehen die meisten jedoch von fallenden Kursen aus. Eine Seitwärtsbewegung erwarten nur noch 31% (-5%). Stattdessen versprechen sich 8% (+6%) eine Bodenbildung.

Zum Verkaufen ist es zu spät, sagen sich 5% der Anleger und verlassen das Lager derer, die in den kommenden zwei Wochen Positionen verkleinern wollen. Somit wollen nur noch 18% Aktien verkaufen, hingegen wollen 20% Aktien zukaufen. Mit 62% (+5%) wollen die meisten jedoch erst einmal abwarten.

Das Euwax-Sentiment zeigt eine weiterhin überwiegend defensive Positionierung der Privatanleger an. Mit einem Wert von -5,6 sind Privatanleger also in den vergangenen Tagen überwiegend als Verkäufer aufgetreten oder haben Absicherungspositionen für Ihre Long-Engagements gekauft.

Auch bei den institutionellen Anlegern, die sich über die Eurex absichern, dominieren weiterhin die Absicherungsgeschäfte. Das Put/Call-Verhältnis ist zwar nicht mehr so hoch wie in der Vorwoche, liegt aber mit 1,7 noch immer deutlich über dem Durchschnitt der vergangenen Monate (1,5).

In den USA sind die institutionellen Anleger ähnlich vorsichtig, das Put/Call-Verhältnis ist von den extrem pessimistischen Werten der vergangenen Wochen zurückgekommen, notiert aber weiterhin auf einem im Mehrjahresvergleich verhältnismäßig hohen Niveau. Dazu passt auch die weiterhin verhältnismäßig niedrige Investitionsquote der institutionellen Anleger mit 84%, die zwar nicht mehr die Tiefs der vergangenen Wochen anzeigt, aber noch immer unter dem langfristigen Durchschnitt notiert.

Die US-Privatanleger sind mit einer Bulle/Bär-Quote von 13,4% moderat optimistisch gestimmt.

Der technische Angst und Gier Index des S&P 500 zeigt mit 48% eine neutrale Verfassung an. Hingegen zeigt die kurzfristigere Trendlinie des Short Range Oszillators des S&P 500 einen kurzfristig überkauften Markt an.

Sentimentdaten

Vor einer Woche war auffällig, wie stark sich in Deutschland Privatanleger als auch Institutionelle gegen fallende Kurse abgesichert haben. Diese vorsichtige Positionierung kam ihnen diese Woche zugute, denn der DAX ließ kräftig Federn.

Die gute Laune ist damit verflogen, aber wider Erwarten steigt der Zukunftsoptimismus nicht sonderlich stark an. vielmehr verharrt der Optimismus auf einem so niedrigen Niveau, wie wir es seit einem Jahr nicht mehr gesehen haben. Es scheint, als fürchten Anleger, dass der Ausverkauf dieser Woche nur der Auftakt für schwächere Börsenzeiten ist.

Ich würde die Stimmungslage dahingehend interpretieren, dass Anleger weiteres Ungemach fürchten, sich jedoch darauf vorbereitet haben. Die Stimmung ist entsprechend dem Kursrückgang eingebrochen, doch bereits zuvor herrschte ziemlich großer Zukunftspessimismus. So ist es nun auch für viele Anleger nicht mehr erforderlich, Aktienpositionen zu verkleinern.

Im Sinne der Sentiment-Theorie, die in der Stimmung der Anleger einen klassischen Kontraindikator sieht, würde ich daraus zumindest folgern, dass die Ausgangssituation nicht geeignet ist, einen Crash oder weitere heftige Kursverluste zu erzeugen. Dazu müsste schon etwas besonders Negatives passieren, doch kleinere Rückschläge in Politik und Wirtschaft scheinen bereits eingepreist zu sein.

Was aber wäre, wenn es eine positive Entwicklung an den Finanzmärkten gäbe? Anleger wären plötzlich unterinvestiert, sie müssten den Kursen hinterher laufen. Steigende Kurse würden also durch die derzeit sehr defensiv positionierten Anleger, sowohl die privaten als auch institutionellen, befeuert werden, wenn sie ihre defensiven Positionen auflösen.

Fehlt nur noch ein positiver Auslöser. Dazu werde ich mich im nächsten Kapitel äußern: In meinen Augen ist die Entwicklung im Korea-Konflikt positiv zu werten, und auch die angedrohten Autozölle für europäische Autos sehe ich positiv. Zudem ist der Ölpreis nun rückläufig, chinesische Zölle werden gesenkt und Italien bleibt in der EU. Was wollen wir mehr?

04. Ausblick: Rückläufige Zinsen sind bullisch zu werten

Der Ausblick bleibt den zahlenden Abonnenten des Heibel-Ticker PLUS vorbehalten. Bitte haben Sie Verständnis dafür, aber ohne eine kleine Einnahmequelle kann ich diesen Dienst nicht aufrecht erhalten.

Hier im Heibel-Ticker Standard erhalten Sie überwiegend vergangenheitsbezogene Erklärungen von mir. Detaillierte Analysen und Einschätzungen über die künftige Börsenentwicklung gibt es nur im kostenpflichtigen Heibel-Ticker PLUS. Das Angebot für die zahlenden Abonnenten des Heibel-Ticker PLUS baue ich kontinuierlich weiter aus und komme dabei insbesondere den Wünschen meiner Kunden nach. Inzwischen bietet das Heibel-Ticker PLUS Abonnement folgende Zusätze:

INTERNET: Kundenbereich

- täglich aktuelle Einschätzungen zu den Meldungen, die unsere offenen Positionen betreffen

- einen Chart für jede offene Position, um die Kurssituation schneller zu erfassen

- die Möglichkeit, nur die 10 neuesten Kommentare zu den offenen Positionen anzeigen zu lassen.

- Sie können sich aus den empfohlenen Werten Ihr eigenes Musterportfolio zusammenstellen, um gezielter und schneller die für Sie relevanten Neuigkeiten zu sehen.

Weiterhin erhalten meine Kunden eine übersichtliche Tabelle über alle offenen Positionen mit der jeweiligen Wochenperformance sowie Performance seit Empfehlung und mit einer Übersicht über die anstehenden Aktivitäten wie Stopp Loss nachziehen oder verkaufen bzw. kaufen.

Für die besonders aktiven Anleger unter Ihnen biete ich an, die unterwöchigen Updates direkt per E-Mail an Sie zu senden und ich benachrichtige Sie im Falle von Aktionsempfehlungen (Kauf oder Verkauf) direkt per SMS auf Ihr Handy. Dabei handelt es sich um einen Zusatzdienst (Express!), den ich mit 6,25 € pro Monat berechne. Keine Angst, sämtliche Updates befinden sich natürlich dann auch nochmals in der Freitagsausgabe für die normalen PLUS-Kunden.

Den Reaktionen meiner Kunden entnehme ich, dass der Heibel-Ticker PLUS die Bedürfnisse von Anlegern gezielt und verständlich sowie fundiert und erfolgreich befriedigt. Schauen Sie sich das neue Angebot einmal mit einem Schnupperangebot (6 Wochen zu 20 €) an. Es würde mich freuen, wenn ich Sie als neuen Abonnenten gewinnen kann.

Für eine Jahresgebühr von 150 Euro erhalten Sie ein Jahresabonnement sowie einen Vorzugspreis für sämtliche Sonderanalysen, die in unregelmäßigen Abständen veröffentlicht werden. Viele Sonderanalysen stelle ich den Heibel-Ticker PLUS Kunden sogar kostenfrei zur Verfügung.

Falls Ihnen ein Jahr zu lang erscheint, dann können Sie den Heibel-Ticker PLUS auch zunächst für ein halbes- oder viertel Jahr bestellen. Oder bestellen Sie einfach das Schnupperabo zu 20 € für 6 Wochen.

Geben Sie bitte den folgenden Link in Ihren Browser ein und bestellen Sie unter

https://www.heibel-ticker.de/customer/new

05. Update beobachteter Werte

Bitte beachten Sie auch den Kundenbereich auf meiner Internetseite unter www.heibel-ticker.de. Dort finden Sie aktuelle Charts mit meinen jeweils aktualisierten Einschätzungen.

Dieses Kapitel bleibt den Heibel-Ticker PLUS-Abonnenten vorbehalten.

In Deutschland gibt es kaum einen anderen, der die Hintergründe der Aktienmärkte so messerscharf von dem täglichen Medienrummel trennen kann, wie der Autor des Heibel-Tickers Stephan Heibel.

Von seinen Fähigkeiten, komplizierte Zusammenhänge verständlich darzustellen, können Sie sich mit diesem Heibel-Ticker Standard überzeugen. Wenn Sie allerdings seine Schlussfolgerungen und Empfehlungen erfahren möchten, dann sollten Sie sich einmal um den Heibel-Ticker PLUS kümmern.

Für eine Jahresgebühr von 150 Euro erhalten Sie ein Jahresabonnement sowie einen Vorzugspreis auf sämtliche Sonderanalysen, die in unregelmäßigen Abständen veröffentlicht werden. Viele Sonderanalysen stellen wir den Heibel-Ticker PLUS Kunden sogar kostenfrei zur Verfügung.

Falls Ihnen ein Jahr zu lang erscheint, dann können Sie den Heibel-Ticker PLUS auch zunächst für ein halbes- oder viertel Jahr bestellen. Oder bestellen Sie einfach das Schnupperabo zu 20 € für 6 Wochen.

Geben Sie bitte den folgenden Link in Ihren Browser ein und bestellen Sie unter

https://www.heibel-ticker.de/customer/new

06. Übersicht HT-Portfolio

Bitte beachten Sie auch den Kundenbereich auf meiner Internetseite unter www.heibel-ticker.de. Dort finden Sie aktuelle Charts mit meinen jeweils aktualisierten Einschätzungen.

==========

Im Wochenverlauf habe ich zu mehreren Titeln Anmerkungen im Kundenbereich der Webseiten verfasst.

Die tabellarische Übersicht bleibt den zahlenden Abonnenten des Heibel-Ticker PLUS vorbehalten.

Die dritte Spalte zeigt die Schlusskurse von Donnerstagabend. Unter „Woche“ steht die Veränderung im Vergleich zur Vorwoche. Unter „2014“ steht das Ergebnis der Position seit Jahresbeginn bzw. seit Aufnahme ins Portfolio. Unter „Anteil“ finden Sie den Anteil der jeweiligen Position am Gesamtdepot.

Unter ! steht zur Information meine Grundtendenz:

| K | – | bei Gelegenheit Kaufen, |

| NK | – | Nachkaufen |

| H | – | Halten, |

| V | – | bei Gelegenheit Verkaufen, |

| TV | – | Teilverkauf, also nicht die ganze Position |

| VL | – | Verkaufslimit, bei überschreiten eines bestimmten Kurses sollte verkauft werden |

| SL | – | Stopp Loss, bei Unterschreiten eines bestimmten Kurses sollte verkauft werden |

| TS | – | Trailing Stopp, wie SL, nur dass das Limit kontinuierlich nachgezogen wird |

Die „Gelegenheit“ zum Kaufen oder Verkaufen wird sodann kurzfristig von mir per Update an Sie bekanntgegeben.

Ich habe diese Spalte „!" insbesondere für neue Kunden vorgesehen, die zu einem späteren Zeitpunkt wissen wollen, ob ich die Position noch zukaufen würde, wenn ich beispielsweise darin nicht schon voll investiert wäre. Zukaufen würde ich jeweils jedoch niemals zu Höchstkursen, sondern stets nur nach kurzfristigen Kursrückschlägen von mindestens 5-7%.

Kauffolge: Je spekulativer, desto aggressiver würde ich kaufen und verkaufen. Derzeit verwende ich die folgenden Schritte:

Value Positionen in drei Schritten aufbauen: 25%-25%-50%,

Spekulative und alternative Positionen in zwei Schrittenaufbauen: 50%-50%,

Tradingpositionen ganz oder gar nicht: 100%.

Stopp Loss Limits, Verkaufslimits und ähnliche Aktionsmarken verwalte ich aktiv in meinem System und ändere ich unter der Woche mehrfach, fast täglich. Eine Veröffentlichung der entsprechenden Limits ist in der Regel nicht sinnvoll, allenfalls Stopp Loss Marken werde ich bisweilen im Text bekanntgeben.

Bitte haben Sie Verständnis dafür, aber ohne eine kleine Einnahmequelle kann ich diesen Dienst nicht aufrecht erhalten.

***************** WERBUNG ***************

In Deutschland gibt es kaum einen anderen, der die Hintergründe der Aktienmärkte so messerscharf von dem täglichen Medienrummel trennen kann, wie der Autor des Heibel-Tickers Stephan Heibel.

Von seinen Fähigkeiten, komplizierte Zusammenhänge verständlich darzustellen, können Sie sich mit diesem Heibel-Ticker Standard überzeugen. Wenn Sie allerdings seine Schlussfolgerungen und Empfehlungen erfahren möchten, dann sollten Sie sich einmal um den Heibel-Ticker PLUS kümmern.

Für eine Jahresgebühr von 150 Euro erhalten Sie ein Jahresabonnement sowie einen Vorzugspreis auf sämtliche Sonderanalysen, die in unregelmäßigen Abständen veröffentlicht werden. Viele Sonderanalysen stellen wir den Heibel-Ticker PLUS Kunden sogar kostenfrei zur Verfügung.

Falls Ihnen ein Jahr zu lang erscheint, dann können Sie den Heibel-Ticker PLUS auch zunächst für ein halbes- oder viertel Jahr bestellen. Oder bestellen Sie einfach das Schnupperabo zu 20 € für 6 Wochen.

Geben Sie bitte den folgenden Link in Ihren Browser ein und bestellen Sie unter

https://www.heibel-ticker.de/bestellung.php

************** ENDE WERBUNG ***************

Eine erfolgreiche Börsenwoche,

take share

Stephan Heibel

www.heibel-ticker.de

mailto:info/at/heibel-ticker/./de

07. Disclaimer / Haftungsausschluss und Risikohinweise

Wer un- oder überpersönliche Schreib- oder Redeweisen nachmacht oder verfälscht oder nachgemachte oder verfälschte un- oder überpersönliche Schreib- oder Redeweisen in Umlauf setzt, wird mit Lust-, manchmal auch mit Erkenntnisgewinn belohnt; und wenn alles gut geht, fällt davon sogar etwas für Sie ab. (frei nach Robert Gernhardt)

Wir recherchieren sorgfältig und richten uns selber nach unseren Anlageideen. Für unsere eigenen Transaktionen befolgen wir Compliance Regeln, die auf unsere eigene Initiative von der BaFin abgesegnet wurden. Dennoch müssen wir jegliche Regressansprüche ausschließen, die aus der Verwendung der Inhalte des Heibel-Tickers entstehen könnten.

Die Inhalte des Heibel-Tickers spiegeln unsere Meinung wider. Sie stellen keine Beratung, schon gar keine Anlageempfehlungen dar.

Die Börse ist ein komplexes Gebilde mit eigenen Regeln. Anlageentscheidungen sollten nur von Anlegern mit entsprechenden Kenntnissen und Erfahrungen vorgenommen werden. Anleger, die kein tiefgreifendes Know-how über die Börse besitzen, sollten unbedingt vor einer Anlageentscheidung die eigene Hausbank oder einen Vermögensverwalter konsultieren.

Die Verwendung der Inhalte dieses Heibel-Tickers erfolgt auf eigene Gefahr. Die Geldanlage an der Börse beinhaltet das Risiko enormer Verluste bis hin zum Totalverlust des eingesetzten Kapitals.

Quellen:

Kurse: Deutsche Kurse von comdirect.de, Goldbarren & Münzen von proaurum.de, US-Kurse von finance.yahoo.com. Alle Kurse sind Schlusskurse vom Donnerstag sofern nichts Gegenteiliges vermerkt ist.

Bilanzdaten: Comdirect, Yahoo! Finance sowie Geschäftsberichte der Unternehmen

Informationsquellen: dpa-AFX, Aktiencheck, Yahoo! Finance, TheStreet.com, IR-Abteilung der betreffenden Unternehmen

08. An-/Ab-/Ummeldung

Wenn Sie sich von diesem Dienst abmelden möchten, dann gehen Sie bitte auf die Seite https://www.heibel-ticker.de und „stornieren“ Sie Ihre E-Mail Adresse im rechten Bereich „Newsletter Abo“.

Sie können sich über diese Seite gerne jederzeit wieder anmelden.

Sollte sich Ihre E-Mail Adresse geändert haben, so stornieren Sie bitte zunächst die alte Adresse und melden sich anschließend mit der neuen E-Mail Adresse wieder an.

Gerne können Sie den Heibel-Ticker Ihren Freunden empfehlen. Sie können den Heibel-Ticker STANDARD beliebig weiterleiten. Wenn Sie Inhalte davon auf anderen Internetseiten verwenden möchten, bitten wir um eine korrekte Quellenangabe sowie um eine kurze Information darüber.