H E I B E L - T I C K E R P L U S

B Ö R S E N B R I E F

- Einfach einen Tick besser -

DEUTSCHE BIBLIOTHEK : ISSN 1862-5436

17. Jahrgang - Ausgabe 01 (07.01.2022)

Erscheinungsweise: wöchentlich Freitag/Samstag

Die PDF-Version dieser Ausgabe steht Ihnen ab sofort im Archiv sowie unter dem folgenden Link zur Verfügung: https://www.heibel-ticker.de/downloads/htp220109.pdf

Im heutigen Börsenbrief lesen Sie:

| 01. | Info-Kicker: Alles Gute zum neuen Jahr 2022 |

| 02. | So tickt die Börse: Holpriger Start ins Jahr 2022 |

| - Wochenperformance der wichtigsten Indizes | |

| 03. | Sentiment: Richtungsentscheidung wird durch Corona- und Inflationsentwicklung erfolgen |

| - Interpretation | |

| 04. | Heibel-Ticker Jahresrückblick 2021: Transaktionen, Entscheidungen, Fehler, +13,5% |

| - Absicherung +21,3% | |

| - Dividendenbereich +17,6% | |

| - Wachstumsbereich: +13,5% | |

| - Spekulationen -5,1% | |

| 05. | Update beobachteter Werte: Goldmünzen & Goldbarren, Südzucker-Anleihe, Bitcoin im Hardware Wallet, Deutsche Post, Münchener Rück, BASF, BB Biotech, BioNTech, Airbus, Wheaton Precious Metals, Medios, Flatex, Skyworks Solutions, Paypal, Barrick Gold |

| - Goldmünzen & Goldbarren: Seitwärtsbewegung, stabile Portfoliokomponente mit +3,6% | |

| - Südzucker-Anleihe: Vorfreude auf Zinssteigerungen, +15,6% | |

| - Bitcoin im Hardware Wallet: Aufbau in 2 Schritten, einmal Teilgewinn realisiert, +15,7% | |

| - Deutsche Post: Dank Feinjustierung +39,6% zzgl. 3,5% Dividende | |

| - Münchener Rück: Ins Plus gerettet, +7,3% | |

| - BASF: Konjunktursorgen belasten, -4,5% | |

| - BB Biotech: Profiteur des Moderna-Impfstoffes, +8,9% zzgl. 5,2% Dividende | |

| - BioNTech: Absprung verpasst, +8,5% | |

| - Airbus: Solides Wachstum, +22,3% | |

| - Wheaton Precious Metals: Schwankungen perfekt genutzt, +11,8% | |

| - Medios: Geringe Schwankung optimal genutzt, +10,2% | |

| - Flatex: Junge, aussichtsreiche Position, +5,9% | |

| - Skyworks Solutions: Es kann nur Einen geben, -8,1% | |

| - Paypal: FinTech-Gemetzel belastet, -21,5% | |

| - Barrick Gold: Warteposition als Spekulation, -1,4% | |

| 06. | Jahresausblick |

| - : Fulminanter Jahresschluss nach schwachem Auftakt | |

| - Erwartung: Typischer Jahresverlauf mit erhöhter Korrekturgefahr im DAX | |

| 07. | Ausblick: Anpassungen in der Heibel-Ticker Portfoliostruktur |

| 08. | Übersicht HT-Portfolio |

| 09. | Disclaimer / Haftungsausschluss und Risikohinweise |

| 10. | An-/Ab-/Ummeldung |

01. Info-Kicker: Alles Gute zum neuen Jahr 2022

Liebe Börsenfreunde,

Ich wünsche Ihnen alles Gute für das neue Jahr 2022, Gesundheit und Erfolg an der Börse. Für Ihre Treue im Jahr 2021 möchte ich bei Ihnen ganz herzlich danken: Sie haben Rücksicht genommen, wenn ich im Urlaub meine Ruhe brauchte (okay, es gab wenig Urlaub, aber den habe ich genossen). Und Sie helfen mir immer wieder mit konstruktiver, wohlmeinender Kritik, den Heibel-Ticker besser zu machen.

Das Ergebnis kann sich sehen lassen. Wir haben im abgelaufenen Jahr 13,5% Rendite erzielen können. Vor dem Hintergrund der extrem schwachen Volatilität ist das ein sehr gutes Ergebnis, da wir stets Cash und andere Absicherungen halten, so dass wir die Performance mit dem verbleibenden Kapital erreichen müssen.

Die heutige Ausgabe ist sehr umfangreich. Der Jahresrückblick hätte schon zum Jahreswechsel kommen können, doch ich habe mir eine längere Auszeit gegönnt. Wie gesagt, das war nötig und hat sich gelohnt. Guten Mutes und mit vielen Ideen starten wir also heute erst ins neue Jahr.

Das Kapitel 02 enthält nur einen kurzen Rückblick auf die erste Börsenwoche des neuen Jahres. Die war schon turbulent genug und versetzt die Anleger in eine unbequeme Lage.

Diese unbequeme Lage lässt sich in Zahlen ausdrücken, wie Sie in Kapitel 03 lesen werden: Die in unserer Sentimentumfrage gemessene Verunsicherung ist angewachsen.

Das Kapitel 04 enthält den versprochenen Jahresrückblick. Jede Transaktion der geschlossenen Portfoliopositionen wird darin besprochen. Bis auf zwei eklatante Fehler bin ich eigentlich recht zufrieden mit den getroffenen Entscheidungen.

Das Kapitel 05 enthält sodann die Updates zu den offenen Positionen. Für die Express-Kunden: Nein, die habe ich diesmal nicht im Vorfeld per E-Mail verschickt. Insbesondere in unseren Langzeitpositionen haben wir im vergangenen Jahr oftmals gut Pendelbewegungen nutzen können, um Zwischengewinne mitzunehmen, und die Position dann günstiger wieder aufzustocken.

Seit sieben Jahren führe ich jedes Jahr eine umfangreiche Jahresumfrage gemeinsam mit dem Handelsblatt durch. Ich erstelle die Umfrage und werte sie aus, das Handelsblatt lässt seine Kunden antworten. Meine Analyse der Ergebnisse habe ich ins Kapitel 06 gepackt.

Nachdem wir im Jahresrückblick über Fehler und anschließend im Jahresausblick über unsere Erwartung für 2022 gesprochen haben, können wir in Kapitel 07 ein paar Anpassungen in unserer Portfoliostruktur für das Jahr 2022 diskutieren. Ich werde den Bereich der Absicherung stärker Gewichten, jetzt, wo steigende Zinsen für mehr Volatilität sorgen werden. Außerdem habe ich mir vorgenommen, jeweils den besten Dividendentitel aus Österreich, der Schweiz und den USA zu präsentieren.

Wie immer gibt es die tabellarische Übersicht über unser neues Heibel-Ticker Portfolio in Kapitel 08.

Mit der heutigen Ausgabe lege ich die Basis für die kommenden Monate. Bitte nehmen Sie sich die Zeit, und schauen Sie alles durch, damit wir in den kommenden Ausgaben ein gemeinsames Verständnis haben. So können wir hoffentlich auch am Ende dieses Jahres gemeinsam auf ein erfolgreiches Börsenjahr zurückblicken.

Nun wünsche ich eine anregende Lektüre,

take share, Ihr Börsenschreibel

Stephan Heibel

Chefredakteur und Herausgeber des Heibel-Ticker Börsenbriefs

02. So tickt die Börse: Holpriger Start ins Jahr 2022

Der Start in das Börsenjahr 2022 hat umgehend zutage gebracht, was wir zuvor angekündigt hatten: Hoch bewertete Aktien werden aufgrund der steigenden Zinsen ausverkauft. Auch die ehemaligen Highflyer der Pandemie werden ausverkauft, während die Leidtragenden der Pandemie anspringen.

Dies lässt sich wunderbar an der wöchentlichen Entwicklung der einzelnen Branchen in der ersten Jahreswoche ablesen: Aktien des Gesundheitssektors -7,7%, Technologieaktien -6,7%, Onlinehändler wie HelloFresh (-12%) und Home 24 (-9%) geraten ebenfalls unter die Räder.

Auf der anderen Seite legen Logistikaktien um 3,9% zu (Lufthansa +14%). Rohstoffunternehmen, angeführt von Stahlkocher Salzgitter (+11%) steigen um durchschnittlich 3,6% an. Finanztitel freuen sich mit +3,3% über die Aussicht auf steigende Zinsen. Die Deutsche Bank springt um 12% an, die Commerzbank sogar um 18%. Selbst die Autoaktien Daimler (+9%), BMW (+8%) und Porsche (+8%) zeigen wieder Lebenszeichen.

Dabei hatten es die vergangenen Tage zwischen den Feiertagen sowie zum Jahresbeginn durchaus in sich. Die Weihnachtsrallye kam endlich doch noch auf den letzten Drücker und hob den DAX zum Jahresende knapp an die 16.000 Punkte Marke heran. Es liefen zum Jahresschluss so ziemlich alle Branchen und Aktien nach oben.

Überraschenderweise setzte sich diese Rallye in den ersten drei Handelstagen des neuen Jahres unvermindert fort, bis am Mittwoch Abend das Fed-Protokoll der Dezembersitzung veröffentlicht wurde. Darin ist zu lesen, dass einige Notenbankmitglieder in den USA durchaus eine noch schnellere Gangart bei der Rückführung der ultralockeren Geldpolitik wünschen.

Zur Erinnerung: Im Dezember wurde überraschend bekannt gegeben, dass die monatlichen Anleihekäufe nicht, wie zuvor geplant, bis in den Herbst 22 laufen werden, sondern mit doppelter Geschwindigkeit zurückgefahren werden, so dass bereits im März die letzten Käufe erfolgen. Bald danach sei dann mit einem ersten Zinsschritt zu rechnen, Volkswirte rechnen nun mit Juni statt Ende 22.

Nun steht in dem Protokoll, dass sogar diskutiert wurde, die auslaufender Anleihen im Bestand zu beenden, um die Bilanz der Fed schneller zu reduzieren. Zum Verständnis: Die monatlichen Anleihekäufe bezogen sich auf neue Zukäufe über den Aktienmarkt. Wenn die im Bestand befindlichen Papiere dann auslaufen, werden dem emittierenden Unternehmen die Folgeanleihen zu gleichen Konditionen ebenfalls abgekauft, das erscheint dann jedoch nicht mehr als monatlicher Kauf. Diese Praxis solle schneller enden, fordern vereinzelte Notenbankmitglieder.

Am Donnerstag brach der DAX dann kräftig ein: Nachdem er am Tag zuvor noch mit dem Allzeithoch bei 16.290 Punkten flirtete, gab der DAX bis zum Wochenschluss die zuvor erzielten Gewinne fast vollständig wieder ab. Das Wochenplus reduzierte sich auf 0,4%.

Am heutigen Freitag wurden nun in den USA noch Arbeitsmarktdaten veröffentlicht, die auf den ersten Blick für Verwirrung sorgten: Die Zahlen werden auf zwei verschiedenen Wegen ermittelt. Zum einen werden Haushalte befragt, ob sie eine Anstellung, arbeitssuchend oder nicht sind. Zum anderen werden Unternehmen nach der Anzahl der Beschäftigten befragt. Während die befragten Haushalte einen überaus robusten Arbeitsmarkt widerspiegelten, blieb die Zahl der Beschäftigten in Unternehmen hinter den optimistischen Erwartungen zurück.

Unterm Strich sank die Arbeitslosenquote in den USA von zuvor 4,2% auf nunmehr 3,9%. Um 4% Arbeitslose bezeichnet man als strukturell bedingt, weil es immer Menschen gibt, die zwischen zwei Jobs hängen oder aus anderen Gründen kurzzeitig nicht arbeiten. Daher spricht man in den USA nun von Vollbeschäftigung.

Gleichzeitig sind die Stundenlöhne mit +4,7% stärker angestiegen als erwartet (+4,2%). Wir haben also die Zutaten für eine sich selbst nährende Inflation: Ein leergefegter Arbeitsmarkt führt dazu, dass die Löhne steigen, Arbeitnehmer werden mehr Geld zur Verfügung haben und so startet die gefährliche Lohn-Preis-Spirale, mit der die Inflation schlimmstenfalls außer Kontrolle geraten könnte.

Schauen wir mal, wie sich die wichtigsten Indizes in der ersten Woche entwickelt haben:

WOCHENPERFORMANCE DER WICHTIGSTEN INDIZES

| INDIZES | 6.1.22 | Woche Δ | Σ '21 Δ |

| Dow Jones | 36.340 | 0,0% | 0,0% |

| DAX | 15.948 | 0,4% | 0,4% |

| Nikkei | 28.479 | -1,1% | -1,1% |

| Shanghai A | 3.751 | -1,7% | -1,7% |

| Euro/US-Dollar | 1,13 | -0,4% | -0,4% |

| Euro/Yen | 131,01 | 0,2% | 0,2% |

| 10-Jahres-US-Anleihe | 1,73% | 0,22 | 0,22 |

| Umlaufrendite Dt | -0,19% | 0,09 | 0,09 |

| Feinunze Gold | $1.791 | -1,8% | -1,8% |

| Fass Brent Öl | $81,83 | 3,8% | 3,8% |

| Kupfer | $9.591 | -1,0% | -1,0% |

| Baltic Dry Shipping | $2.296 | 3,6% | 3,6% |

| Bitcoin | $41.542 | -11,6% | -11,6% |

Auffällig ist der Ausverkauf im Bitcoin (-12%). Ja, die Kryptowährung ist sehr volatil und wirbelt unser Portfolio stark herum. Dennoch halte ich daran fest, dass der Bitcoin, genau wie das Gold, eine sinnvolle Alternative zu den Währungen ist. Eine kleine Absicherungsposition sollte jeder im Portfolio haben. Wer noch nicht hat, der könnte nun langsam zugreifen.

Der Ölpreis ist über 80 USD/Fass Brent gestiegen, in den USA notiert das Crude nur knapp darunter. Auf diesem Niveau kommt es zu neuen Bohrungen in den Fracking-Feldern der USA, so dass schon bald eine eventuelle Ölknappheit beseitigt wird. Ich gehe nicht davon aus, dass der Ölpreis im Jahr 2022 deutlich über die 80 USD/Fass-Marke steigen wird.

Schauen wir nun einmal, wie sich die Stimmung unter den Anlegern entwickelt hat.

03. Sentiment: Richtungsentscheidung wird durch Corona- und Inflationsentwicklung erfolgen

Der holprige Start auf dem Parkett hat aufs Gemüt der Anleger geschlagen. Zwar konnte der DAX ein leichtes Wochenplus von 0,4% über die Ziellinie retten, doch der Ausverkauf zum Wochenschluss schickt Sorgenfalten auf die Stirnen der Anleger. Der Inflationsdruck steigt, Omikron breitet sich trotz aller Gegenmaßnahmen (Kontaktbeschränkungen, Impfungen) scheinbar ungezügelt aus. Wird es nun nochmals zu Beeinträchtigungen in der Wirtschaft kommen? Haben die Notenbanken überhaupt die Möglichkeit für eine straffere Geldpolitik, wenn Omikron die Wirtschaft infiziert? Es gibt viele unbeantwortete Fragen zu diesem Zeitpunkt, und nichts hassen Anleger mehr als Ungewissheit.

Die Stimmung ist von +1,8 zum Jahreswechsel auf -0,1 zurückgefallen. Niedergeschlagenheit ist das noch nicht, aber der Anflug von guter Laune, der um die Feiertage zu erkennen war, ist wieder verflogen.

Die Ungewissheit, die ich oben ansprach, zeigt sich auch in unseren Zahlen: Die Selbstgefälligkeit ist von +2,1 auf -1,3 gefallen, Verunsicherung macht sich breit.

Auf Basis der vielen offenen Fragen lässt sich auch schwerlich ein Optimismus aufbauen. Die Zukunftserwartung ist von 2,3 auf 1,4 zurück gegangen. Es bleibt so etwas wie Hoffnung, dass die aktuelle Situation wieder eingefangen werden kann: Entweder durch ein baldiges Kontrollieren des Infektionsgeschehens, oder aber durch Notenbanken, die inflationäre Tendenzen klug eindämmen ... nur wie, wenn Omikron tatsächlich auf die Wirtschaft schlägt?

Und so sind aktuell nur wenige bereit für neue Investments. Die Investitionsbereitschaft ist von 1,4 auf 1,1 zurück gegangen und verbleibt damit auf niedrigem Niveau.

Das Euwax-Sentiment zeigt mit einem Wert von -5 eine leichte Absicherungsneigung der Privatanleger an. Ganz ähnlich agieren auch die Profis, die sich über die Eurex absichern. Das Put/Call-Verhältnis von 1,6 signalisiert eine leichte Absicherungstätigkeit.

In den USA stieg das Put/Call-Verhältnis über die Feiertage an und zeigt nun eine weniger bullische Positionierung an, als in den Vormonaten.

US-Fondsanleger haben ihre Investitionsquote auf 90% hochgefahren. Nachdem diese Anfang Dezember auf 52% abgesenkt wurde, ist die nun wieder ansteigende Investitionsquote ein Zeichen für abnehmende Ängste bei den Fondsmanagern. Zum Jahreswechsel kann sich die Angst jedoch auch auf Abflüsse aus dem eigenen Fonds beziehen, und weniger auf das Marktgeschehen.

Das Bulle/Bär-Verhältnis der US-Privatanleger steht bei 0 im neutralen Bereich: Optimisten und Pessimisten halten sich mit einem Anteil von jeweils 33% die Waage, selbst die neutral eingestellten sind mit 34% eine gleich große Gruppe.

Der technische Angst und Gier Indikator des S&P 500 zeigt mit einem Wert von 52% ebenfalls eine neutrale Verfassung am Markt an.

Bemerkenswert ist der Angst und Gier Indikator des Kryptomarktes, der auf 18% gefallen ist. Extreme Angst herrscht an den Kryptobörsen. Das ist gut, denn im Rahmen des Ausverkaufs dieser Woche wäre alles andere besorgniserregend. So können wir davon ausgehen, dass wir bereits Panik im Markt haben, was für eine Bodenbildung hilfreich ist.

INTERPRETATION

Insbesondere die rückläufige Zukunftserwartung unter unseren Umfrageteilnehmern bereitet mir Sorge: Es gibt zwei Arten von Böden. Entweder der Optimismus steigt an und das aktuelle Kursniveau wird für Käufe genutzt. Oder aber die letzte Hoffnung wird in einem panikartigen Ausverkauf zerstört und der Boden bildet sich bei geringem Handelsvolumen einfach dadurch, dass alle, die verkaufen wollten, verkauft haben.

Aktuell steuern wir auf das zweite Szenario zu, in dem wir noch stärkere Kursverluste zu befürchten hätten. Es ist wie die Quadratur des Kreises: Wenn Omikron sich zu schnell ausbreitet, könnte die Wirtschaft infiziert werden. Ein rückläufiges Angebot würde auf eine derzeit starke Nachfrage treffen, die Inflation könnte außer Kontrolle geraten und die Notenbanken können in einer solchen Situation die Zügel nicht anziehen.

Um einen Panik-Boden zu vermeiden benötigen wir die Hoffnung, dass die Wirtschaft stark genug ist, um eine straffere Geldpolitik der Notenbanken zu verkraften. Auf entsprechende Signale sowohl in Sachen Corona als auch bei Konjunkturdaten sollten Sie achten.

Auf der anderen Seite kommt die Situation nicht überraschend: Anleger sind weitgehend neutral gestimmt, die Investitionsquote wurde, wie ich meiner animusX-Umfrage entnehme, deutlich zurückgefahren. Ohne weitere Hiobsmeldungen dürfte sich der Ausverkauf also auch kaum verstärken.

Es hat den Anschein, dass die ersten Daten des Jahres die Richtung an den Aktienmärkten für die kommenden Wochen, wenn nicht gar Monate vorgeben werden.

04. Heibel-Ticker Jahresrückblick 2021: Transaktionen, Entscheidungen, Fehler, +13,5%

Ich werde mich in diesem Kapitel auf diejenigen Positionen beschränken, die zum Jahresende geschlossen waren. Alle noch offenen Positionen werden im Rahmen von Updates mit den PLUS-Abonnenten diskutiert.

Die vollständige tabellarische Übersicht über alle im Jahr 2021 vollzogenen Transaktionen können Sie in dieser Tabelle einsehen.

Die Übersichtstabelle zum Jahresschluss stelle ich der Vollständigkeit halber ebenfalls zur Verfügung, da die Ausgabe am 31.12. ja ausgefallen war. Hier finden Sie die Übersicht 2021.

Im Jahr 2022 haben wir 34 Käufe und 35 Verkäufe getätigt. Zum Jahreswechsel wuchsen die 100.00 EUR Anfangsbestand unter Berücksichtigung der Transaktionskosten auf 112.466,64 Euro. Ohne Transaktionskosten verbleibt ein Jahresplus von 13,5%. Da wir im Jahr 2021 eigentlich mit einem deutlichen Rücksetzer im Sommer oder Herbst rechneten, segelten wir streckenweise sehr defensiv. So ist zu erklären, dass der DAX, der weder Cash, noch Absicherungspositionen enthält, um 2% besser abschnitt. Damit haben wir zwar eine Erklärung, doch zufrieden bin ich damit nicht.

Weder Delta, noch Omikron führten zu wirklich heftigen Korrekturen, sondern stellten sich nach sehr kurzer Zeit bereits als Verschnaufpausen im Rahmen der Nach-Corona-Rallye heraus. Der Großteil des Jahresplus wurde zum Jahresbeginn erzielt, sowohl im DAX als auch in unserem Portfolio. Danach lief der DAX seitwärts und wir konnten die kleinen Schwankungen nicht zu nennenswerten Trades nutzen. So kommt es, dass gerade die defensiven Titel in unserem Portfolio für das Jahr 2021 die beste Performance erzielten.

Im Bereich der Absicherung erzielten wir ein Jahresplus von 21,3%, lagen also besser als der DAX. Auch der Dividendenbereich lag mit +17,6% über dem DAX. Unsere Wachstumsaktien erzielten ein Jahresergebnis von +13,5%, mit unseren Spekulationen lagen wir dieses Jahr falsch, es bleibt ein Minus von 5,1%. In Verbindung mit der zeitweilig hohen Cashquote ergibt sich also eine Jahresperformance von +12,8%.

Schauen wir uns die einzelnen Bereiche einmal näher an:

ABSICHERUNG +21,3%

Im Bereich der Absicherung haben wir uns gleich im Januar nach sieben Jahren von der Nokia-Anleihe getrennt. Die Anleihe ist hoch (6,625%), aber nicht variabel verzinst. Daher ist damit zu rechnen, dass der Kurs dieser Anleihe, die noch bis 2039 läuft, im Umfeld der Zinssteigerungen Federn lässt. Unser Verkaufskurs lag bei 129%, aktuell notiert sie bei 133,7%, also höher. Das stört mich nicht, da wir die frei gewordene Portfolioposition durch den Bitcoin ersetzt haben, der deutlich besser lief. Wir haben hier also etwas Gutes durch etwas noch Besseres ersetzt.

Zwischenzeitlich notierte die Nokia-Anleihe noch bei 139% (August), doch seither wurde der Rückwärtsgang eingelegt und ich gehe davon aus, dass die Anleihe im kommenden Jahr noch deutlich tiefer fallen wird. Wer sich noch nicht davon getrennt hat, der sollte dies meiner Einschätzung nach bald nachholen. In einem Umfeld steigender Zinsen, das in den USA abzusehen ist und in Europa mMn mit rund sechs Monaten Verspätung ebenfalls eintreten wird, werden neue Anleihen mit immer höheren Zinsen ausgegeben. Bestehende Anleihen, wie die Nokia-Anleihe, bei denen der Zins fest ist, werden dann im Vergleich zu den neuen Anleihen immer weniger attraktiv. Auch wenn der Zins mit 6,625% exorbitant hoch ist, so rechnet sich die Rendite doch aus dem Zins im Vergleich zum aktuellen Kurs. Und der ist deutlich über 100% (aktuell 133%), daher ergibt sich eine Rendite von nur 3,9%. Je höher das Zinsniveau steigt, desto höher muss die Rendite der Anleihe sein, um wettbewerbsfähig zu bleiben. Und die Rendite erhöht sich eben genau dann, wenn der Kurs der Anleihe fällt.

Wir haben Nokia erstmals im Jahr 2014 zu 110% gekauft und konnten regelmäßig den Zins vereinnahmen. Es war ein Stabilitätsfaktor, den wir im aktuellen Niedrigzinsumfeld nicht ersetzen können.

DIVIDENDENBEREICH +17,6%

Seit 2018 lieferte uns Freenet regelmäßig eine attraktive Dividende von zeitweilig sogar 10%. Doch schnell wurde offensichtlich, dass Freenet als Nischenanbieter nicht wirklich wachsen kann. Unglückliche Übernahmen, dann noch Corona-Probleme durch den großen Anteil an Ladenverkäufen am Umsatz belasteten den Kurs ein ums andere Mal. Zwischenzeitlich notierte die Freenet-Aktie, die wir erstmalig zu einem Kurs von 26,95 EUR kauften, bei 14 Euro. Da helfen auch keine 10% Dividendenrendite. Seit dem Corona-Tief legte die Aktie um über 50% zu, allein im Jahr 2021 betrug das Plus bis zu unserem Verkauf im November 28% zzgl. Dividende, also insgesamt 38%.

Wir verkauften im April zu 20,08 EUR und im November zu 22,08 EUR. Inzwischen ist die Aktie auf 23,39 Euro gestiegen. Haben wir also zu früh verkauft? Nein, wir haben die Entscheidung über den Verkauf, die bereits vor Corona getroffen wurde, sehr spät umgesetzt und dadurch die Position insgesamt, wenn wir Teilverkäufe und Nachkäufe sowie Dividenden einrechnen, ohne nennenswerten Verlust verkauft.

Der Fehler, den ich mir vorwerfe, ist lediglich der: Mir war bewusst, dass Dividendenaktien gefragt werden. Über die Rotation an den Märkten habe ich berichtet, allerdings habe ich bislang keinen passenden Ersatz gefunden. Der Dividendenbereich besteht aus vier Positionen à 7,5% Portfolioanteil, derzeit haben wir nur drei Positionen. Mein erster Vorsatz für das Jahr 2022 lautet entsprechend: Den Dividendenbereich sauber aufstellen!

Immer wieder werde ich gebeten, auch österreichische und Schweizer Dividendentitel anzubieten. Für viele Kunden ist es nachvollziehbar wünschenswert, wenn sie inländische Dividendenaktien halten, da die steuerliche Behandlung der Dividenden so am einfachsten ist. Auch ausländische Dividendenwerte beispielsweise aus den USA werden immer wieder eingefordert, da dort teilweise ebenfalls attraktive Unternehmen zu finden sind. Dies hatte ich bislang abgelehnt, da die steuerliche Behandlung der Dividenden aus den USA sehr kompliziert war. In den vergangenen Jahren ist das deutlich einfacher geworden, ich werde daher das Universum, aus dem ich Dividendenaktien auswähle, entsprechend erweitern.

WACHSTUMSBEREICH: +13,5%

Ende 2019, also kurz vor der Corona-Pandemie, haben wir Spotify ins Portfolio geholt. Wie bei vielen jungen Börsenunternehmen war der Kurs unter den Emissionspreis gerutscht und wir konnten einen ersten Kauf zu 131,50 EUR tätigen. Als Corona-Gewinner wurde die Aktie in der Pandemie um über 100% nach oben katapultiert und wir nahmen Teilgewinne mit. Im Jahr 2021 jedoch stellten sich immer mehr Corona-Gewinner als überteuert dar, der Kurs sackte kontinuierlich ab. In den Kursrückgang hinein tätigten wir im Februar (250 EUR) und im Juli (200 EUR) dann Nachkäufe, doch ein Boden hat sich bis heute nicht wirklich gebildet. Daher haben wir dann im September (203,50 EUR) und schließlich kurz vor Weihnachten (196 EUR) die Position verkauft.

An Spotify können wir ablesen, wie Pandemie und Börse ein Wechselspiel etablierten, das kaum zu beherrschen war. Dank der Impfung wollten im Frühjahr viele Anleger das Ende der Pandemie sehen können. Die Delta-Mutation hat dem vermeintlichen Ende einen Strich durch die Rechnung gemacht, nach dem Sommer folgten erneut Kontaktbeschränkungen, trotz hoher Impfquote. Doch wider Erwarten stieg Spotify nicht mehr an, sondern lief nur noch seitwärts. Auch die Omikron-Variante konnte den Kurs von Spotify nicht zu neuen Hochs führen. Im Gegenteil, die Aktie sackte immer weiter ab.

Mit unserem Verkauf tragen wir der Marktverfassung Rechnung, nicht jedoch den Aussichten Spotifys. Ich gehe davon aus, dass Spotify eine dominante Rolle im Bereich des Audio-Streamings besetzen wird. Mit Hilfe der Podcasts wird verstärkt kostenfreier Content gestreamt, es fallen keine Lizenzgebühren wie bei Musik an. Wer einen langfristigen Zeithorizont hat, kann Spotify liegen lassen. Immerhin gehen Analysten von einer jährlichen Gewinnverdopplung in den kommenden fünf Jahren aus und das KGV 2023e von 132 ist zwar optisch hoch, vor dem Hintergrund der hohen Wachstumsgeschwindigkeit jedoch vertretbar.

Doch zwischenzeitlich läuft vieles gegen Spotify: Steigende Zinsen machen die hohe Bewertung zukünftiger Gewinnabsichten zunichte, die Gewinnträume müssen stärker abdiskontiert werden, so dass die Bewertungsmultipels der Niedrigzinsphase nicht mehr gelten. Der Sondereffekt der Pandemie, in der die Menschen zu Hause eingesperrt wurden, lässt sich nicht wiederholen. Daher sind kleinere Wachstumszahlen nicht zu vermeiden. Und in einer Phase rückläufigen Wachstums spekulieren Analysten nur noch darüber, wie weit das Wachstum wohl fallen werde - das ist kein optimistisches Umfeld mehr. Zudem drängen Amazon Music, Apple Music und andere Wettbewerber mit tiefen Taschen in den Markt, so dass nicht nur das Kundenwachstum zurückgeht, sondern schlimmstenfalls auch noch die Marge.

Apple kauften wir im Oktober 2020 zu 103,50 EUR und warfen die Position im Januar schon wieder zu 118,08 EUR aus dem Portfolio: 14% in drei Monaten waren mehr als genug in meinen Augen für ein Unternehmen, das schon das Größte der Welt ist. Apple hatten wir von 2006, seit ich den Heibel-Ticker herausgebe, bis 2018 im Portfolio, es war unser bestes Pferd. Im Oktober 2020 holten wir die Aktie zurück, weil ich mit Begeisterung gesehen habe, dass für die neue Generation des iPhone 12 damals erstmalig seit Einführung des iPhones ein Gerät angeboten wurde, das KLEINER war als seine Vorgänger. Mir waren die Fernseher in der Hosentasche schon lange ein Ärgernis und ich bin bis heute sehr zufrieden mit dem iPhone 12 mini.

Mein Kalkül ging schneller auf, als ich erwartet hatte und so verkauften wir die Position nach kurzer Zeit wieder. Im Frühjahr suchte ich nach Verkaufskandidaten, um für die erwartet ruppigen Sommermonate etwas Cash zu generieren. Nun, die "ruppigen" Sommermonate entpuppten sich als zu mild, um günstige Kaufkurse zu generieren. Zudem war der Erfolg der neuen iPhone Generation so groß, gefolgt von einem sensationellen Apple-Chip M1, dass die Aktie gegen den Markttrend bis zum Jahresschluss auf 160 EURO spurtete. Klingt blöd, aber so ist es: Jeder Apple-Kauf hat sich in den vergangenen 15 Jahren als richtig herausgestellt, jeder Verkauf als falsch.

An Apple können wir einen weiteren Fehler festmachen, der uns im abgelaufenen Jahr Performance gekostet hat: Ich habe mich von den Börsengiganten getrennt. Apple, Facebook und Nvidia warf ich zugunsten kleinerer Unternehmen raus, da sich die Rallye meiner Überzeugung nach noch in einem sehr jungen Stadium befindet. Die Giganten mutieren erst in der letzten Phase einer Rallye zu exorbitanten Kursraketen. Für mich war eine Marktkapitalisierung von 1 Billionen USD einfach hoch genug, um der Aktie erst einmal eine längere Verschnaufpause zu gönnen. Ich konnte mir nicht vorstellen, dass Apple noch bis auf 3 Billionen USD Marktkapitalisierung steigen würde. Doch genau das ist geschehen.

Auch Microsoft, Amazon, Alphabet (Google) und Tesla habe ich leider liegen gelassen, da ich von kleineren Unternehmen eine bessere Performance erwartete. Doch die Entwicklung hat gezeigt, dass wir offensichtlich bereits in einem sehr fortgeschrittenen Stadium der Rallye sind, denn gerade die Giganten haben im Jahr 2021 die größten Kurszuwächse verzeichnet.

Facebook (heute Meta Corp.) hatten wir etwa zeitgleich mit Apple ge- und verkauft. Bei Facebook mussten wir unterm Strich ein kleines Minus (-1%) verbuchen. Ich schwanke bei der Bewertung von Facebook stets zwischen Moral und Bewertung. Vor diesem Hintergrund hat mir mein Kamingespräch zu Weihnachten mit Dr. Wolfgang Hackel sehr gut gefallen, solche Themen aus Sicht eines Anlegers zu betrachten. Doch die immer wieder fragwürdigen Methoden aus dem Hause Facebook haben bei mir den Geduldsfaden sehr früh reißen lassen, als die Aktie im Frühjahr zunächst, und anders als seine Wettbewerber, nicht aus dem Quark kam.

Auch Twitter hatten wir kurzzeitig im Portfolio: Gekauft im Februar zu 55 EUR stieg die Aktie bis April um 8%. Wir verkauften, um Cash für die erwartet ruppigen Sommermonate zu generieren. Die Entscheidung war goldrichtig, wie sich später herausstellte: Wir verkauften nicht nur auf dem Hoch, sondern seither ist die Aktie um 42% eingebrochen.

Kaum ein anderes Unternehmen spiegelt die unterschiedlichen Kräfte am Markt besser wider als Twitter. Das Kurs/Gewinn-Verhältnis 2023e (e steht übrigens immer für "estimated", also geschätzt) steht bei 33. Bei einem erwarteten Umsatzwachstum von 20% p.a. und einem erwarteten Gewinnwachstum von 80% p.a. für die kommenden fünf Jahre ist das spottbillig. Kaum zu glauben, dass ein solcher Marktführer so günstig zu haben ist.

Aber die Marktkapitalisierung steht noch immer bei 36 Mrd. USD, für das laufende Jahr wird ein Umsatz von etwas über 6 Mrd. USD erwartet. Das Kurs/Umsatz-Verhältnis steht also bei 6. Aktien, die ein KUV über 2 haben, werden im Umfeld steigender Zinsen aufgrund der sinkenden Risikobereitschaft einfach verkauft, ohne Rücksicht auf sonstige Rahmenbedingungen. Genau wie Spotify finde ich auch Twitter sehr interessant. Wer einen langfristigen Anlagehorizont und gute Nerven hat, der kann die Position gerne im Depot liegen lassen. Da ich jedoch die Anzahl der in unserem Portfolio befindlichen Positionen beschränkt habe, möchte ich keine Wetten auf die ferne Zukunft darin liegen haben. Denn solange die Inflation steigt und die Reaktion der Notenbanken von Sitzung zu Sitzung eher verschärft wird, dürfte auch Twitter es schwer haben, einen Boden zu bilden.

Schließlich haben wir im Februar zu 113,58 EUR Nvidia in unser Portfolio geholt (alle Zahlen splittbereinigt) und im Juli mit +51% teilverkauft und im September mit +60% zu 181,76 EUR verkauft. Seither war Nvidia noch auf 307 EUR gespurtet und konsolidiert nun zum Jahresende zurück auf 250 EUR. Ein heißer Ritt, den wir für uns nutzen konnten, weil wir erkannten, dass herausragende Q-Zahlen im Februar von Anlegern falsch eingestuft wurden und die Aktie ausverkaufte.

Jedoch auch Nvidia haben wir zu früh verkauft: Die Kursrallye hatte mich schwindelig gemacht, und so verkaufte ich bei ersten Anzeichen der Marktschwäche sowie bei aufkeimenden Sorgen über die geplante Übernahme von AMD. Jeweils verkauften wir zu einem Zeitpunkt, an dem ich Turbulenzen für den Aktienmarkt befürchtete. Die erwarteten Turbulenzen fielen dann jedoch, wie oben erläutert, sehr moderat aus und so ergab sich keine Gelegenheit mehr, die Position zurückzukaufen.

SPEKULATIONEN -5,1%

Um es kurz zu machen: Zwei der im Jahr 2021 durchgeführten 10 Spekulationen haben uns die Performance verhagelt: CureVac und TeamViewer. Es waren zugleich die beiden letzten Spekulationen, mit denen ich dem Wiederaufflammen der Corona-Pandemie zumindest spekulativ Rechnung tragen wollte.

Für mich war es im Mai, als die Delta-Mutation sich langsam zeigte, absehbar, dass auch CureVac einen passenden mRNA-Wirkstoff entwickeln würde, der einen ähnlich hohen Wirkungsgrad ausweisen würde wie die von Moderna und BioNTech. Doch die Überraschung war groß, als der CureVac Wirkstoff sich als weniger wirksam herausstellte. CureVac hatte also nicht nur länger benötigt, um den Impfstoff zu entwickeln, sondern dieser war dann auch schlechter. Wir zogen die Notbremse, doch in der Phase der Ungewissheit über Termin und Wirksamkeit des Wirkstoffs hatte das Unternehmen bereits zwei Drittel seines Wertes eingebüßt.

Ich war aus Überzeugung dabei geblieben, muss mich heute aber fragen lassen, worauf diese Überzeugung bei einem Unternehmen bestand, das noch nie zuvor erfolgreich einen mRNA-Wirkstoff zur Zulassung gebracht hatte. Ich dachte halt, was die andern können (BioNTech und Moderna), das können die auch.

Nun, der Kurseinbruch von 90 auf 31,50 Euro nahm nur sechs Wochen in Anspruch: Am 4. Mai kauften wir zu 90 Euro, am 17. Juni zogen wir bei 31,50 Euro viel zu spät die Notbremse: -65%.

Der zweite Griff ins K... betrifft TeamViewer. Die Aktie habe ich seit dem Börsengang zu 26 EUR Ende 2019 im Auge. In der Pandemie sprang die Aktie über 50 Euro, doch der Vergleich mit Zoom Video hinkte: TeamViewer ist auf die Unternehmens-IT fokussiert, während Zoom Video die zu Hause eingesperrten Privatnutzer abfischte. Ich hatte das erwartet und wartete geduldig, bis das überteuerte Kursniveau auf ein vernünftiges Niveau nahe dem IPO-Preis zurückgeführt wurde.

Im August war es soweit, wir kauften zu 27,59 EUR ein. Nur vier Wochen später verkauften wir bereits wieder zu 27,63 EUR, also nahezu auf dem gleichen Niveau.

Es stellte sich ein wesentlicher Widerspruch heraus: Zwar verdoppelte sich die Aktie in der Corona-Pandemie, aber nicht das Geschäft. Gründer und CEO Oliver Steil schien jedoch durch den Kurssprung getrieben, weniger durch die Geschäftsentwicklung, als er teure Sponsoring-Verträge mit dem Mercedes-Team der Formel 1 sowie dem Fußballclub Manchester United abschloss. Statt in den Ausbau des Geschäfts steckte er einen Großteil des freien Cashflows ins Marketing, was von Anlegern bei einem jungen Wachstumsunternehmen sehr ungern gesehen wird: Entweder das Unternehmen wächst, dann sollte man so viel wie möglich in das Wachstum investieren. Oder es handelt sich um eine Cash-Cow in einem reifen Marktumfeld, dann kann man durch Marketing den Absatz hoch halten.

Der Einbruch ließ auf sich warten, erst Anfang Oktober brach der Kurs dann ein: TeamViewer senkte am 6. Oktober die Prognose für Umsatz, Gewinn und Marge. Binnen weniger Stunden ging es unter 20 Euro, wo ich zum Einstieg blies. Wir kamen am 6. Oktober zu 18,26 EUR zum Zug. Der von mir errechnete faire Kurswert lag auch nach der Prognosesenkung über 25 EUR und ich dachte, wir machen ein Schnäppchen.

Für Anfang November wurde eine Analystenkonferenz angekündigt, in der eine neue Strategie verkündet würde. Doch statt hoffnungsfroh anzusteigen, bröckelte der Kurs immer weiter ab. Bis Anfang November stand die Aktie bei nur noch 12,87 EUR, wir kauften nochmals nach. Doch die neue Strategie wurde nicht etwa als Schuldeingeständnis präsentiert, sondern eher mit einem Tonfall der Überzeugung, alles richtig gemacht zu haben.

Wenn eine Aktie von 50 auf 12 Euro fällt, sollte der Vorstand meiner Einschätzung nach schon ein wenig Demut zeigen: Anleger haben viel Geld verloren und selbst wenn das Geschäft ordentlich läuft, so müsste doch zumindest analysiert werden, was in der Kommunikation schief gelaufen war. Bei TeamViewer gab es jedoch eine Prognosesenkung, die Aufarbeitung der Gründe hätte da mehr Raum in Anspruch nehmen müssen. CEO Steil beließ es bei dem lapidaren Satz, die Kunden hätten nicht so viele Leistungen abgerufen wie gedacht.

Es wurde weniger eine neue Strategie, als vielmehr ein neues Produkt vorgestellt: IT-Support über TeamViewer mit Augmented Reality (AR). Eine technische Finesse, die sicherlich schön und zukunftsweisend sein mag, nicht jedoch das akute Problem löste: Warum rufen die Kunden nicht mehr Leistungen ab? Sicherlich nicht etwa, weil sie den Support nur zweidimensional ausüben konnten.

Es gab nicht einmal eine nennenswerte Gegenbewegung nach der Präsentation der neuen Strategie. Anfang Dezember warfen wir die Position schließlich zu 11,70 EUR mit -29,5% aus dem Portfolio.

Sowohl bei CureVac als auch bei TeamViewer habe ich ins fallende Messer gegriffen. Ich habe mir diese alte Börsenweisheit, niemals in das fallende Messer greifen, nun auf einen Post-it geschrieben und an meinen Monitor geheftet.

Alle anderen Spekulationen waren erfolgreich:

Marvell, einen Anbieter von 5G-Chips, kauften wir im Oktober 2020 zu 37,15 EUR und verkauften die Position Ende Januar zu 41 Euro mit +9,3% im Vergleich zum Jahresstart, um den Buchgewinn vor einem erwarteten Ausverkauf zu sichern. Tatsächlich brach die Aktie bis März, sowie dann erneut im Mai nochmals bis unter 34 Euro ein. Auf eine erneute Spekulation verzichtete ich jedoch, da wir zwischenzeitlich Nvidia und Skyworks ins Portfolio geholt hatten. Heute notiert die Aktie bei 76 Euro. Die Chipknappheit hat gerade in der Seitwärtsbewegung des Sommers und nochmals im Dezember diese Aktie in die Höhe katapultiert. Schade, leider ohne uns.

TUI hatten wir im November 2020 zu 4,12 EUR ins Depot geholt. Über ein Bezugsrecht vergrößerten wir unsere Position im Januar und konnten einen Teilgewinn von 99,7% realisieren. Die verbleibenden Aktien hielten wir sodann bis zum November, bis die Omikron-Mutation sich zeigte. Aus Vorsicht verkauften wir den verbliebenen Bestand dann zu 2,39 EUR. Im Vergleich zu unserem ursprünglichen Einstandskurs (splittbereinigt inzwischen 2,14 EUR) erzielten wir noch immer einen kleinen Gewinn. Da wir jedoch einen Großteil des Gewinns bereits im ersten Teilverkauf realisiert hatten, und sodann unter Inanspruchnahme der Bezugsrechte teurer nachkauften, ergab sich für diesen Teil der Transaktion ein Minus von 24,6%.

Wir haben zwar mit unserem ersten Teilverkauf das absolute Jahreshoch getroffen, doch der Verkauf des Rests erfolgte genau auf dem Jahrestief. Inzwischen zeigt sich die Omikron-Mutation wesentlich weniger tödlich als vorhergehende Mutationen und ein Infektionsgeschehen auf einem Kreuzfahrtschiff wird inzwischen relativ gleichgültig zur Kenntnis genommen. Die Aktie ist wieder über 3 Euro geklettert und es juckt mich in den Fingern, TUI wieder ins Depot zu holen.

Den BVB Borussia Dortmund hatte ich zeitgleich mit TUI am 9.11. als Reaktion auf die positiven Testergebnisse des Corona-Impfstoffs von Moderna zu 5,08 EUR ins Depot geholt. Bis Ende November war die Aktie auf 5,85 EUR gestiegen, +15%. Doch der erneute Lockdown ließ den Kurs sodann wieder abbröckeln, zum Jahresschluss lag der BVB nur noch bei 5,44 EUR, am 27.1. zog ich die Notbremse bei 5,16 EUR. Ein kleines Plus im Vergleich zum Einstandskurs habe ich gerettet, doch im Vergleich zum Kursniveau zum Jahreswechsel ergab sich ein Minus von 5%.

Aktuell notiert der BVB bei nur noch 4,25 EUR und genau wie bei TUI juckt es mich auch hier in den Fingern. Erling Haaland wird vermutlich im kommenden Sommer verkauft und damit könnte der BVB sich positiv absetzen von vielen anderen Fußballclubs, die nach der Pandemie alle ziemlich klamm sind.

Nynomic hatten wir zweimal als Spekulation im Portfolio. Erstmals kauften wir die Aktie am 11.12.2020 zu 34 Euro, übernahmen sie ins Jahr 2021 zu 36,50 EUR und verkauften im Juli zu 41 Euro mit einem Plus von 13,7%. Auch bei Nynomic hofften wir vergeblich auf einen stärkeren Rücksetzer in den Sommermonaten und so stiegen wir im August wieder zu höheren Preisen ein, nämlich zu 44,50 EUR und konnten die Aktie bis 49,10 Euro reiten, ein weiteres Plus von 10,3%.

Nynomic verfügt über eine Marktkapitalisierung von 255 Mio. Euro, liegt also deutlich über der Schwelle von 100 Mio. Euro, die ich mir gesetzt habe. 83% der Aktien befinden sich im Streubesitz, ich war also überzeugt davon, dass meine Kauf- und Verkaufsempfehlungen den Kurs kaum bewegen würden. Zumindest nicht, wenn Sie, liebe Kunden, ein wenig Geduld mitbringen. Ich habe stets Kauf- und Verkaufslimits mitgegeben, damit nicht ein unerwartet großer Schwung an unlimitierten Orders den Kurs in die eine oder andere Richtung peitscht. Doch leider hielten sich viele Kunden nicht an die Limits, sondern kaufen teurer und verkauften billiger als von mir empfohlen. Viele Kunden, die sich an die ausgegebenen Limits hielten, kamen dadurch nicht zum Zug.

Das ist ärgerlich, da jeweils anschließend die von mir ausgegebenen Limits nochmals erreicht wurden, wenn auch teilweise mit reichlich Verzögerung. Ich kann zeitlich flexibel agieren, wenn wir langfristige Positionen in den anderen Teilbereichen unseres Portfolios aufbauen. Doch bei Spekulationen, mit denen ich auf Kursbewegungen binnen weniger Tage oder Wochen setze, funktioniert es nicht, wenn wir erst zwei Wochen warten müssen, bis die durch uns selbst erzeugte Kursschwankungen wieder ausgeglichen wird. Der ursprüngliche Beweggrund für die Spekulation ist dann häufig nicht mehr gegeben.

Daher habe ich Nynomic schweren Herzens aus unserem Aktienuniversum entfernt. Mal schauen, vielleicht qualifiziert sie sich ja irgendwann in der Zukunft für einen anderen Portfoliobereich. Grundsätzlich halte ich das Unternehmen weiterhin für solide und gehe davon aus, dass sich das Wachstum in den kommenden Jahren auf 15% p.a. beschleunigen wird.

Linde haben wir am 19.2. zu 205 EUR sehr teuer eingekauft. Das Thema grüner Wasserstoff ist heiß und wird uns noch viele Jahre begleiten. Binnen zwei Monaten sprang die Aktie um 17% auf 239,80 EUR, wo wir den Gewinn einstrichen. Auch Linde fiel meiner Absicht zum Opfer, in den von mir erwarteten Sommerturbulenzen günstiger wieder einzusteigen. Die Turbulenzen blieben jedoch aus, die Aktie stieg inzwischen auf 300 Euro. Schade, leider ohne uns.

Im Februar startete ich eine Serie, mit der ich Ihnen den Bitcoin näher brachte. Als erstes überzeugte mich das Index-Zertifikat Bitcoin-ETC ohne Laufzeitbegrenzung von der britischen ETC Securities. Im Rahmen der Vorstellung der Anlagemöglichkeiten kaufte ich dieses Zertifikat am 22.3. zu 47,71 EUR als Spekulation, ehrlich gesagt ohne mich besonders um Kurs oder Zeitpunkt zu kümmern. Vier Wochen später brach der Bitcoin-Kurs ein und ich kaufte eine Position für den Absicherungsbereich unseres Portfolios. Da der Bitcoin eigentlich dorthin gehört, löste ich anschließend am 29.4. die spekulative Position zu 43,78 EUR mit einem Minus von 8% wieder auf. Im Bereich der Absicherung hat der Bitcoin einen festen Platz eingenommen. Als Spekulation kommt das Papier in diesen Tagen wieder in mein Visier.

Mit Beyond Meat wollte ich auf einen Sommer voller Sommerfeste und Grillabenden spekulieren. Am 26.4. holten wir die Aktie zu 110 EUR ins Portfolio. Im Mai brach die Aktie auf 84 Euro ein: Der Absatz stockte, weil Kontaktbeschränkungen weder Grillfeste, noch Restaurantbesuche zuließen. Dann folgte etwas, das ich nur als Glück für uns bezeichnen kann: Beyond Meat geriet in den Fokus der Wallstreet-Bets community: "To the moon" kursierte plötzlich zur Aktie von Beyond Meat durch die Foren, die Massen der Kleinanleger entdeckten das Unternehmen als moralisch überlegen, aber mit schwachen Finanzen ausgestattet, und jubelten den Kurs in ungeahnte Höhen. Kurzfristig notierte die Aktie Anfang Juli nochmals über 130 Euro, ich hatte da aber bereits zuvor diesen glücklichen Kurssprung genutzt und die Position zu 122,56 EUR mit +11,4% aufgelöst.

Manchmal ist ein wenig Glück eben besser als überlegene Intelligenz ;-).

So, das war's: Die anderen Transaktionen beziehen sich auf Positionen, die sich heute noch im Portfolio befinden. Meine Besprechung der entsprechenden Positionen lesen Sie heute unter den Updates dieser Ausgabe. Für alle Express-Kunden nochmals der Hinweis: Nein, diese Updates habe ich nicht vorab an Sie verschickt.

Wenn ich auch mir nun die Dinge nochmals vor Augen führe, so habe ich in diesem Jahr vieles richtig gemacht, daher die +12,8%. Doch einen elementaren Fehler habe ich gemacht: Ich habe fest auf Turbulenzen im Sommer und Herbst gesetzt, doch die kamen nicht. Weder Delta, noch Omikron konnten die Anleger in Zeiten des Anlagenotstands vom Parkett vertreiben. So ist uns ein gutes Stück an möglicher Performance durch die Finger geglitten.

Nunja, es gibt Schlimmeres als entgangene Gewinne: Verluste beispielsweise ;-) und davon hatten wir im abgelaufenen Jahr nicht besonders viele.

05. Update beobachteter Werte: Goldmünzen & Goldbarren, Südzucker-Anleihe, Bitcoin im Hardware Wallet, Deutsche Post, Münchener Rück, BASF, BB Biotech, BioNTech, Airbus, Wheaton Precious Metals, Medios, Flatex, Skyworks Solutions, Paypal, Barrick Gold

Bitte beachten Sie auch den Kundenbereich auf meiner Internetseite unter www.heibel-ticker.de -> Portfolio -> 10 neueste Einträge. Dort finden Sie aktuelle Charts mit meinen jeweils aktualisierten Einschätzungen.

==========

Im Wochenverlauf habe ich zu mehreren Titeln Anmerkungen im Kundenbereich der Webseiten verfasst.

Goldmünzen & Goldbarren

Seitwärtsbewegung, stabile Portfoliokomponente mit +3,6%

Fr, 07. Januar um 16:32 Uhr

Wir haben 150 gr Gold im Absicherungsbereich unseres Portfolios, 7.339,50 Euro war das zum Jahresanfang 2021 wert, 7.605 Euro waren es am Ende, +3,6%. Wir haben die Position nicht angefasst. Der Goldpreis schwankte im abgelaufenen Jahr zwischen 1.900 und 1.700 USD/Oz. Aktuell notiert das Gold etwa in der Mitte dieser Spanne bei 1.789 USD/Oz.

Als Versicherung gegen Finanzmarktturbulenzen habe ich das Gold stets bezeichnet. Gemeint ist damit insbesondere der Fall, in dem unsere Währung an Wert verliert. Goldbullen sprechen stets davon, was wohl passieren werde, wenn die Panzer durch die Straßen rollten, und freuen sich über die universelle Kaufkraft ihres Goldschatzes.

Man kann den Wertverlust des Geldes sogar messen. Es ist die Differenz zwischen der Inflationsrate und dem Zins, den Sie für Ihr Geld erhalten. Die Inflation in Europa ist auf 4,9% geschossen, der Zins bleibt jedoch negativ. So groß war die Geldentwertung in den vergangenen 70 Jahren noch nie!

Kurzfristig ist das nicht besorgniserregend, da die Entwertung durch Inflation ein schleichender Prozess ist, den man auf Sicht von wenigen Wochen oder Monaten kaum spürt. Immerhin ist die EZB weiterhin davon überzeugt, dass die Inflation nur transitdry, also vorübergehend sei. Ich stimme dem sogar zu.

Aber eine Rückkehr unter 2% wird es in den kommenden Jahren so schnell dennoch nicht geben. Es gilt nun das offizielle neue Ziel, dass eine Inflationsrate über 2% für einen längeren Zeitraum toleriert werden kann. Und was genau über 2% ist, definiert derzeit in der EZB eine sehr laxe Politikerin. Auf Werte um 3% sollten wir uns auf absehbare Zeit mindestens einmal einstellen, wenn nicht sogar noch ein wenig höher.

Mir fallen derzeit viele Gründe ein, warum Gold schon bald zu steigen beginnen könnte. Gründe für einen Rückschlag finde ich jedoch kaum. Unsere Absicherungsposition ist langfristig gedacht und bleibt bestehen. Zusätzlich haben wir noch eine Spekulation (Barrick Gold) sowie einen Wachstumstitel (Wheaton Precious) im Portfolio. Ich werde mir in den nächsten Wochen Gedanken machen müssen, ob diese starke Gold-Gewicht im Portfolio (17%) gerechtfertigt ist. Ist Wheaton zum aktuellen Goldpreis wirklich günstig bewertet? Und steht in den kommenden Wochen ein Goldpreisanstieg an, so dass wir mit Barrick Gold darauf spekulieren?

Sie merken es, ich werde die beabsichtigte Funktion der Positionen in den unterschiedlichen Portfoliobereichen ein wenig nachschärfen.

Südzucker-Anleihe

Vorfreude auf Zinssteigerungen, +15,6%

Fr, 07. Januar um 17:00 Uhr

Unsere variabel verzinste Südzucker-Anleihe notierte zum Jahresbeginn 2021 bei 78,88% und beendete das Jahr mit 89%. Ein Plus von 15,6%. Zusätzlich gab es dieses Jahr 2,5% Zinsen.

Der Zins bemisst sich variabel in Abhängigkeit vom aktuellen Euribor. Der Euribor richtet sich leider in erster Linie nach dem Leitzins und nicht nach der Inflationsrate. Seit 70 Jahren laufen diese beiden Zahlen stets mit kurzer Zeitverzögerung parallel, doch die EZB-Chefin Christine Lagarde hat diese Gewissheit aufgehoben. Obwohl die Inflation in Europa inzwischen auf 4,9% gesprungen ist, macht sie keine Anstalten, den Leitzins anzuheben.

Egal, ewig wird sie sich nicht den Realitäten verweigern können. Sollte sich ein nachhaltig höheres Inflationsniveau herauskristallisieren, wird Sie auch ihre Geldpolitik, und somit auch den Leitzins, anpassen müssen. Der heftige Kursanstieg unserer Anleihe im abgelaufenen Jahr kann als Vorfreude auf diesen Tag betrachtet werden.

Immerhin zeigt der Kurssprung, welche Sprungkraft in dieser variabel verzinsten Anleihe steckt.

Wir haben unsere "krumme" Position Ende Februar um 100 Euro aufgestockt, weitere Aktivitäten gab es nicht. Sie wissen, zum Jahreswechsel bringe ich mein Portfolio stets wieder auf 100.000 Euro, ohne die Gewichtung der einzelnen Positionen zu verändern. Rasenmäher-Methode nennt man das, dabei kommen dann die krummen Zahlen in einzelnen Positionen zustande.

Das Zuckergeschäft läuft rund, die Angst um das Unterschreiten der 5%-Hürde, bei der die Zinszahlung ausgesetzt würde (wenn der Cashflow des Unternehmens unter 5% des Umsatzes sinkt), ist derzeit nicht zu befürchten. Damit bleibt die Anleihe ein wesentlicher Bestandteil unserer Absicherungsstrategie.

Bitcoin im Hardware Wallet

Aufbau in 2 Schritten, einmal Teilgewinn realisiert, +15,7%

Fr, 07. Januar um 17:08 Uhr

Im März haben wir testweise eine erste Bitcoin-Position eröffnet. Im April und Mai habe ich den Bitcoin dann zu 40.000 EUR und 33.000 Euro resp. ins Absicherungsdepot geholt. Wir nutzen hier das Konto von Nuri (vormals Bitwala), wo wir eine eigene Software-Wallet erhalten und jederzeit die Bitcoins auf ein Cold-Wallet (USD-Stick) transferieren können, wenn wir möchten.

Damit behandeln wir den Bitcoin ähnlich dem Gold: Bankenpleiten und Währungsturbulenzen können diesen beiden Positionen nichts anhaben.

Im November haben wir von den Rekordpreisen um 53.852,66 EUR Gebrauch gemacht und sicherten einen Teil unseres Buchgewinns (immerhin +50% in 6 Monaten) durch einen Teilverkauf.

Aktuell ist der Bitcoin ziemlich ausverkauft (36.769 EUR) und es juckt mich in den Fingern, die Position wieder ein wenig aufzustocken.

Deutsche Post

Dank Feinjustierung +39,6% zzgl. 3,5% Dividende

Fr, 07. Januar um 17:24 Uhr

Die Deutsche Post ist ein Profiteur des Lockdowns. Wir haben unsere Position Mitte 2018 zu 31 Euro eröffnet, die Aktie ging mit einem Kurs von 40,50 Euro ins Jahr 2021. Im Frühjahr schoss die Aktie binnen zwei Monaten auf 55 Euro und pendelt seither zwischen 50 und 60 Euro.

Wir haben versucht, in dieser Kernposition zusätzlich ein wenig von den Kursschwankungen zu profitieren: Anfang August verkauften wir einen Teil unserer Position zu 58,32 EUR, Anfang Oktober füllten wir die Position dann zu 54,04 Euro wieder auf. Die 39,6% Rendite zuzüglich der Dividendenrendite von 3,5% können sich sehen lassen.

Mit einer Marktkapitalisierung von 69 Mrd. Euro sieht die Bewertung günstig aus, denn der Jahresumsatz liegt bei 80 Mrd. Euro. Das KUV ist also kleiner als 1. Das KGV steht bei 14, nicht ungewöhnlich für eine Dividendenaktie.

Doch das Wachstum lässt zu wünschen übrig (kleiner 5%). Mag sein, dass die Deutsche Post länger von der Pandemie profitiert als auf den ersten Blick sichtbar: Die Lieferkettenengpässe in der Industrie führten zur Inanspruchnahme teurer Alternativen. Davon konnte DHL profitieren. Weltweit stauen sich weiterhin Vorprodukte in den Häfen, es wird noch mindestens ein halbes Jahr dauern, bis sich die Situation normalisiert. Manche sprechen schon davon, dass vor 2023 keine Normalisierung zu erwarten sei. So lange wird das Geschäft für die Deutsche Post noch rosig sein.

Doch danach könnte das ohnehin maue Wachstum sich weiter abschwächen, was der Aktie nicht guttun würde. Die Deutsche Post ist also, ohne in Eile zu verfallen, gegebenenfalls eine Position, die wir dran geben werden im Verlauf des Jahres 2022.

Münchener Rück

Ins Plus gerettet, +7,3%

Fr, 07. Januar um 17:34 Uhr

Die Münchener Rück haben wir zu 232,30 Euro in die ersten Tage des Corona-Crashs hinein gekauft, um mit anzusehen, wie sich der Wert binnen weniger Tage fast halbierte. Glücklicherweise wurde unser Kaufniveau nur drei Monate später wieder erreicht, seither pendelt die Aktie langsam gen Norden.

Wir starteten mit einer halben Positionsgröße in das Jahr, der Kurs betrug damals 242,80 Euro. Ende Januar stand die Aktie zwischenzeitlich bei 223 Euro, wo wir nachkauften, um unsere Position voll zu machen. Hinzu kommt eine Dividende in Höhe von 4,2%.

Niedrigzinsumfeld, die Hochwasserkatastrophe im Ahrtal sowie drohende Entschädigungen für Pandemie-Schäden halten den Kurs der Aktie in meinen Augen zurück. Ein "normales" Jahr würde die hohe Profitabilität des Rückversicherers zeigen. Manchmal muss man lange auf ein solches normales Jahr warten, doch das entschädigt dann für die vielen Jahre der Warterei. Und das Warten wird ja immerhin mit einer hohen Dividende versüßt.

BASF

Konjunktursorgen belasten, -4,5%

Fr, 07. Januar um 17:52 Uhr

BASF haben wir Mitte 2020 zu 51,50 EUR gekauft. Mit einem Kurs von 64,69 Euro ist die Position ins Jahr 2021 gestartet. Im Juni stockte ich zu einem Kurs von 64,89 EUR unsere bis dahin halbe Position auf eine volle Positionsgröße auf. Mit einer Dividendenrendite von 5,7% im Rücken, die gut durch den Cashflow abgesichert ist, fühlte ich mich in dieser Aktie gut positioniert für einen turbulenten Sommer.

Die Lieferkettenprobleme der Autoindustrie belasteten auch die BASF, denn wenn beispielsweise weniger Autos produziert werden, wird weniger Farbe abgerufen. So wurde die Impfstoffrallye, mit der BASF von 50 auf zwischenzeitlich 70 Euro stieg, im Sommer und Herbst zum Teil wieder abgegeben.

Doch Mitte September verlor ich die Nerven: Die Bundestagswahlen mit dem zu erwartenden Linksrutsch dürften einem der größten Stromkonsumenten Deutschlands Probleme bereiten. Zu 65,59 Euro halbierte ich unsere Position als Vorsichtsmaßnahme. Ich kündigte an, die Position zu 58 Euro wieder aufzustocken.

Tatsächlich brach die Aktie denn auch ein und traf Ende November unser Korrekturziel von 58 Euro auf den Punkt. Entsprechend stockte ich die Position Mitte Dezember zu 60,75 Euro wieder auf.

Warum nicht zu 58 Euro? Mein Korrekturziel wurde nur wenige Stunden erreicht. Bis ich meinen Artikel für Sie fertig hatte, stand die Aktie schon wieder darüber. Also hob ich mir den Artikel auf, bis die Aktie ein weiteres mal unter 58 Euro rutschen würde.

Das geschah leider nicht mehr, daher griff ich dann am 17.12. zu leicht höheren Kursen zu.

Delta und Omikron verzögern den Aufschwung. BASF ist eine Aktie, die vom Aufschwung profitieren wird und wenn das Jahr 2021 durch Delta und Omikron nun die Pandemie noch verlängert hat, dann könnte die Aktie einen freudigen Sprung vollziehen, wenn die Pandemie in den kommenden Monaten langsam aus den Schlagzeilen verschwinden sollte.

60 Mrd. Euro Jahresumsatz werden mit 60 Mrd. Euro Marktkapitalisierung bewertet, das KUV steht also bei 1. Das KGV von 10 ist in meinen Augen günstig, zumal die 5,7% Dividendenrendite durch einen guten Cashflow gesichert sind.

BB Biotech

Profiteur des Moderna-Impfstoffes, +8,9% zzgl. 5,2% Dividende

Fr, 07. Januar um 18:06 Uhr

BB Biotech haben wir seit 2017 im Portfolio, es ist derzeit unsere älteste Position. Wir kauften damals erstmals zu 55,50 Euro, heute steht die Aktie bei 70,65 Euro. Das Jahr 2021 begann die Aktie mit 68 Euro, die Impfstoffrallye von November/ Dezember 2020 hatte die Aktie gerade nach oben katapultiert. Bis Anfang Februar schoss die Aktie noch bis auf 86 Euro.

Glück ist besser als Verstand: Genau auf dem Hoch verkauften wir Anfang Februar einen Teil unserer Position, um den Buchgewinn wenigstens zu einem kleinen Teil zu sichern.

Ich bin weiterhin ein großer Fan von BB Biotech, doch der einstige Vorteil (Moderna-Beteiligung) könnte zur Belastung werden. Noch immer macht die Moderna-Position 14,7% der Beteiligungen von BB Biotech aus. Der Anteil war so groß geworden, weil Moderna so stark anstieg. Es wurden seitens BB Biotech bereits Teilverkäufe vorgenommen, doch für meinen Geschmack könnte man da etwas konsequenter vorgehen.

Die Biotech-Branche profitiert gleich in mehrfacher Hinsicht von der Corona-Pandemie. Es gibt nun genügend Gelder, um anspruchsvolle Forschungsvorhaben zu Ende zu führen. Das lässt erwarten, dass irgendwann weitere Highflyer aus dem Portfolio von BB Biotech entspringen.

Die Frage ist, wann? Und was macht die Aktie in der Zwischenzeit? Hmm, ich denke, ich werde BB Biotech einmal einem kritischen Blick unterziehen müssen.

BioNTech

Absprung verpasst, +8,5%

Fr, 07. Januar um 18:21 Uhr

Eine weitere meiner Börsenregeln habe ich leider gebrochen: Lass niemals einen Gewinn zu einem Verlust werden. Wir lagen Anfang Oktober goldrichtig mit dem Kauf der BioNTech Aktie zu 203,50 Euro. Ich glaube an die mRNA-Technologie und gehe davon aus, dass BioNTech in einigen Jahren neben den anderen Pharmariesen seinen Platz einnehmen wird.

Nach unserem Kauf dauerte es noch ein wenig. Anfang November sackte der Kurs unter 200 Euro und bei 192,50 Euro schlug ich zu und machte unsere Position voll. Direkt im Anschluss sprang die Aktie bis Ende November auf 326 Euro, +60% in drei Wochen. Statt wenigstens einen Teil des Gewinns zu sichern, blieb ich vollständig dabei. Ein Fehler, wie sich inzwischen herausgestellt hat: Zum Jahresende war der Buchgewinn fast vollständig wieder abgegeben (214 Euro) und in den ersten Tagen des neuen Jahres 2022 geht's nun sogar unter unseren Einstandskurs.

Ärgerlich!

Mit der Zulassung der Corona-Behandlungspille in den USA, in absehbarer Zeit auch in der EU, und der baldigen Verfügbarkeit weiterer alternativer Impfstoffe sowie der nachlassenden Schwere der Krankheitsverläufe bei infizierten Menschen schwindet kurzfristig ein wenig die Phantasie aus der Aktie.

15 Mrd. Euro möchte BioNTech im laufenden Jahr umsetzen, die Marktkapitalisierung beträgt das Dreifache davon. Dank der Impfstoffkampagne wird auch 2022 das KGV bei sensationell niedrigen 7 liegen. Doch für das Jahr 2023 ist eine Durststrecke zu befürchten: Wenn die Corona-Impfungen zur Normalität werden (Margendruck durch mehr Alternativen) und neue mRNA-Medikamente noch auf sich warten lassen, könnte die Aktie auf der Stelle treten oder gar abbröckeln.

Vielleicht war der Zeitpunkt für den Aufbau einer Wachstumsposition nicht so gut gewählt: Eine Spekulation hätte es besser getroffen. Dann hätte ich die Position auch leichter zu Höchstkursen verkauft oder zumindest verkleinert. Als Wachstumsposition waren wir jedoch vermutlich zu früh.

Airbus

Solides Wachstum, +22,3%

Fr, 07. Januar um 18:42 Uhr

Airbus holten wir Mitte 2020 zu 63,62 Euro in unser Portfolio. Zum Jahreswechsel stand die Aktie bei 91,37 Euro, doch die Impfstoffrallye führte den Kurs bis zum Sommer noch bis auf 117 Euro. Wir segelten entspannt mit und nahmen Anfang August zu 116,54 Euro einen Teilverkauf vor, mit dem wir die Position auf halbe Positionsgröße stutzten.

Ende Oktober stockten wir zu 112,34 Euro wieder auf, eine eher kosmetische Aktion bei dieser kleinen Kursdifferenz. Erst Ende November folgte ein kurzzeitiger Ausverkauf, der die Aktie nochmals unter 100 Euro drückte, doch da waren wir schon voll investiert.

Hmm, nicht optimal gelaufen, aber auch nicht schlecht.

Wheaton Precious Metals

Schwankungen perfekt genutzt, +11,8%

Fr, 07. Januar um 18:38 Uhr

Wenn wir berücksichtigen, dass der Goldpreis mehr oder weniger auf der Stelle getreten ist (+3,6%), sieht das Kursplus von 11,8% von Wheaton Precious Metals gar nicht so schlecht aus. Doch der Weg dorthin war steinig.

Wheaton haben wir seit Mitte 2020 im Portfolio, unser erster Kauf erfolgte zu 34,82 Euro. Zum Jahreswechsel stand die Aktie bei 34,33 Euro, wir waren eine "Überposition" eingegangen, die Positionsgröße betrug also ausnahmsweise 150% der beabsichtigten Positionsgröße. Anfang Februar verkauften wir den Überhang zu 38 Euro, +10,6%. Im vorangegangenen November hatten wir beim Kauf der letzten Tranche explizit das Kursziel von 38 Euro ausgegeben. So war es nur konsequent, diesen Teil der Position nach Erreichen wieder zu verkaufen.

Es folgte umgehend ein Kurseinbruch, nur drei Wochen später notierte die Aktie unter 32 Euro und wir griffen erneut zu. Doch dieses Mal setzte sich der Kurssturz zunächst fort, die Aktie bildete erst bei 29,50 Euro einen Boden. Das strapazierte meine Nerven und die Spekulation auf einen schnellen Kursanstieg war dahin. Immerhin sprang die Aktie umgehend wieder auf unser Nachkaufniveau zurück und zu Kursen von 33,48 Euro verkaufte ich diese Tranche mit leichtem Gewinn am 16.3.

Bis September schoss die Aktie erneut nach oben und zu 36,82 Euro verkaufte ich weitere 50% unserer Position. Gerade noch rechtzeitig, denn direkt im Anschluss rauschte der Kurs erneut auf 32 Euro hinab. Am 1.10. konnten wir unsere Position zu 32,94 Euro wieder voll machen.

Perfekt gelaufen, würde ich sagen.

Medios

Geringe Schwankung optimal genutzt, +10,2%

Fr, 07. Januar um 19:06 Uhr

Medios kauften wir im Herbst 2020 zu 27,50 Euro, schon zum Jahreswechsel war die Aktie auf 37,40 Euro gesprungen. Als eine der ersten Positionen stutzten wir Medios am 11.2. zu 37 Euro zurück, um Cash für den erwarteten turbulenten Sommer zu generieren.

Einen Rückschlag im Mai nutzen wir bei 33,45 Euro, um die Position zurückzukaufen. Im September verkauften wir diesen Teil dann wieder zu 38 Euro und Ende November konnten wir einen weiteren Teil verkaufen, diesmal sogar zu 39,15 Euro.

Seither segeln wir in Medios nur noch mit einer kleinen Restposition. Der Kurs steht aktuell wieder bei 34,80 Euro und wir können langsam wieder überlegen, die Position erneut aufzustocken.

Die Kursschwankungen bei Medios haben wir nicht optimal genutzt, sondern die absoluten Hochs und Tiefs jeweils um ein oder zwei Euro verfehlt. Dadurch war die Performance nicht optimal, aber ehrlich gesagt trifft man die absoluten Hochs und Tiefs eigentlich nur sehr selten. In einigen anderen Positionen hatten wir im abgelaufenen Jahr einfach nur großen Glück.

Ende November wurde eine Übernahme durch eine Kapitalerhöhung finanziert. Medios ist ein aktiver Konsolidierer in einem zersplitterten Markt der Zulieferer für Apotheken. Soll heißen, Medios kauft immer wieder Wettbewerber auf und erweitert so die Angebotspalette.

Ich werde mir Medios bei nächster Gelegenheit nochmals näher anschauen.

Flatex

Junge, aussichtsreiche Position, +5,9%

Fr, 07. Januar um 19:31 Uhr

Im Oktober kauften wir zweimal Flatex: am 1. Oktober zu 18,34 Euro, am 28. Oktober dann nochmals zu 19,84 Euro. Ich hatte lange gewartet, bis die Aktie auf ein verträgliches Bewertungsniveau zurückgekommen war. Und an Flatex sehen wir, wie anders es klingt, wenn der Griff ins fallende Messer gut geht: Unseren ersten Kauf Anfang Oktober konnten wir auf dem absoluten Tiefpunkt durchführen.

Wir lernen: Wenn's schief geht, hat man eine Regel gebrochen. Wenn's gut geht, hat man gutes Timing bewiesen. Hmm...

... vielleicht passt der andere Spruch besser: Lieber glücklich gewinnen als intelligent verlieren.

Na wie dem auch sei: Mit Wachstumsraten um 30% und einem KGV 23e von 11 ist Flatex viel zu günstig bewertet. FinTechs haben in den vergangenen Monaten das Rampenlicht auf sich gezogen und viel Anlegergeld eingesammelt. Und Flatex wird schon mit den etablierten Brokern vergleichen, dabei ist die zugrunde liegende Technologie von Flatex, anders als bei den meisten Wettbewerbern, High-End und state of the art Technologie, mit der das Unternehmen die günstigsten Transaktionskosten realisieren kann.

Noch immer sieht es so aus, als hätten wir im Oktober den Boden der Konsolidierungsbewegung getroffen. Immerhin war Flatex zuvor seit dem Coronacrash splittbereinigt von 5 auf 25 Euro geschossen, bevor die Konsolidierung im Juli einsetzte. Einen Teil der Rallye hatten wir im Jahr 2020 bereits mitsegeln können.

Skyworks Solutions

Es kann nur Einen geben, -8,1%

Fr, 07. Januar um 19:23 Uhr

Im Sommer zwang ich mich zu einer Entscheidung: Nvidia oder Skyworks Solutions. Beides sind Chiphersteller, die massiv von der globalen Chipknappheit profitieren. Beide haben neueste Chips für die künftige Welt entwickelt, Nvidia für künstliche Intelligenz und Graphikauswertungen, Skyworks für die 5G-Welt.

Im direkten Vergleich gewann Skyworks mit einem KUV von 5 gegenüber dem KUV von 31 bei Nvidia. Vor dem Hintergrund der absehbar steigenden Zinsen trennte ich mich also von der hochbewerteten Nvidia und behielt Skyworks.

Doch die Aktie kann nicht von dem Chipmangel profitieren, im Gegenteil: Seit dem Sommer bröckelt der Kurts von Skyworks kontinuierlich ab. Ich habe eines übersehen: Am Ende einer Rallye springen die Anleger auf die größten Gewinner auf und vernachlässigen die Kandidaten der zweiten Reihe, die vielleicht noch günstiger bewertet sind. Die Kursdynamik von Nvidia hat noch so viele Anleger angezogen, dass der Kurs seit der Entscheidung im September zwischenzeitlich nochmals um 50% angesprungen ist, während Skyworks kontinuierlich gen Süden strebt.

Zu 147,98 Euro kaufte ich dann am 5. November Skyworks nach, doch auch dieser Kauf half nicht, denn die Aktie findet einfach keinen Boden.

Ehrlich gesagt, einen anderen Grund als den oben aufgeführten, dass Skyworks neben den Giganten wie Nvidia übersehen wird, habe ich nicht gefunden. Ich werde also überlegen, ob Skyworks zu dieser Marktphase überhaupt noch ein geeigneter Wachstumstitel für uns ist.

Paypal

FinTech-Gemetzel belastet, -21,5%

Fr, 07. Januar um 19:41 Uhr

Mit -21,5% ist Paypal die schlechteste Position unseres Wachstumsportfolios. Wir sind Ende Oktober in zwei kurz aufeinander folgenden Transaktionen zu 220,20 Euro und 203,70 Euro eingestiegen, doch seither ging's nur bergab, zum Jahresende notierte die Aktie nur noch bei 166,31 Euro.

Auf dem Börsenparkett fabuliert die Intelligenzia über FinTechs, die mit Blockchains die Branche revolutionieren. Das alte Bankgeschäft wird bereits als Dinosaurier abgetan, unzählige IPOs und über SPACs an die Börse gebrachte Unternehmen saugen jedes Kapital auf, das für Finanztitel gedacht ist.

Paypal sieht da schon alt aus, obwohl das Unternehmen vollständig digitalisiert ist und auch im Bereich der Kryptowährungen zu einem Vorreiter werden möchte.

Erschwerend kommt die hohe Bewertung aus KUV-Sicht hinzu: Das KUV beträgt 9 und wird vor dem Hintergrund steigender Zinsen als K.O.-Kriterium verwendet. Okay, die jungen FinTechs haben noch keine Umsätze, können also entsprechende Bewertungskennziffern nicht einmal ausrechnen. Doch das ist Anlegern egal: Entweder das Geld wird in Moonshots gesteckt, also im Sinne eines Glücksspiels eingesetzt und daher den jungen FinTechs gegeben. Oder aber herkömmliche Banken könnten seit einigen Wochen eine veritable Gegenspekulation sein, denn die profitieren am meisten von steigenden Zinsen.

Für Paypal, Visa, Mastercard, aber auch Block (vormals Square) ist da kein Platz mehr.

Ich hingegen denke, dass 20% Gewinnwachstum p.a. in den kommenden fünf Jahren mit einem KGV von 35 fair bewertet werden. Sollte der Kurs noch ein wenig tiefer fallen, werden wir nochmals nachkaufen.

Barrick Gold

Warteposition als Spekulation, -1,4%

Fr, 07. Januar um 19:48 Uhr

Barrick Gold hatten wir aus dem Vorjahr mitgebracht: Ende Dezember waren wir zu 19 Euro eingestiegen, bis Mitte Februar sank die Aktie auf 17,75 Euro, wo wir verkauften. Im März steigen wir zu 16,45 Euro wieder ein, bis heute kann die Aktie jedoch nicht ansteigen.

Wie zu unseren Goldbarren und zu Wheaton Precious Metals bereits ausgeführt müssen wir uns nun überlegen, ob ein Goldpreisanstieg bald zu erwarten ist, oder aber ob wir hier weiter "dead money", also totes Geld im eigentlich dynamischen, spekulativen Bereich herumlaufen lassen.

Als Goldbulle rechne ich immer mit einem Goldpreisanstieg. Ich kann auch meine Theorie von vor einem Jahr weiterhin als gültig bezeichnen, lediglich das Timing könnte schlecht gewesen sein. Im Rahmen der erwarteten Nach-Coronaerholung dürfte es zu inflationären Tendenzen kommen, mutmaßte ich damals, was dann den Goldpreis anschieben dürfte.

Dank Delta und Omikron wurde die Erholung verzögert, doch nun sollte es langsam mal losgehen...

... oder haben die Skeptiker am Ende doch Recht und Gold ist nichts weiter als ein unnützes Edelmetall, das man an einem Ende der Welt ausbuddelt, um es teuer an Anleger zu verkaufen, die es dann am anderen Ende der Welt im eigenen Garten wieder einbuddeln?

Auch hier ist also eine kritische Analyse erforderlich.

06. Jahresausblick

Fulminanter Jahresschluss nach schwachem Auftakt

Fr, 07. Januar um 08:30 Uhr

Bereits seit sieben Jahren führen wir die Jahresumfrage unter Handelsblatt-Lesern durch. Im Sinne der Sentiment-Theorie interpretieren wir die Mehrheitsmeinung dahingehend, dass es unwahrscheinlich ist, dass genau diese Erwartung eintritt. Vielmehr haben Untersuchungen gezeigt, dass an den Finanzmärkten in der Regel das Unerwartete passiert, denn das Erwartete ist bereits in den aktuellen Kursen eingepreist.

Vor einem Jahr haben wir den zu erwartenden Jahresverlauf wie folgt beschrieben: Ein überraschend starker Jahresauftakt könnte den DAX bis ins Frühjahr hinein kontinuierlich höher tragen. Es werde eine Korrektur folgen, die heftiger ausfallen könnte als die Korrekturen der Vormonate, bevor dann gerade die bislang vernachlässigten, defensiven Dividendentitel den DAX zum Jahresschluss auf neue Allzeithochs deutlich über 15.000 Punkte führen würden.

Im Großen und Ganzen war das ziemlich gut, würde ich sagen: Zwar fiel die Frühjahrskorrektur nicht heftiger aus als von vielen erwartet, sondern der DAX begnügte sich nach einem fulminanten Jahresauftakt mit einer langen Seitwärtsbewegung. Aber gerade Dividendenbringer führten dann den DAX zum Jahresende auf neue Hochs, die deutlich über 15.000 Punkten, sogar über 16.000 Punkten lagen. Es sei nochmals darauf hingewiesen, dass dies nicht das Umfrageergebnis war, sondern unsere Interpretation des Ergebnisses.

Das damals über die Umfrage ermittelte Jahreshoch selbst lag jedoch um 13% unter dem tatsächlichen Jahreshoch im DAX. Das Tief wurde um 13% früher erreicht als erwartet. Der Jahresschlusskurs lag um 16% über der durchschnittlichen Erwartung der damaligen Umfrage. Wir können also feststellen, dass sich der DAX nicht an die Erwartungen hielt, sondern deutlich besser abgeschnitten hat.

Die vor einem Jahr dominierenden Themen waren die EZB-Geldpolitik, die Corona-Pandemie und die Handelsbeziehungen zu China. Ich würde sagen, diese Themen beschäftigen uns auch heute noch stark. Doch ein Thema, das damals als völlig unwichtig abgetan wurde, ist die Beziehung der EU zu Russland. Wenn wir uns die jüngsten Entwicklungen anschauen, müssen wir jedoch feststellen, dass die Spannungen um die Ukraine und um Weißrussland Grund zur Sorge sind.

ERWARTUNG: TYPISCHER JAHRESVERLAUF MIT ERHÖHTER KORREKTURGEFAHR IM DAX

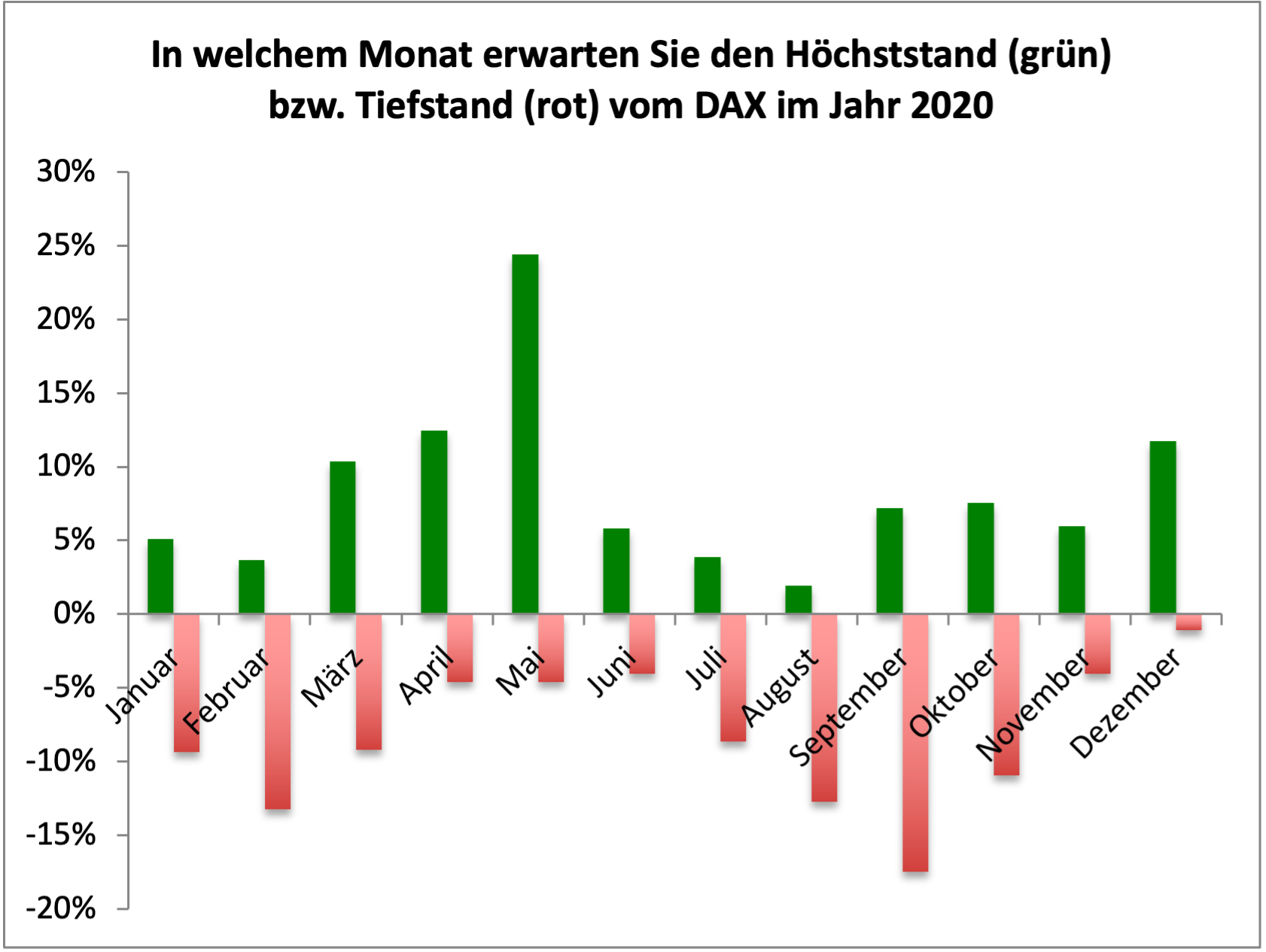

Für das Jahr 2022 erwarten unsere Umfrageteilnehmer das Jahreshoch bereits im Mai, rechnen sodann mit einer Korrektur, die ein DAX-Tief im September nach sich zieht, bevor er bis zum Jahresende wieder auf das aktuelle Kursniveau zurück geht.

Abbildung 1: Erwartetes Jahreshoch 2022

Abbildung 2: Erwartetes Jahrestief 2022

Abbildung 3: Erwarteter Jahresschlusskurs 2022

Das Hoch im Mai werde den Erwartungen zufolge zwischen 16.750 und 17.350 Punkten liegen, wobei das gewichtete Kursziel bei 16.954 Punkten im DAX liegt. Das Tief im September hingegen solle zwischen 14.950 und 13.750 Punkten liegen, wobei hier der gewichtete Durchschnitt bei 14.281 Punkten liegt. Zum Jahresschluss könnte der DAX dann in der Bandbreite von 15.750 bis 17.250 ins Ziel kommen, wobei hier der gewichtete Durchschnitt bei 16.348 Punkten liegt, was einem Jahresplus von 2,9% entspräche.

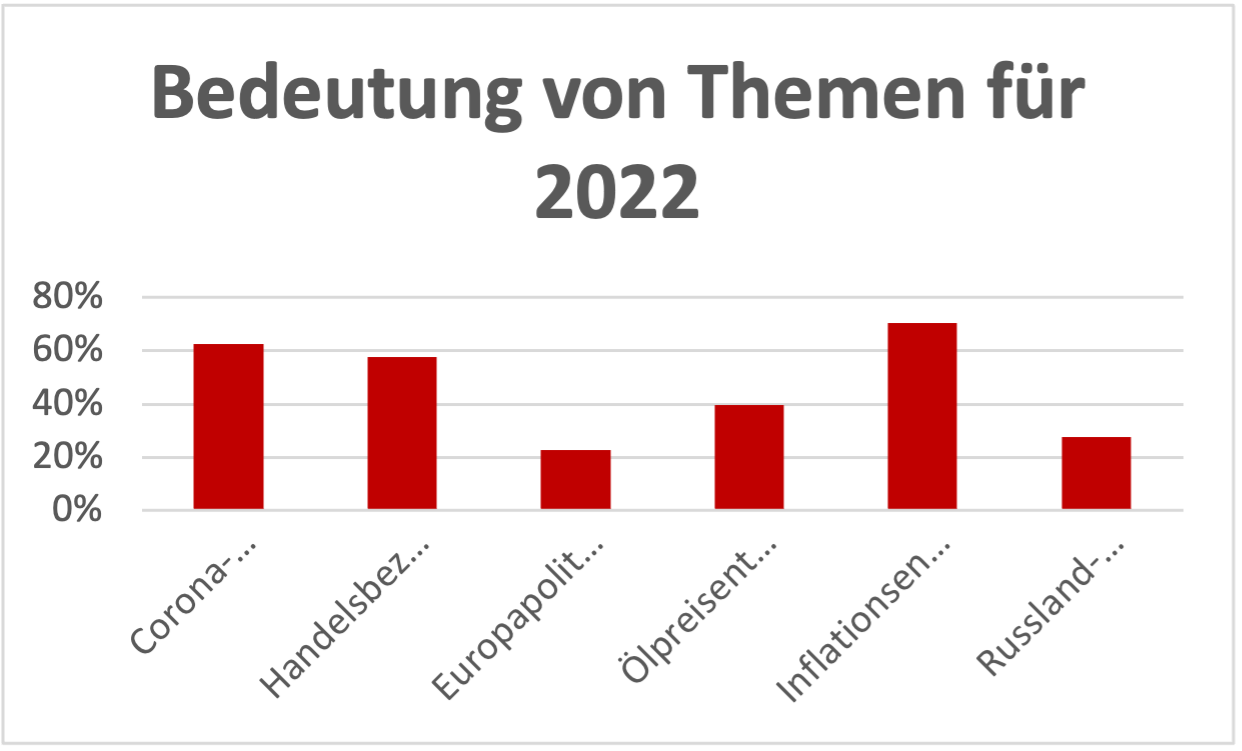

Abbildung 4: Relevante Themen 2022

Es ist auffällig, dass die Mehrzahl der Anleger sich keine Kursgewinne von über 9% vorstellen kann, für eine Korrektur jedoch bis zu -13% veranschlagen. Es dominieren also die Bären, was eine gutes Startposition für das Jahr 2022 darstellt.

Themen 2022: Corona-Pandemie, China & Inflationsentwicklung

Genau wie vor einem Jahr nennen unsere Umfrageteilnehmer weiterhin die drei Themen Corona-Pandemie, Handelsbeziehungen zu China und Inflationsentwicklung als die wichtigsten Determinanten des DAX. Ich möchte darauf hinweisen, dass diese drei Themen den DAX in beide Richtungen stark beeinflussen können. Denn das Unerwartete ist mitunter auch eine positive Entwicklung, wie wir im abgelaufenen Jahr 2021 erleben durften. Die Wirtschaft hat sich trotz Lieferengpässen, kontinuierlichen Kontaktbeschränkungen und einer Inflationsrate von zuletzt 5,2% (Nov.) als wesentlich robuster erwiesen als befürchtet.

Abbildung 5: Monat, für den das Hoch bzw. Tief erwartet wird

Was würde nun passieren, wenn sich in den kommenden Monaten zeigte, dass Corona ohne permanente Kontaktbeschränkungen beherrschbar ist? Weitere neue Impfstoffe werden erwartet, erste Medikamente zur Behandlung sind bereits vorhanden, weitere werden folgen. Der Einzelhandel könnte öffnen und die Lieferketten würden nicht mehr durch Hafenschließungen in China beeinträchtigt.

China hat im Jahr 2021 massive Änderungen vorgenommen, die jeden trafen, der in China viel Geld verdiente. Es ist ein kommunistisches Land und Präsident Xi hielt den Zeitpunkt für gekommen, um Unternehmen, die zu viel Geld verdienten, an ihre sozialen Verpflichtungen zu erinnern. Viele ausländische Unternehmen wurden dabei in Mitleidenschaft gezogen. Was, wenn China diese wirtschaftsfeindliche Politik im neuen Jahr, das in China Anfang Februar beginnt, beendet? China würde schnell wieder zur Konjunkturlokomotive der Welt werden.

Mit einer Normalisierung des Welthandels wäre auch die Rohstoffknappheit beendet. Die hohen Inflationsraten waren ja nicht durch eine überwältigende Nachfrage erzeugt worden, sondern durch Produktionsausfälle. Es ist also durchaus möglich, dass die Inflationsrate im späteren Jahresverlauf wieder auf ein vertretbares Niveau um 2, zumindest deutlich unter 3% zurückfällt.

Das Thema, das niemand für wichtig erachtet, ist der Umfrage zufolge die Europapolitik. Es würde mich nicht überraschen, wenn es gerade in diesem Bereich große Spannungen gibt: Im Frühjahr sind Präsidentschaftswahlen in Frankreich. Zwar stehen die Chancen für eine Wiederwahl Macrons gut, doch im Vorfeld könnte es hoch hergehen im zweitgrößten Land der EU.

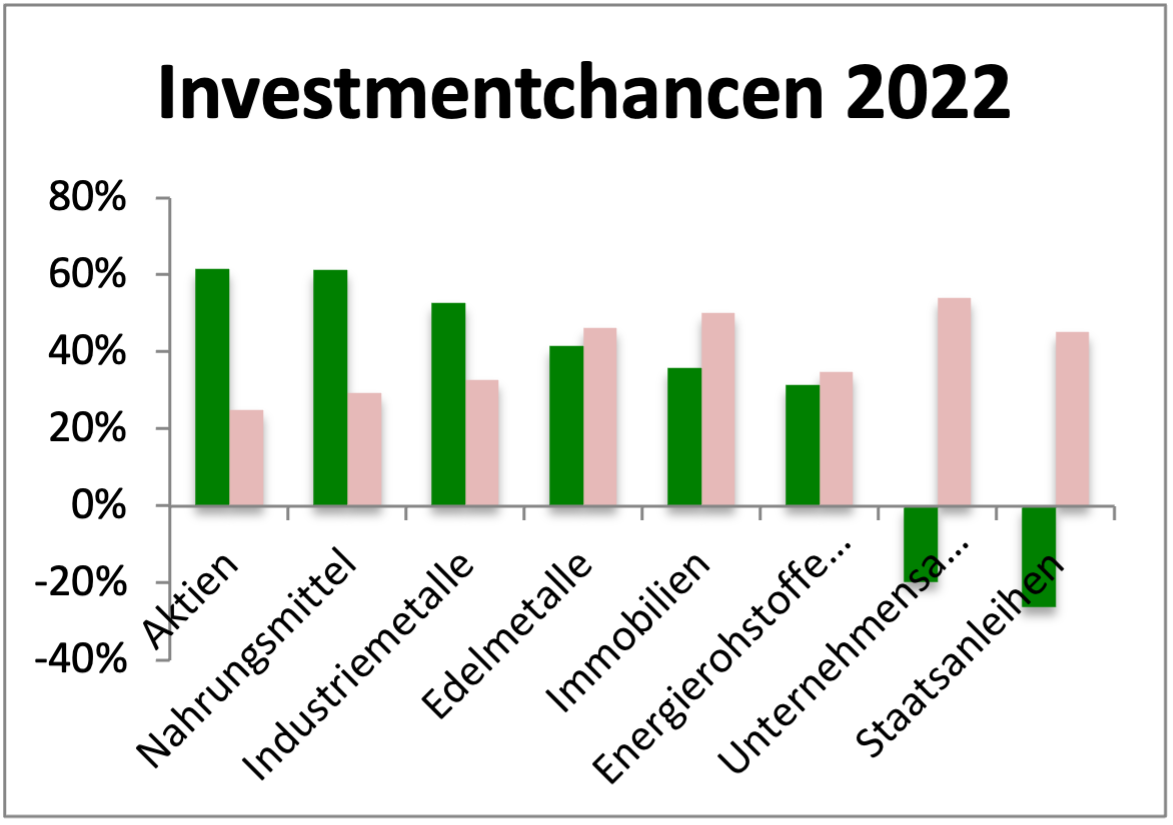

Investmentchancen:

Genau wie im Vorjahr sehen Anleger auch für das Jahr 2022 die größten Investmentchancen am Aktienmarkt. Neu in die Spitzengruppe vorgestoßen sind Nahrungsmittel als Anlageziel, gefolgt von Industriemetallen.

Als völlig unbedeutend werden weiterhin Unternehmens- und Staatsanleihen eingestuft. Im Umfeld der Negativzinsen möchte niemand sein Geld in Anleihen stecken. Dort würde man nicht nur eine schlechte Rendite erhalten, sondern müsste bei langen Laufzeiten zwischenzeitlich auch noch mit fallenden Kursen rechnen, wenn das Zinsniveau steigt.

Abbildung 6: Investmentchancen 2022

Die Abneigung gegen Anleihen könnte schnell verfliegen, wenn der Aktienmarkt ins Straucheln käme. Dies könnte den „Sicheren Hafen” der Anleihen schneller in den Fokus der Anleger rücken, als die Angst vor irgendwann steigenden Zinsen sie davor zurückschrecken lässt.

Die Anzahl derer, die keine Überzeugung über die Investmentchancen einzelner Anlagebereiche haben, ist bei Anleihen, Immobilien und den Edelmetallen besonders hoch. Die kleinste Meldung kann diese neutral eingestellten Anleger in die eine, aber auch in die andere Richtung bewegen: In diesen Bereichen sind also besonders große Kursbewegungen möglich.

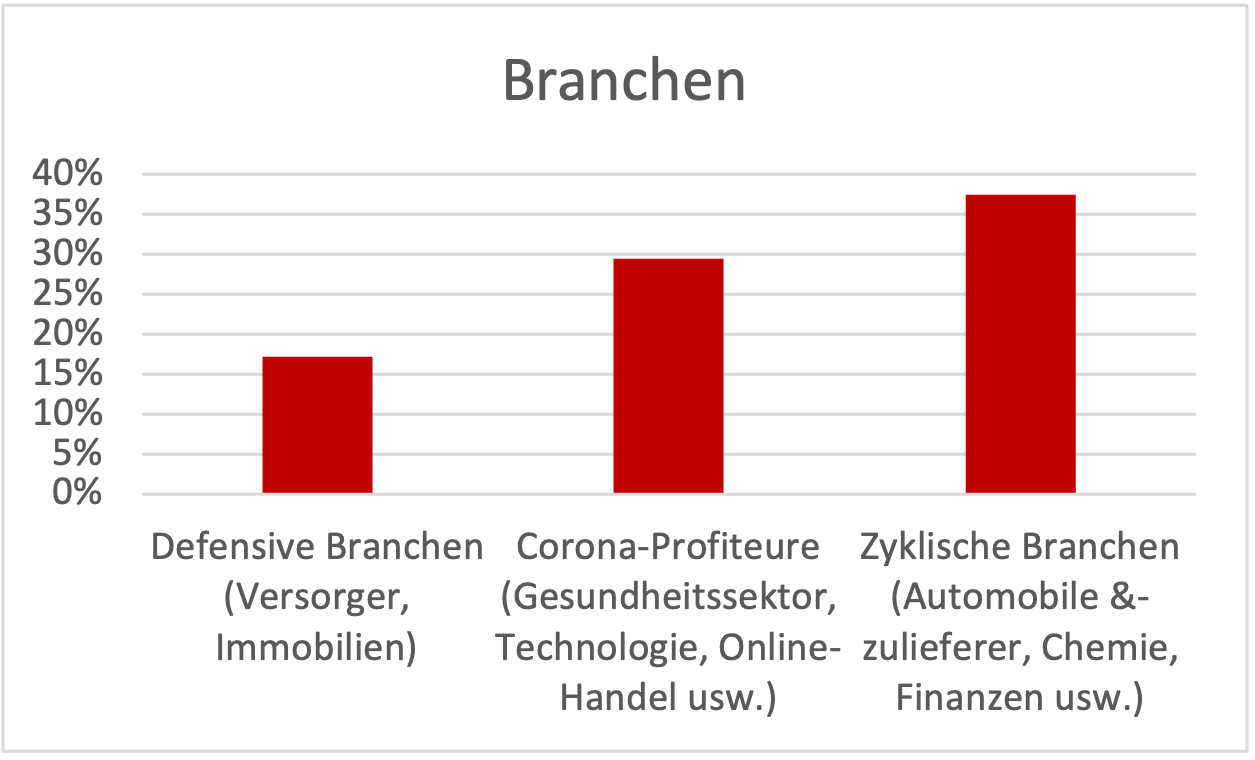

Branchen: Zykliker beliebt

Defensive Titel sind weiterhin unbeliebt. Zyklische Titel, also Unternehmen, deren Geschäft mit dem Auf und Ab der Konjunktur schwankt, werden bevorzugt. Anleger positionieren sich also für eine Nach-Corona-Rallye.

Abbildung 7: Branchen 2022

Gleichzeitig wird auch Corona-Profiteuren weiterhin eine gute Kurschance zugesprochen. Zykliker und Corona-Profiteure gelten als „risk-on”-Titel: Aktien, die im positiven Börsenumfeld überproportional steigen. Defensive Branchen wie Versorger und Immobilienaktien verlieren in schlechten Börsenzeiten weniger als der Durchschnitt. Das halten Anleger derzeit für unwahrscheinlich.

Man hat den Eindruck, Anleger können sich nicht von den erfolgreichen Aktien der vergangenen Monate trennen, obwohl die Skepsis über weitere Kurszuwächse steigt.

Fazit:

Im Sinne der Sentimenttheorie kehren wir die Erwartungen nun also um, denn was Anleger erwarten, das ist in den Börsenkursen bereits berücksichtigt. Wir haben festgestellt, dass sich die Erwartung an den Jahresverlauf häufig an dem Verlauf eines typischen Börsenjahres orientiert. Doch wirklich typische Börsenjahre sind sehr selten. Entsprechend könnte der Jahresverlauf auch wie folgt aussehen:

Statt eines frühen Jahreshochs im DAX und dem sodann erwarteten Ausverkauf in der zweiten Jahreshälfte könnte die Aktienmarktrallye im zweiten Halbjahr erst an Dynamik gewinnen. Das würde Platz schaffen für einen Ausverkauf oder zumindest eine Verschnaufpause im ersten Halbjahr.

Anleger rechnen nicht mit einem Jahrestief unter 13.750 Punkten, was einem Minus von 13% zum Jahresschluss 2021 entspräche. Übliche Rücksetzer im Rahmen einer Rallye gehen um 7-8% runter. Mit mehr als -13% wäre es schon eine handfeste Korrektur, wie wir es seit Oktober 2020 kurz vor der Zulassung der ersten Impfstoffe nicht mehr gesehen haben. Ich halte einen solchen Rücksetzer für durchaus möglich.

Anleger rechnen nicht mit einem Jahreshoch über 17.350 Punkten. Mehr als +9% Jahresplus hält kaum jemand für vorstellbar. In den vergangenen 15 Jahren gab es nur drei Jahre, in denen der DAX nicht zweistellige Veränderungen erfuhr. Anleger rechnen also mit dem Unwahrscheinlichen. So ist es im Sinne der Sentimenttheorie durchaus denkbar, dass das Hoch deutlich über 17.350 Punkten liegen wird.

Diese Interpretation ist, wie Sie sicherlich gemerkt haben, überwiegend bullisch. Die Skepsis gegenüber nennenswerten Kursgewinnen ist groß, die Bären dominieren das Parkett. Daher haben wir dem bullischen Szenario den Vorzug gegeben.

07. Ausblick: Anpassungen in der Heibel-Ticker Portfoliostruktur