H E I B E L - T I C K E R P L U S

B Ö R S E N B R I E F

- Einfach einen Tick besser -

DEUTSCHE BIBLIOTHEK : ISSN 1862-5436

17. Jahrgang - Ausgabe 45 (11.11.2022)

Erscheinungsweise: wöchentlich Freitag/Samstag

Die PDF-Version dieser Ausgabe steht Ihnen ab sofort im Archiv sowie unter dem folgenden Link zur Verfügung: https://www.heibel-ticker.de/downloads/htp221113.pdf

Im heutigen Börsenbrief lesen Sie:

| 01. | Info-Kicker: Das Ende des 11-monatigen Bärenmarktes |

| 02. | So tickt die Börse: US-Inflationsrückgang sorgt für Kursfeuerwerk |

| - Weitere Zeichen für eine Konjunkturschwäche | |

| - Kein Lehman-Moment in der Kryptowelt | |

| - Wochenperformance der wichtigsten Indizes | |

| 03. | Sentiment: Stimmungsimpuls stimmt optimistisch |

| - Interpretation | |

| 04. | Ausblick: Vorsicht vor Aktien aus den falschen Branchen |

| - EINKAUFSLISTE | |

| 05. | Update beobachteter Werte: TJX Companies, BioNTech, Bitcoin im Hardware Wallet, Paypal, Morgan Stanley, Medios, Coterra Energy, Allianz, Wienerberger |

| - TJX Companies: Premium-Marken zum Discount-Preis | |

| - BioNTech: Q-Zahlen stärker als erwartet, dennoch schwächer als zuvor, verkaufen | |

| - Bitcoin im Hardware Wallet: Chaos in der Krypto-Welt | |

| - Paypal: Attraktive Ausgangslage | |

| - Morgan Stanley: Durchwachsene Q-Zahlen | |

| - Medios: Gute Q-Zahlen, Laborkapazität für patientenindividuelle Therapien nahezu verdoppelt | |

| - Coterra Energy: Kaufen als Spekulation auf steigende Energiepreise | |

| - Allianz: Aktienrückkaufprogramm befeuert Aktie | |

| - Wienerberger: Gute Zahlen aufgrund bestehender Verträge, Vorbereitungen für schwaches 2023 | |

| 06. | Leserfragen |

| 07. | Übersicht HT-Portfolio |

| 08. | Disclaimer / Haftungsausschluss und Risikohinweise |

| 09. | An-/Ab-/Ummeldung |

01. Info-Kicker: Das Ende des 11-monatigen Bärenmarktes

Liebe Börsenfreunde,

Ein Rückgang in der US-Inflation sorgte diese Woche für ein Kursfeuerwerk. Was die US-Zwischenwahlen nicht vermochten, gelang den Konjunkturdaten. In Kapitel 02 zeige ich, warum wir es tatsächlich mit einer bedeutenden Wende zu tun haben. Die US-Notenbank kann erste Erfolge verzeichnen.

Die Kryptowelt versinkt im Chaos. Die zweitgrößte Kryptobörse steht vor der Insolvenz. Ich zeige Ihnen, wie es dazu kommen konnte, sowie was das Ganze für den Bitcoin bedeutet.

Die aktuelle Sentimentanalyse verzeichnet einen Stimmungsimpuls, der in der Vergangenheit häufig ein Vorläufer weiterer Kursgewinne war. Was genau das bedeutet, erläutere ich in Kapitel 3.

Der heutige Ausblick (Kapitel 4) beschäftigt sich kurz mit einer Branchenübersicht. Meiner Ansicht nach müssen Sie jetzt aufpassen, nicht in die falschen Branchen zu investieren, denn sonst werden Sie in den kommenden Monaten trotz gegebenenfalls steigender Aktienmärkte wenig Freude haben.

Neun Updates habe ich diese Woche zu unseren Portfoliotiteln geschrieben. Wir haben einen Biotech-Titel verkauft, einen Ölkonzern ins Portfolio geholt, Quartalszahlen einer Versicherung, eines Bauunternehmens sowie eines Pharmaunternehmens kommentiert, die Vorgänge im Kryptomarkt ausführlich erläutert und vieles mehr. Bitte versäumen Sie daher die Updates nicht.

Die heutigen Leserfragen drehen sich um einen Vergleich zwischen Stanley Black & Decker mit Snap-On, um den Schweizer Franken als Absicherung und um eine Einschätzung zu Big Tech.

Nun wünsche ich eine anregende Lektüre,

take share, Ihr Börsenschreibel

Stephan Heibel

Chefredakteur und Herausgeber des Heibel-Ticker Börsenbriefs

02. So tickt die Börse: US-Inflationsrückgang sorgt für Kursfeuerwerk

Nach dem Jumbo-Zinsschritt der US-Notenbank in der Vorwoche waren die Aktienmärkte nochmals auf Tauchstation gegangen. Doch nur für eine kurze Zeit, denn schon zum Beginn dieser Woche kletterte der DAX über das Niveau von vor der Zinsentscheidung und im Vorfeld der US-Zwischenwahlen flirtete der DAX um 13.600 Punkten mit dem Niveau, das eine offizielle Beendigung des 11 Monate alten Bärenmarktes bedeuten würde.

Im Vorfeld der Zwischenwahlen deuteten Umfragen auf eine rote Welle hin, einen großen Wahlerfolg der Republikaner, die dadurch eine Mehrheit im Senat sowie auch im Kongress erobern würden. Die rote Welle blieb aus, dennoch gibt es ein Kopf an Kopf Rennen um die Mehrheiten im Senat und Kongress. Die Entscheidung steht noch aus, ggfls. wird es eine Stichwahl im Bundesstaat Georgia geben, so dass wir erst Anfang Dezember Klarheit bekommen.

Da an den Finanzmärkten Republikaner im Allgemeinen als wirtschaftsfreundlicher betrachtet werden, war ein Großteil der Kursgewinne im Vorfeld der Wahlen auf die Erwartung der roten Welle zurückzuführen. Grundsätzlich begrüßen es viele US-Amerikaner, wenn bei den Zwischenwahlen jeweils die Partei, der der Präsident nicht angehört, gewinnt. Der Präsident muss dann gegen die Mehrheit des politischen Gegners im Senat und/ oder Kongress regieren und kann kaum noch nennenswerte Gesetzesvorlagen durchbringen. Der gegenwärtige Zustand wird eingefroren und man muss nicht mehr weitere Änderungen fürchten. Das Ausbleiben dieser roten Welle belastete zunächst die Aktienmärkte.

Doch während die Stimmen noch ausgezählt wurden, sorgte gestern die Veröffentlichung der Inflationsrate für Euphorie: Der US-Verbraucherpreisindex ist auf 7,7% zurück gegangen. Vor einem Monat stand der VPI bei 8,2%, für den Monat Oktober wurde ein Wert von 8,0% erwartet. Der stärker als erwartete Rückgang der Inflation befeuert die Hoffnung, dass die US-Notenbank das Tempo der Zinsanhebungen drosseln könnte.

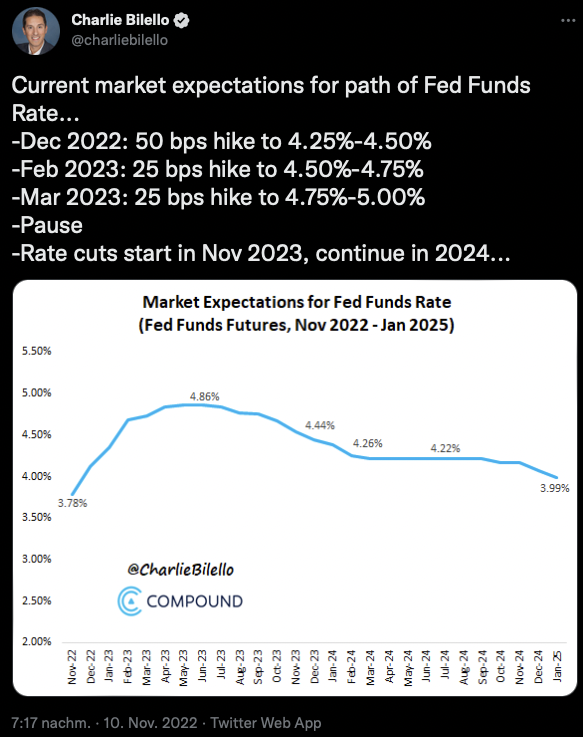

Denn das Tempo ist höher als jemals zuvor in der Geschichte der US-Notenbank: Im März wurde der erste Zinsschritt seit vier Jahren vorgenommen: +0,25%. Im Monatstakt folgten Zinsschritte von +0,5% und dann viermal +0,75%. Die Erwartung für Dezember ist nun von einem weiteren Zinsschritt um +0,75% auf +0,5% zurück gegangen. Wichtiger noch: Die Erwartung des Zielzinses, also des Zinsniveaus, bei dem Jay Powell mit den Zinsanhebungen aufhören wird, ist von zuvor knapp 6% auf unter 5% gesunken.

Abbildung 1: Erwartetes US-Leitzinsniveau

Und wenn das Zinsniveau nicht erst bei 6%, sondern schon bei 5% ausreichen sollte, die Inflation einzufangen, dann schwindet auch die Angst vor einer scharfen Rezession. Vielleicht gelingt der Spagat und die US-Wirtschaft kommt mit einem Konjunkturabschwung, schlimmstenfalls einer leichten Rezession davon.

Aufgrund dieser einen Ziffer, 7,7% Inflation statt erwarteter 8,0%, schossen die Aktienmärkte weltweit nach oben. Der Dow Jones legte allein gestern um 3,7% zu, der Nasdaq sogar um 7,3%. Der DAX schoss um 3,4% nach oben und kann dieses Niveau heute halten, obwohl der heute veröffentlichte VPI für Deutschland eine Inflationsrate von 10,4% für Oktober anzeigt (nach 10,0% für September).

Die Renditen vor Staatsanleihen sind in den USA gestern stark gefallen. Bei der 10 Jahre laufenden US-Staatsanleihe brach die Rendite binnen weniger Minuten von 4,16% auf 3,82% ein.

Seither sprang der US-Dollar Wechselkurs um 3% auf 1,025 USD/EUR. Wenn die Zinsen in den USA künftig langsamer steigen, wird der Zinsvorteil der USA gegenüber dem Euro nicht mehr so stark ausgeweitet. Die Wende am Devisenmarkt hin zu einem stärkeren Euro für die kommenden Monate, die ich Ende Oktober im Heibel-Ticker punktgenau unter "US-Dollar am Wendepunkt" angekündigt hatte, nimmt Form an.

Und, ebenfalls wie von mir angekündigt, der Goldpreis ist gestern um 3,4% angesprungen. Wenn Jay Powell sein Tempo der Zinserhöhungen drosselt, wächst wiederum die Gefahr, dass sein Vorhaben, die Inflation einzudämmen, scheitert. Entsprechend ist der sichere Hafen des Goldes als Alternative zu unserem Papiergeld gestern wieder angesprungen.

Am Aktienmarkt können insbesondere Industrieaktien (+12%) zulegen, angeführt von Pfeiffer Vakuum mit +26% und Heidelberger Druck mit +30%. Die Industrie gilt als besonders konjunkturanfällig und profitiert von den gesunkenen Rezessionsängsten.

Fast genauso stark, wenn auch aus anderem Grund, profitieren die Technologieaktien mit +11,8%. Hier sticht Delivery Hero mit +27% hervor. Wachstumsunternehmen werden aufgrund der in der fernen Zukunft erwarteten Gewinne bewertet. Diese werden stärker abgewertet, je höher das Zinsniveau liegt. Wenn die Zinsen nun nicht mehr so stark ansteigen, profitieren Wachstumsunternehmen.

Mit einem Plus von "nur" 4,7% bildet die Chemiebranche das Schlusslicht dieser Woche. Offensichtlich ließen sich die Preise für Grundstoffe besonders leicht erhöhen, während die Produktionskosten erst mittelbar die Inflation zu spüren bekommt.

Weitere Zeichen für eine Konjunkturschwäche

Bereits am Montag verkündete Mark Zuckerberg, Gründer und CEO von Meta, the Artist formerly known as Facebook bekannt war, im Verlauf des Jahre 2023 insgesamt 11.000 Kündigungen auszusprechen. Von der aktuellen Belegschaft von 87.000 Mitarbeitern sind das immerhin 12,5%. Zudem wurde ein Einstellungsstopp verhängt. Mark Zuckerberg übernahm persönlich die Verantwortung für diesen Schritt und entschuldigte sich, erst so spät auf die veränderte Marktlage zu reagieren. Die Aktie von Meta sprang am Montag um 5% an.

Erst vor einer Woche hatte Amazon einen Einstellungsstopp verkündet. Der Konzern hat während Corona aufgrund der Sonderkonjunktur im Versandhandel seine Mitarbeiterzahl auf 1,5 Millionen hochgeschraubt.

Apple warnte diese Woche vor Produktionsengpässen in Zhengzhou bei der Fertigung von Foxconn. Das iPhone 14 könne nicht in der gewünschten Geschwindigkeit produziert werden, weil ein Lockdown den Großteil der Fertigung lahm lege. Sie sollten sich diese Meldung gut durchlesen, denn im Unterschied zu Meta und Amazon, die über zu viele Mitarbeiter klagen, hat Apple zu wenige. Die Nachfrage nach iPhones übersteigt weiterhin die Fertigungskapazitäten.

Disney veröffentlichte am Dienstag Abend Q-Zahlen, die in allen Bereichen enttäuschten. Die Kosten sind dem CEO Bob Chapek aus dem Ruder gelaufen: Weder mit den Vergnügungsparks Disneyworld, -land, ... konnte er überzeugen, noch mit dem Streaming-Angebot Disney+. Die Aktie ist auf das Niveau des Corona-Crashs gefallen. Ich vermute, die Tage von Chapek sind gezählt.

Die Aktie von Tesla ist unter Druck gewesen, weil CEO Elon Musk Aktien im Wert von 4 Mrd. USD verkauft hat. Er braucht das Geld für Twitter, denn die Übernahme war ein überteuertes Hobby. An Twitter zeigt sich die Spaltung der US-Gesellschaft. Viele beklagen sich über die neue Richtung, die Twitter einschlägt, ... auf Twitter. Es scheint keine Alternative zu Twitter zu geben, dennoch wird das Projekt von Elon Musk bei jeder Gelegenheit von der Presse zum Scheitern verurteilt.

Musk habe die Hälfte aller Mitarbeiter rausgeworfen, um einen Tag später wichtige Mitarbeiter zurückzuholen. Das wird als Wechselmütigkeit Musks kritisiert, dabei ist das in den USA ein ganz normaler Vorgang: Gefeuerten Mitarbeitern wird anschließend ein neuer Vertrag mit niedrigerem Gehalt vorgelegt.

Außerdem habe er vor der Belegschaft gesagt, Twitters Zukunft sei nicht sicher. Das nächste Jahr werde darüber entscheiden, ob Twitter weiter existieren könne. Daraus werden Schlagzeilen gemacht im Tonfall von "Twitter vor dem Untergang" etc.

Sie merken, Elon Musk bläst heftiger Gegenwind ins Gesicht. Für ihn ist das nichts Neues, wenn Sie sich an die frühen Tage von Tesla erinnern. Er spricht wichtige Themen an und findet schnell Lösungen: Die Bots werden beseitigt, zweideutige Identitäten (bspw. Parodien) werden beseitigt, wenn sie nicht explizit den Widerspruch offenlegen, Schutz der Kinder vor Inhalten wird vorangetrieben, ... Ich finde die Richtung, die er eingeschlagen hat, nicht verkehrt. Über seinen Führungsstil kann man sicherlich streiten, doch Stil und Ziel sollten nicht vermengt werden, wie es in der Presse gern getan wird.

Am Donnerstag häuften sich die Meldungen über Stellenstreichungen bei einer Reihe von Banken: Citigroup, JPMorganChase, Morgan Stanley, Goldman Sachs, Barclays, ... Man bereite sich auf ein schwaches Jahr 2023 vor, so die Begründung.

Wenn US-Notenbankchef Jay Powell beabsichtigt hat, den Arbeitsmarkt mit neuen Arbeitssuchenden aufzupeppen, so ist dies gelungen. Branchen, die zuvor über fehlendes Personal geklagt hatten, können sich nun wieder am Arbeitsmarkt bedienen. Und wie durch ein Wunder ist der Lieferkettenstau behoben: Die Häfen haben wieder genügend Mitarbeiter, um die Containerschiffe zu löschen. Die Waren kommen bei den Unternehmen an, der Einzelhandel meldet volle Lager, zu voll, und sucht nach Möglichkeiten, veraltete Saisonwaren abzustoßen. Wir haben ein Unternehmen, das davon profitiert im Portfolio.

Kein Lehman-Moment in der Kryptowelt

Am vergangenen Sonntag gab Gründer und Betreiber der weltweit größten Kryptobörse Binance bekannt, seine FTT Token im Wert von 2,1 Mrd. USD von der zweitgrößten Kryptobörse FTX abzuziehen. FTX stand zuvor schon im Verdacht, Kundeneinlagen für die Besicherung von Krediten zu verwenden. Kredite, mit denen Token aller möglicher Kryptoprojekte gekauft wurden. Shitcoins nennen Bitcoin-Puristen alles, was nicht eng an den Bitcoin gekoppelt ist. Nur der Bitcoin stellt ein wirklich dezentrales Netzwerk dar, das nicht manipuliert werden kann.

Es folgte ein Bankrun, Kunden zogen ihre Einlagen von FTX ab, der Bitcoin stürzte über Nacht von 20.000 unter 17.000 USD, im weiteren Verlauf wurden sogar kurzzeitig Kurse um 15.350 USD erreicht. Einmal mehr zeigt sich, dass die Kryptowelt mit dem Wilden Westen zu vergleichen ist: Es gibt keine Gesetze und keine Behörden, die Kunden schützen.

Gründer und CEO von FTX Sam Bankman-Fried, 30 Jahre jung, hat sich inzwischen entschuldigt und nochmals entschuldigt, zugegeben, dass er Mist gebaut hat, behauptet, dass er gar nicht verstanden habe, was er mit den Kundeneinlagen gemacht habe und hat sich nochmals entschuldigt. Hmm, noch vor Kurzem spekulierte er darüber, ob er nicht JPMorgan Chase mal übernehmen werde. Ich denke, von diesem hohen Ross ist er nun abgestiegen. Es ist durchaus möglich, dass er im Knast enden wird.

Abbildung 2: Entschuldigungstweet von Sam Bankman-Fried

Doch sicher ist das nicht, der Großteil des Chaos betrifft den Rest der Welt, nicht aber sein Heimatland USA. Dort operiert FTX-US und dort haben bislang alle Kunden noch ihre Einlagen erhalten. Das Chaos befindet sich also im Rest der Welt, die gar keinen Zugriff auf den US-Amerikaner hat.

Wer an dem Desaster Schuld ist, daran lässt Sam Bankman-Fried keinen Zweifel: Changpeng Zhao, Gründer und CEO von Binance.

Abbildung 3: Sam Bankman-Fried beschuldigt Changpeng Zhao

"Gut gespielt, Du hast gewonnen" schreibt er ihm über Twitter. Changpeng Zhao hatte am Montag noch bekannt gegeben, FTX retten zu wollen. Gestern jedoch gab Sam Bankman-Fried bekannt, dass es eine Übernahme von FTX durch Binance nicht geben werde. Er ließ jedoch offen, wie es stattdessen weitergehen soll. Diese Meldung drückte den Bitcoin dann von 17.000 auf 15.350 USD. Vermutlich wird FTX abgewickelt und viele Kunden haben Milliarden an Vermögen verloren.

In den Medien entwickelte sich Panik: Die Turbulenzen der Kryptowelt würden auf die Finanzbranche übergreifen und könnten dramatische Folgen wie nach der Lehman-Pleite 2008 nach sich ziehen. Doch diese Angst ist unbegründet.

2008 waren es die US-Behörden, die Lehman sehenden Auges Pleite gehen ließen. 2008 war die Finanzwelt vollgepumpt mit wertlosen Immobilienderivaten. Heute haben die Behörden nichts mit der Pleite von FTX zu tun. Und statt das System mit Zinssenkungen zu unterstützen, befinden wir uns heute in einem Zinsanhebungszyklus. Und die Finanzindustrie hat sich noch nicht mit Kryptowährungen und Token vollgesogen, sondern konnte bislang aufgrund der hohen Auflagen für Banken nur in sehr geringem Umfang am Kryptomarkt aktiv sein. Die Verflechtungen sind zu vernachlässigen.

Anders als der Bitcoin. Viele Krypto-Spekulanten gehen über den Bitcoin in die Kryptowelt. Viele beleihen auch ihre Bitcoins, um in der Kryptowelt zu spekulieren. Diese Spekulanten haben derzeit Panik und liquidieren nicht nur ihre Token und Kryptowährungen, sondern auch Bitcoins. Das drückt den Bitcoin.

Ich fürchte, in den kommenden Monaten werden weitere Token-Projekte und Teilnehmer der Kryptowelt Pleite gehen. Der Bitcoin könnte also immer wieder unter Druck geraten. Das ändert jedoch nichts an der konzeptionellen Überlegenheit des Bitcoins. Ich bleibe bei meiner Einschätzung, dass der Bitcoin langfristig eine ernstzunehmende Alternative zu den Papiergeldwährungen darstellt. Mag sein, dass der Kurs noch eine Achterbahnfahrt vollführt, denn wir müssen die Spekulanten aus dem Markt schütteln. Doch im Anschluss sollte sich der Bitcoin stabilisieren, so wie sich nach dem Platzen der Internetblase ebenfalls nur eins von 100 Internetunternehmen am Markt etablierte.

So, nun schauen wir mal, wie sich die wichtigsten Indizes im Wochenvergleich entwickelt haben:

Wochenperformance der wichtigsten Indizes

| INDIZES | 10.11.22 | Woche Δ | Σ '22 Δ |

| Dow Jones | 33.656 | 3,6% | -7,4% |

| DAX | 14.254 | 5,5% | -10,3% |

| Nikkei | 28.264 | 3,9% | -1,8% |

| Shanghai A | 3.236 | 0,5% | -15,2% |

| Euro/US-Dollar | 1,03 | 3,6% | -9,3% |

| Euro/Yen | 143,27 | -1,7% | 9,6% |

| 10-Jahres-US-Anleihe | 3,81% | -0,32 | 2,30 |

| Umlaufrendite Dt | 2,04% | -0,13 | 2,32 |

| Feinunze Gold | $1.760 | 5,2% | -3,6% |

| Fass Brent Öl | $96,80 | -1,3% | 22,8% |

| Kupfer | $8.477 | 8,9% | -12,5% |

| Baltic Dry Shipping | $1.390 | 7,8% | -37,3% |

| Bitcoin | $16.916 | -20,2% | -64,0% |

03. Sentiment: Stimmungsimpuls stimmt optimistisch

Um 5,5% ist der DAX in dieser Woche angesprungen. Die Hoffnung auf Erfolg beim Bekämpfen der Inflation, ohne eine schwere Rezession zu riskieren, katapultierte die Aktienbörsen diese Woche nach oben. Wichtige Hürden, deren Überspringen ein Ende des Bärsenmarktes aus technischer Sicht markieren, wurden tatsächlich übersprungen. Es entlädt sich ein Kaufrausch aus einer Mischung von Erleichterung und Angst, die Rallye zu verpassen

Um 5,5% ist der DAX in dieser Woche angesprungen. Die Hoffnung auf Erfolg beim Bekämpfen der Inflation, ohne eine schwere Rezession zu riskieren, katapultierte die Aktienbörsen diese Woche nach oben. Wichtige Hürden, deren Überspringen ein Ende des Bärsenmarktes aus technischer Sicht markieren, wurden tatsächlich übersprungen. Es entlädt sich ein Kaufrausch aus einer Mischung von Erleichterung und Angst, die Rallye zu verpassenUnsere Sentiment-Umfrage verzeichnet den größten Stimmungsumschwung dieses Jahres: um 4,8%punkte ist die Stimmung nach oben geschnellt und markiert mit 4,5% gleichzeitig den mit Abstand höchsten Stand des Jahres.

Ein wenig ungläubig blicken unsere Umfrageteilnehmer aber doch noch aus der Wäsche, denn die Verunsicherung schwindet nur langsam. Mit einem Wert von -0,3 bleiben viele Fragezeichen in den Gesichtern der Anleger, die diesen Kurssprung ungläubig verfolgen.

Auch die Zukunftserwartung folgt dem Stimmungsimpuls nur langsam. Nach -0,3% in der Vorwoche messen wir diese Woche +0,8%, also zaghaften Optimismus.

Die Investitionsbereitschaft hingegen ist mit einem Wert von +2,0 leicht rückläufig gegenüber der Vorwoche (+2,5).

Das Put/Call-Verhältnis an der Eurex, die von institutionellen Anlegern zum Eingehen von Absicherungspositionen genutzt wird, notiert bei 1,2 und zeigt eine deutlich bullische Positionierung an. Auch in den USA zeigt das Put/Call-Verhältnis der CBOE eine bullische Haltung der Anleger.

US-Fondsanleger haben ihre Investitionsquote hingegen gegenüber der Vorwoche auf dem moderat niedrigen Niveau von 54% belassen. Zwar ist dieses Niveau vor dem Hintergrund des katastrophal verlaufenen Jahres nun recht hoch, doch auf Sicht mehrerer Jahre ist eine normalisierte Investitionsquote von rund 80% zu erwarten.

Die Bulle/Bär-Verteilung, die jedoch am Mittwoch, also direkt nach den Zwischenwahlen, erhoben wurde, zeigt ein Bärenlager, das von 33% auf 47% angewachsen ist, während das Bullenlager von 31% auf 25% schrumpfte. Diese Entwicklung ist noch dem ausgebliebenen Erfolg der Republikaner zuzuschreiben. Die Inflationsentwicklung war damals noch nicht bekannt.

Der technische Angst und Gier Indikator des S&P 500 notiert mit 63% im Bereich der moderaten Gier. Der wesentlich stärker schwankende Short Range Oscillator befindet sich bereits seit Wochen im überkauften Bereich und dürfte durch den Verlauf dieser Woche vom Niveau der Vorwoche bei +6 deutlich angestiegen sein.

Interpretation

Ein Stimmungsimpuls, wie wir ihn diese Woche messen, hat in der Vergangenheit häufig zu einigen freundlichen Börsenmonaten geführt. Es ist, als sei der Knoten geplatzt. Die Ukraine erzielt wichtige Landgewinne gegen Russland. China lockert die Corona-Bestimmungen für internationale Geschäftsreisende. Die Inflation ist, zumindest in den USA, rückläufig. Bleibt nur noch eine Sorge: Werden die Energiereserven durch den Winter reichen?

Ein Stimmungsimpuls, wie wir ihn diese Woche messen, hat in der Vergangenheit häufig zu einigen freundlichen Börsenmonaten geführt. Es ist, als sei der Knoten geplatzt. Die Ukraine erzielt wichtige Landgewinne gegen Russland. China lockert die Corona-Bestimmungen für internationale Geschäftsreisende. Die Inflation ist, zumindest in den USA, rückläufig. Bleibt nur noch eine Sorge: Werden die Energiereserven durch den Winter reichen?Doch wenn bei drei von vier Krisen konstruktive Fortschritte zu verzeichnen sind, dann kann die Aktienbörse schon mal einen Freudensprung vollführen. Insbesondere nach 11 Monaten mit fallenden Kursen brauchte es nicht viel, um Hoffnung zu schüren.

Bitte geben Sie mir die Möglichkeit, eine kleine Ehrenrunde zu drehen: Am 26.9. zeigte ich in einem Live-Video auf YouTube, dass die Sentiment-Lage für den DAX in den folgenden 6 Monaten einen durchschnittlichen Kurszuwachs von 17% erwarten lässt. Es ist das einzige öffentlich zugängliche Video, das ich dieses Jahr gemacht habe, weil ich diese Information allen zukommen lassen wollte.

Heute, nur 6 Wochen später, steht der DAX um 17% höher als am Tag des Videos!

Mit Hilfe der Sentiment-Analyse lassen sich keine Ereignisse vorhersagen. Und wenn wir mal ehrlich sind: Die Null-Covid Politik in China bereitet mir noch immer Sorge. Und der Krieg Russlands gegen die Ukraine ist alles andere als Grund zur Freude. Eine Inflation von 7,6% ist auch nicht das, was wir uns für unser System wünschen. Die Aktienmärkte sind nicht gestiegen, weil die Probleme verschwunden sind. Auch sind sie nicht gestiegen, weil Lösungen in Sicht sind.

Die Aktienmärkte sind gestiegen, weil die Stimmung vor 6 Wochen so negativ war, dass eine weitere Verschlechterung kaum mehr denkbar war. Das allein reichte aus, um den Verkaufsdruck abzumildern, die Kurse stiegen ohne positive Meldungen. Erst jetzt, 6 Wochen später, gibt es erste Anzeichen der Hoffnung in den verschiedenen Krisenfeldern. Mehr nicht, und dennoch notiert der DAX um 17% höher.

Wohin geht's von hier aus?

Nun, unsere Umfrageteilnehmer sind voll investiert. Weitere Kursimpulse im DAX können in den kommenden Tagen nur noch durch ausländische Investoren kommen. Eine Annäherung zwischen US-Präsident Biden und Chinas Präsident Xi, die am Montag im Rahmen des G20-Gipfels ein persönliches Gespräch haben werden, könnte ausländische Investoren auf den DAX aufmerksam machen: Immerhin gilt der DAX international als "Export-Index".

Doch ohne neue Impulse dürfte die Rallye kurzfristig eine Verschnaufpause einlegen. Das muss nicht unbedingt mit rückläufigen Kursen einher gehen, sondern kann auch in Form einer Seitwärtskonsolidierung erfolgen.

Doch ob die Rallye in den kommenden Tagen ungebremst weiterläuft, eine Verschnaufpause einlegt oder aber sogar nochmals einen Rücksetzer erlebt, dürfte den Tagesmeldungen unterliegen. Mittelfristig jedoch, auf Sicht von einigen Monaten, hat sich die Situation merklich aufgehellt und bis ins kommende Frühjahr sind deutlich höhere Notierungen möglich.

Der US-Dollar hat mit zwei Wochen Verzögerung nun seinen Abwärtstrend begonnen. Sie erinnern sich, aus Sentimentsicht hatte ich vor zwei Wochen einen Wendepunkt ausgemacht. Sollte der US-Dollar nun anhaltende Schwäche zeigen, so wäre das positiv für die US-Aktienmärkte, da deren internationale Unternehmen ihre im Ausland erzielten Gewinne wieder zu einem günstigeren Kurs bilanzieren können.

Der US-Dollar hat mit zwei Wochen Verzögerung nun seinen Abwärtstrend begonnen. Sie erinnern sich, aus Sentimentsicht hatte ich vor zwei Wochen einen Wendepunkt ausgemacht. Sollte der US-Dollar nun anhaltende Schwäche zeigen, so wäre das positiv für die US-Aktienmärkte, da deren internationale Unternehmen ihre im Ausland erzielten Gewinne wieder zu einem günstigeren Kurs bilanzieren können.04. Ausblick: Vorsicht vor Aktien aus den falschen Branchen

Endlich können wir nun auch offiziell von einer Rallye sprechen, nachdem der DAX in nur sechs Wochen um 17% angesprungen ist. Insbesondere der Technologiesektor und Wachstumsaktien profitieren seit gestern von der neuen Nachrichtenlage: Die Inflation geht zurück.

Doch ist das so? Geht die Inflation wirklich zurück?

In den USA schon, dafür hat Jay Powell gesorgt. Auch das Einschwingen der Lieferketten führt zu abnehmendem Preisdruck und hilft der Notenbank beim Bekämpfen der Inflation. Dabei sei nicht vergessen, dass sich die Lieferketten auch deshalb einschwingen, weil am Hafen wieder ausreichend Personal verfügbar ist. Und das ist wiederum die Folge der harten Zinspolitik Jay Powells.

In Deutschland und Europa befindet sich die Inflation jedoch noch nicht im Rückwärtsgang. Im Gegenteil, heute wurde die Inflation für Deutschland mit einem Wert von 10,4% veröffentlicht, nach 10,0% im September. Ich möchte Sie an den Peitschenhieb-Effekt der Inflation erinnern: Die Inflation kommt stets in Wellen. Es gibt so viele Bereiche in der Wirtschaft, die sich in den vergangenen Monaten auf steigende Preise eingestellt haben, dass zu befürchten ist, dass die Inflation eine Eigendynamik entwickelt.

Mag also sein, dass wir in den USA erstmals eine positive Entwicklung messen konnten. Aber eine Schwalbe macht noch keinen Sommer: Es gibt immer mal Ausrutscher.

Tatsächlich spricht einiges dafür, dass die Inflation in den USA wirklich nachhaltig zurück geht. Doch wohin? In Richtung 2%? Oder vielleicht nur in Richtung 4%? Oder pendelt sie sich bei 5% ein? Wir wissen es noch lange nicht und es würde mich nicht wundern, wenn wir über einen längeren Zeitraum mit einer Inflation von deutlich über 4% leben müssen ... , auch in den USA.

Daher ist der Reflex dieser Tage, Technologieaktien und Wachstumstitel zu kaufen, in meinen Augen lediglich als Spekulation nachvollziehbar. Mittelfristig würde ich jedoch weiterhin auf Dividendentitel, auf Versorger und auf fundamental günstig bewertete Aktien setzen. Daher haben wir heute Coterra nachgekauft. Und daher setze ich weiterhin auf TJX, Anheuser Bush und Morgan Stanley. Alles Unternehmen, die in schweren Zeiten gut performen.

Die größten Wochengewinner unseres Portfolios heißen diese Woche Flatex +27%, Paypal +14% und PVA Tepla +14%. Ich werde noch den Start der kommenden Woche abwarten, aber irgendwo werde ich bei diesen drei Titeln unsere Positionen verkleinern müssen.

Wir haben nun 23% Cash im Portfolio. Ich halte das für die derzeitige überkaufte Situation für angemessen. Kaufkandidaten gibt es genug, die Einkaufsliste wird von mir kontinuierlich beobachtet und erweitert. Mit den Updates weise ich Sie auf Transaktionen hin, die ich vornehmen würde. Diese Woche gab es 9 Updates, bitte lesen Sie meine weitere aktuelle Einschätzung bei den Updates nach.

EINKAUFSLISTE

- Profitieren von rückläufiger Inflationsrate: Noch ist es zu früh dafür.

- Profitieren von rückläufiger Inflationsrate: Noch ist es zu früh dafür.- AirBnB: Neue Wachstumsaktie im Bereich des Tourismus (Nachholbedarf), sofern hohe Bewertungen akzeptabel erscheinen (aktuell noch KGV > 50).

- Palo Alto Networks: Sicherheitslösungen für Netzwerke, geopolitische Spannungen entladen sich zunehmend auch digital

- Linde ist Weltmarktführer im Geschäft mit Gasen und gilt als Vorreiter bei der Produktion von grünem Wasserstoff für Brennstoffzellen. Zwei Belastungen könnten die Aktie auf einen günstigen Kaufpreis führen: Zum einen wird die Börse Frankfurt verlassen, das Dual-Listing wird beendet und die Aktie wird künftig nur noch in den USA gelistet. Fonds und ETFs, die den DAX spiegeln, müssen Linde verkaufen. Zum anderen profitiert Linde vom Inflation Reduction Act der US-Demokraten, die damit erneuerbare Energien fördern. Durch den Erfolg der Republikaner in den Zwischenwahlen wird dieses Programm wohl kaum ausgeweitet werden, was die Aktie ebenfalls belasten könnte.

- Mister Spex: Spekulation darauf, dass die Gewinnschwelle früher erreicht werden kann

- LPKF Laser: Historisch günstig bewerteter Maschinenbauer, interessante Spekulation bei Bodenbildung

Österreich

- Do&Co

DO & CO bietet hochqualitatives Airline- und Event-Catering an und betreibt ebenso ein Flughafenlounges- und Restaurantgeschäft. Ich finde die Aktie interessant, würde aber zunächst den Herbst abwarten, um nicht von erneuten Coronamaßnahmen überrascht zu werden.

Schweiz

- Montana Aerospaces

Das Unternehmen segelt hart am Wind und wurde dafür in der aktuellen Marktphase stark bestraft: Die Aktie kam erst Mitte 2021 zu 30 CHF an die Börse, erreichte ein Hoch bei 40 CHF und brach seit Februar diesen Jahres auf nunmehr 10,30 CHF ein, -74%. Nicht ungewöhnlich für eine Aktie, die ihren Börsengang in der jüngeren Vergangenheit hatte.

05. Update beobachteter Werte: TJX Companies, BioNTech, Bitcoin im Hardware Wallet, Paypal, Morgan Stanley, Medios, Coterra Energy, Allianz, Wienerberger

Bitte beachten Sie auch den Kundenbereich auf meiner Internetseite unter Heibel-Ticker -> Portfolio -> 10 neueste Einträge. Dort finden Sie meine jeweils aktualisierten Einschätzungen zu den Titeln unseres Heibel-Ticker Portfolios.

==========

Im Wochenverlauf habe ich zu mehreren Titeln Anmerkungen im Kundenbereich der Webseiten verfasst.

TJX Companies: Premium-Marken zum Discount-Preis

Di, 08. November um 19:47 Uhr

Canada Goose, Vince, Calvin Klein, Tommy Hilfiger and Michael Kors sind hochqualitative Marken, die von der Mittelschicht gekauft werden - dadurch auch bei Konjunkturflaute nicht so anfällig wie Ross Stores und Burlington Stores

BioNTech: Q-Zahlen stärker als erwartet, dennoch schwächer als zuvor, verkaufen

Mi, 09. November um 11:45 Uhr

Am Montag hat BioNTech Q-Zahlen vorgelegt, die über den Erwartungen der Analysten lagen. Allerdings konnte der Umsatz im Q3 bei weitem nicht das Niveau des Vorjahres halten. Sie werden sich erinnern, dass im Spätsommer und Herbst 2021 die BoosterImpfungen für den bevorstehenden Winter auf Hochtouren liefen. Damals wurde der Rekordumsatz von 6 Mrd. Euro erzielt. Im nun abgelaufenen Q3 sind es nur noch 3,4 Mrd. Euro. Der Gewinn je Aktie ist von 13,14 Euro auf 7,43 Euro gefallen.

Das sieht dramatisch aus, ist jedoch von Analysten erwartet worden. Eine positive Überraschung lieferte das Unternehmen mit seiner Prognose für das laufende Jahr. Der Umsatz im Jahr 2022 werde bei 16-17 Mrd. Euro liegen, zuvor war eine Spanne von 13-17 Mrd. Euro ausgegeben worden. Da die Steuerrate mit 27% statt zuvor 28% erwartet wird, dürfte der Gewinn ebenfalls über der bisher publizierten Prognose liegen.

Das Aktienrückkaufprogramm mit einem Volumen von 1 Mrd. Euro wurde von Mai bis Oktober erfolgreich umgesetzt, der durchschnittliche Kaufkurs lag bei 143,98 Euro. Aktuell notiert die Aktie bei 159,20 Euro, somit kann der Rückkauf als erfolgreich bezeichnet werden.

Weitere 0,5 Mrd. Euro des Rückkaufprogramms sind als zweite Tranche noch offen und sollen ab Dezember umgesetzt werden.

BioNTech ist ursprünglich angetreten, um mit Hilfe der mRNA-Technologie den Krebs zu bekämpfen. Insgesamt befinden sich derzeit 19 Produktkandidaten in der Entwicklung und es laufen 24 klinische Studien dazu. Im Verlauf des Jahres 2023 werden Ergebnisse von etwa 10 klinischen Studien erwartet.

Die Ergebnisse sind für mich schwer zu prognostizieren und haben jeweils das Potential, die Aktie auf eine Achterbahnfahrt zu schicken. Wir haben BioNTech im Wachstumsdepot, doch das Wachstum ist, wie wir oben gesehen haben, nicht mehr vorhanden. Das Unternehmen wird aus Umsatzsicht eine Durststrecke durchlaufen, die bis 2024, vielleicht sogar 2025 anhalten kann. In dieser Zeit ist der Corona-Impfstoff die einzige Einnahmequelle. Ich gehe also davon aus, dass die Umsatzzahlen sich weiter schwach entwickeln werden.

Aufgrund der hohen Barreserven aus dem Impfstoffgeschäft (per Ende 2023 werden es rund 22 Mrd. Euro sein) ist das Bewertungsniveau (38 Mrd. Euro) für erwartete 9 Mrd. Euro Umsatz in Ordnung: Der Enterprise Value (Marktkapitalisierung abzgl. Barreserven) liegt bei 38-22 = 16 Mrd. Euro und ist für ein aussichtsreiches Forschungsunternehmen, das die Entwicklung bereits sicher finanziert hat, günstig.

Allerdings wird BioNTech zwischenzeitlich, also bis 2024 oder sogar 2025, eher nach den Ergebnissen der verschiedenen klinischen Studien bewertet. Und das ist mir einfach zu risikobehaftet. Daher würde ich heute unsere BioNTech-Position auflösen. Die Aktie ist in Folge der Q-Zahlen angesprungen, seit Mitte Oktober hat BioNTech um 29% zugelegt.

Ich würde den Kurssprung nutzen, um unsere Position aufzulösen. Andere Biotech- und Pharma-Konzerne sind in meinen Augen besser positioniert, um bereits kurzfristig aufgrund von Zulassungen neuer Medikamente ordentlich zu wachsen.

Bitcoin im Hardware Wallet: Chaos in der Krypto-Welt

Mi, 09. November um 16:48 Uhr

Nach einem schmutzigen Kampf zweier Rivalen wird die weltgrößte Kryptobörse Binance die zweitgrößte Kryptobörse FTX schlucken. FTX erlebt derzeit einen Bankrun, der durch Binance - gewollt oder nicht - verursacht wurde. Dadurch ist der Bitcoin unter Druck geraten, seit letztem Freitag hat der Kurs um 15% nachgegeben. Schauen wir uns die Geschichte ein wenig näher an.

Changpeng Zhao heißt der Gründer von Binance. Die weltweit größte Kryptobörse wurde 2017 gegründet und ist mehr als zehnmal so groß wie der zweitgrößte Wettbewerber FTX. Der Gründer von FTX heißt Sam Bankman-Fried und ist in den vergangenen Monaten immer wieder in den Schlagzeilen gewesen. Beim Versuch, die Aufsichtsbehörden hinter sein Unternehmen zu bringen, wurde aufgedeckt, dass viele als Sicherheit hinterlegte Token des Unternehmens in anderen Projekten gebunden waren.

Changpeng Zhao und Sam Bankman-Fried sind keine Freunde, sie sind Wettbewerber. Am Sonntag Nachmittag schrieb Changpeng Zhao auf Twitter, dass Binance Tokens namens FTT von FTX im Wert von 2,1 Mrd. USD abziehen werde. Man werde das über einen längeren Zeitraum tun, um den Markt nicht zu belasten.

Nun ist das eine Information, die der Börse FTX das Genick brach: Ohnehin schon unter Verdacht, nicht ausreichend Liquidität für das Tagesgeschäft zu haben, würde ein solch massiver Liquiditätsabzug umgehend zu Panik unter den Kunden führen. Changpeng Zhao kann da behaupten, dies sei nicht sein Absicht gewesen, doch mit seiner Marktkenntnis muss ihm das bewusst gewesen sein.

Es kam also wie es kommen musste: Bitcoins werden von FTX abgezogen und das Unternehmen hatte nicht ausreichend Liquidität, um die Auszahlungen an die Kunden vorzunehmen. Nach wenigen Stunden stoppte FTX die Auszahlungen und suchte Investoren, die Kapital einschießen sollten. Stündlich stieg die Summe des benötigten Kapitals an, angefangen von 1 Mrd. USD ging es schnell weiter nach oben. Es ließ sich kein Investor finden, außer ...

...außer Binance selbst. Das Unternehmen, dessen Gründer und CEO den Bankrun - wissentlich oder nicht - verursacht hatte, meldete gestern Nachmittag, FTX habe um Hilfe gebeten. Man habe einen Letter of Intend (Absichtserklärung) unterzeichnet, werde eine vollständige Due Diligence (eingehende Prüfung) durchlaufen und stehe bereit, die Kunden von FTX zu schützen, indem man FTX vollständig übernehme.

Dieser Vorgang zeigt einmal mehr, dass wir uns in der Kryptowelt noch immer im Wilden Westen befinden. Kryptobörsen können mit ihren Einlagen tun, was sie wollen. Die Regulierungsbehörden haben keinen Zugriff auf Informationen, geschweige denn die Möglichkeit der Sanktionen. Wenn eine Kryptobörse die Einlagen seiner Kunden verzockt, haben die Kunden Pech gehabt.

Nun hat FTX die Einlagen nicht verzockt, sondern in Projekte gesteckt, die derzeit nicht liquide sind. Unzählige Tokens wurden in den vergangenen zwei Jahren erschaffen und solange deren Wert anstieg, waren alle glücklich. Nun, wo die Werte fallen, würde ein Liquidieren dieser Werte ans Tageslicht fördern, dass viele Sicherheiten gar nicht mehr ihren ursprünglichen Wert haben. Also werden die Token zu einem höheren Wert bilanziert und man hofft auf bessere Zeiten.

Solange die Kunden ihre Einlagen nicht zurück haben wollen, ist das auch kein Problem. Doch nun, wo es einen Bankrun gibt, wird der fehlende Wert der Token ans Tageslicht gebracht. Über Nacht ist FTX plötzlich fast wertlos und Binance kann sich einen Wettbewerber für 'n Appel und 'n Ei einverleiben.

Ich weiß, einige von Ihnen, liebe Kunden, werden mir nun schreiben, dass sie es ja schon immer wussten, das der Bitcoin wertlos sei. Doch ich ziehe aus dieser Geschichte eine andere Schlussfolgerung. Meine Recherche vor anderthalb Jahren hat sich gelohnt. Ich habe Ihnen aus dem Moloch der unseriösen Marktteilnehmer den Anbieter (Bitwala bzw. Nuri) herausgefiltert, der selbst im Rahmen seiner Insolvenz jeden Cent und jeden Bitcoin an seine Kunden auszahlen kann.

Die Wirren der Kryptowelt entstehen durch die unerlaubte Verwendung von Einlagen für spekulative Geschäfte durch unseriöse Marktteilnehmer, die vielleicht noch hohe Zinsen versprechen oder ähnliches. Ich war angetreten, um Sie durch diesen Wilden Westen zu führen. Und ich bleibe bei meiner Meinung, dass der Bitcoin perspektivisch eine wichtige Alternative zum Papiergeldsystem darstellen kann. Zunächst müssen die schwarzen Schafe beseitigt werden, dann brauchen wir verlässliche regulative Rahmenbedingungen, dann kann der Bitcoin sich erholen.

Aktuell scheint es jedoch so, dass es noch eine ganze Reihe schwarzer Schafe gibt, und dass es noch eine Weile dauern könnte, bis sich der Kryptomarkt brauchbaren gesetzlichen Rahmenbedingungen unterwerfen muss. So lange werde ich mit unserer kleinen Kryptoposition abwarten. In der BitBox02 erscheint mir das Abwarten sicher :-).

Paypal: Attraktive Ausgangslage

Mi, 09. November um 17:29 Uhr

Ich habe mir die Zahlen von Paypal nochmals genauer angeschaut. Insbesondere der Ausblick sieht für mich sehr konservativ aus.

Paypal ist ein Zahlungsabwickler, der stark konjunkturabhängig ist. Das Weihnachtsgeschäft wird schwach, hat Amazon bereits gewarnt. Eine Rezession droht sowohl in Deutschland als auch in den USA. Die hohe Inflationsrate verunsichert die Menschen. Konsumenten werden in den kommenden Monaten wohl eher zurückhaltend agieren. Entsprechend konservativ ist der Ausblick von Paypal.

Doch die Phase der Trennung von eBay, die dem Umsatz und Gewinn von Paypal in den vergangenen Quartalen stark zugesetzt hat, ist vorüber. Nun laufen neue Partnerschaften an: Sowohl Amazon als auch Apple werden Paypal als Zahlungsoption stärker einbinden bzw. in ihre kontaktlosen Zahlungswege einfügen.

Für die kommenden fünf Jahre gehen Analysten von einem jährlichen Gewinnwachstum von 13% aus. Für das kommende Jahr 2023 steht der Enterprise Value / EBITDA Gewinn bei gerade einmal 12. Sollte Paypal die konservativen Prognosen übertreffen, dann dürfte die Aktie weiter nach oben laufen.

Als Zahlungsabwickler pendelt Paypal zwischen zwei Welten: Moderne FinTechs sind nicht mehr beliebt. Aber Unternehmen mit kontinuierlichen Einnahmen und hohem Cashflow sind in Zeiten der Inflation wiederum beliebt. Paypal entwickelt sich so zu einer Art "Versorger".

Mag sein, dass Paypal in den kommenden Wochen immer wieder auf das aktuell niedrige Kursniveau zwischen 70 und 80 Euro zurückgeworfen wird. Dieser Boden hält bereits seit Mai. Doch ich rechne bereits im Verlauf des Dezembers mit einer besseren Performance, wenn sich zeigt, dass Paypal neue Zahlungswege erfolgreich etablieren kann und somit neue Wachstumsquellen erschließt: Apple und Amazon.

Morgan Stanley: Durchwachsene Q-Zahlen

Di, 08. November um 20:02 Uhr

Ich bin Ihnen noch einen Kommentar zu den Q-Zahlen von Morgan Stanley schuldig, die Mitte Oktober bereits veröffentlicht wurden. Der Gewinn stieg auf 1,47 USD/Aktie, erwartet waren jedoch 1, 49 USD/Aktie worden. Auch der Umsatz bliebt mit 12,99 Mrd. USD leicht hinter den Erwartungen von 13.3 Mrd. USD zurück.

Die Ursache für die schwachen Zahlen ist das nicht-Zins-Geschäft, das mit 10,5 Mrd. USD Umsatz den Löwenanteil des Geschäfts ausmacht und die Erwartungen von 11 Mrd. USD verfehlte. Das ZInsgeschäft hingegen stach positiv hervor, der Umsatz stieg um 10% auf 2,51 Mrd. USD, leicht über den Erwartungen von 2,48 Mrd. USD.

Das Nicht-Zinsgeschäft ist schwach im 11-monatigen Bärenmarkt. Wir setzen darauf, dass das Zinsgeschäft zunehmend Spaß macht und positiv überraschen wird, während der Rest hoffentlich bald zumindest nach Plan verlaufen sollte.

Morgan Stanley ist solide aufgestellt. Die Dividendenrendite von 4% versüßt die Wartezeit, zusätzlich läuft ein gigantisches Aktienrückkaufprogramm, mit dem die Zahl der ausstehenden Aktien um 15% verringert werden kann. Außerdem wird die Twitter-Übernahme federführend von Morgen Stanley durchgeführt, da werden im nächsten Quartal entsprechende Gebühren fließen. Wir bleiben daher dabei.

Medios: Gute Q-Zahlen, Laborkapazität für patientenindividuelle Therapien nahezu verdoppelt

Do, 10. November um 15:26 Uhr

Unser Wachstumswert Medios hat heute gute 9-Monats-Zahlen geliefert, die im Rahmen meiner Erwartung lagen. So stieg der Umsatz um 22,5% auf 1,21 Mrd. Euro, was überwiegend auf die Übernahme der NewCo Pharma zurückzuführen ist. Organisch legte der Umsatz um 7% zu. Das EBITDA pre wuchs infolge des anorganischen Ausbaus (Übernahmen) des margenstarken Bereichs patientenindividuelle Therapien überproportional um 55,1% auf 43,76 Mio. Euro. Die Gewinnmarge verbesserte sich dadurch auf 3,6% (Vj. 2,9 %). Aber auch das „Handelssegment“ Arzneimittelversorgung hat einen Beitrag zum Profitabilitätszuwachs geleistet (Segment-EBITDA-Marge + 0,2PP auf 2,7%). Es ist im Einklang mit der Unternehmenskommunikation, dass der Fokus im Handel auf profitablem Wachstum liegt.

Gleichzeitig bestätigte der Vorstand die Prognose für das laufende Jahr. Während der Umsatz am oberen Ende der bisherigen Unternehmensprognose (1,45 bis 1,6 Mrd. Euro) liegen soll, wird Medios in Bezug auf das EBITDA etwas vorsichtiger und rechnet mit einem Ergebnis in der unteren Hälfte der Prognosebandbreite (52 bis 58 Mio. Euro). Ausschlaggebend dafür sind regulatorische Änderungen, die die Vergütung der hergestellten patientenindividuellen Therapien betreffen und das Ergebnis 2022 um ca. 3,2 bis 3,6 Mio. Euro mindern werden. Dabei wirken die niedrigeren Rabatte ab Anfang September, die erhöhten Arbeitspreise jedoch erst ab Mitte Oktober. Würden beide Effekte zeitgleich eintreten, hätte sich der negative Effekte etwas reduziert. Über diese Thematik hatte ich Sie bereits ausführlich in meinem letzten Update informiert. Für das nächste Jahr schätze ich den zusätzlichen Ergebniseffekt auf ca. -6 Mio. Euro, wodurch sich die Gewinnerwartung (EBIT) für 2023 auf etwa 48 Mio. Euro reduzieren könnte.

Im Zuge der gesetzlichen Änderungen flüchteten zahlreiche Anleger aus der Aktie, wodurch der Kurs von Medios zuletzt auf 19 Euro fiel. Trotzdem gehe ich davon aus, dass das Unternehmen mittelfristig Profiteur dieser Entwicklung sein wird. So ist anzunehmen, dass die Fertigung patientenindividueller Therapien für zahlreiche Apotheken durch den verstärkten Kostendruck nicht mehr stemmbar sein dürfte. Dementsprechend sollte Medios weitere Marktanteile gewinnen. Die erforderlichen Kapazitäten hat das Unternehmen ja bereits aufgebaut – und kürzlich die Genehmigung für die Herstellung der Therapien in den neuen Laboren erhalten. Außerdem sollte Medios in der Lage sein, weitere Rabatte gegenüber Lieferanten durchzusetzen, wodurch die negativen Auswirkungen bereits teilweise kompensiert werden dürften. Selbst bei dem niedrigeren Ergebnis ist die Aktie momentan mit einem erwarteten Enterprise Value / EBITDA 2023e von 8,8x deutlich zu günstig bewertet. Im Zeitraum 2019 bis 2021 lag das EV/EBITDA-Multiple (bezogen auf die jeweils letzten zwölf Monate) durchgängig über 18x – im Durchschnitt sogar bei 32x.

Ende Oktober hat Medios die Zulassung für neuen Laborkapazitäten in Berlin erhalten. Damit können künftig bis zu 600.000 patientenindividuelle Arzneien hergestellt werden, im Jahr 2021 lag die Zahl bei 320.000. Da es sich um den margenstarken Geschäftsbereich handelt, ist diese Meldung ein weiterer Schritt in Richtung profitables Wachstum.

Am 24. November veranstaltet Medios einen Capital Market Day in Berlin. Das machen Unternehmen am liebsten dann, wenn sie etwas zu sagen haben. Ich gehe davon aus, dass Medios konkrete Zahlen für die veränderte Margensituation vorlegen wird, die sich durch die neuen Regularien für die Herstellung patientenindividueller Therapien ergeben haben. Meinem Eindruck nach ist der Kurseinbruch von 40 auf 19 Euro übertrieben und könnte im Anschluss an den Capital Market Day zu einer Gegenbewegung starten.

Coterra Energy: Kaufen als Spekulation auf steigende Energiepreise

Fr, 11. November um 14:21 Uhr

Wir hatten in den Öl- und Gasförderer bereits im Frühjahr erfolgreich spekuliert: +14% in drei Monaten zuzüglich einer üppigen Dividende. Im Rahmen der Hoffnung auf ein Ende der Leitzinsanhebungen springen derzeit die Wachstumstitel besonders stark an, Dividendentitel wie Coterra werden links liegen gelassen.

Dabei steigt der Ölpreis kräftig an und wir wissen, dass ein Teil des von Coterra durch Fracking geförderten Gases als Flüssigerdgas nach Deutschland geliefert werden soll. Aktuell steht das kGV von Coterra bei 6, die Aktie bietet eine Dividendenrendite von 9% und der Gewinn soll in den kommenden Jahren Analystenerwartungen zufolge um jährlich 8% anwachsen. So sehen Aktien aus, die keiner haben möchte.

In meinen Augen kann Coterra nur profitieren: Entweder der Konjunkturabschwung oder die Rezession wird schwächer, als dies bis vor kurzem befürchtet wurde. Dann würde der Ölpreis ansteigen und der Gewinn von Coterra sprudeln. Oder aber die Notenbanken übertreiben es mit den Zinserhöhungen, würgen die Konjunktur ab und stürzen die Aktienmärkte in eine Baisse. Dann würde man sich nach Dividendentiteln wie Coterra umschauen.

Ich denke daher, dass man Coterra derzeit versehentlich vergessen hat. Das möchte ich für eine Spekulation nutzen und die Aktie heute in unser Portfolio holen.

Allianz: Aktienrückkaufprogramm befeuert Aktie

Do, 10. November um 18:01 Uhr

Gestern Abend hat auch die Allianz Q-Zahlen veröffentlicht. Der Umsatz ist um 1,3% auf 34,8 Mrd. Euro gestiegen. Der Gewinn (operativ) sprang überproportional um 7,4% auf 3,5 Mrd. Euro. Der Gewinn je Aktie sprang sogar um 16,7% auf 6,12 Euro. Die Gewinnprognose für das laufende Jahr wurde auf die obere Marke der bislang ausgegebenen Bandbreite (13,4 Mrd. Euro Plusminus 1 Mrd. Euro) präzisiert, also in Richtung 14,4 Mrd. Euro bewegt.

Die hohe Dividendenrendite, aktuell über 6%, erscheint damit gesichert. Darüber hinaus verwendet die Allianz weitere Liquiditätsreserven, um Aktien im Wert von 1 Mrd. Euro zurückzukaufen. Bei einer Marktkapitalisierung von 81 Mrd. Euro entspricht das 1,2% der ausstehenden Aktien, ist also nicht berühmt, aber ein gutes Zeichen.

Die geringen Schäden im abgelaufenen Quartal haben sich positiv ausgewirkt. Insbesondere der US-Hurrikan Ian habe für die Allianz kaum zu Belastungen geführt. Gleichzeitig wurden im Sommerquartal überdurchschnittlich hohe Anlagengewinne erzielt, ich interpretiere dies als Zinsgewinne aus Anlagen, die erwartungsgemäß vor dem Hintergrund des steigenden Zinsumfeldes ebenfalls ansteigen.

Die Aktie der Allianz springt heute um 6% an. Das Bewertungsniveau ist in meinen Augen noch immer niedrig. Wir haben eine volle Position und bleiben dabei.

Wienerberger: Gute Zahlen aufgrund bestehender Verträge, Vorbereitungen für schwaches 2023

Do, 10. November um 16:54 Uhr

Auch unser österreichischer Dividendentitel Wienerberger berichtete heute seine 9M-Ergebnisse. Neben einem deutlichen Umsatzzuwachs von 32,8% auf 3,8 Mrd. Euro verzeichnete das Unternehmen abermals einen überproportionalen Anstieg des operativen EBITDAs (819,6 Mio. Euro; +60,2% ggü. dem Vorjahr). Zu dieser Entwicklung trug insbesondere das Nordamerika-Geschäft bei, mit teils anorganischer Unterstützung. Infolge der guten Ergebnisse konkretisierte der Vorstand die Prognose für das laufende Jahr und erwartet nunmehr ein operatives EBITDA zwischen 950 und 970 Mio. Euro (zuvor: > 900 Mio. EUR).

Für 2023 antizipiert Wienerberger eine teils deutliche Abkühlung seiner Endmärkte. Dies betrifft vor allem den Bereich Neubau (Erwartung Wienerberger: -15%), der unter den stark gestiegenen Bauzinsen ächzt. Auch für den Sektor Infrastruktur geht Wienerberger von einer rückläufigen Entwicklung (-5%) aus, während das Unternehmen im Bereich Renovierung aufgrund der massiv gestiegenen Energiepreise mit einer stabilen Entwicklung rechnet. Die trüben Sektorentwicklungen außer Acht lassend, strebt Wienerberger auch für das Jahr 2023 ein organisches Umsatzwachstum und damit eine Outperformance gegenüber seinen Zielmärkten an.

Wir werden die Entwicklungen rund um Wienerberger sowie den Bausektor und insbesondere den Energiesektor weiterhin eng beobachten, halten an unserer halben Position aufgrund der guten operativen Performance jedoch weiterhin fest. Das Unternehmen bereitet sich frühzeitig auf ein schwaches Jahr 2023 vor und dürfte so die Dividende sichern. Genau das wollen wir von Dividendenunternehmen sehen. Doch sollte die Branche oder auch die Energieversorgung nennenswerte Probleme bekommen, so dürften auch die frühzeitigen Vorbereitungen Wienerbergers der Aktie nur bedingt Halt geben.

06. Leserfragen

Vielen Dank für Ihre zahlreichen Fragen! Allerdings erhalte ich zu viele Leserfragen, als dass ich alle individuell beantworten könnte. Wenn ich eine Frage beantworte, dann möchte ich das fundiert und hilfreich machen.

Ich bitte daher um Ihr Verständnis, wenn ich wie folgt vorgehe. Sie profitieren davon wie die anderen 25.000 Heibel-Ticker Leser:

1. Fragen zu administrativen Themen (Abo, E-Mail-Zustellung, interner PLUS-Bereich …) werden natürlich stets binnen kurzer Zeit beantwortet.

2. Fragen zu Aktien aus unserem Portfolio werden inhaltlich in das nächste Update zum entsprechenden Portfoliotitel eingearbeitet, sofern für die Allgemeinheit von Interesse.

3. Die wichtigsten Fragen zu allgemeinen Börsenthemen sowie zu Einzeltiteln werde ich im Heibel-Ticker beantworten.

Mit dieser Vorgehensweise hoffe ich, wieder mehr Zeit für die Recherche von Themen zu haben, die ich für wichtig halte und überzeugt bin, dass dies vielen Lesern meines Börsenbriefs Mehrwert bietet.

Leider war es in der Vergangenheit teilweise so, dass ich mehr Zeit in die Recherche für individuelle Fragen gesteckt habe und Zeit für die Analyse von Aktien und das Ausarbeiten von neuen Empfehlungen fehlt. Das ist jedoch den zahlenden Abonnenten des Heibel-Ticker PLUS gegenüber unfair, denn es darf erwartet werden, dass ich meine Energie dahingehend einsetze, für alle Abonnenten relevante Themen auszuarbeiten. Ich hoffe auf Ihr Verständnis :-)

Dividendenaktien: Stanley Black & Decker vs. Snap-On

Lieber Herr Heibel,

was macht SNA soviel besser als SWK?

Sehen Sie eine Chance auf einen Turnaround bei SWK?

VG, Nikolai aus Essen

ANTWORT

Da haben Sie mich ganz schön arbeiten lassen. Stanley Black & Decker erfüllt tatsächlich ebenfalls alle meine Kriterien für eine qualifizierte Dividendenaktie.

Bei der direkten Gegenüberstellung der Zahlen von Snap-On und Stanley Black & Decker gibt es ein Kopf-an-Kopf Rennen: Beide haben in den vergangenen 10 Jahren jedes Jahr die Dividende erhöht. Die Ausschüttungsquote der beiden ist ähnlich. Doch im Umsatzwachstum der kommenden drei Jahre hat Snap-On mit erwarteten 8,4% p.a. die Nase vorn gegenüber Stanley Black & Decker mit nur erwarteten 3,2%. Das führt bei Snap-On zu einem höheren erwarteten Free Cashflow in den kommenden Jahren, und gerade der Free Cashflow ist für Dividendentitel wichtig.

Aber der viel wichtigere Unterschied zwischen den beiden Unternehmen ist der, dass Stanley Black & Decker zu einem großen Teil in China produzieren lässt und durch die permanenten Lockdowns stark betroffen ist, während Snap-On zum größten Teil in den USA produziert. Mag sein, dass in den kommenden Monaten, sollte China Corona in den Griff bekommen, Stanley Black & Decker ein wenig aufholt gegenüber Snap-On, doch ich habe mich bewusst dafür entschieden, bei Dividendenaktien so viele Risiken wie möglich auszuschließen … und China läuft bei mir derzeit als „Risiko“.

Schweizer Franken als Absicherung

Hallo Herr Heibel,

die Politik der EU,insbesondere der EZB bereitet mir zunehmend Sorgen.Wie schätzen sie den Schweizer Franken als relativ sichere und wertbeständige Währung ein?

Mit freundlichen grüßen aus dem Vogtland

Knut aus Plauen

ANTWORT

Nicht ohne Grund bleiben die Schweizer dem Eurosystem fern. Doch die Schweiz ist zu klein, um sich unabhängig vom Euro zu machen. Sollte es um den Euro zu Turbulenzen kommen, so wird das den Schweizer Franken ebenfalls in Mitleidenschaft ziehen. Als eine unter mehreren Absicherungsstrategien ist es sicherlich eine gute Idee, ein paar Schweizer Franken zu halten. Doch ich würde mich nicht allein darauf verlassen.

Wann kauft man Big Tech und Chip-Aktien zurück

Hallo Herr Heibel,

auch wenn sie es bereits oft gesagt haben - bei mir sinkt es leider erst jetzt so langsam ein:

Zwischen Unternehmen und Aktie zu differenzieren.

Ich bin nach wie vor von den meisten BigTechs (Alphabet, Amazon, Microsoft) und Chip-Herstellern (Marvell, Nvidia, AMD) als Unternehmen überzeugt.

Dazu dann noch Disney als Content-Lieferant mit eigener Streaming-Plattform.

Ich werde nun in den sauren Apfel beißen müssen und die Positionen verkaufen bzw. im Fall von Microsoft reduzieren (da war es "nur" der USD).

Ich stelle mir allerdings auch sogleich die Frage: Wann und zu welchem Kurs wieder einsteigen?

Auf welche Trigger muss man achten?

Breakeven von Zins und Inflation? (bzw. sobald dieser zeitlich greifbar wird - die Börse handelt die Zukunft)

Auf bestimmte KGVs bzw. KUVs, PEG, ...? (unter Berücksichtigung der Cashreserven der Unternehmen)

Ich bin noch nicht bereit, die Aktien der Unternehmen, von denen ich nach wie vor überzeugt bin, für die nächste Dekade "abzuschreiben". :)

Danke für eine kleine Hilfestellung.

Mit freundlichen Grüßen

Daniel aus Essen

ANTWORT

Wer in den kommenden Jahren als Schwerpunkt auf Technologie- und Wachstumsaktien setzt, wird nicht mit der Performance der breiten Aktienmärkte mithalten können. Wachstum ist in Zeiten hoher Inflation zu teuer.

Mag sein, dass das eine oder andere ehemalige Wachstmsunternehmen zu einem Versorger und/oder einer Dividendenaktie wird. Bei Apple kann ich mir das gut vorstellen, eigentlich auch bei Microsoft. Aber der einstige technologische Vorsprung der Tech-Giganten wird kleiner, der Wettbewerb härter und entsprechend werden die Aktien nicht mehr so einfach weiterlaufen.

Erschwerend kommt hinzu, dass die Tech-Giganten mit Marktkapitalisierungen von 1 Billionen USD und mehr eine beliebte Quelle für Liquidität darstellen: Große Fonds, die neue Investmentideen verfolgen möchten, suchen nach Möglichkeiten im bestehenden Portfolio, Liquidität zu schaffen. Das geht am leichtesten und marktschonendsten bei den großen Tech-Giganten. Ich fürchte, das wird auf Sicht einiger Jahre so bleiben und könnte verhindern, dass diese Aktien neue Hochs erklimmen.

Also: Wann Sie Wachstumsaktien wieder kaufen sollen? Nun, wenn die Inflation niedriger ist als der Leitzins … und das könnte einige Jahre dauern.

07. Übersicht HT-Portfolio

| Spekulation (≈20%) =12,3% | WKN | 10.11.22 | Woche Δ | Σ '22 Δ | Anteil 8x2,5% | ! | C19 | % | le |

| PVA Tepla | ETR:TPE | 18,93 € | 16% | -30% | 2,0% | C | 0 | 0 | + |

| Anheuser Bush InBev | 1NBA | 52,98 € | 1% | 7% | 2,6% | A | 0 | + | + |

| TJX Companies | TJX | 72,19 € | 0% | 14% | 2,8% | A | 0 | + | + |

| Morgan Stanley | MS | 88,62 € | 3% | 4% | 2,3% | A | 0 | + | + |

| Coterra Energy | CTRA | 27,49 € | -2% | -1% | 2,6% | A | 0 | + | 0 |

| Wachstum (≈30%) =17,8% | WKN | 10.11.22 | Woche Δ | Σ '22 Δ | Anteil 5x6% | ! | |||

| Wheaton Precious Metals | ETR:SII | 36,70 € | 7% | -47% | 3,4% | B | 0 | 0 | + |

| Medios | ETR:ILM1 | 17,86 € | -5% | -41% | 4,7% | A | 0 | + | + |

| Flatex | ETR:FTK | 11,39 € | 31% | -43% | 6,5% | B | + | + | + |

| BioNTech | BNTX | 143,50 € | -8% | -13% | 0,0% | C | + | 0 | 0 |

| Paypal | PYPL | 87,46 € | 17% | -34% | 3,2% | C | + | + | - |

| Dividende (≈30%) = 26,5% | WKN | 10.11.22 | Woche Δ | Σ '22 Δ | Anteil 5x6% | ! | |||

| Devon Energy | DVN | 70,15 € | -3% | 46% | 3,0% | B | 0 | + | + |

| Wienerberger | ETR:WIB | 25,50 € | 7% | 4% | 3,6% | C | + | - | + |

| CEWE | ETR:CWC | 87,60 € | 8% | -6% | 6,6% | B | 0 | 0 | + |

| Allianz | ETR:ALV | 201,00 € | 7% | 3% | 7,0% | A | 0 | + | + |

| Snap-On | SNA | 230,20 € | 0% | 17% | 6,3% | B | 0 | + | + |

| Absicherung (≈20%) =20,3% | WKN | 10.11.22 | Woche Δ | Σ '22 Δ | Anteil 3x6,6% | ! | |||

| Goldbarren 150 gr | 100 gr. | 5.491,00 € | 2% | 8% | 8,8% | A | + | + | + |

| Südzucker-Anleihe | A0E6FU | 80,60% | 0% | -9% | 6,2% | B | + | + | + |

| Bitcoin | BitBox02 | 16.442,00 € | -23% | -53% | 5,3% | C | + | + | 0 |

| Cashquote | |||||||||

| Σ-Portfolio Ergebnis seit 2022 | 2% | -19% | 23,1% |

| Heibel-Ticker | Gewichtung | Anzahl Positionen | angestrebte Positionsgröße | |||

| Portfolio | Ziel | Soll | Ist | Soll | Ist | |

| Spekulation | Ereignis | 20% | 12,3% | 8 | 5 | 2,5% |

| Wachstum | Enkelkinder | 30% | 17,8% | 5 | 4 | 6,0% |

| Dividende | Urlaub | 30% | 26,5% | 5 | 5 | 6,0% |

| Absicherung | Zins & Gold | 20% | 20,3% | 3 | 3 | 6,7% |

| Summe | 100% | 76,9% | 21 | 17 | 100% | |

Anmerkungen:

- Die Überschrift über jedem Portfoliobereich in der jeweiligen ersten Spalte (bspw. Absicherung (≈20%) =21,8%) bedeutet: Der beabsichtigte Anteil dieses Portfoliobereichs am Gesamtportfolio beträgt ungefähr 20%. Aktuell beträgt der Anteil 21,8%.

- Die dritte Spalte zeigt die Schlusskurse von Donnerstagabend.

- Unter „Woche” steht die Veränderung im Vergleich zur Vorwoche.

- Unter „Σ 'XX Δ” steht das Ergebnis der Position seit Jahresbeginn bzw. seit Aufnahme ins Portfolio.

- Unter „Anteil” finden Sie den Anteil der jeweiligen Position am Gesamtdepot.

Unter ! steht zur Information meine Grundtendenz:

| A | – | Top-Aktie mit günstigem Kurs, |

| B | – | Kursrücksetzer zum Kaufen nutzen |

| C | – | Kurssprünge zum Verkaufen nutzen, |

| D | – | bei Gelegenheit Verkaufen, |

| E | – | Sofort Verkaufen |

Die „Gelegenheit” zum Kaufen oder Verkaufen wird sodann kurzfristig von mir per Update an Sie bekanntgegeben.

Ich habe diese Spalte „!” insbesondere für neue Kunden vorgesehen, die zu einem späteren Zeitpunkt wissen wollen, ob ich die Position noch zukaufen würde, wenn ich beispielsweise darin nicht schon voll investiert wäre. Zukaufen würde ich jeweils jedoch niemals zu Höchstkursen, sondern stets nur nach kurzfristigen Kursrückschlägen von mindestens 5-7%.

Kauffolge: Je spekulativer, desto aggressiver würde ich kaufen und verkaufen. Derzeit verwende ich die folgenden Schritte:

- Dividenden- + Wachstumspositionen in drei Schritten aufbauen: 25%-25%-50%,

- Zyklische Positionen in zwei Schritten aufbauen: 50%-50%,

- Spekulative Positionen ganz oder gar nicht: 100%.

Die letzten Spalten werden für eine Einschätzung der Auswirkung aktueller Entwicklungen auf die jeweilige Portfolioposition genutzt. In der Spalte „C19“ wird die Auswirkung der Corona-Pandemie (Covid_19) eingestuft. So profitieren viele Technologieunternehmen von der Pandemie (+), während Freizeit-Unternehmen stark leiden (-). Ein „0“ symbolisiert, dass es entweder kaum einen Einfluss gibt, oder positive und negative Einflüsse sich die Waage halten.

„%“ stuft den Einfluss der Inflation auf das jeweilige Geschäftsmodell ein. „le“ stuft den Einfluss der Deglobalisierung ein, wobei local economies (le) stärker profitieren dürften.

Stopp Loss Limits, Verkaufslimits und ähnliche Aktionsmarken verwalte ich aktiv in meinem System und ändere ich unter der Woche mehrfach, fast täglich. Eine Veröffentlichung der entsprechenden Limits ist in der Regel nicht sinnvoll, allenfalls Stopp Loss Marken für unseren Spekulationen werde ich bisweilen im Text bekanntgeben.

Eine erfolgreiche Börsenwoche,

take share

Stephan Heibel

Chefredakteur und Herausgeber des Heibel-Ticker Börsenbriefs

https://www.heibel-ticker.de

mailto:info/at/heibel-ticker/./de

08. Disclaimer / Haftungsausschluss und Risikohinweise

Wer un- oder überpersönliche Schreib- oder Redeweisen nachmacht oder verfälscht oder nachgemachte oder verfälschte un- oder überpersönliche Schreib- oder Redeweisen in Umlauf setzt, wird mit Lust-, manchmal auch mit Erkenntnisgewinn belohnt; und wenn alles gut geht, fällt davon sogar etwas für Sie ab. (frei nach Robert Gernhardt)

Wir recherchieren sorgfältig und richten uns selber nach unseren Anlageideen. Für unsere eigenen Transaktionen befolgen wir Compliance Regeln, die auf unsere eigene Initiative von der BaFin abgesegnet wurden. Dennoch müssen wir jegliche Regressansprüche ausschließen, die aus der Verwendung der Inhalte des Heibel-Tickers entstehen könnten.

Die Inhalte des Heibel-Tickers spiegeln unsere Meinung wider. Sie stellen keine Beratung, schon gar keine Anlageempfehlungen dar.

Die Börse ist ein komplexes Gebilde mit eigenen Regeln. Anlageentscheidungen sollten nur von Anlegern mit entsprechenden Kenntnissen und Erfahrungen vorgenommen werden. Anleger, die kein tiefgreifendes Know-how über die Börse besitzen, sollten unbedingt vor einer Anlageentscheidung die eigene Hausbank oder einen Vermögensverwalter konsultieren.

Die Verwendung der Inhalte dieses Heibel-Tickers erfolgt auf eigene Gefahr. Die Geldanlage an der Börse beinhaltet das Risiko enormer Verluste bis hin zum Totalverlust des eingesetzten Kapitals.

Quellen:

Kurse: Deutsche Kurse von comdirect.de, Goldbarren & Münzen von proaurum.de, US-Kurse von finance.yahoo.com. Alle Kurse sind Schlusskurse vom Donnerstag sofern nichts Gegenteiliges vermerkt ist.

Bilanzdaten: Comdirect, Yahoo! Finance sowie Geschäftsberichte der Unternehmen

Informationsquellen: dpa-AFX, Aktiencheck, Yahoo! Finance, TheStreet.com, IR-Abteilung der betreffenden Unternehmen

09. An-/Ab-/Ummeldung

Ihre eMail Adresse oder Adressdaten ändern Sie bitte mit Ihrer bestehenden eMail Adresse und Ihrem Passwort unter

https://www.heibel-ticker.de

oder senden Sie uns einfach eine entsprechende eMail an:

verwaltung/at/heibel-ticker/./de