H E I B E L - T I C K E R F R E E

B Ö R S E N B R I E F

- Einfach einen Tick besser -

DEUTSCHE BIBLIOTHEK : ISSN 1862-5428

18. Jahrgang - Ausgabe 40 (06.10.2023)

Erscheinungsweise: wöchentlich Freitag/Samstag

Die PDF-Version dieser Ausgabe steht Ihnen ab sofort im Archiv sowie unter dem folgenden Link zur Verfügung: https://www.heibel-ticker.de/downloads/hts231008.pdf

Im heutigen Börsenbrief lesen Sie:

| 1. | Info-Kicker: Zinsmärkte dominieren weiterhin das Geschehen |

| 2. | So tickt die Börse: Chaos an den Finanzmärkten |

| - Wochenperformance der wichtigsten Indizes | |

| 3. | Sentiment: Opportunistisch Einkaufen |

| - | |

| 4. | Ausblick: The Winner Takes It All |

| 5. | Update beobachteter Werte |

| Fehlende Unterstützung | |

| 6. | Leserfragen |

| 7. | Übersicht HT-Portfolio |

| 8. | Disclaimer / Haftungsausschluss und Risikohinweise |

| 9. | An-/Ab-/Ummeldung |

1. Info-Kicker: Zinsmärkte dominieren weiterhin das Geschehen

Liebe Börsenfreunde,

Chaos an den Finanzmärkten: Wird die US-Notenbank nun den Leitzins ein weiteres Mal anheben oder nicht? In Kapitel 2 zeige ich auf, was die Fed beobachtet: Arbeitsmarkt, Anleihemarkt, Immobilienmarkt und natürlich den Ölpreis. Es werden derzeit widersprüchliche Signale ausgesendet, daher das Chaos an den Finanzmärkten.

Entsprechend schlecht ist die Stimmung unter den Anlegern: Angst und Panik erleben wir nun schon in der dritten Woche in Folge. Wie sich Anleger in diesem Umfeld am besten verhalten, beschreibe ich in Kapitel 3.

SmallCap versus BigCap: In den vergangenen Jahren gab es nur ein Credo: The winner takes it all. Kleine Unternehmen, egal ob erfolgreich oder nicht, und egal, wie günstig sie bewertet sind, werden von Anlegern gemieden. In Kapitel 4 untersuche ich, ob Großkonzerne einfach erfolgreicher sind, oder ob es andere Gründe für die vergleichsweise schlechte Performance der Aktien kleiner Unternehmen gibt.

Ein Update zu einem unserer kleinen Unternehmen habe ich diese Woche geschrieben. Die Bewertung des Unternehmens ist so günstig, dass es fast schon schmerzt. Bitte verpassen Sie daher nicht Kapitel 5.

Ein Kunde fragte mich nach AMS-Osram und nach den Kurschancen der optisch günstigen Aktie. Meine Antwort dazu lesen Sie in Kapitel 6. Außerdem machte mich ein Kunde darauf aufmerksam, dass die Nachfrage nach lang laufenden Zinspapieren extrem groß ist, die Kurse aber dennoch fallen.

Wie immer gibt es eine tabellarische Übersicht über den aktuellen Stand unseres Heibel-Ticker Portfolios.

Nun wünsche ich eine anregende Lektüre,

take share, Ihr Börsenschreibel

Stephan Heibel

Chefredakteur und Herausgeber des Heibel-Ticker Börsenbriefs

2. So tickt die Börse: Chaos an den Finanzmärkten

Die Aktienmärkte haben in der abgelaufenen Woche ihre Sommer-Handelsspanne nach unten verlassen. Der Blick der Anleger wird jetzt angsterfüllt nach unten gerichtet: Wie weit wird die Korrektur gehen?

Die Ursache für die schlechte Aktienmarktentwicklung ist schnell gefunden: Anleger glauben der Fed nicht mehr.

Die Ursache für die schlechte Aktienmarktentwicklung ist schnell gefunden: Anleger glauben der Fed nicht mehr.Die Fed hat am 20. September ihre Erwartung für die weitere Zinsentwicklung offen gelegt:

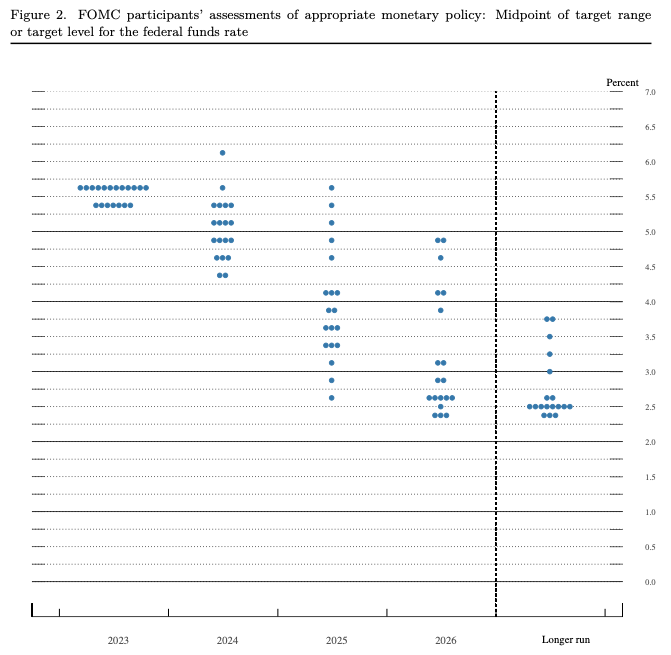

Abbildung 1: Zinsprojektion der US-Notenbankmitglieder

Die linke Spalte zeigt die Erwartung der US-Notenbankmitglieder bis Ende des laufenden Jahres. Jedes Mitglied hat seine Erwartung für das Leitzinsniveau per Ende 2023 aufgeschrieben. Ich zähle 7 Punkte in der heute gültigen Spanne von 5,25-5,5%. Zwölf Mitglieder erwarten jedoch ein Leitzinsniveau bei 5,5-5,75% bis Ende des Jahres, was bedeutet, dass die Fed noch einmal die Zinsen erhöhen wird.

Die klare Mehrzahl der US-Notenbanker geht also davon aus, dass der Leitzins noch in diesem Jahr um 0,25% erhöht wird.

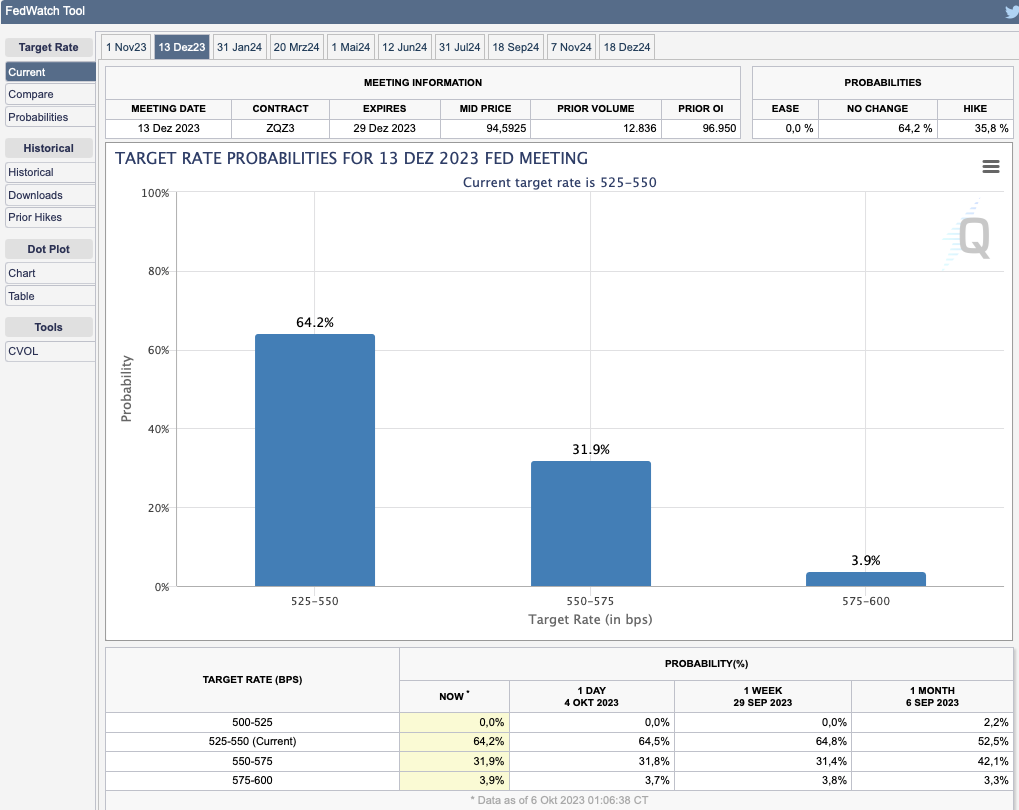

Das FedWatch Tool, das die Erwartung des Marktes anhand der aktuellen Einschätzungen von Volkswirten ermittelt, zeigt jedoch an, dass 64,2% der Marktteilnehmer nicht daran glaubt, dass die Fed den Zins noch einmal anheben wird.

Abbildung 2: Zinserwartung in den USA

Sollte die Fed also eine weitere Zinsanhebung durchführen, wäre das nach aktueller Stimmungslage eine negative Überraschung.

So werden nun alle Konjunkturdaten von Anlegern sehr genau angeschaut, um daraus die Wahrscheinlichkeit für die nächste Zinsentscheidung abzuleiten. Die Zusammenhänge sind nicht ganz einfach.

1. Arbeitsmarkt

Die Arbeitslosenquote liegt seit Anfang 2022 deutlich unter 4%. Auf diesem Niveau spricht man von Vollbeschäftigung, weil 4% Arbeitslosigkeit als normale Fluktuation betrachtet wird. Wir haben in den vergangenen Monaten von Massenentlassungen bei Großkonzernen gehört (Amazon, Meta, ...), doch Studien zeigen, dass die frei gewordenen Arbeitskräfte von kleinen und mittelständischen Unternehmen aufgesogen wurden.

Eine niedrige Arbeitslosenquote gibt den Arbeitnehmern eine gute Verhandlungsposition für Gehaltserhöhungen. Auch der aktuelle Streik der Autogewerkschaft mit der Forderung nach 40% Lohnsteigerung verstärkt die Spannungen auf dem Arbeitsmarkt. Die Fed nimmt zur Kenntnis, dass der Arbeitsmarkt nach wie vor die Inflation anheizt.

2. Energiemarkt

Der Ölpreis ist seit Anfang des Jahres von 65 auf fast 100 USD/Fass angestiegen. Ölförderkürzungen von Russland und Saudi Arabien sowie auch eine hohe Disziplin unter US-Ölfirmen sorgten für eine Angebotsverknappung, die den Preis steigen ließ. In den USA gibt es die Baker Hughes Zählung der aktiven Bohrlöcher, die Aufschluss über die Aktivitäten der Ölindustrie gibt. Diese waren seit dem Ukraine-Krieg von 650 auf 784 im vergangenen Herbst angestiegen. Seither ist die Anzahl rückläufig. Inzwischen sind es nur noch 623, also weniger als vor dem Ukraine-Krieg.

In den vergangenen Tagen kamen Gerüchte auf, Saudi Arabien und Russland könnten ihre Ölförderkürzungen vorzeitig beenden. Ein zu hoher Ölpreis, so die Argumentation, würde Öl-Kunden veranlassen, nach Alternativen zu suchen. Das wolle man nicht und werde daher verhindern, dass der Ölpreis über 100 USD/Fass springt. Zu diesem Zeitpunkt notierte das US-Öl (WTI) bei 94 USD/Fass und das Nordseeöl (Brent) bei 95 USD/Fass.

Der Ölpreis ist seit dem Aufkommen der Gerüchte auf 84 USD/Fass WTI gefallen. Gestern haben dann sowohl Russland als auch Saudi Arabien eine Meldung herausgegeben, dass man an den Förderkürzungen festhalten werde. Die Gerüchte waren damit dementiert. Dennoch setzte der Ölpreis seinen Preisverfall fort und erreichte zwischenzeitlich sogar das Niveau von 81 USD/Fass WTI. -14% in nur einer Woche.

Das ist durchaus bemerkenswert, denn nun ist der Ölpreis nicht mehr aufgrund einer befürchteten Angebotsausweitung gefallen, sondern aufgrund eines Nachfragerückgangs! Ich würde dies als ein erstes Zeichen dafür werten, dass die Zinserhöhungen der Notenbank Wirkung zeigen.

Der Energiepreis, insbesondere der Ölpreis, war ein starker Inflationstreiber. Der Sprint auf 95 USD/Fass Brent hat die Sorge genährt, dass wir in diesem Winter erneut aus dieser Richtung starken Inflationsdruck erhalten werden. Diese Sorge ist durch den Preisverfall der vergangenen Tage zumindest ein wenig abgemildert.

3. Zinsmärkte

Ich hatte Ihnen vor einer Woche von der großen Short-Position auf die 10 Jahre laufende US-Staatsanleihe berichtet. Ein Auflösen der historisch hohen Leerpositionen würde zu einer starken Nachfrage nach den Zinspapieren führen, die dadurch im Kurs steigen, und im Umkehrschluss das Zinsniveau senken würden. Das wäre hilfreich für die Wirtschaft und somit bullisch für die Aktienmärkte.

Ein aufmerksamer Kunde wies mich diese Woche darauf hin, dass die Nachfrage nach entsprechend lang laufenden US-Staatsanleihen sprunghaft angestiegen sei. Trotzdem ist der Kurs der Papiere weiter gefallen, die Rendite stieg weiter an. Ich kann diese Entwicklung nur so erklären, dass viele Anleger das inzwischen erreichte Zinsniveau für ausreichend hoch erachten, um nennenswerte Beträge langfristig anzulegen. Gleichzeitig spekulieren jedoch Hedgefonds über die Futures-Märkte dagegen und shorten weiter. Da man mit Futures gehebelt agieren kann, scheinen die Futures die Richtung zu bestimmen: Weiter gen Süden.

Wann könnte dieses Kräftemessen enden? Wenn die Rendite der 20 Jahre laufenden Anleihe über dem Leitzins liegt (nicht Inflation, wie letzte Woche behauptet, denn das ist ja schon der Fall). Aktuell notiert die Rendite der 20 Jahre laufenden US-Staatsanleihe bei 5,03%, der Leitzins steht bei 5,25%-5,5%. Ein bisschen muss die Rendite also noch ansteigen, um die Zinskurve zu normalisieren.

4. Immobilienmarkt

Der Immobilienmarkt gehört zu den wesentlichen Wohlstandstreibern in den USA. Wenn die Fed die Inflation eindämmen möchte, dürfen die Immobilienpreise nicht weiter steigen.

Der 30-Jahre Hypothekenzins ist von seinem Tief bei 2,65% vor zwei Jahren auf 7,31% gestiegen. Ungeachtet des Immobilienpreises ist die Finanzierung eines Hauskaufs heute dreimal so teuer wie vor zwei Jahren. Trotzdem bleiben die Immobilienpreise, die in den vergangenen 3 Jahren um 40% angesprungen waren, auf dem hohen Niveau. Preisrückgänge sind noch nicht zu beobachten.

Die Fed schaut genau auf die Entwicklung des Immobilienmarktes. Eine Abkühlung ist auch dort wünschenswert. Immerhin ist das Volumen der Immobilientransaktionen seit dem Beginn der Leitzinserhöhungen um 38% zurückgegangen, wenngleich dieser Rückgang bislang noch keine Wirkung auf die Preisentwicklung hatte. Offensichtlich verknappen sich Angebot und Nachfrage in ähnlicher Geschwindigkeit. Für einen Preisrückgang muss die Nachfrage noch schneller zurückgehen.

Fazit: Chaos

Also: Der Arbeitsmarkt hält sich robust, der Ölpreis hingegen zeigt erste Schwächezeichen. Am Zinsmarkt gibt es ein Kräftemessen zwischen Anlegern und Hedgefonds und der Immobilienmarkt bricht nur im Volumen, nicht aber im Preis ein.

Ich kann aus dieser in meinen Augen teilweise widersprüchlichen Datenlage nicht ableiten, ob die Fed nun den Leitzins wirklich noch einmal erhöhen wird oder nicht. Und wenn ich das nicht kann, werden es viele andere Anleger auch nicht können. Entsprechend befinden wir uns in einer Phase der Ungewissheit, was Gift ist für die Finanzmärkte. Nichts hassen Anleger mehr als Ungewissheit.

Jede neue Information wird derzeit auf die Goldwaage gelegt. Zeigt der Arbeitsmarkt Schwäche, sinkt die Wahrscheinlichkeit weiterer Zinsanhebungen und die Aktienmärkte springen an. Steigt jedoch das Zinsniveau weiter an, und sei es nur aufgrund der Leerverkäufe der Hedgefonds, so steigen die Finanzierungskosten für Investitionen, was die Konjunktur belastet, und die Aktienmärkte brechen ein. Fällt der Ölpreis, so wird darüber spekuliert, ob der niedrige Ölpreis der Konjunktur hilft, oder aber ein Zeichen für eine Konjunkturschwäche ist. Und am Immobilienmarkt steigt die Sorge, dass das rückläufige Volumen zu einem Nachfragestau führt, der sich irgendwann entladen könnte. Ich habe den Eindruck, jede Information kann derzeit gleichzeitig in die eine und andere Richtung interpretiert werden.

Schauen wir uns mal die Wochenentwicklung der wichtigsten Indizes an:

Wochenperformance der wichtigsten Indizes

| INDIZES | 6.9., 18:13 Uhr | Woche Δ | Σ '23 Δ |

| DAX | 15.230 | -1,0% | 9,4% |

| S&P 500 | 4.295 | -0,4% | 11,9% |

| Nikkei | 30.995 | -2,7% | 18,8% |

| Shanghai A | 3.261 | 0,0% | 0,7% |

| Euro/US-Dollar | 1,06 | 0,1% | -1,0% |

| Euro/Yen | 157,96 | -0,1% | 12,6% |

| 10-Jahres-US-Anleihe | 4,76% | 0,20 | 0,88 |

| Umlaufrendite Dt | 2,86% | 0,06 | 0,40 |

| Feinunze Gold | $1.834 | -1,1% | 0,6% |

| Fass Brent Öl | $84,68 | -0,9% | 1,2% |

| Kupfer | $7.884 | -5,0% | -6,4% |

| Baltic Dry Shipping | $1.827 | 6,5% | 20,6% |

| Bitcoin | $28.011 | 4,2% | 68,9% |

3. Sentiment: Opportunistisch Einkaufen

Um gut 1% ist der DAX in der abgelaufenen Woche gefallen. Nachdem seit Monaten die Befürchtung der Anleger dahingehend formuliert wird, dass das Zinsniveau zu hoch steigen und somit die Konjunktur abwürgen könnte, wird sich die Diskussion in den kommenden Wochen dahingehend verlagern, dass das Zinsniveau zu hoch gestiegen ist und nun die Konjunktur unter Druck gerät.

Um gut 1% ist der DAX in der abgelaufenen Woche gefallen. Nachdem seit Monaten die Befürchtung der Anleger dahingehend formuliert wird, dass das Zinsniveau zu hoch steigen und somit die Konjunktur abwürgen könnte, wird sich die Diskussion in den kommenden Wochen dahingehend verlagern, dass das Zinsniveau zu hoch gestiegen ist und nun die Konjunktur unter Druck gerät.Der Unterschied in der Formulierung mag klein sein, doch die Auswirkung ist groß. In den vergangenen Monaten waren schlechte Konjunkturdaten gute Nachrichten, denn sie weckten die Hoffnung auf ein baldiges Ende der Zinsanhebungen. Von nun an sind schlechte Konjunkturdaten jedoch schlechte Nachrichten, da sie als Beleg dafür gewertet werden, dass die Zinsen zu stark angestiegen sind.

Wir erleben turbulente Tage an den Finanzmärkten: Anleihen werden ausverkauft, Öl wird ausverkauft, an den Aktienmärkten sind Profiteure schwer zu finden. Schauen wir mal, wie sich das Anlegersentiment entwickelt hat.

Es herrscht Angst und Panik unter den Anlegern. Unser Sentiment ist auf den Wert von -5,1% gefallen und signalisiert maximalen Stress bei den Anlegern.

Es herrscht Angst und Panik unter den Anlegern. Unser Sentiment ist auf den Wert von -5,1% gefallen und signalisiert maximalen Stress bei den Anlegern.Auch die Verunsicherung ist mit einem Wert von -6,1% auf einem Extremniveau. Die Erholung, auf die viele Anleger mit dem Monatswechsel gesetzt haben, blieb bislang aus. Viele Anleger fühlen sich nun falsch positioniert.

Die Zukunftserwartung ist auf +5,8% gestiegen. Nur zweimal in den vergangenen 9 Jahren war der Zukunftsoptimismus noch größer: Zuletzt im August 2017. Es folgte eine DAX-Rallye von +9% binnen drei Monaten. Im Jahr 2014 war der Zukunftsoptimismus gleich dreimal höher. Zweimal folgte ein Ausverkauf, erst nach dem dritten Mal folgte eine fulminante Rallye.

Flankiert wird der hohe Zukunftsoptimismus von einer nach wie vor hohen Investitionsbereitschaft von +3,2%. Der Wert ist zwar gegenüber dem Wert der Vorwoche von +5,5% deutlich zurückgekommen, doch noch immer ist die Investitionsbereitschaft damit so hoch wie zuletzt vor anderthalb Jahren.

Das Euwax-Sentiment der Privatanleger ist auf 7,5% gestiegen und notiert somit auf dem höchsten Wert seit einem Jahr. Privatanleger sind bullisch positioniert.

Das Put/Call-Verhältnis an der Eurex, über die sich institutionelle Anleger absichern, ist auf 2,4% gesprungen und zeigt eine gestiegene Absicherungsneigung der Profis. Ein ähnliches Bild zeigt das Put/Call-Verhältnis an der CBOE, das ebenfalls auf eine gestiegene Absicherungsneigung der US-Anleger deutet.

Tatsächlich wurde diese Woche an der CBOE intraday (untertägig) ein Put/Call-Verhältnis von 1,97 gemessen. Ein solches Extrem wurde nur 20 Mal in den vergangenen 30 Jahren gemessen und war häufig ein Signalgeber für einen bevorstehenden Richtungswechsel.

Die Investitionsquote der US-Fondsmanager wurde auf 36% gesenkt und notiert damit wieder auf extrem niedrigem Niveau.

Die Bulle/Bär-Differenz der US-Privatanleger liegt bei -11,5%. Mit 42% haben die Bären die Oberhand gegenüber 30% Bullen.

Der technische Angst und Gier Indikator des S&P 500 zeigt mit einem Wert von 22% extreme Angst an. Auch der Short Range Oscillator zeigt mit einem Wert von -7 eine extrem überverkaufte Marktverfassung an. Zumindest kurzfristig sollte es eine Gegenbewegung geben.

Interpretation

Eine Stimme sagte: Lächle und sei froh, denn es könnte schlimmer kommen. Ich lächelte und war froh ... und es kam schlimmer. Dieser Spruch passt zur Analyse der vergangenen Woche, denn schon vor einer Woche haben wir Extremwerte gemessen, die eine baldige Gegenbewegung vermuten lassen.

Eine Stimme sagte: Lächle und sei froh, denn es könnte schlimmer kommen. Ich lächelte und war froh ... und es kam schlimmer. Dieser Spruch passt zur Analyse der vergangenen Woche, denn schon vor einer Woche haben wir Extremwerte gemessen, die eine baldige Gegenbewegung vermuten lassen.Diese Woche zeigen unsere Sentimentdaten ein "noch extremeres" Bild. Und wenn Sie mich fragen, ob es noch schlimmer kommen kann, dann muss ich Ihnen diese Frage bejahen. Sie alle erinnern sich noch an den Corona-Crash, an die Euro-Krisen, an die Finanzkrise, etc. Diese Crashs waren nicht binnen weniger Tage abgefrühstückt, sondern nahmen mehrere Wochen, teilweise Monate in Anspruch.

Die Frage steht im Raum (oder besser gesagt: liegt auf dem Börsenparkett), ob die westlichen Notenbanken, also EZB und Fed, so stark an der Zinsschraube gedreht haben oder noch drehen werden, dass die Konjunktur in die Knie geht. Sollte die Konjunktur einbrechen, ohne dass das Ziel der Inflationseindämmung ausreichend erreicht wurde, dann werden Analysten ihre als fair erachteten Bewertungsmultipels auf Aktienunternehmen nach unten korrigiert, was zu weiter fallenden Kursen führt. Ein Crash wäre die Folge.

Doch die Inflation ist bereits deutlich zurückgekommen und die Wirkung des hohen Zinsniveaus auf die Inflation (wie auch auf die Konjunktur) lässt sich erst mit einer Verzögerung von 6-9 Monaten ablesen. Vielleicht reicht ja das aktuelle Zinsniveau und vielleicht kommt die Konjunktur mit einem blauen Auge davon? Dann wäre eine Rallye die Folge.

Aus Sicht der Sentimentanalyse ist die Wahrscheinlichkeit für eine Gegenbewegung derzeit deutlich höher als das Risiko eines Crashs. Weitere negative Meldungen können auf Basis der ohnehin schon depressiven Stimmungslage keine weiteren Verkäufe auslösen. Wohingegen bereits ein Ausbleiben weiterer negativer Schlagzeilen zu einer Beruhigung, einer Abnahme des Verkaufsdrucks, führen könnte, was steigende Kurse nach sich zieht.

Somit ist es für Verkäufe sicherlich bereits viel zu spät. Käufe können getätigt werden, allerdings befinden wir uns noch nicht in einem "all in" Szenario, denn es gibt noch immer Platz nach unten für noch schlechtere Stimmungswerte.

Vielleicht ist die folgende Betrachtungsweise hilfreich: Die Sentimentanalyse kann nicht punktgenau bestimmen, wo die Märkte drehen. Doch in der zeitlichen Betrachtung kann man Markttiefs auf wenige Wochen genau bestimmen. Und die Vergangenheit hat gezeigt, daß der Aktienmarkt, je stärker er unter dem Eindruck von Angst und Panik einbricht, um so schneller anschließend die Verluste wieder aufholt. Ich gehe also davon aus, dass der DAX das aktuelle Niveau schlimmstenfalls auf Sicht von zwei bis drei Monaten wieder überspringen wird, sollte es tatsächlich auf Basis der ohnehin schon schlechten Stimmungslage nun noch zu einem Crash kommen.

4. Ausblick: The Winner Takes It All

Der Börsen-Ausblick mit Markt- und Aktienanalysen, konkreten Investmentideen, Empfehlungen sowie detaillierten Kauf- und Verkaufsaktionen bleibt den zahlenden Abonnenten des Heibel-Ticker PLUS vorbehalten. Bitte haben Sie Verständnis dafür, dass wir die hohe Qualität unserer Veröffentlichung solide finanzieren möchten.

Gerne möchten wir Ihnen zeigen, wie wir Analystenresearch, volkswirtschaftliche Zusammenhänge und Börsenmechanismen gewinnbringend nutzen. Ab 12,50 Euro im Monat können Sie sich unverbindlich davon überzeugen. Zur Bestellseite mit weiteren Informationen gelangen Sie über folgenden Link: https://www.heibel-ticker.de/customer/new

Zusätzlich zu den kostenfreien, meist vergangenheitsbezogenen Inhalten der Free-Version (Marktrückblick, Sentimentanalyse & Leserfragen) erhalten Sie im Heibel-Ticker PLUS Abo:

+ Umfangreiche Markt- und Aktienanalysen und daraus abgeleitete konkrete Investmentideen

+ Updates zu Portfoliotiteln in Wochenausgabe

+ tabellarischer Übersicht des Heibel-Ticker Portfolios

+ Video-Konferenzen mit Stephan Heibel und Gästen

+ Interner Kunden-Bereich mit Updates in Echtzeit

+ Zugang zu PLUS Ausgaben im Archiv

+ 8% Treuerabatt nach 1. Jahr für PLUS und EXPRESS

Optional erhalten Sie unterwöchig mit der Express-Option Empfehlungen direkt per SMS & E-Mail, sobald ich diese verfasst habe. (Express)

Den Reaktionen meiner Kunden entnehme ich, dass der Heibel-Ticker PLUS die Bedürfnisse von Privatanlegern gezielt und verständlich sowie fundiert und erfolgreich befriedigt. Als Privatanleger nutzen sie meine Einschätzungen und Investmentideen zur selbstständigen Portfolio-Optimierung. Schauen Sie sich dazu gerne Erfahrungen und Referenzen meiner Kunden an.

Ich trenne die Hintergründe der Aktienmärkte von dem täglichen Medienrummel so messerscharf wie kaum ein anderer. Meine Leser schätzen meine neutrale, vereinfachende und unterhaltsame Art. Davon können Sie sich in diesem Heibel Ticker Free überzeugen.

Wenn Sie meine Schlussfolgerungen und Investmentideen erfahren möchten, dann testen Sie bitte den Heibel-Ticker PLUS unverbindlich ab 12,50 Euro im Monat.

Zur Bestellseite mit weiteren Informationen gelangen Sie über folgenden Link:

https://www.heibel-ticker.de/customer/new

5. Update beobachteter Werte

Die Heibel-Ticker PLUS Updates inkl. aktuellen Einschätzungen, konkreten Empfehlungen zu Einstiegspunkten sowie -kursen und Verkaufsempfehlungen zur Gewinnrealisierung bleiben den zahlenden Abonnenten des Heibel-Ticker PLUS vorbehalten. Bitte haben Sie Verständnis dafür, dass wir die hohe Qualität unserer Veröffentlichung solide finanzieren möchten.

Gerne möchten wir Ihnen zeigen, wie wir Analystenresearch, volkswirtschaftliche Zusammenhänge und Börsenmechanismen gewinnbringend nutzen. Ab 12,50 Euro im Monat können Sie sich unverbindlich davon überzeugen. Zur Bestellseite mit weiteren Informationen gelangen Sie über folgenden Link:

https://www.heibel-ticker.de/customer/new

6. Leserfragen

Vielen Dank für Ihre zahlreichen Fragen! Allerdings erhalte ich zu viele Leserfragen, als dass ich alle individuell beantworten könnte. Wenn ich eine Frage beantworte, dann möchte ich das fundiert und hilfreich machen.

Ich bitte daher um Ihr Verständnis, wenn ich wie folgt vorgehe. Sie profitieren davon wie die anderen 25.000 Heibel-Ticker Leser:

1. Fragen zu administrativen Themen (Abo, E-Mail-Zustellung, interner PLUS-Bereich …) werden natürlich stets binnen kurzer Zeit beantwortet.

2. Fragen zu Aktien aus unserem Portfolio werden inhaltlich in das nächste Update zum entsprechenden Portfoliotitel eingearbeitet, sofern für die Allgemeinheit von Interesse.

3. Die wichtigsten Fragen zu allgemeinen Börsenthemen sowie zu Einzeltiteln werde ich im Heibel-Ticker beantworten.

Mit dieser Vorgehensweise hoffe ich, möglichst viel Zeit für die Recherche von Themen zu haben, die ich für viele Leser wichtig halte und überzeugt bin, dass dies einem großen Teil unserer Gemeinschaft Mehrwert bietet.

Leider war es in der Vergangenheit teilweise so, dass ich mehr Zeit in die Recherche für individuelle Fragen gesteckt habe und Zeit für die Analyse von Aktien und das Ausarbeiten von neuen Empfehlungen fehlt. Das ist jedoch den zahlenden Abonnenten des Heibel-Ticker PLUS gegenüber unfair, denn es darf erwartet werden, dass ich meine Energie dahingehend einsetze, für alle Abonnenten relevante Themen auszuarbeiten. Ich hoffe auf Ihr Verständnis :-)

AMS-Osram vor Refinanzierung abwarten

Guten Abend Herr Heibel

Ich bin seit Jahren Abonnent und Fan Ihres Börsenbriefes. Nun habe ich eine aktuelle Frage in Zusammenhang mit einem Trading-Geschäft. Seit längerer Zeit verfolge ich den Kurs der AMS-Aktie, deren Verlauf sehr volatil verläuft. Nachdem die Aktie nun über einige Zeit Richtung Süden ging, bin ich vor wenigen Tagen eingestiegen, um von einer Gegenbewegung zu profitieren. Nun ist die Aktie aber markant abgesackt. Haben Sie Informationen, ob es dazu entsprechende Gründe gibt und ich den Verlust realisieren und aussteigen soll? Oder macht es Sinn, nun nachzukaufen? Für eine Beantwortung dieser Fragen bin ich Ihnen sehr dankbar.

Mit freundlichen Grüssen

Roland aus der Schweiz

ANTWORT

Ich nehme an, Sie sprechen von der österreichischen AMS-Osram :-). Das Unternehmen hat vor einer Woche bekannt gegeben, über eine Kapitalerhöhung 2,25 Mrd. EUR frisches Kapital einzuwerben. Am 20.Oktober soll eine außerordentliche Hauptversammlung diesen Schritt genehmigen. Zudem möchte man Schuldscheindarlehen mit einem Volumen von 800 Mio. EUR ausgeben.

Das ist dringend nötig, denn im Jahr 2025 laufen eine Reihe von Finanzierungen mit einem Gesamtvolumen von 1,7 Mrd. EUR aus. Auch dieses und nächstes Jahr werden Anleihen mit einem Volumen von 111 und 315 Mio. EUR resp. fällig. Zudem möchte das Unternehmen einen dreistelligen Millionenbetrag in den Ausbau der Fertigungsanlagen in Malaysia investieren.

Konservative Anleger warten lieber erstmal ab, wie die Restrukturierung der Finanzen des Konzerns läuft. Kapitalerhöhungen bedeuten stets eine Verwässerung der Gewinnzurechnung für Bestandsaktionäre. Wenn 2,25 Mrd. EUR an frischem Kapital hinzu kommen, werden die Altaktionäre mit einer aktuellen Marktkapitalisierung von gerade einmal 1,16 Mrd. EUR stark verwässert.

Die Refinanzierung soll in mehreren Schritten über einen Zeitraum von mehreren Monaten erfolgen. Ich würde diesen Prozess abwarten und im Anschluss eine Neubewertung vornehmen.

Aktuell notiert die Aktie auf einem EV/EBITDA von 7,5. In den vergangenen 5 Jahren betrug dieser Wert durchschnittlich 8,6, So wirklich günstig ist die Aktie in meinen Augen nicht.

TLT Anleihen-ETF fällt trotz Rekordvolumen

Zu den Bonds:

Am Donnerstag wurden im iShares 20+ Year Treasury Bond ETF TLT 200% mehr umgesetzt

als im Tagesdurchschnitt. Außerdem markierte dieser Umsatz den 2.höchsten Umsatz ever.

Das sieht nach Kapitulation aus und könnte den Wendepunkt bedeuten.

Wir haben spannende Zins-Zeiten.

Viele liebe Grüße, Nikolai aus Essen

ANTWORT

Vielen Dank für die Info. Ja, aber …

…die Zinswende ist historisch und entsprechend müssen wir damit rechnen, künftig immer neue Rekorde im Anleihenhandel zu verzeichnen.

Die Spannungen nehmen zu: Während mehr TLT gekauft werden denn je, fällt deren Kurs dennoch weiter. Warum? Weil der Kurs durch die Short-Verkäufer am Futures-Markt gemacht wird, die wesentlich größere Volumina bewegen als der ETF.

7. Übersicht HT-Portfolio

Der Börsen-Ausblick mit Markt- und Aktienanalysen, konkreten Empfehlungen sowie detaillierten Kauf- und Verkaufsaktionen bleibt den zahlenden Abonnenten des Heibel-Ticker PLUS vorbehalten. Bitte haben Sie Verständnis dafür, dass wir die hohe Qualität unserer Veröffentlichung solide finanzieren möchten.

Gerne möchten wir Ihnen zeigen, wie wir Analystenresearch, volkswirtschaftliche Zusammenhänge und Börsenmechanismen gewinnbringend nutzen. Ab 12,50 Euro im Monat können Sie sich unverbindlich davon überzeugen. Zur Bestellseite mit weiteren Informationen gelangen Sie über folgenden Link:

https://www.heibel-ticker.de/customer/new

8. Disclaimer / Haftungsausschluss und Risikohinweise

Wer un- oder überpersönliche Schreib- oder Redeweisen nachmacht oder verfälscht oder nachgemachte oder verfälschte un- oder überpersönliche Schreib- oder Redeweisen in Umlauf setzt, wird mit Lust-, manchmal auch mit Erkenntnisgewinn belohnt; und wenn alles gut geht, fällt davon sogar etwas für Sie ab. (frei nach Robert Gernhardt)

Wir recherchieren sorgfältig und richten uns selber nach unseren Anlageideen. Für unsere eigenen Transaktionen befolgen wir Compliance Regeln, die auf unsere eigene Initiative von der BaFin abgesegnet wurden. Dennoch müssen wir jegliche Regressansprüche ausschließen, die aus der Verwendung der Inhalte des Heibel-Tickers entstehen könnten.

Die Inhalte des Heibel-Tickers spiegeln unsere Meinung wider. Sie stellen keine Beratung, schon gar keine Anlageempfehlungen dar.

Die Börse ist ein komplexes Gebilde mit eigenen Regeln. Anlageentscheidungen sollten nur von Anlegern mit entsprechenden Kenntnissen und Erfahrungen vorgenommen werden. Anleger, die kein tiefgreifendes Know-how über die Börse besitzen, sollten unbedingt vor einer Anlageentscheidung die eigene Hausbank oder einen Vermögensverwalter konsultieren.

Die Verwendung der Inhalte dieses Heibel-Tickers erfolgt auf eigene Gefahr. Die Geldanlage an der Börse beinhaltet das Risiko enormer Verluste bis hin zum Totalverlust des eingesetzten Kapitals.

Quellen:

Kurse: Capital IQ, Deutsche Kurse von comdirect.de, Goldbarren & Münzen von proaurum.de, US-Kurse von finance.yahoo.com. Alle Kurse sind Schlusskurse vom Donnerstag sofern nichts Gegenteiliges vermerkt ist.

Bilanzdaten: CapitalIQ, Comdirect, Yahoo! Finance sowie Geschäftsberichte der Unternehmen

Informationsquellen: dpa-AFX, Aktiencheck, Yahoo! Finance, TheStreet.com, IR-Abteilung der betreffenden Unternehmen

9. An-/Ab-/Ummeldung

Wenn Sie sich von diesem Dienst abmelden möchten, dann gehen Sie bitte auf die Seite https://www.heibel-ticker.de und „stornieren“ Sie Ihre E-Mail Adresse im rechten Bereich „Newsletter Abo“.

Sie können sich über diese Seite gerne jederzeit wieder anmelden.

Sollte sich Ihre E-Mail Adresse geändert haben, so stornieren Sie bitte zunächst die alte Adresse und melden sich anschließend mit der neuen E-Mail Adresse wieder an.

Gerne können Sie den Heibel-Ticker Ihren Freunden empfehlen. Sie können den Heibel Ticker Free beliebig weiterleiten. Wenn Sie Inhalte davon auf anderen Internetseiten verwenden möchten, bitten wir um eine korrekte Quellenangabe sowie um eine kurze Information darüber.