Heibel-Ticker PLUS Börsenbrief

- Einfach einen Tick besser -

19. Jahrgang - Ausgabe 27 (05.07.2024)

Im heutigen Börsenbrief lesen Sie:

| 1. | Info-Kicker: 2024 übertrifft Träume der Anleger |

| 2. | So tickt die Börse: Nvidia & Cisco: Vergleich mit Internetblase 2000 |

| - Wochenperformance der wichtigsten Indizes | |

| 3. | Sentiment: Gesunde Zurückhaltung |

| - Interpretation | |

| 4. | Ausblick: Widersprüchliche Signale |

| 5. | Update beobachteter Werte: Bitcoin im Hardware Wallet, FlatexDeGiro |

| - Bitcoin im Hardware Wallet: Nachkaufen, Kursrutsch um 12% zum Aufstocken nutzen | |

| - FlatexDeGiro: Hintergründe für Verkauf | |

| 6. | Leserfragen |

| 7. | Übersicht HT-Portfolio |

| 8. | Disclaimer / Haftungsausschluss und Risikohinweise |

| 9. | Mitgliedschaft verwalten |

1. Info-Kicker: 2024 übertrifft Träume der Anleger

Liebe Börsenfreunde,

Meine Behauptung, ein Friedensschluss mit Russland unter Abgabe einiger Gebiete, sei ein Kompromiss, wurde seitens zweier Heibel-Ticker Leser kritisiert. Ein Kompromiss hieße, dass beide Seiten berechtigte Interessen hätten. Das sei nicht der Fall, daher müsse man von einer Niederlage oder Kapitulation sprechen. Okay, ich werde künftig vorsichtiger mit Begriffen umgehen und mich um eine politisch korrekte Sprache bemühen. Ich bin aber froh, dass die beiden Kritiker vorwiegend den Begriff, nicht jedoch meine Argumente kritisierten.

Heute spielt Deutschland um den Einzug ins Halbfinale. Eigentlich können unsere Fußballer*innen (ich hoffe, ich habe hier nun politisch korrekt gegendert) im Spiel gegen Spanien nur gewinnen, denn entweder sie schaffen es, oder aber sie verlieren gegen den künftigen Europameister, und das ist keine Schande.

Um 11% stieg der DAX in diesem Jahr bereits an. Damit wurden sämtliche Träume der Anleger bereits übertroffen. In Kapitel 2 zeige ich auf, wie es zu dieser fulminanten Rallye kam und mit welchen Argumenten Kritiker nun das Ende der Rallye herbeireden.

Die heutige Sentimentanalyse in Kapitel 3 zeigt eine überraschende Zurückhaltung der Anleger auf. Ob diese mit dem anstehenden Sommer zu tun hat oder andere Gründe dafür verantwortlich sind, untersuche ich in Kapitel 3.

Der heutige Ausblick wirft in Kapitel 4 einen Blick auf unser Portfolio. Ich gebe meine Meinung zur weiteren Aktienmarktentwicklung ab.

Wie immer gibt es wichtige Updates zu unseren Portfoliotiteln in Kapitel 5. Dort habe ich ausführlich aufgezeigt, was für den dramatischen Ausverkauf im Bitcoin verantwortlich ist und wie ich mich verhalten würde.

Ein Mitglied befragt mich zum Aktienrückkauf von Cancom. Immerhin kauft das Unternehmen 10% der ausstehenden Aktien zurück. In Kapitel 6 erläutere ich, was hinter Aktienrückkäufen steckt und wie sie zu sehen sind.

Das Kapitel 7 enthält die gewohnte tabellarische Übersicht über unser Heibel-Ticker Portfolio.

Nun wünsche ich der deutschen Nationalmannschaft viel Glück und Ihnen eine anregende Lektüre,

take share, Ihr Börsenschreibel

Stephan Heibel

Chefredakteur und Herausgeber des Heibel-Ticker Börsenbriefs

2. So tickt die Börse: Nvidia & Cisco: Vergleich mit Internetblase 2000

Das Jahr 2024 ist zur Hälfte um. Der DAX stieg um 11%, das hatte ihm vor einem halben Jahr kaum jemand zugetraut. Ich habe mir meine damalige Jahresumfrage nochmals angeschaut.

Bereits Ende März stieg der DAX über 18.150 Punkte. Ein Wert, den weniger als 10%, genau genommen nur noch 8,3% der Umfrageteilnehmer, als Höchstkurs für den DAX überhaupt für erreichbar hielten. Wie so häufig geschieht genau das, was die Wenigsten erwarten. Dieses Jahr brauchte der DAX dafür nicht einmal drei Monate.

Das Tief für 2024 sahen 94% der Umfrageteilnehmer mindestens unter 15.750. Tatsächlich lag das Tief gleich im Januar bei 16.431 Punkten, also deutlich höher. Vom bisherigen Jahreshoch bei 18.869 Punkten bis auf das mindestens erwartete Tief bei 15.750 Punkten würde einer Korrektur von 17% entsprechen. Das ist zwar viel, aber nicht unmöglich. Doch im Sinne unserer Sentimenttheorie, dass stets das Unerwartete passiert, können wir die Marke von 15.750 im Falle einer heftigen Korrektur als untere Unterstützung betrachten. Denn andernfalls, sollte also diese Marke unterschritten werden, würde genau das passieren, was die meisten erwarteten - und das passiert sehr selten.

In diesen Tagen werden Vergleiche zur Internetblase 2000 angestellt. Viele Finanzjournalisten sehen im Anstieg der Aktie von Nvidia und den vielen KI-Aktien in dessen Kielwasser Parallelen zur Internetblase 2000. Tatsächlich machten im März 2000 Technologieaktien einen Anteil von 48% im S&P 500 aus.

In den Jahren zuvor pendelte der Anteil meist zwischen 15 und 20% und auch kurz nach dem Platzen der Internetblase ging der Anteil von Technologietiteln im S&P 500 wieder auf 17% im Jahr 2004 zurück und pendelte bis 2009 zwischen 17 und 20%.

Doch seither haben die Technologietitel wieder an Gewicht zugelegt und in der vergangenen Woche wurde wieder die historische Marke von 48% erreicht. "Es wird böse enden", schreiben nun die Finanzjournalisten, die in diesem historischen Vergleich einen ausreichenden Fakt sehen, um vor dem nahenden Absturz Nvidias zu waren.

Ein weiteres Argument haben die Finanzjournalisten ausgegraben: Im Zuge der Internetblase wuchs der Netzwerkausstatter Cisco zum wertvollsten Unternehmen der Welt. Das damals wertvollste Unternehmen wurde im März 2000, also exakt in den Tagen des Tops der Internetblase, mit einem damals unvorstellbaren Wert von 550 Mrd. USD übersprungen. Ich verrate Ihnen gleich, welches Unternehmen damals an der Spitze abgelöst wurde. Im Zuge der Internetblase stieg der Kurs von Cisco binnen 5 Jahren um 3.590% an.

Nun raten sie mal, um wieviel Nvidia in den vergangenen 5 Jahren anstieg: Um 3.440%, es fehlen nur noch ein paar Cent. Genau wie mit Cisco damals können auch heute viele Menschen, die nicht wie wir an der Börse unterwegs sind, mit dem Namen Cisco bzw. Nvidia nichts anfangen. Ja, Cisco hat irgendwas mit dem Internet zu tun, aber was genau, das wussten die Wenigsten. Und so hat Nvidia irgendwas mit der KI zu tun, aber was genau, das wissen auch heute noch die Wenigsten.

Ach so, wie versprochen hier noch der Titel, den Cisco damals an der Spitze der wertvollsten börsennotierten Unternehmen der Welt ablöste: Microsoft. Und wen löste Nvidia vergangene Woche ab? Ach ja, genau: Microsoft.

Na, so viele Parallelen, das kann doch kein Zufall sein ;-).

Doch das ist keine Analyse, das ist lediglich eine Häufung von Zufällen. Was sie nicht sehen, ist, dass die über 100 Internetunternehmen, die 1998 bis 2000 an die Börse gingen, keine Gewinne erwirtschafteten. Deren Bewertungen konnten nicht mit KGVs diskutiert werden, da es keine Gewinne (Kurs/Gewinn-Verhältnis) gab. Man diskutierte Kurs/Umsatz-Verhältnisse und dort, wo es nicht einmal Umsätze gab, diskutierte man den Kurs im Verhältnis zur Anzahl der Augenpaare, die über die entsprechenden Internetseiten erreicht wurden. Auf diese Weise kamen die utopisch hohen Bewertungen von damals zustande, die zu einem Verhältnis von 48% führten und das Platzen der Blase nach sich zogen.

Die heutigen KI-Unternehmen, angeführt von Nvidia, erwirtschaften allesamt Gewinne. Und wenn auch das Bewertungsverhältnis bei einem KGV von 100 exorbitant teuer aussieht, so relativiert sich das Verhältnis sehr schnell, wenn wir auf das Jahr 2025 blicken: Es wird Analystenerwartungen zufolge auf 47 sinken, weil sich der Gewinn mehr als verdoppelt, genau wie der Umsatz. Schon auf Basis der Schätzungen für 2026 sieht's dann schon wieder günstig aus, denn das KGV sinkt auf 34 bei einer Wachstumsgeschwindigkeit von 35%.

Mag also sein, dass die Finanzjournalisten ausreichend Anleger verängstigen, um einen Ausverkauf bei Nvidia & Co. zu erzeugen. Doch solch ein Rückschlag wäre in meinen Augen eine Kaufgelegenheit für langfristig orientierte Anleger.

Oder anders ausgedrückt: Während Internetaktien nach dem Platzen der Internetblase 4 Jahre brauchten, um ihre Überbewertung abzubauen, würde ich in einem solchen Fall diesmal von einer zeitlich betrachtet wesentlich kürzeren Korrektur ausgehen.

Der S&P 500 legte seit Jahresbeginn um 15% zu. Der S&P 500 Small Cap Teilindex, der nur die kleinen Unternehmen im S&P 500 berücksichtigt, gab im gleichen Zeitraum 1,5% ab. Was Sie schon ahnten, wird hier mit Zahlen belegt: Die Aktienbörse wird durch die Großunternehmen nach oben gezogen, während die Aktien der kleinen Unternehmen auf der Strecke bleiben.

Historisch betrachtet kann es sich dabei nur um eine vorübergehende Phase handeln, die sich irgendwann wieder umkehrt. Denn alle Großunternehmen waren mal klein und entstammen also dem Milieu der kleinen Unternehmen. Historisch betrachtet läuft der MDAX, der Index der mittelgroßen Unternehmen, wesentlich besser als der DAX, in dem die Großunternehmen ihren Platz haben.

Entsprechend schreiben auch hier wieder viele Finanzjournalisten, dass man nur geduldig sein müsse, bis die Aktien der kleinen Unternehmen wieder anziehen. Doch Vorsicht, das stimmt nicht ganz.

Der SDAX beispielsweise, in dem die Aktien von kleinen Unternehmen geführt werden, läuft seit 1988 schwächer als der DAX. Der DAX legte seither um 1.800% zu, der MDAX um 2.500%, der SDAX jedoch nur um 1.400%. Es scheint also vielleicht doch einen Unterschied zu geben zwischen den großen und mittelgroßen Unternehmen und den kleinen Unternehmen. Vielleicht, so eine Vermutung, die sich aufdrängt, vielleicht sind die großen Unternehmen ja doch deswegen so groß, weil sie besser sind?

Zumindest ist es kein Selbstgänger, auf zurückgebliebene Aktien kleiner Unternehmen zu setzen, in der Hoffnung, dass sie ihren Bewertungsrückstand irgendwann ausgleichen. Vielleicht, so die bittere Erkenntnis, vielleicht ist der Aktienkurs aus gutem Grund so schwach.

Am gestrigen 4. Juli blieben die US-Börsen geschlossen. Schon am Mittwoch schlossen die Aktienbörsen mittags, da der US-Unabhängigkeitstag stets groß gefeiert wird und viele US-Amerikaner zu ihren Familien reisen. So wird auch am heutigen Freitag das Handelsvolumen gering sein.

Am Montag wurden Inflationszahlen veröffentlicht. In Deutschland sank die Inflation auf 2,2% und nähert sich damit dem Ziel von 2%. Sowohl in der EU als auch in den USA geht die Inflation zurück. In der EU werden weitere Zinssenkungen möglich, in den USA kommt die erste Zinssenkung nun bereits für September in Frage.

Grob betrachtet ist es mit der Korrelation von Leitzins und Aktienmarkt wie folgt: Solange die Zinsen angehoben werden, haben Anleger Angst davor, wie hoch die Zinsen wohl steigen müssen. Man hält sich vor dem Hintergrund dieser Ungewissheit aus dem Aktienmarkt zurück.

Wenn die Notenbank dann verkündet, ein ausreichend hohes Zinsniveau erreicht zu haben, um die Inflation wirkungsvoll zu bekämpfen, startet eine Rallye. Denn nun kann mit dem neuen, wenngleich auch hohen, Zinsniveau kalkuliert werden. Und je stärker sich in dieser Zeit die Konjunktur zeigt, desto stärker steigen die Aktienkurse. Anleger freuen sich darüber, dass die Konjunktur trotz hohem Zinsniveau weiterhin so gesund ist.

Irgendwann ist dann die Inflation eingefangen und die Notenbanken beginnen, das hohe Zinsniveau zurückzudrehen. In die Kalkulationsmodelle kann erneut kein fester Zins eingetragen werden, da ja ungewiss ist, in welchem Tempo und wie weit der Leitzins gesenkt wird. Und zudem kommt wieder Unsicherheit auf: Ist die Inflation denn wirklich nachhaltig eingedämmt, oder kommen die Zinssenkungen etwa zu früh? Und natürlich die Mutter aller Sorgen: Senkt die Notenbank den Leitzins wirklich, weil die Inflation eingedämmt ist, oder senkt sie den Leitzins vielleicht nur, weil die Konjunktur sonst einbrechen würde?

Wenn wir also auf Zinssenkungen hüben wie drüben zulaufen, dann dürfte unsere Rallye ihre besten Tage bereits hinter sich haben.

Schauen wir mal, wie sich die wichtigsten Indizes in der abgelaufenen Woche entwickelt haben:

Wochenperformance der wichtigsten Indizes

| INDIZES | 5.7., 16:56 Uhr | Woche Δ | Σ '24 Δ |

| DAX | 18.433 | 1,2% | 10,0% |

| S&P 500 | 5.543 | 0,9% | 16,5% |

| Nikkei | 40.912 | 3,4% | 22,3% |

| Shanghai A | 3.431 | -0,9% | 10,0% |

| Euro/US-Dollar | 1,08 | 1,1% | -2,1% |

| Euro/Yen | 174,28 | 1,1% | 11,8% |

| 10-Jahres-US-Anleihe | 4,29% | -0,04 | 0,43 |

| Umlaufrendite Dt | 2,61% | 0,11 | 0,58 |

| Feinunze Gold | $2.382 | 2,4% | 15,5% |

| Fass Brent Öl | $87,44 | 1,1% | 13,3% |

| Kupfer | $9.883 | 3,9% | 15,0% |

| Baltic Dry Shipping | $2.021 | -0,5% | -8,9% |

| Bitcoin | $55.812 | -8,2% | 32,5% |

3. Sentiment: Gesunde Zurückhaltung

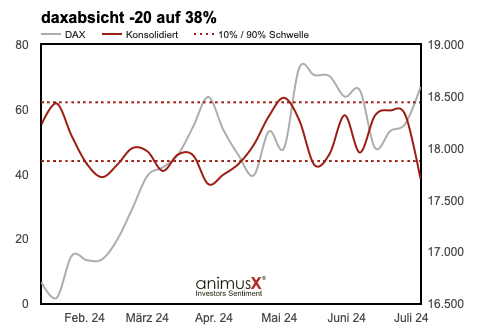

Das DAX-Sentiment ist ausgeglichen. Der DAX konnte im Wochenverlauf um 2% zulegen, doch wirklich gute Laune kommt bei Anlegern nicht auf. Es fehlt die Bestätigung der guten Aktienmarktlage durch die US-Börse, die anderthalb Tage lang geschlossen war.

Das DAX-Sentiment ist ausgeglichen. Der DAX konnte im Wochenverlauf um 2% zulegen, doch wirklich gute Laune kommt bei Anlegern nicht auf. Es fehlt die Bestätigung der guten Aktienmarktlage durch die US-Börse, die anderthalb Tage lang geschlossen war.Dies zeigt sich auch in der fehlenden Selbstzufriedenheit. Trotz der guten Aktienmarktperformance bleiben Anleger leicht verunsichert.

Entsprechend schwach ist die Zukunftserwartung: Pessimismus greift unter deutschen Anlegern um sich.

Die Investitionsabsicht, innerhalb der kommenden zwei Wochen am Aktienmarkt zu agieren, ist dadurch auf einen extrem niedrigen Stand gesunken. Vielleicht wollen Anleger erst einmal abwarten, wie sich die US-Börsen zeigen, vielleicht möchte man aber auch einfach nur einen unbeschwerten Sommer haben und hält sich daher mit neuen Engagements zurück.

Das Euwax-Sentiment fällt ebenfalls zurück und nähert sich der neutralen Nulllinie. Privatanleger, die sich in den vergangenen Wochen noch long auf steigende Kurse positioniert haben, warten nun erst einmal ab.

US-Fondsanleger hoben ihre Investitionsquote auf 104% an und positionieren sich damit extrem bullisch.

Die Bulle/Bär-Differenz ging auf 16%punkte zurück. Mit 42% machen die Bullen nach wie vor die Mehrheit unter den US-Anlegern aus, Bären gibt es hingegen nur noch 26%.

Der technische Angst & Gier Indikator des S&P 500 zeigt mit 53% eine neutrale Verfassung an.

Interpretation

Der Kursanstieg am Aktienmarkt konnte bei Anlegern nicht für Begeisterung sorgen. Apropos "Sorgen": Genau diese machen sich Anleger über die weitere Entwicklung. An eine nachhaltige Fortsetzung der Rallye glauben offensichtlich nur wenige. Vielmehr spekulierte man vor einer Woche offensichtlich gerade einmal auf diese leichte Erholung im DAX von 2%, mit dem der DAX schon wieder in Schlagweite neuer Allzeithochs notiert - es fehlen nur noch 1,4%.

Der Kursanstieg am Aktienmarkt konnte bei Anlegern nicht für Begeisterung sorgen. Apropos "Sorgen": Genau diese machen sich Anleger über die weitere Entwicklung. An eine nachhaltige Fortsetzung der Rallye glauben offensichtlich nur wenige. Vielmehr spekulierte man vor einer Woche offensichtlich gerade einmal auf diese leichte Erholung im DAX von 2%, mit dem der DAX schon wieder in Schlagweite neuer Allzeithochs notiert - es fehlen nur noch 1,4%.Während vor einer Woche und 2% tiefer also noch viele Anleger investieren wollten, ist diese Investitionsabsicht nun schon wieder verflogen. Dies deutet darauf hin, dass die Investitionsabsichten vorwiegend spekulativer Natur waren, also schon gar nicht mehr an eine nachhaltige Fortsetzung der Rallye glaubten.

Abbildung 1: Sentimentumfrage: DAX Absicht

Wir haben es aktuell also mit einer extrem niedrigen Investitionsabsicht zu tun. Ich habe nachgeschaut, was mit dem DAX in der Vergangenheit passierte, wenn die Investitionsabsicht vergleichbar gering oder geringer war. Schauen Sie selbst:

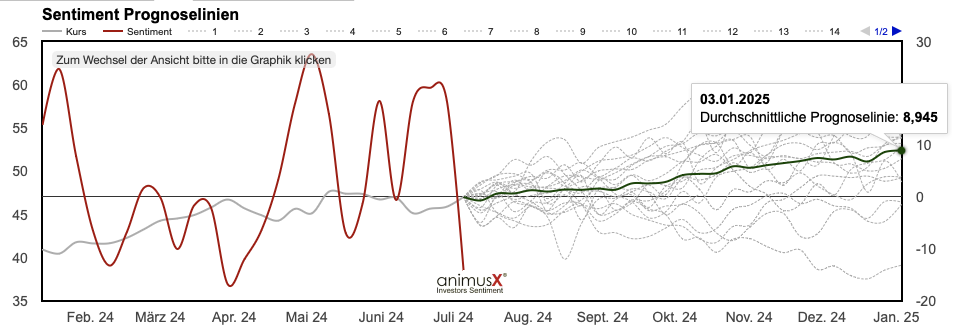

Abbildung 2: Sentimentumfrage: DAX-Prognose auf Basis der DAX-Absicht

In den folgenden 6 Monaten stieg der DAX bei vergleichbarer Konstellation um knapp 9% an. In den vergangenen 18 Jahren gab es immerhin 19 vergleichbare Konstellationen. Dreimal folgten jedoch auch niedrigere Kurse.

Die Erwartung bezüglich der weiteren Entwicklung am Anleihemarkt ist optimistisch. Schon seit Monaten werden steigende Kurse für Bundesanleihen erwartet, was im Umkehrschluss zu sinkenden Renditen führt.

Die Erwartung bezüglich der weiteren Entwicklung am Anleihemarkt ist optimistisch. Schon seit Monaten werden steigende Kurse für Bundesanleihen erwartet, was im Umkehrschluss zu sinkenden Renditen führt.Doch Vorsicht: Die Erwartungshaltung zum Anleihemarkt ist historisch betrachtet ein Kontraindikator. Wenn Anleger steigende Anleihekurse und somit fallende Renditen erwarten, passiert häufig genau das Gegenteil: Die Anleihepreise fallen und die Rendite steigt.

Die Stimmung am Bitcoinmarkt ist eingebrochen. -12% binnen einer Woche haben die Bitcoin-Anleger schockiert. Doch noch ist die Stimmung nicht negativ genug, um aus einer extremen Stimmungslage eine Prognose abzuleiten. Ich habe in einem Update zum Bitcoin ausgeführt, was für den Ausverkauf am Bitcoinmarkt verantwortlich ist, mehr dazu in Kapitel 5.

Die Stimmung am Bitcoinmarkt ist eingebrochen. -12% binnen einer Woche haben die Bitcoin-Anleger schockiert. Doch noch ist die Stimmung nicht negativ genug, um aus einer extremen Stimmungslage eine Prognose abzuleiten. Ich habe in einem Update zum Bitcoin ausgeführt, was für den Ausverkauf am Bitcoinmarkt verantwortlich ist, mehr dazu in Kapitel 5.4. Ausblick: Widersprüchliche Signale

Tja, was machen wir nun mit der Nachrichtenlage, die Argumente für alle Richtungen bereit hält? Die Sentimentanalyse signalisiert steigende Kurse für die kommenden sechs Monate. Die KI-Unternehmen (bei uns: Nvidia & Dell) signalisieren hohe Bewertungen, die deren Aktien anfällig für negative Nachrichten macht. Und negative Nachrichten zur KI gibt es reichlich, wenn Sie in Kapitel 2 zum Vergleich mit Cisco und der Internetblase 2000 schauen.

Neben Dell und Nvidia ist auch Palo Alto anfällig für eine Korrektur. Diese drei Highflyer haben in den vergangenen Wochen unser Portfolio nach oben gezogen, während viele andere Titel eher ein Schattendasein fristen. Immerhin wurde diese Woche endlich die gute Performance im Goldpreis auf die Goldaktien übertragen, Wheaton Precious Metals (+3%) und Barrick Gold (+2%) stiegen an.

Und auch die Aktie von PVA Tepla scheint einen Boden gefunden zu haben, diese Woche ging's um 5% nach oben. Die Verschiebung der Hauptversammlung, wie im letzten Update zu PVA Tepla berichtet, scheint doch für Verwirrung unter Anlegern gesorgt zu haben. Ich bleibe bei meiner Einschätzung, dass diese günstig bewertete Aktie irgendwann anspringen wird.

Heute gibt es in den USA wieder Konjunkturdaten: Die Arbeitslosigkeit steigt weiter an, was als Bestätigung für eine baldige erste Leitzinssenkung in den USA betrachtet wird. Ich denke tatsächlich, dass wir bis September noch mehr oder weniger seitwärts laufen dürften, vielleicht mit ein paar Spikes nach oben. Doch nach der ersten Zinssenkung dürfte meiner Erwartung nach das in Kapitel 2 beschriebene Szenario eintreten, in dem die Sorgen über die Konjunktur, über den Erfolg der Inflationseindämmung etc. Anleger vorsichtig werden lassen.

Wir haben aktuell 17% Cash in unserem Portfolio. Das ist nicht mehr so üppig wie in den vergangenen Wochen. Ich möchte versuchen, den einen oder anderen Spike nach oben noch mitzunehmen. Sollte dies nicht gelingen, dann werde ich Positionen verkleinern und/ oder spekulative Positionen auflösen.

Aktuell sehen wir einen Ausverkauf im Bitcoin, ich habe ein Update dazu verfasst. Was auch immer hinter dem Ausverkauf stecken mag, in der Vergangenheit war dies mitunter ein Vorläufer eines Ausverkaufs in Nvidia. Doch in der Vergangenheit wurde der Erfolg von Nvidia als Resultat der Miner betrachtet, die mit den leistungsstarken Chips von Nvidia Bitcoin und andere Kryptos schürften. Inzwischen hat Nvidia mehr mit der KI zu tun, könnte sich also vom Bitcoin lösen.

Es formt sich Widerstand innerhalb der US-Demokraten gegen die Kandidatur Joe Bidens. Einige finanzkräftige Unterstützer haben ihm ihre Unterstützung entzogen und kündigten an, erst dann wieder zu spenden, wenn er Platz für einen anderen Kandidaten macht. Joe Biden selbst scheint noch weit entfernt von einer solchen Erkenntnis zu sein.

Es formt sich Widerstand innerhalb der US-Demokraten gegen die Kandidatur Joe Bidens. Einige finanzkräftige Unterstützer haben ihm ihre Unterstützung entzogen und kündigten an, erst dann wieder zu spenden, wenn er Platz für einen anderen Kandidaten macht. Joe Biden selbst scheint noch weit entfernt von einer solchen Erkenntnis zu sein. Sehr zur Freude seines Gegners Donald Trump, der aus dem ersten TV-Duell klar als Sieger hervorging. Über einen Wechsel bei den Demokraten hin zu Kamala Harris hat er schon seine Meinung kund getan: Sie sei die schwächste Gegnerin, die er sich vorstellen könne.

Sehr zur Freude seines Gegners Donald Trump, der aus dem ersten TV-Duell klar als Sieger hervorging. Über einen Wechsel bei den Demokraten hin zu Kamala Harris hat er schon seine Meinung kund getan: Sie sei die schwächste Gegnerin, die er sich vorstellen könne.Es läuft für Trump. Diese Woche entschied ein US-Gericht, dass ein US-Präsident auch im Vorfeld seiner Präsidentschaft unter bestimmten Umständen Immunität genießen könnte und verwies eine Klage, für die er bereits schuldig gesprochen wurde, zurück an die unteren Gerichte. Nun wird es bis zur Präsidentschaftswahl im November kein Strafmaß geben und somit könnte er sich über die Ziellinie retten.

Am Wochenende findet in Frankreich die Stichwahl statt. Wir dürfen gespannt sein auf das Ergebnis. Zumindest in England machte der Rechtsruck Europas diese Woche halt. Unsere Ampelkoalition hat mit Hilfe von Buchhaltertricks schmerzhaftes Sparen vermieden, das klingt für mich nach "weiter so". Ich würde sagen, diejenigen, die mit der Schuldenbremse einen Druck zum Sparen aufbauen wollten, betrachten den in der Ampel gefundenen Kompromiss als Niederlage.

Diese Woche hat sich viel bewegt, auch am Wochenende wird es noch Bewegung geben. In der kommenden Woche werden wir dann klarer sehen, wohin die Reise durch den Sommer geht. Im Moment neige auch ich noch zum Abwarten.

5. Update beobachteter Werte: Bitcoin im Hardware Wallet, FlatexDeGiro

Im Wochenverlauf habe ich Updates zu unseren Portfolio-Titeln verfasst. Diese erhalten Sie nachfolgend zusammen aufgeführt.

Die Updates finden Sie generell jeweils nach der Veröffentlichung verfügbar unter Heibel-Ticker -> Portfolio -> 10 neueste Einträge und mit der Express-Funktion erhalten Sie die Updates direkt unterwöchig per E-Mail und SMS.

==========

Bitcoin im Hardware Wallet: Nachkaufen, Kursrutsch um 12% zum Aufstocken nutzen

Fr, 05. Juli um 10:27 Uhr

Der Kurs des Bitcoins ist diese Woche um 12% eingebrochen. Ich würde den Rückschlag auf ein Kursniveau unter 55.000 USD, wie im März angekündigt, zum Nachkaufen nutzen.

In der Bitcoin-Scene herrscht Goldgräberstimmung: Je günstiger man den Bitcoin kaufen kann, desto glücklicher sind die Bitcoin-Fans. Dahinter steckt die Überzeugung, dass der Bitcoin in der Zukunft deutlich steigen wird, egal, wie heftig kurzfristige Ausverkäufe aus ausfallen mögen.

Hinter dem aktuellen Kursrutsch steckt ein großes Angebot an Bitcoins, das in diesen Tagen auf den Markt kommt. Doch kommt das Angebot nicht etwa von ehemaligen Bitcoinern, die ihre Meinung geändert haben, sondern von Bitcoin-fernen Institutionen, die durch ihre Arbeit an Bitcoins gekommen sind, diese jedoch nicht behalten möchten.

Allen voran das Land Sachsen, das knapp 50.000 Bitcoins beschlagnahmte, als man die Betreiber des Raubkopierportals movie2k.to Hops nahm. Diese 50.000 Bitcoins kamen zu den bereits im Jahr 2020 sichergestellten 25.000 Bitcoins von den selben Betreibern hinzu. Movie2k.to ließ sich Raubkopien im Jahr 2008 bis 2013 bezahlen und legte das Geld in den damals noch bei wenigen US-Dollar notierenden Bitcoin an.

Das Land Sachsen verkauft in diesen Tagen sukzessive Bitcoins und erhöht damit das tägliche Angebot an Bitcoins maßgeblich. Durch das Mining kommen täglich 450 Bitcoins auf den Markt. Sie können sich also vorstellen, dass 75.000 Bitcoins, die plötzlich zur Disposition stehen, da einen maßgeblichen Einfluss haben.

Zusätzlich wurden in den vergangenen Tagen die geschädigten Kunden der 2014 Pleite gegangenen japanischen Kryptoplattform Mt.Gox entschädigt. Die Kryptobörse wurde damals gehackt, 850.000 Bitcoins gingen verloren. 200.000 davon konnten anschließend zurückgewonnen werden, 140.000 davon kommen in diesen Tagen zur Auszahlung an ihre ursprünglichen Besitzer. Der Bitcoin stand damals bei wenigen hundert US-Dollar, die geschädigten Kunden können heute ihr Glück kaum fassen und versilbern zumindest einen Teil ihrer Entschädigung.

Seit der Zulassung der Bitcoin-ETFs Anfang des Jahres haben die ETF-Anbieter rund 800.000 Bitcoins gekauft. Wenn nun binnen weniger Tage 140.000 + 75.000 = 215.000 Bitcoins in den Markt gegeben werden, ist es nur zu gut nachvollziehbar, dass der Kurs sinkt. So schnell können die vielen Bitcoins vom Markt nicht aufgenommen werden.

Für uns als Anleger ist es jedoch wichtig, diese Effekte als Einmaleffekte zu verstehen: Es handelt sich nicht um enttäuschte Bitcoiners, die ihre Bitcoins abstoßen, sondern es handelt sich um Eigentümer von Bitcoins, die mit diesem Eigentum entweder nicht mehr gerechnet haben, oder aber damit nichts anfangen können. Sobald der Verkaufsdruck dieser Sondereffekte endet, dürfte der Bitcoin wieder auf sein ursprüngliches Niveau steigen.

Wie tief der Bitcoin jedoch im Verlauf der kommenden Tage oder Wochen noch fallen wird, das kann ich leider nicht abschätzen. Daher kaufen wir niemals alles auf einen Schlag, sondern kaufen schrittweise nach nennenswerten Kursrückschlägen, haben aber noch immer Pulver trocken für weitere Nachkäufe.

Aktuell macht unsere Bitcoin-Position 2,1% des Portfolios aus. Ziel sind 6,6% Portfolioanteil, ich würde heute auf 4% aufstocken, damit wir noch Luft haben.

Alle Updates zu Bitcoin im Hardware Wallet

FlatexDeGiro: Hintergründe für Verkauf

Fr, 05. Juli um 11:13 Uhr

Ein Mitglied fragte nach den Hintergründen zu meiner Verkaufsentscheidung bei FlatexDeGiro. Hier meine Antwort:

Ich habe FlatexDeGiro nun über viele Jahre begleitet. Als ehemaliger Banker war es mir wichtig, in eine Bank, einen Broker zu investieren, dessen Geschäftsmodell ich verstehe und gut finde.

Natürlich lassen sich auch Probleme bei FlatexDeGiro finden. Aber gegenüber der Dreistigkeit der Geschäftsbanken (Deutsche Bank, Commerzbank), der Inkompetenz der Volksbanken und Sparkassen und der Augenwischerei der Neobroker bietet FlatexDeGiro ein recht ehrliches Geschäftsmodell.

Gründer und Großaktionär Bernd Förtsch blickt inzwischen jedoch neidisch auf die vermeintlichen Erfolge der Neobroker. Den Kunden werden kostenfreie Trades versprochen, dafür erhalten die Kunden schlechtere Kurse. Kleinsparer werden zu Aktionären, ohne das Prinzip der Unternehmensteilhabe verstanden zu haben. Viele junge Anleger wurden mit dem Boom und Bust der Kryptowährungen von 2020 bis 2022 bereits fürs Leben geschädigt. Sie werden nicht mehr an die Börse zurück finden.

Jetzt, wo der Hype um Kryptos nicht mehr so groß ist, erweisen sich die Geschäftsmodelle einiger Neobroker als nicht tragfähig.

Förtsch möchte in die Welt der Augenwischerei hinein. Denn wenn man schnell genug ist und vielleicht auch noch das öffentliche Interesse mit beeinflussen kann (Der Aktionär), dann lässt sich sehr gut an den Kleinsparern verdienen.

Ich hatte mir vorgestellt, FlatexDeGiro als innovativen Gegenspieler zu den Großbanken, Genossenschaftsbanken und Sparkassen zu etablieren. Das Unternehmen war auf gutem Weg dahin, doch durch die Machtübernahme von Bernd Förtsch ist dieses langfristige Vorhaben nun dem kurzfristigen Profit auf dem Rücken der Kleinsparer gewichen. Schade.

Ich möchte da nicht als Anteilseigner dabei sein.

Alle Updates zu FlatexDeGiro

6. Leserfragen

Vielen Dank für Ihre zahlreichen Fragen! Wenn ich eine Frage beantworte, dann möchte ich das fundiert und möglichst relevant für alle über 25.000 Heibel-Ticker Mitglieder machen. Deswegen haben wir über die Jahre folgendes Vorgehen für Leserfragen entwickelt:

• Fragen zu administrativen Themen (Abo, E-Mail-Zustellung, interner PLUS-Bereich …) werden stets binnen kurzer Zeit beantwortet.

• Fragen zu Aktien aus unserem Portfolio werden inhaltlich in das nächste PLUS Update zum entsprechenden Portfoliotitel eingearbeitet, sofern für die Mitglieder von Interesse.

• Die wichtigsten Fragen zu allgemeinen Börsenthemen sowie zu Einzeltiteln werden in beiden Heibel-Ticker PLUS und free Varianten beantwortet.

Mit dieser Vorgehensweise habe ich möglichst viel Zeit für die Recherche von Themen, die für möglichst viele Mitglieder relevant sind, dass meine Antworten einem großen Teil unserer Gemeinschaft Mehrwert bieten.

Leider war es in der Vergangenheit teilweise so, dass ich viel Zeit in die Recherche für individuelle Fragen gesteckt habe und dadurch Zeit für die Analyse von Aktien und das Ausarbeiten von neuen Empfehlungen fehlte. Das war besonders den zahlenden Heibel-Ticker PLUS Mitgliedern gegenüber unfair, denn diese dürfen erwarten, dass ich meine Energie dahingehend einsetze, für alle PLUS Mitglieder relevante Themen auszuarbeiten. Ich hoffe auf Ihr Verständnis :-)

Cancom Aktienrückkauf

Hallo Stephan,

zunächst einmal vielen Dank für Deine Arbeit. Freue mich jede Woche auf den Ticker.....

Es geht um Cancom SE. Dort gibt es aktuell ein Rückkaufprogramm der Aktie.

Es sollen 10 % der Aktien zurückgekauft werden mit entsprechender Eigenkapital

Reduzierung.

Das Angebot liegt bei 33 Euro.....per heute steht die Aktie bei 32,90 Euro.

Die Prognosen bei Cancom sind recht positiv zu bewerten.

Warum sollte man also darauf eingehen, oder siehst Du das anders ?

Danke schonmal für Deine Beurteilung hierzu.

Gruss aus Hannover

Dirk

ANTWORT

Cancom ist ein solides Unternehmen mit ordentlichem Cashflow. Die Bewertung ist bei einem EV/EBITDA von aktuell 10 vor dem Hintergrund des 7%igen Gewinnwachstums (EBITDA) in Ordnung. Das Unternehmen rechnet mit einer anziehenden Nachfrage nicht zuletzt aufgrund der KI-Revolution, die eine Erneuerung der IT-Infrastruktur in Unternehmen mit sich bringt.

Die Investitionen, die Cancom selbst in KI tätigen muss, halten sich in Grenzen. Man hilft ja nur den Kunden bei der Umsetzung der IT-Projekte. Daher kann der freie Cashflow für den Rückkauf von Aktien verwendet werden. Das steigert den Gewinn je Aktie in der Zukunft.

Ich sehe keinen Grund, das „Rückkaufangebot“ anzunehmen. In meinen Augen wird sich das positiv auf den Aktienkurs auswirken.

7. Übersicht HT-Portfolio

| Spekulation (≈20%) =12% | WKN | 5.7., 16:56 Uhr | Woche Δ | Σ '24 Δ | Anteil 8x2,5% | ! |

| PVA Tepla | 746100 | 15,75 € | 3% | -23% | 1,4% | B |

| Puma | 696960 | 43,44 € | 1% | -9% | 3,8% | C |

| Barrick Gold | 870450 | 16,24 € | 4% | -1% | 2,3% | C |

| Coterra Energy | 881646 | 24,29 € | -3% | 4% | 1,9% | B |

| DELL Technologies | A2N6WP | 128,34 € | -1% | 6% | 2,6% | A |

| Wachstum (≈30%) =28,5% | WKN | 5.7., 16:56 Uhr | Woche Δ | Σ '24 Δ | Anteil 5x6% | ! |

| Wheaton Precious Metals | A2DRBP | 51,67 € | 5% | 15% | 4,1% | C |

| Medios | A1MMCC | 15,90 € | -1% | 0% | 4,8% | C |

| Nynomic | A0MSN1 | 26,70 € | -2% | -16% | 5,2% | C |

| Nvidia | 918422 | 117,30 € | 0% | 161% | 4,9% | B |

| Palo Alto Networks | A1JZ0Q | 317,37 € | 0% | 20% | 6,7% | B |

| Nextracker | A3D5CW | 42,89 € | -2% | -7% | 2,7% | B |

| Dividende (≈30%) = 23,1% | WKN | 5.7., 16:56 Uhr | Woche Δ | Σ '24 Δ | Anteil 5x6% | ! |

| CEWE | 540390 | 104,60 € | -1% | 3% | 3,0% | B |

| Allianz | 840400 | 259,40 € | 0% | 7% | 3,0% | B |

| Snap-On | 853887 | 235,38 € | -3% | -5% | 6,2% | B |

| Nitto Denko | 862930 | 74,79 € | 1% | 12% | 6,3% | C |

| Givaudan | 938427 | 4.388,64 € | -1% | 17% | 4,6% | C |

| Absicherung (≈20%) =19,8% | WKN | 5.7., 16:56 Uhr | Woche Δ | Σ '24 Δ | Anteil 3x6,6% | ! |

| Goldbarren /Uz | 965515 | 2.200,65 € | 1% | 17% | 9,4% | B |

| Südzucker-Anleihe | A0E6FU | 99,76% | 0% | 3% | 3,1% | C |

| Dt.Lufthansa Anleihe | A2YNV6 | 99,39% | 0% | 2% | 2,9% | C |

| Bitcoin | A27Z30 | 51.570 € | -9% | -14% | 4,3% | B |

| Σ seit '22 Δ | Woche Δ | Σ '24 Δ | Cashquote | |||

| -5% | 0% | 10% | 16,6% |

| Heibel-Ticker | Gewichtung | # Positionen | angestrebte Positionsgröße | |||

| Portfolio | Ziel | Soll | Ist | Soll | Ist | |

| Spekulation | Ereignis | 20% | 12% | 8 | 5 | 2,5% |

| Wachstum | Enkelkinder | 30% | 28,5% | 5 | 6 | 6,0% |

| Dividende | Urlaub | 30% | 23,1% | 5 | 5 | 6,0% |

| Absicherung | Zins & Gold | 20% | 19,8% | 3 | 4 | 6,7% |

| Summe | 100% | 83,4% | 21 | 20 | 100% | |

Anmerkungen:

- Die Überschrift über jedem Portfoliobereich in der jeweiligen ersten Spalte (bspw. Absicherung (≈20%) =21,8%) bedeutet: Der beabsichtigte Anteil dieses Portfoliobereichs am Gesamtportfolio beträgt ungefähr 20%. Aktuell beträgt der Anteil 21,8%.

- Die dritte Spalte zeigt die Schlusskurse von Donnerstagabend.

- Unter „Woche” steht die Veränderung im Vergleich zur Vorwoche.

- Unter „Σ 'XX Δ” steht das Ergebnis der Position seit Jahresbeginn bzw. seit Aufnahme ins Portfolio.

- Unter „Anteil” finden Sie den Anteil der jeweiligen Position am Gesamtdepot.

Unter ! steht zur Information meine Grundtendenz:

| A | – | Top-Aktie mit günstigem Kurs, |

| B | – | Kursrücksetzer zum Kaufen nutzen |

| C | – | Kurssprünge zum Verkaufen nutzen, |

| D | – | bei Gelegenheit Verkaufen, |

| E | – | Sofort Verkaufen |

Die „Gelegenheit” zum Kaufen oder Verkaufen wird sodann kurzfristig von mir per Update an Sie bekanntgegeben.

Ich habe diese Spalte „!” insbesondere für neue Mitglieder vorgesehen, die zu einem späteren Zeitpunkt wissen wollen, ob ich die Position noch zukaufen würde, wenn ich beispielsweise darin nicht schon voll investiert wäre. Zukaufen würde ich jeweils jedoch niemals zu Höchstkursen, sondern stets nur nach kurzfristigen Kursrückschlägen von mindestens 5-7%.

Kauffolge: Je spekulativer, desto aggressiver würde ich kaufen und verkaufen. Derzeit verwende ich die folgenden Schritte:

- Dividenden- + Wachstumspositionen in drei Schritten aufbauen: 25%-25%-50%,

- Zyklische Positionen in zwei Schritten aufbauen: 50%-50%,

- Spekulative Positionen ganz oder gar nicht: 100%.

Die letzte Spalte wird für eine Einschätzung der Auswirkung aktueller Entwicklungen auf die jeweilige Portfolioposition genutzt. „%“ stuft den Einfluss der Inflation auf das jeweilige Geschäftsmodell ein.

Stopp Loss Limits, Verkaufslimits und ähnliche Aktionsmarken verwalte ich aktiv in meinem System und ändere ich unter der Woche mehrfach, fast täglich. Eine Veröffentlichung der entsprechenden Limits ist in der Regel nicht sinnvoll, allenfalls Stopp Loss Marken für unseren Spekulationen werde ich bisweilen im Text bekanntgeben.

Eine erfolgreiche Börsenwoche,

take share

Stephan Heibel

Chefredakteur und Herausgeber des Heibel-Ticker Börsenbriefs

https://www.heibel-ticker.de

8. Disclaimer / Haftungsausschluss und Risikohinweise

Wer un- oder überpersönliche Schreib- oder Redeweisen nachmacht oder verfälscht oder nachgemachte oder verfälschte un- oder überpersönliche Schreib- oder Redeweisen in Umlauf setzt, wird mit Lust-, manchmal auch mit Erkenntnisgewinn belohnt; und wenn alles gut geht, fällt davon sogar etwas für Sie ab. (frei nach Robert Gernhardt)

Wir recherchieren sorgfältig und richten uns selber nach unseren Anlageideen. Für unsere eigenen Transaktionen befolgen wir Compliance Regeln, die auf unsere eigene Initiative von der BaFin abgesegnet wurden. Dennoch müssen wir jegliche Regressansprüche ausschließen, die aus der Verwendung der Inhalte des Heibel-Tickers entstehen könnten.

Die Inhalte des Heibel-Tickers spiegeln unsere Meinung wider. Sie stellen keine Beratung, schon gar keine Anlageempfehlungen dar.

Die Börse ist ein komplexes Gebilde mit eigenen Regeln. Anlageentscheidungen sollten nur von Anlegern mit entsprechenden Kenntnissen und Erfahrungen vorgenommen werden. Anleger, die kein tiefgreifendes Know-how über die Börse besitzen, sollten unbedingt vor einer Anlageentscheidung die eigene Hausbank oder einen Vermögensverwalter konsultieren.

Die Verwendung der Inhalte dieses Heibel-Tickers erfolgt auf eigene Gefahr. Die Geldanlage an der Börse beinhaltet das Risiko enormer Verluste bis hin zum Totalverlust des eingesetzten Kapitals.

Quellen:

Kurse: Bloomberg, Deutsche Kurse von comdirect.de, US-Kurse von finance.yahoo.com. Alle Kurse sind Schlusskurse vom Donnerstag sofern nichts Gegenteiliges vermerkt ist.

Bilanzdaten: Bloomberg, Comdirect, Yahoo! Finance sowie Geschäftsberichte der Unternehmen

Informationsquellen: dpa, Aktiencheck, Yahoo! Finance, TheStreet.com, IR-Abteilung der betreffenden Unternehmen

DEUTSCHE BIBLIOTHEK : ISSN 1862-5436

Erscheinungsweise: wöchentlich Freitag/Samstag

9. Mitgliedschaft verwalten

Mitgliedschaft verwalten

Abo verlängern

Express-Option zubuchen

Alle Heibel-Ticker PLUS Updates

Archiv aller Ausgaben

Blog mit aktuellen Beiträgen

Über Stephan Heibel

Compliance Regeln

Heibel-Ticker Portfolio Performance

Fragen und Antworten

Kontakt

Datenschutzerklärung

Impressum