Heibel-Ticker PLUS Börsenbrief

- Einfach einen Tick besser -

19. Jahrgang - Ausgabe 44 (01.11.2024)

Im heutigen Börsenbrief lesen Sie:

| 1. | Info-Kicker: Quartalsreigen: Alphabet, AMD, Microsoft, Meta, Eli Lilly, Samsung, Linde, Amazon |

| 2. | So tickt die Börse: Politik: Spending like a drunken sailor, Anleger realisieren Gewinne |

| - Anleger suchen Sicherheit | |

| - Super Micro | |

| - Wochenperformance der wichtigsten Indizes | |

| 3. | Sentiment: Absicherung der Profis zieht Sicherheitsnetz ein |

| - Interpretation | |

| 4. | Ausblick: US-Wahlen werfen ihren Schatten voraus |

| 5. | Update beobachteter Werte: Nitto Denko, Nextracker, Dell, Palo Alto Networks, Apple, Coterra Energy |

| - Nitto Denko: Solide Q-Zahlen mit optimistischem Ausblick | |

| - Nextracker: Günstigste Energiequelle ist die Sonne, wichtig für Energiehunger von KI-Rechenzentren | |

| - Dell: Super Micro Problem weiten sich aus | |

| - Palo Alto Networks: Großauftrag von US-Verteidigungsministerium gewonnen, nachkaufen | |

| - Apple: Neue Wachstumstreiber: Indien und kostenfreie KI | |

| - Coterra Energy: Niedriger Energiepreis belastet | |

| 6. | Quartalsreigen: Alphabet, AMD, Microsoft, Meta, Eli Lilly, Samsung, Linde, Amazon |

| - : Alphabet, AMD, Microsoft, Meta, Eli Lilly, Samsung, Linde, Amazon | |

| - Alphabet | |

| - AMD | |

| - Microsoft | |

| - Meta | |

| - Eli Lilly | |

| - Samsung | |

| - Linde | |

| - Amazon | |

| 7. | Leserfragen |

| 8. | Übersicht HT-Portfolio |

| 9. | Disclaimer / Haftungsausschluss und Risikohinweise |

| 10. | Mitgliedschaft verwalten |

1. Info-Kicker: Quartalsreigen: Alphabet, AMD, Microsoft, Meta, Eli Lilly, Samsung, Linde, Amazon

Liebe Börsenfreunde,

Es ist wieder soweit: Diese Woche gab es wieder unzählige Quartalszahlen von meinen Lieblingsunternehmen. Ich habe alles durchgeschaut, mir das Wichtigste herausgeschrieben und ChatGPT gebeten, meine Punkte auszuformulieren. Am Ende habe ich stets meine eigene Einschätzung nochmals selber formuliert. Das Ergebnis lesen Sie heute in Kapitel 6 - "Quartalsreigen".

Doch Anleger sehen diese Woche teilweise vor lauter Wald die Bäume nicht. Ich habe daher in Kapitel 2 die für das allgemeine Börsengeschehen wichtigsten Entwicklungen ins rechte Licht gerückt: "Spending like a drunken sailor", das müssen sich derzeit die meisten Politiker weltweit sagen lassen.

Das Anlegersentiment ist von Zukunftsoptimismus geprägt, obwohl man sich gleichzeitig gegen fallende Kurse absichert. Was das bedeutet, habe ich in Kapitel 3 analysiert.

Der heutige Ausblick im Kapitel ist kurz, da wir diese Woche recht aktiv unser Portfolio überarbeitet und in entsprechenden Updates bereits Stellung bezogen haben.

Um so wichtiger sind die sechs Updates dieser Woche, die ich für Sie in Kapitel 5 abdrucke. Darunter ist beispielsweise Nextracker, deren Aktie diese Woche um 26% ansprang. Oder Dell, die von den Problemen bei Super Micro profitieren. Oder Palo Alto, die einen Großauftrag vom US-Verteidigungsministerium erhielten. Oder ... Sie merken es, es ist viel passiert.

Das oben bereits erwähnte Kapitel 6 enthält Analysen und meine Einschätzungen zu den Quartalszahlen und der entsprechenden Aktienbewertung der folgenden Unternehmen: Alphabet, AMD, Microsoft, Meta, Eli Lilly, Samsung, Linde, Amazon.

Sie vermissen Apple? Nun, das Unternehmen hat ein eigenes Update in Kapitel 5 erhalten.

Die heutige Leserfrage beschäftigt sich mit der Hoffnung, dass die US-Wahlen nicht so heiß gegessen werden, wie sie gekocht wurden. Ja, das kann ich mir gut vorstellen, wie ich in Kapitel 7 begründe.

Wie immer gibt es eine tabellarische Übersicht über unser Heibel-Ticker Portfolio in Kapitel 8. Wir konnten diese Woche übrigens mit kräftigem Plus abschließen, während die Indizes deutlich ins Minus rutschten. Mit Hilfe der Quartalszahlen trennt sich eben die Spreu vom Weizen.

Nun wünsche ich eine anregende Lektüre,

take share, Ihr Börsenschreibel

Stephan Heibel

Chefredakteur und Herausgeber des Heibel-Ticker Börsenbriefs

2. So tickt die Börse: Politik: Spending like a drunken sailor, Anleger realisieren Gewinne

Viermal im Jahr passiert es: Die größten Unternehmen berichten innerhalb weniger Tage ihre Quartalszahlen. Das heißt für Ihren Autor: Wenig Schlaf, viel zu lesen und zu rechnen. Die Aktienmärkte waren diese Woche sehr volatil, was nur zu einem geringen Maß auf die Quartalszahlen zurückzuführen ist. Ich habe daher meine Analysen der Quartalszahlen in ein separates Kapitel gestellt.

Da die Zahlenflut so groß war, habe ich zum Zusammenfassen der wichtigsten Ergebnisse der Unternehmen, die mich besonders interessieren (Alphabet, AMD, Microsoft, Meta, Eli Lilly, Samsung, Linde, Amazon) die Hilfe von ChatGPT in Anspruch genommen. Ich hoffe, mein Umgang mit ihm führte zu einem Ergebnis, das auch Ihnen gefällt. Am Ende zu jedem Unternehmen habe ich dann noch "meine Einschätzung" formuliert, ohne KI :-).

Anleger suchen Sicherheit

In den vergangenen Wochen wurden Gold und Bitcoin in die Höhe gejubelt. In China werden gigantische Konjunkturhilfen ausgerufen und über die Behörden in den Aktienmarkt geleitet, um ihn zu stabilisieren. Ja, Sie haben richtig gelesen, die gesteuerte Hilfe landet meiner Recherche zufolge eher direkt im Aktienmarkt als in der Wirtschaft. So sind zwar Kurse einiger chinesischer Aktien stark angestiegen, doch wirtschaftlich hat sich nicht viel verbessert. Wie dem auch sei, die Geldmenge wird stark ausgeweitet.

In den USA stehen am kommenden Dienstag die Präsidentschaftswahlen an und beide Kandidaten haben sich mit Versprechen überboten. Versprechen, die natürlich Geld kosten und über Schulden finanziert werden sollen. Auch für die USA rechnen Analysten mit einer starken Ausweitung der Geldmenge.

Die Diskussion über die Schuldenbremse brauche ich Ihnen nicht in Erinnerung rufen. In Europa und Deutschland versuchen Politiker von allen Seiten, die EZB zum Goldesel zu machen (ich mag die englische Redewendung "spending like a drunken sailor" - Geld ausgeben wie ein betrunkener Seemann).

Derweil ist die Inflation in Europa überraschend auf 2,0% gesprungen. Nach 1,7% im Vormonat wurde ein leichter Anstieg auf 1,9% zwar erwartet, doch der Sprung auf 2,0% wurde als Warnung aufgefasst, dass die Inflation nun doch noch nicht so gut unter Kontrolle ist, wie man dies vor kurzem noch hoffte. Ich darf an dieser Stelle an meinen Peitschenhieb-Effekt erinnern, demzufolge die Inflation in Wellen auftritt.

In den USA werden weniger Stellen geschaffen als erwartet, der Arbeitsmarkt kommt also auch dort langsam unter Druck.

Während also bis vor kurzem noch das niedrige Inflationsniveau gefeiert und rückläufige Zinsen zur Unterstützung der Wirtschaft begrüßt wurden, kommen nun Zweifel auf, ob die Inflationsentwicklung denn überhaupt noch niedrige Zinsen verträgt. Was, wenn die Inflation anzieht, bevor die Konjunktur durch das niedrige Zinsniveau angekurbelt wird?

In diese Zweifel hinein verkündete Großbritannien gestern noch die Aufnahme neuer Schulden, um Wahlversprechen einzulösen.

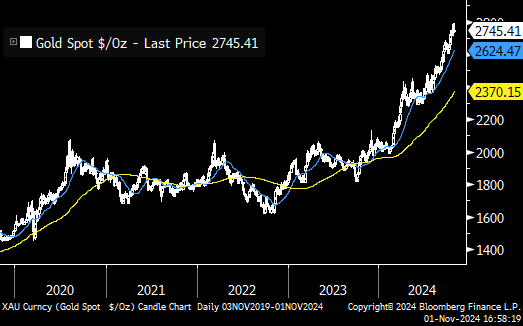

Kurz gesagt: Die Konjunktur zweigt Schwäche, während die Politik überall Geld mit vollen Händen verteilen möchte. Kein Wunder, dass der Goldpreis seit Wochen ein Allzeithoch nach dem anderen erklimmt.

Abbildung 1: Goldpreisentwicklung

In dieser Woche ging das alles den Anlegern wohl zu weit. Was, wenn das System kollabiert? Was, wenn die Notenbanken nicht mehr Herr ihrer Entscheidungen sind? Wenn sie weder die Inflation einfangen noch die Konjunktur ankurbeln können? "Risk-Off" sagt man an der Wallstreet: Risiko aus dem Markt nehmen.

Man muss die Hintergründe kennen, um diese Abläufe zu verstehen. Denn eigentlich würde man ja meinen, dass Anleger Gold kaufen, wenn sie Sicherheit suchen. Doch nach +50% in nur 12 Monaten im Goldpreis wird auch der Goldpreis als riskante Spekulation betrachtet und Anleger machen Kasse, sichern die erzielten Buchgewinne.

Und so werden auch die anderen Positionen mit hohen Buchgewinnen verkauft, um die Gewinne zu realisieren. Übrigens auch im Ölmarkt, wo man noch bis Ende vergangener Woche auf einen möglichen Ölpreisanstieg spekulierte. Israel führte am Wochenende den angekündigten "Vergeltungsschlag" gegen Israel durch, ohne die Öl- oder Atom-Infrastruktur zu treffen. Es wurden lediglich militärische Ziele angegriffen. Der Ölpreis brach in Folge dessen am Montag kräftig ein.

Super Micro

Super Micro Computers Hauptgeschäft besteht darin, leistungsstarke Server für künstliche Intelligenz (KI) zu produzieren. Zu den Kunden gehören Chip-Hersteller wie AMD und Intel sowie der KI-Chip-Gigant Nvidia. Kein Wunder also, dass die sich die Aktie von Super Micro nach der Einführung von ChatGPT im Winter 2022 in den folgenden 6 Monaten im Wert vervierfacht hat. Mit dem KI-Boom wuchs der Kurs entsprechend.

Super Micro Computers Hauptgeschäft besteht darin, leistungsstarke Server für künstliche Intelligenz (KI) zu produzieren. Zu den Kunden gehören Chip-Hersteller wie AMD und Intel sowie der KI-Chip-Gigant Nvidia. Kein Wunder also, dass die sich die Aktie von Super Micro nach der Einführung von ChatGPT im Winter 2022 in den folgenden 6 Monaten im Wert vervierfacht hat. Mit dem KI-Boom wuchs der Kurs entsprechend.Ende August veröffentlichte jedoch Hindenburg Research einen Bericht über Bilanzierungsunregelmäßigkeiten bei Super Micro. Der Kurs brach um 30% ein. Hindenburg Research erhebt einige schwere Vorwürfe gegen Super Micro Computer (SMCI):

- Bilanzmanipulation: SMCI soll Umsätze künstlich aufgebläht haben. Frühere SEC-Untersuchungen führten bereits zu Strafen und zu Entlassungen. Dennoch arbeiten ehemalige Führungskräfte, die auf Druck der SEC entlassen wurden, inzwischen wieder im Unternehmen, was laut Hindenburg das Problem verschärft.

- Interessenkonflikte durch Geschäfte innerhalb der Familie: Der CEO von SMCI soll Deals mit Unternehmen ausführen, die in Familienbesitz stehen. Diese undeklarierten Transaktionen könnten potenziell Interessenkonflikte beim CEO darstellen, die für Aktionäre nachteilig sind.

- Umgehung von Sanktionen: SMCI wird beschuldigt, Technologien an russische Firmen verkauft zu haben, die auf US-Sanktionslisten stehen. Diese Verkäufe betreffen angeblich Hardware, die für militärische Zwecke geeignet sein könnte.

- Qualitätsprobleme bei Servern: Hindenburg bemängelt, dass SMCI-Produkte überdurchschnittlich hohe Ausfallraten aufweisen und der Kundensupport mangelhaft sei. Kunden könnten dadurch das Vertrauen in SMCI-Produkte verlieren, was den Ruf des Unternehmens gefährdet.

Vor wenigen Tagen verkündete nun Ernst & Young seinen Rückzug als Wirtschaftsprüfer von Super Micro. Die Aktie stürzt um weitere 30% ab. EY wird wie folgt zitiert:

„Wir treten zurück aufgrund neuer Informationen, die unser Vertrauen in die Aussagen des Managements und des Prüfungsausschusses erschüttert haben. Wir möchten nicht weiter mit den vom Management erstellten Finanzberichten in Verbindung gebracht werden,” zitiert Super Micro Ernst & Young in einer Einreichung bei der Securities and Exchange Commission (SEC).

EY wurde erst für dieses Jahr neu beauftragt, zuvor arbeitete man mit Deloitte zusammen. Im Markt kursiert das Gerücht, dass Deloitte besonders teuer war, wie der Bilanz zu entnehmen, weil sich Deloitte mit den fragwürdigen Zahlen auseinandergesetzt und diese attestiert hat. Mit dem Wechsel zu EY wollte Super Micro Geld sparen, doch nun kommt alles teurer denn je. Vor einigen Wochen sollten Zahlen attestiert werden, doch EY hatte noch Fragen. Schließlich veröffentlichte Super Micro diese Zahlen ohne EY-Testat.

Jetzt wird's lustig: EY hat der Einfachheit halber einfach nur aufgelistet, welche wenigen Aussagen von Super Micro aus der nicht abgesprochenen, umfangreichen Veröffentlichung nachvollziehbar sind: "Wir haben Punkt 4.01 des Formulars 8-K vom 29. Oktober 2024 der Super Micro Computer, Inc. (das „Unternehmen”) gelesen und stimmen den Aussagen im ersten Absatz, dem ersten Satz des zweiten Absatzes, dem dritten Absatz, den ersten drei Sätzen des vierten Absatzes, dem fünften Absatz, dem siebten Absatz und dem achten Absatz darin zu. Zu anderen Aussagen des Registranten in diesem Dokument haben wir keine Grundlage, um zuzustimmen oder abzulehnen.”

Für den 5. November, also am kommenden Dienstag, ist nun eine Analystenkonferenz mit wichtigen Updates zu diesem Thema seitens Super Micro angekündigt worden. Wir dürfen gespannt sein.

Doch meine Erwartung ist eher negativ: Nach Deloitte und EY gibt es nur noch zwei von den Big Four Wirtschaftsprüfungsgesellschaften, die man beauftragen kann. Diese werden nach einer solchen Story eher unwillig sein, das Mandat zu übernehmen. Und je länger die Einreichung testierter Zahlen auf sich warten lässt, desto tiefer wird der Kurs sinken ... bis vielleicht nicht mehr viel übrig bleibt.

Im Gegensatz zum Kursanstieg, der unbegrenzt ausfallen kann, gibt es für Kursverluste eine feste Maximalgrenze: Jeder Ausverkauf endet spätestens bei 0. Mag das Geschäft noch so aussichtsreich sein, kein Kunde möchte seine Zukunftsinvestitionen in die KI-Infrastruktur davon abhängig machen, ob der Dienstleister vielleicht Dreck am Stecken haben könnte. Hindenburg Research hat bisweilen Vorwürfe erhoben, die sich vielleicht nicht bestätigten, aber auch nicht widerlegt wurden. Doch wenn in einem zweiten Schritt der Wirtschaftsprüfer sein Mandat niederlegt und zur Begründung Worte wählt wie "... Wir möchten nicht weiter mit den vom Management erstellten Finanzberichten in Verbindung gebracht werden...", dann darf kein CEO mehr Aufträge an Super Micro vergeben. Im Gegenteil, Sie können davon ausgehen, dass alle bestehenden Aufträge derzeit auf Ausstiegsklauseln überprüft werden, damit man möglichst zu einem der Wettbewerber übersiedeln kann.

Lassen Sie sich also nicht von den ach so rosigen Aussichten für KI-Rechenzentren blenden: Super Micro hat existenzielle Probleme und könnte allein aufgrund dieser Geschichte und unabhängig davon, ob an den Vorwürfen letztlich tatsächlich was dran ist, vor die Hunde gehen. Wenn Sie Aktien von Super Micro haben, sollten Sie die Flucht ergreifen (= verkaufen).

Es gibt nur zwei weitere Anbieter, die KI-Server für Hochleistungsrechenzentren anbieten. Den einen davon haben wir übrigens in unserem Heibel-Ticker Portfolio. Dessen Aktien sind in dieser Woche kräftig angesprungen.

Schauen wir mal, wie sich die wichtigsten Indizes im Wochenvergleich entwickelt haben:

Wochenperformance der wichtigsten Indizes

| INDIZES | 1.11., 20:14 Uhr | Woche Δ | Σ '24 Δ |

| DAX | 19.255 | -1,1% | 14,9% |

| S&P 500 | 5.740 | -1,2% | 20,6% |

| Nikkei | 38.054 | 0,4% | 13,7% |

| Shanghai A | 3.890 | -1,7% | 24,7% |

| Euro/US-Dollar | 1,08 | 0,4% | -1,9% |

| Euro/Yen | 165,87 | 0,9% | 6,4% |

| 10-Jahres-US-Anleihe | 4,36% | 0,13 | 0,50 |

| Umlaufrendite Dt | 2,37% | 0,13 | 0,34 |

| Feinunze Gold | $2.737 | -0,3% | 32,6% |

| Fass Brent Öl | $73,08 | -3,7% | -5,3% |

| Kupfer | $9.506 | 0,0% | 10,6% |

| Baltic Dry Shipping | $1.388 | -2,0% | -37,4% |

| Bitcoin | $68.806 | 3,5% | 63,3% |

3. Sentiment: Absicherung der Profis zieht Sicherheitsnetz ein

Der DAX ging diese Woche zum zweiten Mal in Folge um 1% zurück. Entsprechend fiel die Stimmung der Anleger zum zweiten Mal in Folge, inzwischen herrscht nun doch Katerstimmung.

Der DAX ging diese Woche zum zweiten Mal in Folge um 1% zurück. Entsprechend fiel die Stimmung der Anleger zum zweiten Mal in Folge, inzwischen herrscht nun doch Katerstimmung.Das Anlegersentiment fiel von +2,0% in der Vorwoche auf -1,9%. Große Verunsicherung macht sich breit (-3,8%). Mit dem Kursrutsch dieser Woche rechneten wohl nur die Wenigsten.

Der Zukunftsoptimismus steigt wie zum Trotz von 1,5% in der Vorwoche auf nunmehr +2,9% an. An der Überzeugung für weiter steigende Kurse auf Sicht der kommenden Monate hat sich bei den Anlegern wenig geändert. Und diese Überzeugung gewinnt an Stärke, je niedriger das Kursniveau ist.

Und so möchten viele Anleger den Kursrutsch für weitere Investitionsentscheidungen nutzen: Die Investitionsbereitschaft steigt auf 2,5% an, den höchsten Wert seit Juni.

Das Euwax-Sentiment der Privatanleger der Börse Stuttgart fällt wieder auf -30% zurück und signalisiert eine stark angestiegene Absicherungstätigkeit. Das Put/Call-Verhältnis des DAX an der Eurex springt diese Woche auf 2,2% an, der höchste Wert seit März. Institutionelle Anleger kaufen demzufolge ebenfalls große Mengen an Put-Absicherungen.

Auch in den USA sehen wir das gleiche Bild. Das Put/Call-Verhältnis für Equities (Aktien) an der CBOE steigt auf 0,63% an, was zwar noch keinen Extremwert ausmacht, doch ebenfalls die gestiegene Nachfrage nach Put-Absicherungen zeigt.

US-Fondsmanager belassen ihre Investitionsquote seit vier Wochen nahezu unverändert um 80%.

Die Bulle/Bär-Differenz der US-Privatanleger beträgt 9%punkte: 40% Bullen stehen 31% Bären gegenüber, wenig Veränderung zur Vorwoche.

Der technische Angst und Gier Indikator des S&P 500 steht bei neutralen 50%.

Interpretation

Insbesondere dem Put/Call-Verhältnis für den DAX entnehme ist bereits einen Anflug von Angst und Panik bei institutionellen Anlegern in Deutschland. Die sprunghaft gestiegene Nachfrage nach Put-Absicherungen lässt befürchten, dass die Profis sich auf schwere Zeiten vorbereiten.

Insbesondere dem Put/Call-Verhältnis für den DAX entnehme ist bereits einen Anflug von Angst und Panik bei institutionellen Anlegern in Deutschland. Die sprunghaft gestiegene Nachfrage nach Put-Absicherungen lässt befürchten, dass die Profis sich auf schwere Zeiten vorbereiten.Doch gerade das ist positiv zu werten: Je mehr Anleger sich gegen fallende Kurse absichern, desto stärker ist das Sicherheitsnetz unter den aktuellen Kursen. Fallende Kurse werden dann als Bestätigung betrachtet, die Absicherungspositionen werden aufgelöst, was wiederum Käufe nach sich zieht, und so wird ein Ausverkauf gebremst.

Die Grundüberzeugung der Anleger ist ja weiterhin positiv, wie wir dem hohen Zukunftsoptimismus entnehmen. Damit scheinen die Absicherungspositionen lediglich für kurzfristige Verwerfungen gedacht zu sein. Das ist nachvollziehbar, immerhin wird am kommenden Dienstag in den USA gewählt. Und selten war der Wahlausgang so ungewiß wie heute: Beide Parteien reklamieren für sich die Umfrageführung und beide Parteien haben bereits zu verstehen gegeben, dass man eine Niederlage zumindest kräftig hinterfragen werde.

Puh, da könnten also noch weitere Unruhen an den Aktienmärkten auf uns zukommen. Doch diese Unruhen dürften nur so lange bestehen, bis ein Wahlsieger feststeht. Wirtschaftlich sind die Unterschiede der beiden Kandidaten zumindest kurzfristig gering: Beide wollen viel Geld in die Hand nehmen, die Verschuldung also hochschrauben.

Wir dürfen uns überraschen lassen. Grundsätzlich würde ich vor dem Hintergrund des hohen Zukunftsoptimismus und der großen Absicherungspositionen weitere Rückschläge an den Aktienmärkten als Kaufgelegenheit auf Sicht von mehreren Monaten halten. Soll heißen: Ich weiß nicht, wie lange eventuelle Wahl-Unruhen an den Aktienmärkten für Turbulenzen sorgen könnten, doch auf Sicht von 6 Monaten sollte sich insbesondere im Bereich der KI das gute geschäftliche Umfeld in steigende Kurse umwandeln.

Ein weiterer Pluspunkt: Gerade die Investitionsbereitschaft ist hoch, und das hat in vergleichbaren Situationen in der Vergangenheit meist zu steigenden Aktienmärkten geführt: Fünfmal gab es vergleichbare Werte, dreimal stiegen die Kurse in den folgenden 6 Monaten, zweimal ging's gen Süden, doch die Anstiege waren so heftig, dass eine durchschnittliche Performance von 17% im DAX zu Buche schlägt.

Am Anleihemarkt ist sowohl die Zukunftserwartung an steigende Kurse (=fallende Renditen) als auch die Investitionsquote extrem hoch. Gleichzeitig ist die aktuelle Stimmung am Zinsmarkt extrem schlecht, da viele Anleihen deutliche Kurseinbrüche verzeichneten. Angst und Panik bei hohem Zukunftsoptimismus führen historisch betrachtet noch nicht automatisch zu Kurssteigerungen (= fallenden Renditen) am Anleihemarkt. Hier haben wir ein "work in Progress", einen unvollendeten Prozess, dessen Ausgang derzeit noch nicht absehbar ist.

Am Anleihemarkt ist sowohl die Zukunftserwartung an steigende Kurse (=fallende Renditen) als auch die Investitionsquote extrem hoch. Gleichzeitig ist die aktuelle Stimmung am Zinsmarkt extrem schlecht, da viele Anleihen deutliche Kurseinbrüche verzeichneten. Angst und Panik bei hohem Zukunftsoptimismus führen historisch betrachtet noch nicht automatisch zu Kurssteigerungen (= fallenden Renditen) am Anleihemarkt. Hier haben wir ein "work in Progress", einen unvollendeten Prozess, dessen Ausgang derzeit noch nicht absehbar ist.4. Ausblick: US-Wahlen werfen ihren Schatten voraus

Sowohl der Preis von Gold als auch der Kurs von Wheaton Precious Metals legten in diesem Jahr bereits um 35% zu. Das ist eine Kursperformance, die eigentlich auf das Ende unseres Währungssystem hinweist, oder? Nun ja, ich habe in Kapitel 2 die Ausgabenfreude der Politik thematisiert, sie ist sicherlich ein wesentlicher Treiber des Goldpreisanstiegs.

Doch stehen wir wirklich kurz vor dem Ende? Ich denke, Kamala Harris und Donald Trump werden vom jeweils gegnerischen Lager als schlimmer betrachtet, als sie letztlich sind. Der Goldpreisanstieg ist in meinen Augen inzwischen zu weit gelaufen und es würde mich nicht wundern, wenn der Goldpreis in den kommenden Monaten ein wenig "konsolidiert", also ein wenig vom dem erzielten Anstieg wieder abgibt. Daher werde ich in der kommenden Woche bei Gelegenheit unsere Gold-Positionen etwas stutzen.

Grundsätzlich werde ich die US-Wahlen aufmerksam verfolgen. Es ist durchaus möglich, dass die Tage nach den Wahlen turbulent werden. Wir müssen dann tatsächlich abschätzen, ob das Kaufgelegenheiten sind, oder aber ob sich die Welt tatsächlich zu einer schlechteren verändert.

Wir haben in den vergangenen Wochen unsere Cashquote zurückgefahren, also unser Cash investiert. Aktuell verbleiben nur noch 5% Cash im Portfolio, das ist für unsere Verhältnisse ziemlich wenig. Ich schaue daher gezielt nach Kandidaten, die wir verkaufen, oder deren Positionen wir zumindest verkleinern können. Angefangen von den beiden Goldpositionen, über die große Anzahl an Wachstumspositionen, bis hin zu den Spekulationen, wo sich insbesondere Dell und Puma in den vergangenen Wochen gut erholt haben.

Heute brach der Kurs unserer Südzucker-Anleihe plötzlich vorübergehend um 2%punkte ein, ein Mitglied kontaktierte mich umgehend mit großer Sorge. Doch es gibt keine Unternehmensmeldung, die einen solchen Kursverlust erklären könnte. Vielmehr wurde die Anleihe wohl Opfer der allgemeinen Marktlage: Anleihen wurden verkauft und die Renditen stiegen an, wie in Kapitel 2 gezeigt. Dass da eine Unternehmensanleihe mal vorübergehend besonders starke Ausschläge zeigen kann, hängt mit dem geringen Handelsvolumen zusammen. Da reicht schon ein größerer Anleger, der seine Anteile unlimitiert auf den Markt wirft, um den Kurs stark nach unten zu drücken.

Inzwischen wurde die Hälfte des Kursverlustes wieder aufgeholt.

Grundsätzlich dreht sich derzeit alles um KI, die Abnehmspritze und den Bitcoin. Natürlich ist die treibende Kraft hinter den meisten Marktbewegungen der Zinsmarkt, deswegen schreibe ich auch sehr viel über ihn. Viele andere Industrien und Branchen, wie die Autoindustrie, Versorger, die Chemie, der Logistikbereich oder auch der Einzelhandel sind derzeit einfach nicht attraktiv, oder zumindest deutlich weniger attraktiv als die zuvor aufgezählten Bereiche. Daher schreibe ich so wenig darüber.

Entsprechend erfuhr unser Heibel-Ticker Portfolio in den vergangenen Wochen einen stärkeren Fokus auf die Hype-Themen. Um so mehr müssen wir in der nächsten Woche aufpassen, nicht auf dem falschen Fuß erwischt zu werden, falls das Wahlergebnis oder die Entwicklungen in den USA langfristig negative Folgen vermuten lässt.

Wie immer also: Es bleibt spannend. Bleiben wir gemeinsam am Ball.

5. Update beobachteter Werte: Nitto Denko, Nextracker, Dell, Palo Alto Networks, Apple, Coterra Energy

Im Wochenverlauf habe ich Updates zu unseren Portfolio-Titeln verfasst. Diese erhalten Sie nachfolgend zusammen aufgeführt.

Die Updates finden Sie generell jeweils nach der Veröffentlichung verfügbar unter Heibel-Ticker -> Portfolio -> 10 neueste Einträge und mit der Express-Funktion erhalten Sie die Updates direkt unterwöchig per E-Mail und SMS.

==========

Nitto Denko: Solide Q-Zahlen mit optimistischem Ausblick

Mo, 28. Oktober um 11:18 Uhr

Nitto Denko legte Q2-Zahlen, die teils über den Erwartungen der Analysten lagen und damit auf eine anhaltend starke Nachfrage in den Kernbereichen des Unternehmens hindeuten. Besonders erfreulich war der Gewinn (operatives Ergebnis), der mit 382 Millionen USD die Schätzungen von etwa 376 Millionen USD übertraf. Auch beim Umsatz konnte das Unternehmen punkten und erzielte mit rund 1,8 Milliarden USD (+10% ggü. Vorjahr) deutlich mehr als die erwarteten 1,75 Milliarden USD. Der Nettogewinn blieb mit etwa 286 Millionen USD leicht unter den prognostizierten 300 Millionen USD und verfehlte damit die Analystenerwartungen geringfügig.

Die wichtigsten Geschäftsbereiche von Nitto Denko wachsen weiterhin profitabel. Der Bereich der Industrieklebebänder erzielte ein operatives Ergebnis von etwa 166 Millionen USD, was nicht nur einen Anstieg von 46 % im Vergleich zum Vorjahr darstellt, sondern auch die Schätzungen von rund 160 Millionen USD übertrifft. Die Optronik-Sparte konnte ihren Umsatz ebenfalls erheblich steigern: Das operative Ergebnis lag bei etwa 627 Millionen USD und damit deutlich über den prognostizierten 618 Millionen USD – ein Plus von 66 % im Jahresvergleich.

Mit Blick auf das Geschäftsjahr 2025 (geht bis zum 31.3.2025) bleibt das Unternehmen optimistisch und hält an den bereits veröffentlichten Prognosen fest. Es erwartet ein operatives Ergebnis von rund 1,18 Milliarden USD, was leicht über den Analystenschätzungen von etwa 1,16 Milliarden USD liegt. Auch der angestrebte Nettogewinn von etwa 849 Millionen USD übertrifft die Erwartungen von rund 840 Millionen USD, ebenso wie der erwartete Jahresumsatz von etwa 6,41 Milliarden USD, der über dem Konsens von rund 6,39 Milliarden USD liegt. Nitto Denko rechnet zudem mit einer Dividendenausschüttung von etwa 0,32 USD (2,2%) je Aktie.

Mit diesen Zahlen zeigt das Unternehmen, dass es in einem herausfordernden Marktumfeld erfolgreich aufgestellt ist und seine Wachstumsstrategie konsequent umsetzt. Besonders die starken Ergebnisse in der Optronik-Sparte deuten auf eine wachsende Nachfrage in diesem Segment hin, was den langfristigen Wachstumskurs weiter stützt und Investoren ein positives Signal für die kommenden Quartale gibt.

Alle Updates zu Nitto Denko

Nextracker: Günstigste Energiequelle ist die Sonne, wichtig für Energiehunger von KI-Rechenzentren

Do, 31. Oktober um 17:35 Uhr

Mit einer beeindruckenden Umsatzsteigerung und einem Rekordauftragsbestand hat der Solartechnologie-Spezialist Nextracker das zweite Quartal seines Geschäftsjahres 2025 abgeschlossen (Geschäftsjahr läuft bis 31.3.). CEO Dan Shugar hat während des Earnings Calls einige Einblicke in die langfristige Vision des Unternehmens gegeben und auch aktuelle politische Faktoren thematisiert.

Die Nachfrage für den TrueCapture-Algorithmus (Sonnen-Tracking-Software) ist groß, da dieser es ermöglicht, die Energieausbeute von Solaranlagen um 2-6% zu steigern. Durch eine kontinuierliche Verbesserung und Anpassung der Technologie an lokale Bedingungen verzeichnet das Unternehmen steigende Auftragseingänge – das zeigt sich im Auftragsbestand von über 4,5 Milliarden Dollar. Nextracker investiert zudem in die Produktion neuer Produkte innerhalb der USA, wie den NX Horizon Low Carbon Tracker, der durch den IRA-Act Steuervergünstigungen ermöglicht.

Im Wahljahr 2024 benötigen Investoren starke Nerven. Angesichts der bevorstehenden Wahlen in den USA, dem größten Markt des Unternehmens, zeigte sich CEO Dan Shugar überzeugt, dass Nextracker unabhängig vom Wahlausgang weiter wachsen werde. Er hob hervor, dass Solarenergie durch wirtschaftliche Vorteile und die starke Nachfrage nach erneuerbaren Energien Dank KI-Rechenzentren und E-Mobilität gestützt werde. Solarenergie ist mittlerweile die kostengünstigste Energiequelle in den meisten Märkten und steht somit weitgehend über politischen Differenzen. Shugar verwies auch darauf, dass viele republikanische Abgeordnete den Inflation Reduction Act (IRA) unterstützen.

Um die Marge zu verbessern und zusätzlich von den Steuervorteilen des IRA zu profitieren, setzt Nextracker zunehmend auf eine lokale Produktion in den USA. Der neue, zu 100% in den USA hergestellte Tracker kann Kunden zu einer Bonus-Steuergutschrift von 10% verhelfen, was das Interesse an diesem Produkt erheblich gesteigert hat.

Das Unternehmen ist auch weltweit auf Expansionskurs. Im Nahen Osten, einem stark wachsenden Solarmarkt, müssen niedrigere Margen und eine sehr wettbewerbsintensive Preisstruktur berücksichtigt werden. Das Unternehmen geht jedoch davon aus, dass der hohe Bedarf an Elektrifizierung weltweit eine stabile Nachfrage nach seinen Produkten sichert.

Nextracker investiert kontinuierlich in die Forschung und Entwicklung, um neue technologische Lösungen für den Solarsektor zu schaffen. Neben Verbesserungen am Produkt selbst, wie der erweiterten Funktionalität von TrueCapture, verfolgt das Unternehmen auch innovative Konstruktionen für schwierigere Standorte. Diese Investitionen sollen Nextracker nicht nur helfen, seine Führungsposition in der Branche zu festigen, sondern auch das Unternehmen für die Zukunft gut zu positionieren.

Anfang August sprach CEO Shugar von einer Zurückhaltung der Vertragspartner bei der Unterzeichnung von Verträgen, so dass der Auftragsbestand nicht in gewünschtem Maße anstieg. Damals wurde in Frage gestellt, ob die vielen KI-Rechenzentren, die von den Mega-Techs gebaut werden, jemals ihre Kosten einspielen würden. Alphabet sprach vom Ausbau der KI-Infrastruktur "weil es alle machen", doch es fiel ihnen kein schlagkräftiges Szenario ein, wie man damit Geld verdienen könnte. Vielleicht erinnern Sie sich an diese Phase der Verunsicherung, die dazu führte, dass die Aktie von Nextracker um 20% einbrach.

Davon war heute keine Rede mehr, der Auftragsbestand ist auf Rekordniveau, der Bedarf an Energie, insbesondere sauberer Energie, ist gigantisch. Die Aktie springt heute um 24% an.

Ich habe lange darüber nachgedacht, ob wir den heutigen Kurssprung nutzen, um einen Teil der Position zu verkaufen. Immerhin wird am kommenden Dienstag in den USA gewählt und nach aktuellen Umfragewerten ist ein Wahlsieg von "The Donald" nicht unwahrscheinlich. Obwohl sich Trump immer wieder auf pro Solarenergie positioniert hat, ist doch seine Unterstützung der fossilen Energieträger deutlich präsenter und seine Unterstützung für Solarenergie ist, naja, zumindest nicht immer eindeutig. Schauen Sie sich unser Update vom 12.9. mit dem Titel "Trump: „Ich bin Fan der Solarenergie … halte aber nichts davon“ an.

Entsprechend könnte die Aktie im Falle eines Wahlsiegs Trumps nochmals unter Druck geraten. Vermutlich werden wir uns ärgern, wenn die Aktie nochmals deutlich zurückfallen sollte, weil viele Anleger in Trump einen Solar-Gegner sehen.

Ich bin aber überzeugt davon, dass Nextracker ohne politische Förderprogramme (wenn wir mal vom IRA absehen) weiterhin eine hohe Nachfrage verspüren wird, ungeachtet der politischen Entwicklungen. Wenn also Anleger die Aktie verkaufen, weil unter Trump kein neues Solarförderprogramm zu erwarten ist, dann müssen wir geduldig auf die nächsten Q-Zahlen warten, die diese Befürchtung dann hoffentlich negieren.

Wer dafür zu schwache Nerven hat, kann jetzt verkaufen. Ich würde das aussitzen, da die Aktie in meinen Augen viel zu günstig ist und ich Angst hätte, den erneuten Einstieg zu verpassen, sollte die Aktie tatsächlich ausverkauft werden. Mit einem EV/EBITDA 2026e (also bis 31.3.2026) von 8 bei 3,5% Gewinnwachstum und 11% Umsatzwachstum halte ich die Aktie für günstig bewertet. Insbesondere auf der Kostenseite gibt es im Falle einer ansteigenden Nachfrage gute Margeneffekte, die von Analysten in meinen Augen noch unterschätzt werden.

Alle Updates zu Nextracker

Dell: Super Micro Problem weiten sich aus

Mi, 30. Oktober um 20:04 Uhr

Die Aktien von Dell springen heute um 8% an, weil die Probleme von Wettbewerber SuperMicro größer werden: Heute hat Ernest & Young (EY) das Mandat der Bilanzprüfung niedergelegt, da es zu viele Themen im Bereich der Unternehmensführung, Transparenz, internen Kontrollen und des Finanzberichtswesens gebe. Die Aktie von SuperMicro bricht heute um 30% ein.

Es gibt derzeit drei große Anbieter, die den Bau von KI-Rechenzentren bewerkstelligen: SuperMicro als aufstrebender Spezialist, sowie HP und Dell. Wenn nun EY von Bord geht, wird sich die Führungsspitze bei SuperMicro vermutlich nicht mehr lange halten können. Das Unternehmen ist bereits seit einigen Wochen unter Verdacht der Bilanzierungsunregelmäßigkeiten und verschiebt die Veröffentlichung aktueller Zahlen eins ums andere.

In einer solchen Situation leidet das Hauptgeschäft, der Bau von KI-Rechenzentren. Nutznießer sind die Wettbewerber, daher springt die Aktie von Dell heute um 8% an. Damit notiert die Aktie nun wieder auf dem Niveau von vor den Zeitpunkt im Juli, als SuperMicro und Dell Gerüchten zufolge im Preiswettbewerb zueinander stünden und die Gewinnmarge davon belastet würde. Meine Recherche ergab, dass es für beide genug KI-Rechenzentren zu bauen gibt. Ein Preiswettbewerb ist derzeit gar nicht nötig. Daher klettert die Aktie seither kontinuierlich auch wieder nach oben. Wenn nun jedoch der vermeintlich ach so gefährliche Wettbewerber Probleme hat, dann werden selbst diejenigen nun ihre Sorgen ad acta legen, die das Gerücht noch immer glaubten.

Wie auch immer, diese Episode sollte nun ausgestanden sein.

Alle Updates zu Dell

Palo Alto Networks: Großauftrag von US-Verteidigungsministerium gewonnen, nachkaufen

Fr, 01. November um 10:56 Uhr

Morgan Stanley wies gestern in einer Mitteilung auf einen bedeutenden Fünfjahresvertrag von Palo Alto Networks mit dem US-Verteidigungsministerium hin, der einen Wert von rund 1 Milliarde Dollar haben könnte. Dieser Vertrag könnte dem Unternehmen langfristige Wachstumsimpulse geben.

Am gestrigen Donnerstag hielt sich die Aktie von Palo Alto in einem schwachen Markt relativ stabil, im Gegensatz zu anderen Cybersecurity-Aktien wie CrowdStrike, die deutliche Verluste verzeichneten. Analysten sehen den Deal als Hinweis darauf, dass die lang ersehnte Chance auf Aufträge vom Verteidigungsministerium nun Realität werden könnte.

Palo Alto hatte zuvor Schwächen im Geschäft mit der US-Bundesregierung verzeichnet und äußerte sich bei den letzten Quartalsberichten zurückhaltend. CEO Nikesh Arora zeigte sich im August skeptisch bezüglich der kurz- bis mittelfristigen Entwicklung im Regierungssektor, vor allem wegen der anstehenden Wahlen.

In meinen Augen zeigt dieser neue Vertrag die überlegene Sicherheitslösung von Palo Alto. Mit einem EV/EBITDA von 39 ist die Bewertung zwar recht hoch. Doch ein Gewinnsprung (Gewinn je Aktie) von 137% im laufenden Geschäftsjahr wird diese hohe Bewertung schnell relativieren. Mittelfristig wird Palo Alto Analystenschätzungen zufolge im Umsatz und Gewinn mit 15% wachsen, doch die jüngsten 8 Quartalszahlen lagen allesamt über den Analystenerwartungen. Es ist daher nicht unwahrscheinlich, dass die Realität auch in Zukunft besser ausfällt als erwartet. Und dann dürfte sich das aktuelle Bewertungsniveau als günstig erweisen.

Ich würde daher unsere derzeit halbe Position in Palo Alto (3,5% Portfolioanteil) voll machen (Ziel: 6% Portfolioanteil für Wachstumspositionen) und heute nach Öffnen der US-Börsen (14:30 Uhr, in den USA gilt noch die Sommerzeit) nachkaufen.

Alle Updates zu Palo Alto Networks

Apple: Neue Wachstumstreiber: Indien und kostenfreie KI

Fr, 01. November um 15:49 Uhr

Ich habe mich entschieden, Apple wieder in unser Portfolio zu holen. Die Aktie war unser bestes Pferd im Stall von 2006 bis 2021. Apple zu verkaufen war damals, aus heutiger Sicht betrachtet, ein Fehler. Das Unternehmen hat aktuell zwei Vorteile, die in meinen Augen von Analysten noch nicht erkannt werden, daher gebe ich der Aktie von Apple für die kommenden Monate die besten Chancen.

Doch schauen wir uns zunächst mal die gestern Abend vermeldeten Q-Zahlen an: Apple hat mit den jüngsten Quartalszahlen die Erwartungen übertroffen und ein beeindruckendes Ergebnis für das vierte Quartal des Geschäftsjahres 2024 vorgelegt. Der Umsatz wuchs im Vergleich zum Vorjahr um 6% auf ein Rekordhoch von 94,93 Milliarden Dollar und übertraf damit leicht die Erwartungen der Analysten. Das bereinigte Ergebnis je Aktie stieg um 12% auf 1,64 Dollar und lag ebenfalls über den Schätzungen. Besonders bemerkenswert ist, dass Apple normalerweise keine bereinigten Zahlen berichtet, aufgrund einer einmaligen Steuerbelastung von 10,2 Milliarden Dollar (EU-Kartellstrafe) in diesem Quartal jedoch eine Ausnahme machte.

Apples CFO Luca Maestri betonte im Analystencall die positiven Umsatzentwicklungen in den meisten wichtigen Regionen, darunter die USA, Europa und Asien-Pazifik. Die Region ”Greater China” verzeichnete jedoch einen leichten Rückgang um 0,3% und blieb knapp hinter den Erwartungen zurück. Apple legte in seinem Bericht jedoch besonderen Wert auf die wachsende Anzahl aktiver Geräte, was langfristig als wichtiges Erfolgskriterium gilt. Die Vergrößerung dieser Basis deutet auf eine starke Kundenbindung und ein Potenzial für wiederkehrende Einnahmen hin, insbesondere durch den Ausbau des Servicegeschäfts.

Apple profitiert stark von seiner installierten Gerätebasis, da viele Neukunden häufig mit dem iPhone in das Apple-Ökosystem einsteigen und anschließend weitere Produkte wie Mac, iPad und Apple Watch kaufen. Diese starke Verankerung im Ökosystem erhöht die Wechselbarrieren, da Nutzer zunehmend auf Apple-Dienste und -Produkte angewiesen sind. Dies ist besonders wichtig im Hinblick auf Apples Servicegeschäft, das margenstärker und profitabler ist als der Verkauf von Hardware allein. Apple erwartet, dass die kürzlich eingeführten KI-Funktionen unter dem Namen ”Apple Intelligence” das Kundeninteresse weiter steigern und langfristig die Upgrade-Zyklen des iPhones unterstützen werden.

Die Hardwareverkäufe, insbesondere das iPhone, waren eine starke Einnahmequelle, aber die Profitabilität des Servicebereichs übertraf alle anderen Segmente. Apples Servicegeschäft, das unter anderem bezahlte Abonnements umfasst, erreichte im vergangenen Quartal einen Rekordumsatz und verzeichnete weltweit eine hohe Nachfrage. Die Zahl der bezahlten Abonnements stieg zweistellig, und Apple zählt nun über eine Milliarde bezahlte Abonnements, mehr als doppelt so viele wie vor vier Jahren. Der Fokus auf Serviceleistungen und das kontinuierliche Wachstum dieses Segments verdeutlichen Apples strategische Ausrichtung auf Abo-Einnahmen.

Für das erste Quartal 2025 (Geschäftsjahr 2024 endete am 30.9.) erwartet Apple einen Umsatzanstieg im niedrigen bis mittleren einstelligen Bereich und prognostiziert für den Servicebereich erneut ein zweistelliges Wachstum. Die Gewinnmarge wird auf 46-47% geschätzt, und die Investitionen dürften über den bisherigen Erwartungen liegen. In der Barkasse von Apple liegen 50 Milliarden Dollar, im im abgelaufenen Quartal wurden Aktien im Wert von 25 Milliarden Dollar zurückgekauft.

Meine Einschätzung: In meinen Augen ist Apple derzeit bestens positioniert. Während Analysten aus Gewohnheit nur das Geschäft in China betrachten, erobert Apple bereits Indien, das inzwischen bevölkerungsstärker ist als China. Und in Sachen KI haben Analysten in meinen Augen noch nicht ausreichend erkannt, dass Apple einen Ansatz verfolgt, mit dem die hohen Investitionen in KI vermieden werden und dennoch stets die beste KI eingesetzt wird. KI-Partner wie OpenAI sind dankbar für die Möglichkeit, ihre Dienste im Apple-Netzwerk anzubieten und zu optimieren.

Das EV/EBITDA von 23 bei 10% Gewinnwachstum ist ambitioniert, aber auch für Apple gilt: Gute Unternehmen gibt es halt nicht günstig. Ich würde heute eine halbe Wachstumsposition in Apple kaufen.

Alle Updates zu Apple

Coterra Energy: Niedriger Energiepreis belastet

Fr, 01. November um 19:25 Uhr

Coterra Energy meldete ein gemischtes drittes Quartal mit soliden Ergebnissen in den Bereichen Fördervolumen und Cashflow-Generierung – beides entscheidende Faktoren für die Wall Street. Der Umsatz blieb im Vergleich zum Vorjahr mit 1,36 Milliarden Dollar nahezu unverändert, übertraf jedoch die Erwartungen der Analysten von 1,3 Milliarden Dollar. Der bereinigte Gewinn pro Aktie sank um 36% im Vergleich zum Vorjahr auf 32 Cent, verfehlte aber die erwarteten 34 Cent.

Coterra Energy verfolgt eine disziplinierte Kapitalstrategie und ist als kostengünstiger Betreiber darauf ausgerichtet, mindestens 50% des jährlichen freien Cashflows an die Aktionäre auszuschütten. Trotz der teils enttäuschenden Zahlen bei Umsatz und Cashflow bleibt das Unternehmen auf Kurs, nicht zuletzt aufgrund der strikten Kostenkontrolle.

Die Aktien von Coterra sanken jedoch, da die Prognose für den freien Cashflow aufgrund der volatile Energiepreise für das laufende Jahr gesenkt wurde. Das Management reagierte auf die veränderten Marktbedingungen mit einer Reduktion der Investitionen und einer Anhebung der Produktionsziele. Im dritten Quartal schüttete Coterra insgesamt 265 Millionen Dollar an die Aktionäre aus, aufgeteilt auf Dividenden und Aktienrückkäufe.

Coterra hat bis Ende September 100% seines freien Cashflows an die Aktionäre zurückgeführt, Das Aktienrückkaufprogramm hat noch 1,2 Milliarden Dollar offen. Bei den Fördermengen setzt Coterra auf eine flexible Verteilung zwischen Gas- und Ölproduktion, abhängig von den jeweiligen Preisentwicklungen.

Ein Blick in die Zukunft zeigt steigende Exporte von Flüssigerdgas (nach Europa) und eine höhere Nachfrage in der Stromproduktion (E-Mobilität). Alles in allem gefällt mir das Ergebnis: Das Marktumfeld ist schwer, aber Coterra macht das Beste daraus.

Alle Updates zu Coterra Energy

6. Quartalsreigen: Alphabet, AMD, Microsoft, Meta, Eli Lilly, Samsung, Linde, Amazon

: Alphabet, AMD, Microsoft, Meta, Eli Lilly, Samsung, Linde, Amazon

Fr, 01. November um 12:48 Uhr

Alphabet

Alphabet meldet im dritten Quartal ein beeindruckendes Umsatz- und Gewinnwachstum, das insbesondere durch starke Cloud- und Werbeerlöse erzielt wurde. Der Gesamtumsatz stieg um 15% auf 88,27 Mrd. USD, was die Erwartungen von 86,3 Mrd. USD übertraf. Auch der bereinigte Gewinn je Aktie (EPS) legte um 37% auf 2,12 USD zu und übertraf damit die Schätzungen von 1,85 USD deutlich. Im abgelaufenen Quartal wurden 15,79 Mrd. USD durch Aktienrückkäufe und 2,5 Mrd. USD in Form von Dividenden an die Investoren zurückgegeben.

Die Cashflows von Alphabet waren im Quartal leicht beeinträchtigt, insbesondere durch eine 3 Mrd. USD Strafe der Europäischen Kommission. Auch in den USA gibt es ein kartellrechtliches Verfahren des US-Justizministeriums gegen Alphabet aufgrund einer Kooperation mit Apple. CEO Sundar Pichai betonte, dass KI zunehmend in sämtliche Geschäftsbereiche integriert werde und dabei helfe, Arbeitsabläufe effizienter zu gestalten.

Alphabet profitiert stark von seinen Werbe- und Abonnementangeboten auf YouTube und Google Network, die zusammen 65,85 Mrd. USD Umsatz erwirtschafteten – ein Zuwachs von mehr als 10% gegenüber dem Vorjahr. Auch die Google Cloud konnte ein starkes Wachstum von 35% verzeichnen und erreichte einen Umsatz von 11,35 Mrd. USD. Im Segment „Other Bets” machte insbesondere Waymo mit seinem selbst fahrenden Taxi-Service auf sich aufmerksam, der nun über 150.000 zahlende Kunden hat.

Insbesondere im Bereich Google Cloud verzeichnete Alphabet eine große Nachfrage nach KI-Lösungen, speziell im Bereich der generativen KI und KI-Infrastruktur. Der technologische Fortschritt in der Cloud half dabei, die Effizienz der Rechenzentren deutlich zu steigern und die Kosten pro Anfrage um über 90% zu senken (= neue Nvidia-Chips).

Meine Einschätzung: Alphabet ist günstig bewertet und zieht langsam in Sachen KI mit dem Wettbewerb gleich. Doch die Untersuchung der US-Kartellbehörde hängt wie ein Damoklesschwert über der Aktie, daher die günstige Bewertung. Ich würde daher erst einmal abwarten.

AMD

AMD meldete für das dritten Quartal 2024 solide Geschäftsergebnisse, die von starken Umsätzen im Datenzentrum und im PC-Markt getragen wurden. Der Umsatz stieg im Vergleich zum Vorjahr um 18% auf 6,82 Mrd. USD, während der bereinigte Gewinn je Aktie (EPS) um 31% auf 92 Cent anstieg, was die Analystenerwartungen erfüllte. Dennoch sank die Aktie nachbörslich um über 7%, da Investoren ein schnelleres Wachstum im Bereich KI-Chips erwartet hatten. Ich halte die Kursreaktion für einen Reflex, da AMD nicht zu Nvidia aufschließen kann, sondern aufgrund von Kapazitätsengpässen in der Fertigung langsamer wuchs, als es sich einige Analysten aufgrund der überbordenden Nachfrage erhofft hatten.

Ein zentrales Element der Wachstumsstrategie von AMD ist der MI300-Chip, der in Datenzentren zur Beschleunigung von KI-Anwendungen sowohl für das KI-Training als auch für das KI-Inferencing eingesetzt wird. CEO Lisa Su betont, dass der Markt für KI-Chips bis 2028 jährlich um über 60% auf 500 Mrd. USD wachsen könnte, und rechnet damit, dass AMD neben Branchenführer Nvidia eine solide Marktposition etablieren kann. AMD erhöhte die Umsatzprognose für KI-Chips im laufenden Jahr um 500 Mio. USD auf über 5 Mrd. USD, da die Kapazitätsengpässe langsam abgebaut werden können.

Große Kunden wie Microsoft und Meta setzen die MI300-Beschleuniger (EPYC-Serverprozessoren) ein, um die bestehende Rechenzentren-Infrastruktur für die anspruchsvollen KI-Modelle aufzurüsten. Der PC-Bereich verzeichnete mit 1,88 Mrd. USD Umsatz einen Anstieg um 29% im Vergleich zum Vorjahr. AMD sieht Wachstumschancen im PC-Markt für 2025 durch den Austausch veralteter Windows-10-Rechner und den Einsatz KI-fähiger PCs.

Das Gaming-Segment enttäuschte jedoch mit einem Rückgang von 69% auf 462 Mio. USD, was jedoch nur einen kleinen Teil des Gesamtgeschäfts ausmacht (9%) und daher weniger Bedeutung hat. Die Embedded-Sparte, die durch die Akquisition von Xilinx gestärkt wurde (programmierbare Chips), übertraf die Erwartungen leicht mit 927 Mio. USD Umsatz, obwohl der Markt hier insgesamt rückläufig ist. AMD sieht sich jedoch durch Designgewinne gut positioniert, um langfristig schneller als der Markt zu wachsen.

Für das vierte Quartal erwartet AMD einen Umsatz von 7,5 Mrd. USD, was einem Anstieg von 10% gegenüber dem abgelaufenen Quartal entspricht. Die Bruttomarge soll sich leicht auf 54% verbessern. Die angehobene Umsatzprognose für KI-Chips zeigt das Vertrauen des Unternehmens in die langfristigen Wachstumsaussichten.

Meine Einschätzung: Mit einem EB/EBITDA von 36 bei einem Gewinnwachstum 2025e von 55% ist AMD viel zu günstig bewertet. Nvidia stiehlt AMD die Show, zu Recht. AMD wird sich einen guten zweiten Platz sichern, doch das ist in der Bewertung noch nicht zu sehen.

Microsoft

Microsoft meldete ein starkes erstes Quartal des Geschäftsjahres 2025 (läuft bis 30.6.) mit einem Umsatzanstieg um 16% auf 65,56 Mrd. USD, der über den Erwartungen lag. Auch der Gewinn pro Aktie stieg um 10% auf 3,30 USD und übertraf die Schätzungen. Die Wachstumsimpulse kamen vor allem aus dem Cloud-Geschäft, angetrieben durch die steigende Nachfrage nach KI-Diensten, die 12 Prozentpunkte zum Azure-Wachstum beitrugen. Trotz dieser Erfolge führte eine verhaltene Umsatzprognose für das kommende Quartal zu einem Kursrückgang.

Die KI-Sparte von Microsoft wächst weiterhin stark und soll im kommenden Quartal eine jährliche Umsatzrate von über 10 Mrd. USD erreichen. Azure, Microsofts Cloud-Plattform, verzeichnete ein solides Wachstum von 33% und übertraf damit die Erwartungen. Der Fortschritt im KI-Bereich spiegelt sich auch im Einsatz von Nvidia’s Blackwell-System zur Stärkung der KI-Server wider. Zudem wurde die Performance des Microsoft 365 Copilot um das Dreifache verbessert. Immerhin 70% der Fortune-500-Unternehmen setzen Copilot ein.

Obwohl die künftige Umsatzprognose leicht hinter den Erwartungen zurückblieb, bleibt Microsoft als führender Anbieter in den Bereichen Cloud und KI gut positioniert. Microsofts Umsätze in allen drei Segmenten — Produktivität, intelligente Cloud und More Personal Computing — übertrafen jeweils die Erwartungen.

Für das kommende Quartal erwartet Microsoft ein Umsatzwachstum in Azure von 31-32%, was eine leichte Verlangsamung der Wachstumsgeschwindigkeit darstellt, die teilweise auf Kapazitätsverlagerungen zurückzuführen ist. Microsoft plant eine Steigerung der Investitionen in seine Cloud- und KI-Infrastruktur (=Nvidia-GPUs), um die wachsende Nachfrage zu bedienen. Langfristig hält das Unternehmen an seinem Ziel fest, das Wachstum von Azure in der ersten Jahreshälfte 2025 zu beschleunigen, da die Verfügbarkeit der Kapazitäten zunehmen soll.

Meine Einschätzung: Seit Anfang des Jahres erhöhte Microsoft wiederholt seine CAPEX, also seine beabsichtigten Investitionen, insbesondere in die KI-Infrastruktur. Das kostet zunächst einmal Gewinnmarge und führt erst im zweiten Schritt zu mehr Umsatz und hoffentlich auch Gewinn, doch das muss sich erst noch zeigen. Anleger sind daher vorsichtig und geben der Aktie nur ein EV/EBITDA von 20, obwohl das erwartete Gewinnwachstum von 11-15% auch eine höhere Bewertung zulassen würde. Die Aktie brach in Folge dieser Zahlen um 8% ein. Ich würde das als Kaufgelegenheit betrachten.

Meta

Meta erzielte im dritten Quartal 2024 ein starkes Umsatz- und Gewinnwachstum, das die Erwartungen der Analysten übertraf. Der Umsatz stieg um knapp 19% auf 40,59 Mrd. USD, während der Gewinn je Aktie auf 6,03 USD anstieg, weit über den prognostizierten 4,25 USD. Trotz dieser positiven Entwicklung sank die Aktie nachbörslich um 3%, was auf eine leicht unter den Erwartungen liegende tägliche Nutzerzahl und eine Erhöhung der beabsichtigten Investitionen in den Ausbau der KI-Infrastruktur (=Nvidia-GPUs) zurückzuführen ist. Für das vierte Quartal prognostiziert Meta einen Umsatz von 45 bis 48 Mrd. USD.

Ein zentraler Wachstumsbereich für Meta sind Apps (Facebook, Instagram, Threads, Messenger und WhatsApp), die trotz der verfehlten Nutzerprognose um fast 5% auf 3,29 Mrd. aktive Nutzer wuchs. Zugleich stieg der durchschnittliche Umsatz pro Nutzer um über 12% auf 12,29 USD.

Meta’s Reality Labs, der Bereich für Virtual und Augmented Reality, verzeichnete weiterhin Verluste, die jedoch geringer als erwartet ausfielen. Reality Labs verlor im dritten Quartal 4,4 Mrd. USD, wobei die Quest-Headsets und die Ray-Ban AR-Brillen die zentralen Treiber sind. CEO Mark Zuckerberg löste vor kurzem auf der Meta Connect-Konferenz mit der Präsentation einer neuen Ray-Ban AR-Brille Begeisterung aus. Der operative Cashflow lag deutlich über den Erwartungen, ebenso wie die freien Mittel, die teils durch verschobene Investitionen (=nicht ausreichend Nvidia-BPUs verfügbar) begünstigt wurden.

WhatsApp verzeichnete im dritten Quartal ein starkes Wachstum, besonders in den USA. Und Threads, Meta´s Pendant zu X (ehemals Twitter), erfreut sich wachsender Nutzerzahlen. Zudem berichtete Zuckerberg über Fortschritte bei Meta AI, einer KI-Plattform mit über 500 Mio. monatlichen Nutzern. Die KI-gestützten Feed- und Videoempfehlungen führten zu einer erhöhten Nutzungsdauer auf Facebook und Instagram. Meta’s generative KI hilft Unternehmen bei der Anzeigenoptimierung, wobei der durchschnittliche Anzeigenpreis um 11% und die Impressionen um 7% stiegen.

Eines wird bei Meta oft übersehen: Bereits seit 2014 forscht Meta intensiv im Bereich der KI und entwickelte ein eigenes Open Source LLM (Large Language Modell) namens Llama. Diese KI hilft bereits bei der Auslieferung von "passenden" Beiträge auf allen Plattformen, sei es Facebook, Threads oder Instagram. Außerdem unterstützt die KI bei der Erstellung und Platzierung von Anzeigen. Bis Ende des Jahres wird Meta die Möglichkeit anbieten, Videos vollständig durch eine KI erstellen zu lassen, um Werbebotschaften besser zu transportieren. Analysten halten es für möglich, dass Meta der führende Anbieter von KI-Videos werden kann.

Sie und ich, liebe Leser, die wir schon lange im Berufsleben sind und uns immun gegenüber der Verlockung von TikTok und Instagram halten, blicken neugierig auf ChatGPT und Copilot. Doch neben der Berufswelt gibt es noch die Jugend, die sich mit Instagram und TikTok die Zeit vertreibt. In diesem Universum ist Meta die unangefochtene Nummer 1, wenn es um KI geht. Nur so sind die exorbitanten Umsatz- und Gewinnsprünge von Meta zu erklären.

Meine Einschätzung: Für erwartete 13% Gewinnwachstum im Jahr 2026 ist das EV/EBITDA von 16 in meinen Augen viel zu günstig.

Eli Lilly

Eli Lilly meldete ein durchwachsenes drittes Quartal mit enttäuschenden Umsätzen und gesenkter Umsatzprognose für das Gesamtjahr. Der Quartalsumsatz stieg zwar um 20% auf 11,44 Mrd. USD, lag jedoch unter den Erwartungen von 12,11 Mrd. USD, und der bereinigte Gewinn je Aktie fiel mit 1,18 USD unter die prognostizierten 1,47 USD.

Beide Medikamente, Mounjaro (Diabetes) und Zepbound (Adipositas), verfehlten die Umsatzerwartungen. Dies sei jedoch gemäß Unternehmensaussage teilweise auf Lagerbestände im zweiten Quartal zurückzuführen, die im dritten Quartal abgebaut wurden, was die Verkäufe drückte. Zudem habe Eli Lilly die Einführung von Zepbound absichtlich verzögert, um möglichen Engpässen vorzubeugen und eine kontinuierliche Versorgung sicherzustellen. Dennoch stieg der Absatz um 25% im dritten Quartal gegenüber dem Vorquartal stark an.

Gerade die GLP-1-Medikamente verzeichneten trotz Verzögerungen eine starke Nachfrage, die durch Investitionen in die Produktionskapazitäten bedient werden soll. Dabei steht das Unternehmen in direkter Konkurrenz zu Novo Nordisk, das ebenfalls in die GLP-1-Klasse investiert. Zudem erschweren sogenannte „compounded” Versionen der Medikamente (Generika), die aufgrund von Engpässen hergestellt werden, das Marktumfeld.

Während die GLP-1-Medikamente das Herzstück der Wachstumsstrategie bilden, trugen auch andere Produkte wie das Brustkrebsmittel Verzenios (1,37 Mrd. USD Umsatz, +32% gegenüber dem Vorjahr) und das neue Alzheimer-Medikament Kisunla zum Wachstum bei. Kisunla ist erst kürzlich auf den Markt gekommen und Analysten sehen großes Potenzial für das Medikament in den kommenden Jahren.

Für das vierte Quartal rechnet Eli Lilly nun mit einem Jahresumsatz von 45,4 bis 46 Mrd. USD, was eine Absenkung um 600 Mio. USD bedeutet. Auch die EPS-Prognose wurde nach unten korrigiert. Dennoch bleibt das Unternehmen überzeugt, dass die langfristige Nachfrage nach GLP-1-Medikamenten und das Pipeline-Portfolio eine solide Wachstumsbasis bieten.

Meine Einschätzung: Die Markteinführung von Zepbound verlief katastrophal. Die Probleme waren absehbar und führten bei Novo Nordisk bereits vor drei Monaten zu einem deutlichen Kursrückgang. Eli Lilly wähnte sich besser positioniert, doch das war eine Wahnvorstellung.

Beide Unternehmen legen großen Wert auf die Verfügbarkeit des Wirkstoffes für die Diabetes-Patienten. Ein eventueller Engpass würde bei in Behandlung befindlichen Diabetes-Patienten schwere Folgen haben. Außerdem muss auch die Abnehmspritze Zepbound regelmäßig angewendet werden, sonst nehmen die übergewichtigen Patienten umgehend wieder zu. Also wurden auch in diesem Bereich neue Patienten nur in kontrolliertem Umfang aufgenommen.

Die Nachfrage überstieg jedoch das Angebot bei weitem. gleichzeitig bevorrateten viele Zwischenhändler aufgrund der vor einem Jahr schwer verfügbaren Medikamente große Mengen von Zepbound und Mounjaro. Die konservative Planung von Eli Lilly und die vorübergehend auf Lager bestellten Medikamente führten dazu, dass die US-Behörde vorübergehend Generika zuließ, um die große Nachfrage zu bedienen. Diese Generika befinden sich nun im Markt und können nur mit einer Vorlaufzeit von 6 Monaten wieder entfernt werden.

Eli Lilly erfährt nun das, was Novo Nordisk frühzeitig kommunizierte. Beide Aktien leiden unter dem Erfolg ihres Medikaments. Der Patentschutz gilt jedoch, je nach Region, bis 2029 und länger, so dass ich damit rechne, dass die Aktien ihren Aufwärtstrend wieder aufnehmen, sobald diese Anfangsturbulenzen überwunden sind.

Mit einem EV/EBITDA 2026e von 51 ist Eli Lilly bei 45% Gewinnwachstum nicht zu teuer, doch ein Fehltritt darf sich das Unternehmen nicht erlauben. Die Anleger sind aufgrund der optisch hohen Bewertung natürlich nervös und so brach die Aktie in Folge dieser Q-Zahlen um bis zu 20% ein.

Samsung

Samsung erzielte im dritten Quartal 2024 einen Umsatzanstieg um 7% auf 57,3 Mrd. USD, angetrieben durch die Einführung neuer Smartphone-Modelle und eine gesteigerte Nachfrage nach High-End-Speicherchips. Das Displaygeschäft verzeichnete einen Zuwachs von 5%, während die Speichersparte, trotz eines Umsatzanstiegs, leicht rückläufige Gewinne aufgrund von Einmalkosten und Wechselkurseinflüssen verzeichnete. Die Bruttomarge sank auf 11,6%, beeinflusst durch erhöhte Ausgaben für Forschung und Entwicklung und spezifische Kosten in der Speichersparte.

Für das vierte Quartal erwartet Samsung ein moderates Wachstum im Halbleitergeschäft, insbesondere bei Produkten für Künstliche Intelligenz und Serveranwendungen, wobei die Nachfrage im Mobil- und PC-Bereich voraussichtlich schwächer ausfallen könnte. Das Unternehmen plant, den Fokus auf margenstarke Produkte wie HBM (High Bandwidth Memory - Hochgeschwindigkeits-RAM) und DDR5 (RAM) zu legen. Im Displaybereich rechnet Samsung mit einer anhaltend hohen Nachfrage nach OLED für Smartphones und den Automobilmarkt, während die Konsumentenelektroniksparte mit einem leichten Rückgang der Verkäufe rechnet.

Im Ausblick auf 2025 plant Samsung, hochprofitable Produkte in den Bereichen Speichermodule und Serverlösungen in den Mittelpunkt zu rücken und Kapazitäten für fortschrittliche Fertigungstechnologien wie den 2-Nanometer-GAA-Prozess auszubauen. Die Nachfrage nach Server- und KI-Anwendungen soll weiterhin stark bleiben, während der PC-Markt aufgrund des Wechsels von Windows 10 eine verstärkte Nachfrage verzeichnen könnte. Samsung setzt zudem verstärkt auf Premiumprodukte mit integrierter KI und will durch neue, innovative Angebote zusätzliche Wachstumschancen erschließen.

Im Bereich Consumer Electronics und Displays setzt Samsung auf die Weiterentwicklung seiner OLED-Technologien, die zunehmend für den Einsatz in KI-optimierten Geräten angepasst werden. Die TV-Sparte profitiert von der anhaltenden Nachfrage nach QLED- und OLED-Bildschirmen, während die Entwicklung von IT-OLEDs für Tablets und Notebooks bis 2026 weiter vorangetrieben wird.

Analysten erwarten für 2026 einen Gewinnanstieg um 20%. Das EV/EBITDA für 2026e liegt bei nur 4. Das ist nach meinen Bewertungsmaßstäben spottbillig, doch ich habe mich bislang noch nicht intensiv mit dem südkoreanischen Aktienmarkt beschäftigt, so dass ich die Bewertung leider nicht in ein passendes Verhältnis setzen kann.

Linde

Linde konnte im dritten Quartal 2024 trotz eines schwierigen gesamtwirtschaftlichen Umfelds gute Ergebnisse erzielen. Der Umsatz stieg um 2,5% auf 8,36 Milliarden US-Dollar, leicht über den Analystenerwartungen. Das bereinigte Ergebnis pro Aktie (EPS) verbesserte sich im Jahresvergleich um 8,5% auf 3,94 US-Dollar und übertraf die Erwartungen um 5 Cent. Auch der bereinigte Betriebsgewinn stieg um 7,5% auf 2,48 Milliarden US-Dollar und lag damit über den Erwartungen. Trotz einer schleppenden Wirtschaftslage konnte Linde die Rentabilität steigern.

Der Aktienkurs von Linde fiel jedoch in Folge der Zahlen um 3%, da der Ausblick für das vierte Quartal die Erwartungen der Anleger nicht erfüllte. Linde prognostiziert einen leicht sinkenden wirtschaftlichen Rahmen und plant ein EPS-Wachstum im Bereich von 8% bis 10%, was zwar solide, aber leicht unter den Markterwartungen liegt. Diese konservative Einschätzung zeigt sich auch darin, dass das Unternehmen eine wirtschaftliche Abkühlung im vierten Quartal erwartet und diese in die Prognose einfließen lässt. Analysten interpretieren Lindes Ansatz als pragmatisch, da Unsicherheiten in der Industrieproduktion und geopolitische Spannungen bestehen bleiben.

Ein wesentlicher Aspekt der Quartalsergebnisse war die unterschiedliche Entwicklung in den regionalen Geschäftseinheiten. Während das Amerika-Geschäft mit stabilen Umsätzen und einer verbesserten Preis-Mix-Strategie robust blieb, verzeichnete die Region Asien-Pazifik ein Wachstum von 5%, das auf Projektstarts in der Elektronikindustrie zurückzuführen ist. Die Regionen Europa, Naher Osten und Afrika (EMEA) waren hingegen mit einem Volumenrückgang von 1% und Herausforderungen im Chemie- und Energiesektor konfrontiert, konnten jedoch durch Preisanpassungen die Marge steigern. In Indien ist Linde Marktführer und erwartet dort ein kontinuierliches Wachstum.

Linde verzeichnete im dritten Quartal zudem einen positiven Beitrag durch seinen Auftragsbestand, der auf einen Rekordwert von 10 Milliarden US-Dollar anstieg. Die größte Verkaufsvereinbarung in der Firmengeschichte war ein langfristiger Vertrag zur Lieferung von sauberem Wasserstoff an das Projekt „Path 2Zero” von Dow Chemical. Dieser Vertrag umfasst eine Investition von über 2 Milliarden US-Dollar in Gase, Wasserstoff mit niedrigem Kohlenstoffgehalt und CO2-Abscheidung. Das Projekt soll bis Ende 2028 in Betrieb gehen.

Meine Einschätzung: Linde ist bekannt für seine konservativen Prognosen. Sollte die Konjunktur weiterhin schwach bleiben, wird das Unternehmen den oben angegebenen Prognosebereich erreichen. Dabei legt CEO Sanjiv Lamba Wert darauf, dass jedes Projekt und jeder Auftrag profitabel ist. Sollte die Konjunktur hingegen anziehen, so dürfte der Umsatz stärker anziehen und der Gewinn überproportional wachsen. Linde ist in meinen Augen eine langfristig solide Position in einem Portfolio, das eine Aktie aus dem industriellen Bereich enthalten soll. Das EV/EBITDA von 23 ist für 10% Gewinnwachstum zwar ambitioniert, doch die besten Unternehmen holt man sich langfristig ins Portfolio, weil sie nur selten "günstig" zu haben sind.

Amazon

Amazon präsentierte für das dritten Quartal 2024 starke Zahlen, die in vielen Bereichen über den Erwartungen lagen. Der Umsatz stieg um 11% auf 158,88 Milliarden Dollar, womit die Erwartungen von 157,2 Milliarden Dollar übertroffen wurden. Auch der Gewinn pro Aktie übertraf mit 1,43 Dollar die Schätzungen deutlich. Das operative Ergebnis wuchs um 56% auf 17,41 Milliarden Dollar. Besonders bemerkenswert war die Entwicklung in Amazons Cloud-Sparte AWS und dem Werbegeschäft, die beide weiterhin hohe Margen und starke Einnahmen verzeichnen konnten.

AWS (Amazon Web Services) spielte erneut eine Schlüsselrolle für Amazons Erfolg. Während die Umsätze mit einem konstanten Wachstum von 19% den Erwartungen entsprachen, stieg die operative Marge in diesem Segment auf beeindruckende 38%. AWS ist nicht nur ein stabiler Umsatzträger, sondern auch das Zentrum von Amazons KI-Initiativen, die mittlerweile eine Milliardensparte bilden und dreimal schneller wachsen als die AWS selbst in ihrer Anfangszeit. CEO Andy Jassy betonte, dass die Nachfrage nach Cloud-Diensten so hoch sei, dass Amazon noch mehr Kapazitäten nutzen könnte, um die Nachfrage vollständig zu decken (= Nachfrage nach Nvidia-GPUs).

Auch das Kerngeschäft im E-Commerce zeigte sich stark. Amazon verzeichnete ein Umsatzwachstum in den Bereichen Online-Shops, Abonnementdienste und Werbedienste mit einem Anstieg um 7%, 11% und 19%. Die Betriebsmarge in Nordamerika stieg auf fast 6%, was auf Maßnahmen zur Kostensenkung zurückzuführen ist. Amazon setzt verstärkt auf lokale Lager für eine schnellere und günstigere Same-Day-Lieferung und investiert in Automatisierungstechnologien, um den gesamten Logistikprozess weiter zu optimieren.

International läuft das Geschäft ebenfalls erfolgreich und zeigt in allen Quartalen dieses Jahres positive Margen. Insbesondere etablierte Märkte wie Großbritannien und Deutschland tragen zu dieser Stabilität bei. Verbesserungen in der Logistik und ein effizienterer Betrieb in den Verteilzentren trugen ebenfalls zur Profitabilität bei, unterstützt durch steigende Werbeeinnahmen. Amazons Werbegeschäft ist inzwischen ein wachstumsstarker und margenstarker Bereich.

Für die Zukunft plant Amazon hohe Investitionen, vor allem in die KI-Dienste und seine Infrastruktur. Die Kapitalkosten beliefen sich im dritten Quartal auf 21,4 Milliarden Dollar, und das Unternehmen erwartet für das Gesamtjahr Ausgaben in Höhe von 75 Milliarden Dollar. Damit setzt Amazon auf den Ausbau von KI-Kapazitäten und die Verbesserung der Fulfillment- und Transportinfrastruktur, um zukünftige Wachstumschancen zu maximieren. Die Prognose für das vierte Quartal sieht einen Umsatz von bis zu 188,5 Milliarden Dollar und ein operatives Ergebnis von bis zu 20 Milliarden Dollar vor, womit Amazon optimistisch in die wichtige Weihnachtssaison startet.

Amazon investiert massiv in sein Satellitenprojekt „Project Kuiper”, das ab 2025 weltweiten Zugang zu Hochgeschwindigkeitsinternet bieten soll. Die Investitionen belasten jedoch ebenfalls aktuell das operative Ergebnis. Das Unternehmen betont jedoch die langfristigen Chancen des Projekts. Ich sehe das auch als chancenreich, Elon Musk mit Starlink ist das Vorbild dieses Projekts.

Das Kuiper-Projekt ist auf dem Weg, Amazon in die Liga von Marktführern wie Starlink zu bringen. Nach dem erfolgreichen Start der ersten Prototypen im Oktober 2023 ist geplant, den Satellitennetzwerkaufbau ab 2025 voranzutreiben, um ein kommerzielles Angebot zu starten. Amazon hat von der US-Aufsichtsbehörde FCC die Erlaubnis erhalten, 3.236 Satelliten zu betreiben und muss bis 2026 die Hälfte davon im Einsatz haben. Analysten erwarten für Kuiper bis zu 5 Mrd. USD Verluste bis 2025.

Satelliteninternet hat hohe Eintrittsbarrieren und bietet zugleich große Chancen: Starlink, das Satellitenprojekt von Elon Musks SpaceX, generiert geschätzt 6,6 Mrd. USD Umsatz mit einer EBITDA-Marge von etwa 50%. Amazon könnte eine ähnliche Profitabilität erreichen, wenn Kuiper auf das Marktniveau von Starlink kommt. Potenziell könnte Kuiper, ähnlich wie AWS, zu einer Kernsäule von Amazons Geschäftsmodell werden.

Analysten sehen erhebliche Synergien für Kuiper innerhalb des Amazon-Ökosystems, zum Beispiel durch Verknüpfungen mit AWS oder Bundles mit Prime. Schon eine geringe Kundenpenetration könnte hohe Einnahmen generieren: Würden nur 1% der Prime-Mitglieder Kuiper abonnieren, könnte das 750 Mio. USD Umsatz pro Jahr bedeuten. Langfristig bleibt Kuiper ein riskantes, aber potenziell äußerst lukratives Investment, das Amazons Technologieimperium weiter ausbauen könnte.

Meine Einschätzung: Amazon investiert derzeit jeden verfügbaren Dollar in den Ausbau der KI-Infrastruktur, in Kuiper, in den Ausbau der Logistik-Infrastruktur und drückt damit die Gewinnmarge. Das EV/EBITDA 2025e von 15 sieht hoch aus, wenn Sie sich das erwartete Gewinnwachstum von nur 3% vor Augen führen. Doch genau dafür ist Amazon bekannt: Das Unternehmen ist immer wieder hohe Wetten auf künftige Entwicklungen eingegangen, um dann später die Lorbeeren zu ernten. Durchschnittlich lag das EV/EBITDA in den vergangenen 10 Jahren bei 21. Ich halte das aktuelle Kursniveau auch nach dem heutigen Kurssprung um 7% für günstig.

7. Leserfragen

Vielen Dank für Ihre zahlreichen Fragen! Wenn ich eine Frage beantworte, dann möchte ich das fundiert und möglichst relevant für alle über 25.000 Heibel-Ticker Mitglieder machen. Deswegen haben wir über die Jahre folgendes Vorgehen für Leserfragen entwickelt:

• Fragen zu administrativen Themen (Abo, E-Mail-Zustellung, interner PLUS-Bereich …) werden stets binnen kurzer Zeit beantwortet.

• Fragen zu Aktien aus unserem Portfolio werden inhaltlich in das nächste PLUS Update zum entsprechenden Portfoliotitel eingearbeitet, sofern für die Mitglieder von Interesse.

• Die wichtigsten Fragen zu allgemeinen Börsenthemen sowie zu Einzeltiteln werden in beiden Heibel-Ticker PLUS und free Varianten beantwortet.

Mit dieser Vorgehensweise habe ich möglichst viel Zeit für die Recherche von Themen, die für möglichst viele Mitglieder relevant sind, dass meine Antworten einem großen Teil unserer Gemeinschaft Mehrwert bieten.

Leider war es in der Vergangenheit teilweise so, dass ich viel Zeit in die Recherche für individuelle Fragen gesteckt habe und dadurch Zeit für die Analyse von Aktien und das Ausarbeiten von neuen Empfehlungen fehlte. Das war besonders den zahlenden Heibel-Ticker PLUS Mitgliedern gegenüber unfair, denn diese dürfen erwarten, dass ich meine Energie dahingehend einsetze, für alle PLUS Mitglieder relevante Themen auszuarbeiten. Ich hoffe auf Ihr Verständnis :-)

US-Wahlkampf und dessen Folgen

Sehr geehrter Herr Heibel,

Die US Wahl steht vor der Tür, in vielen Zeitungen lese ich die Angst vor einem Wahlsieg Trumps und dann Zollausweitungen / Handelsbeschränkungen.

Elon Musk finanziert / unterstützt zu einem großen Teil den Wahlkampf. Er betriebt Fabriken und Unternehmungen in der Ganzen Welt, in China, in Europa, was er gar nicht brauchen kann sind Handelsbeschränkungen.

Kann es einen Deal zwischen Trump und Musk geben? zunächst viel aktive Rhetorik in alle Richtungen, nach einem möglichen Wahlsieg dann doch nicht alles so schlimm? Musk wir kaum persönlichen Einsatz und eigenes Geld investieren, wenn er im Anschluß unter Handelsbeschränkungen leidet.

Vlt wird alles doch nicht so heiß gegessen wie es gekocht wird..

Ich bin gespannt.

Schöne Grüße

Henry aus Wittenburg, MV

ANTWORT

Ich habe in der heutigen Ausgabe, insbesondere in Kapitel 4 bereits einige Aspekte der US-Wahlen angesprochen. Der Fokus auf die heimische Produktion besteht nun ja schon seit vielen Jahren, Donald Trump hat diesen Fokus vor acht Jahren eingeführt und Joe Biden hat die Gangart eher noch verschärft. Entsprechend mache ich mir tatsächlich wenig Sorgen darüber, dass es an dieser Stelle noch deutliche Überraschungen gibt, sofern Trump gewinnen sollte.

Vielmehr sieht sich Trump als „Dealmaker“, der - wenn nötig - auch mit dem Feind ins Bett hüpft. Um den Krieg in der Ukraine zu beenden, könnte er auf China zugehen und Zugeständnisse machen, sofern China seine Haltung gegenüber Russland überdenkt.

Kann es einen Deal zwischen Musk & Trump geben? Das wäre keine Überraschung und muss nicht unbedingt den Zielen von Trump widersprechen.

Also ja, nichts wird so heiß gegessen, wie es gekocht wird. Das gilt bei diesem Wahlkampf mehr denn je. Wir dürfen lediglich gespannt sein, wie lange die unterlegene Partei für Unruhe sorgen wird.

8. Übersicht HT-Portfolio

| Spekulation (≈20%) =8,8% | WKN | 1.11., 20:14 Uhr | Woche Δ | Σ '24 Δ | Anteil 8x2,5% | ! |

| PVA Tepla | 746100 | 11,64 € | -5% | -43% | 1,0% | B |

| Puma | 696960 | 42,57 € | 1% | -11% | 3,7% | C |

| Coterra Energy | 881646 | 21,03 € | -5% | -10% | 1,6% | B |

| DELL Technologies | A2N6WP | 119,51 € | 5% | -1% | 2,4% | A |

| Wachstum (≈30%) =39,2% | WKN | 1.11., 20:14 Uhr | Woche Δ | Σ '24 Δ | Anteil 5x6% | ! |

| Wheaton Precious Metals | A2DRBP | 60,39 € | -1% | 35% | 4,7% | B |

| Medios | A1MMCC | 15,14 € | 2% | -5% | 4,6% | C |

| Nynomic | A0MSN1 | 16,70 € | -7% | -47% | 3,3% | C |

| Nvidia | 918422 | 125,14 € | -4% | 54% | 6,1% | A |

| Palo Alto Networks | A1JZ0Q | 334,41 € | -1% | 14% | 5,9% | B |

| Nextracker | A3D5CW | 36,66 € | 26% | -6% | 5,7% | A |

| Novo Nordisk | A3EU6F | 103,09 € | -2% | -15% | 5,7% | A |

| Apple | 865985 | 205,45 € | -4% | 0% | 3,2% | A |

| Dividende (≈30%) = 24,9% | WKN | 1.11., 20:14 Uhr | Woche Δ | Σ '24 Δ | Anteil 5x6% | ! |

| CEWE | 540390 | 98,20 € | -2% | 0% | 5,6% | B |

| Allianz | 840400 | 290,90 € | -1% | 10% | 6,1% | B |

| Snap-On | 853887 | 306,46 € | 1% | 24% | 4,2% | B |

| Nitto Denko | 862930 | 14,71 € | 1% | 6% | 6,1% | B |

| Absicherung (≈20%) =22% | WKN | 1.11., 20:14 Uhr | Woche Δ | Σ '24 Δ | Anteil 3x6,6% | ! |

| Goldbarren /Uz | 965515 | 2.524,63 € | -1% | 34% | 10,7% | C |

| Südzucker-Anleihe | A0E6FU | 95,03% | -1% | -2% | 3,0% | C |

| Symrise %-'12.25 | SYM772 | 0,98 € | 0% | 1% | 3,1% | C |

| Bitcoin | A27Z30 | 6350101,00% | 3% | 5% | 5,3% | B |

| Σ seit '22 Δ | Woche Δ | Σ '24 Δ | Cashquote | |||

| -4% | 1% | 11% | 5,0% |

| Heibel-Ticker | Gewichtung | # Positionen | angestrebte Positionsgröße | |||

| Portfolio | Ziel | Soll | Ist | Soll | Ist | |

| Spekulation | Ereignis | 20% | 8,8% | 8 | 4 | 2,5% |

| Wachstum | Enkelkinder | 30% | 39,2% | 5 | 8 | 6,0% |

| Dividende | Urlaub | 30% | 24,9% | 5 | 5 | 6,0% |

| Absicherung | Zins & Gold | 20% | 22% | 3 | 4 | 6,7% |

| Summe | 100% | 95,0% | 21 | 21 | 100% | |

Anmerkungen:

- Die Überschrift über jedem Portfoliobereich in der jeweiligen ersten Spalte (bspw. Absicherung (≈20%) =21,8%) bedeutet: Der beabsichtigte Anteil dieses Portfoliobereichs am Gesamtportfolio beträgt ungefähr 20%. Aktuell beträgt der Anteil 21,8%.

- Die dritte Spalte zeigt die Schlusskurse von Donnerstagabend.

- Unter „Woche” steht die Veränderung im Vergleich zur Vorwoche.

- Unter „Σ 'XX Δ” steht das Ergebnis der Position seit Jahresbeginn bzw. seit Aufnahme ins Portfolio.

- Unter „Anteil” finden Sie den Anteil der jeweiligen Position am Gesamtdepot.

Unter ! steht zur Information meine Grundtendenz:

| A | – | Top-Aktie mit günstigem Kurs, |

| B | – | Kursrücksetzer zum Kaufen nutzen |

| C | – | Kurssprünge zum Verkaufen nutzen, |

| D | – | bei Gelegenheit Verkaufen, |

| E | – | Sofort Verkaufen |

Die „Gelegenheit” zum Kaufen oder Verkaufen wird sodann kurzfristig von mir per Update an Sie bekanntgegeben.

Ich habe diese Spalte „!” insbesondere für neue Mitglieder vorgesehen, die zu einem späteren Zeitpunkt wissen wollen, ob ich die Position noch zukaufen würde, wenn ich beispielsweise darin nicht schon voll investiert wäre. Zukaufen würde ich jeweils jedoch niemals zu Höchstkursen, sondern stets nur nach kurzfristigen Kursrückschlägen von mindestens 5-7%.

Kauffolge: Je spekulativer, desto aggressiver würde ich kaufen und verkaufen. Derzeit verwende ich die folgenden Schritte:

- Dividenden- + Wachstumspositionen in drei Schritten aufbauen: 25%-25%-50%,

- Zyklische Positionen in zwei Schritten aufbauen: 50%-50%,

- Spekulative Positionen ganz oder gar nicht: 100%.

Die letzte Spalte wird für eine Einschätzung der Auswirkung aktueller Entwicklungen auf die jeweilige Portfolioposition genutzt. „%“ stuft den Einfluss der Inflation auf das jeweilige Geschäftsmodell ein.

Stopp Loss Limits, Verkaufslimits und ähnliche Aktionsmarken verwalte ich aktiv in meinem System und ändere ich unter der Woche mehrfach, fast täglich. Eine Veröffentlichung der entsprechenden Limits ist in der Regel nicht sinnvoll, allenfalls Stopp Loss Marken für unseren Spekulationen werde ich bisweilen im Text bekanntgeben.

Eine erfolgreiche Börsenwoche,

take share

Stephan Heibel

Chefredakteur und Herausgeber des Heibel-Ticker Börsenbriefs

https://www.heibel-ticker.de

9. Disclaimer / Haftungsausschluss und Risikohinweise

Wer un- oder überpersönliche Schreib- oder Redeweisen nachmacht oder verfälscht oder nachgemachte oder verfälschte un- oder überpersönliche Schreib- oder Redeweisen in Umlauf setzt, wird mit Lust-, manchmal auch mit Erkenntnisgewinn belohnt; und wenn alles gut geht, fällt davon sogar etwas für Sie ab. (frei nach Robert Gernhardt)

Wir recherchieren sorgfältig und richten uns selber nach unseren Anlageideen. Für unsere eigenen Transaktionen befolgen wir Compliance Regeln, die auf unsere eigene Initiative von der BaFin abgesegnet wurden. Dennoch müssen wir jegliche Regressansprüche ausschließen, die aus der Verwendung der Inhalte des Heibel-Tickers entstehen könnten.

Die Inhalte des Heibel-Tickers spiegeln unsere Meinung wider. Sie stellen keine Beratung, schon gar keine Anlageempfehlungen dar.

Die Börse ist ein komplexes Gebilde mit eigenen Regeln. Anlageentscheidungen sollten nur von Anlegern mit entsprechenden Kenntnissen und Erfahrungen vorgenommen werden. Anleger, die kein tiefgreifendes Know-how über die Börse besitzen, sollten unbedingt vor einer Anlageentscheidung die eigene Hausbank oder einen Vermögensverwalter konsultieren.

Die Verwendung der Inhalte dieses Heibel-Tickers erfolgt auf eigene Gefahr. Die Geldanlage an der Börse beinhaltet das Risiko enormer Verluste bis hin zum Totalverlust des eingesetzten Kapitals.

Quellen:

Kurse: Bloomberg, Deutsche Kurse von comdirect.de, US-Kurse von finance.yahoo.com. Alle Kurse sind Schlusskurse vom Donnerstag sofern nichts Gegenteiliges vermerkt ist.

Bilanzdaten: Bloomberg, Comdirect, Yahoo! Finance sowie Geschäftsberichte der Unternehmen

Informationsquellen: dpa, Aktiencheck, Yahoo! Finance, TheStreet.com, IR-Abteilung der betreffenden Unternehmen

DEUTSCHE BIBLIOTHEK : ISSN 1862-5436

Erscheinungsweise: wöchentlich Freitag/Samstag

10. Mitgliedschaft verwalten

Mitgliedschaft verwalten

Abo verlängern

Express-Option zubuchen

Alle Heibel-Ticker PLUS Updates

Archiv aller Ausgaben

Blog mit aktuellen Beiträgen

Über Stephan Heibel

Compliance Regeln

Heibel-Ticker Portfolio Performance

Fragen und Antworten

Kontakt

Datenschutzerklärung

Impressum